本記事は、新築注文住宅を建てる際に発生する「諸費用」について、総額はもちろん個別の内訳まで、その「内容」「相場・金額の目安」「必ず発生する費用かどうか」についてできる限り簡潔に理解できるようにしています。

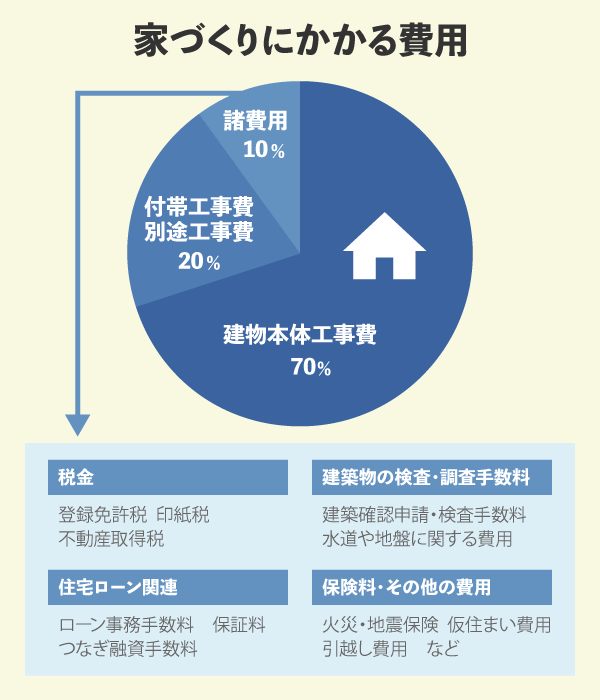

- 諸費用の相場は家づくりにかかる費用のおおよそ10%

- 諸費用の内訳毎の「内容」「金額の目安」

- 諸費用を抑えるポイント

まとめて依頼!

家の全国費用平均や予算別の目安、費用項目の内訳を知りたい方は「家を建てる費用」の記事もご覧ください。

Contents

1.新築注文住宅の「諸費用」は、家づくりにかかる費用総額の約10%が相場

「諸費用」は、家づくりにかかる費用のおおよそ10%を占めています。

その中身は、登記費用や建築確認申請料など、主に事務的な部分で必要となる費用です。

もう少し具体的に説明します。

家づくりにかかる費用には、大きくわけて下記3つの費用が発生します。

- 建物本体工事費

- 付帯工事費・別途工事費

- 諸費用

上記の図にある様に、内訳として

- 税金:登録免許税、印紙税、不動産取得税

- 建築物の検査・調査手数料:建築確認申請・検査手数料、水道や地盤に関する費用

- 住宅ローン関係:ローン事務手数料、保証料、つなぎ融資手数料

- 保険料・その他の費用:火災・地震保険、仮住まい費用、引っ越し費用 など

といった費用項目が存在します。

HOME4U(ホームフォーユー)プラン作成依頼サービスでは、あなたの希望エリアや予算、こだわりに沿ったハウスメーカー・工務店を【完全無料】で複数社ピックアップ!

ハウスメーカー・工務店探しにかける時間や手間を省けるうえ、各ハウスメーカー・工務店の実際のプランを最大5社まで効率よく手に入れられます。

実際のプランを比較することで、建築費の相場や各メーカーの標準設備なども理解しやすく、具体的なイメージを持って検討することができますよ。

最大5社にプラン作成依頼が可能!

【全国対応】HOME4U(ホームフォーユー)経由で

注文住宅を契約・着工された方全員に

Amazonギフト券(3万円分)贈呈中!

2.「諸費用」の内訳それぞれの「内容」や「相場・金額目安」

ここからは、諸費用の内訳(費用項目)それぞれの「内容」「相場・金額の目安」に「必須かどうか」も併せ、大きく下記4つのカテゴリー毎にそれぞれ一覧形式の表で示します。(費用の目安は弊社調べです)

- 土地探し・購入にかかる諸費用

- 建築にかかる諸費用

- 住宅ローンにかかる諸費用

- その他諸費用

2-1.「土地探し・購入」にかかる諸費用

土地探し・購入にかかる諸費用は下記の通りです。

| 登録免許税(登記費用) | ||

|---|---|---|

| 内容 | 費用の 相場・目安 |

必須か どうか |

| 登記の手続きを行う際に発生する税金 | 固定資産評価額×1.5〜2%(税率) | 必須 |

| 不動産取得税 | ||

| 内容 | 費用の 相場・目安 |

必須か どうか |

| 土地・建物の取得にかかる地方税 | 固定資産税評価額×3〜4%(税率) | 必須 |

| 印紙税 | ||

| 内容 | 費用の 相場・目安 |

必須か どうか |

| 契約書などの文書に対して課税される税金 | 1〜6万円程 | 必須 |

| 仲介手数料 | ||

| 内容 | 費用の 相場・目安 |

必須か どうか |

| 土地を仲介してくれた不動産業者に支払う手数料 | 数十万円程 | 必須ではない |

| 司法書士報酬 | ||

| 内容 | 費用の 相場・目安 |

必須か どうか |

| 登録免許税(登記費用)を司法書士に依頼した場合に発生する報酬 | 4~8万円程 | 必須ではない |

| 解体費用 | ||

| 内容 | 費用の 相場・目安 |

必須か どうか |

| 不要な古家を解体する際に必要な費用 | 150~300万円程 | 必須ではない |

参照:東京都主税局|「不動産取得税」

参照:国税庁|「No.7191 登録免許税の税額表」

参照:国税庁|「No.7140 印紙税額の一覧表(その1)第1号文書から第4号文書まで」

土地の購入費用にかかる諸費用について、より詳細を知りたい方は以下の記事もご覧ください。

2-2.「建築」にかかる諸費用

注文住宅の建築を行う際には、さまざまな検査や調査にかかる諸費用が必要となります。

| 地盤調査費用 | ||

|---|---|---|

| 内容 | 費用の 相場・目安 |

必須か どうか |

| 土地の地盤調査を行う費用 | 5〜30万円程 | 必須 |

| 地盤保証保険 | ||

| 内容 | 費用の 相場・目安 |

必須か どうか |

| 地盤改良工事が必要な場合加入する保険 | 1坪あたり3~5万円程 | 必須ではない |

| 建築確認申請費用 | ||

| 内容 | 費用の 相場・目安 |

必須か どうか |

| 建築基準法に合致しているか確認する費用 | 3万円程 | 必須 |

| 上下水道ガス引き込み費用 | ||

| 内容 | 費用の 相場・目安 |

必須か どうか |

| 水道管・ガス管の引き込みにかかる費用 |

|

必須 |

| 登録免許税(登記費用) | ||

| 内容 | 費用の 相場・目安 |

必須か どうか |

| 新築住宅を建てたときに必要な所有権保存登記費用 | 固定資産評価額×0.1〜0.4%(税率) | 必須 |

| 司法書士報酬 | ||

| 内容 | 費用の 相場・目安 |

必須か どうか |

| 登録免許税(登記費用)を司法書士に依頼した場合に発生する報酬 | 3〜5万円程 | 必須ではない |

| 不動産取得税 | ||

| 内容 | 費用の 相場・目安 |

必須か どうか |

| 土地・建物の取得にかかる地方税 | 固定資産税評価額×3〜4%(税率) | 必須 |

| 印紙税 | ||

| 内容 | 費用の 相場・目安 |

必須か どうか |

| 契約書などの文書に対して課税される税金 | 1〜6万円程 | 必須 |

| 建築設計費 | ||

| 内容 | 費用の 相場・目安 |

必須か どうか |

| 設計図を作成するためにかかる費用 | 建築費の2~15% | 必須ではない |

| 祭事費用 | ||

| 内容 | 費用の 相場・目安 |

必須か どうか |

| 地鎮祭・上棟祭にかかる費用 | 3〜5万円程 | 必須ではない |

| 外構工事費用 | ||

| 内容 | 費用の 相場・目安 |

必須か どうか |

| フェンス等、建物以外の工事にかかる費用 | 100~300万円 | 必須ではない |

参照:東京都主税局|「不動産取得税」

国税庁|「No.7191 登録免許税の税額表」

国税庁|「No.7140 印紙税額の一覧表(その1)第1号文書から第4号文書まで」

国土交通省「住宅用家屋の所有権の保存登記等に係る特例措置」

地盤調査や外構工事費用について、より詳細に知りたい方は以下の記事もご覧ください。

2-3.「住宅ローン」にかかる諸費用

住宅ローンにも、いくつかの手数料が必要となります。

土地や工事中の建築費支払いの段階で「つなぎ融資」を活用する方は、更に別途諸費用がかかるため、注意しましょう。

| 住宅ローン事務手数料 | ||

|---|---|---|

| 内容 | 費用の 相場・目安 |

必須か どうか |

| 金融機関から住宅ローンを借り入れる際に支払う費用 | 3〜5万円または借入金額×2.2%程 | 必須 |

| 火災保険料 | ||

| 内容 | 費用の 相場・目安 |

必須か どうか |

| 火災発生の際、建物の損害を補償する火災保険費用 | 2~4万円程/年 | 必須 |

| 地震保険料 | ||

| 内容 | 費用の 相場・目安 |

必須か どうか |

| 地震発生の際、建物の損害を補償する地震保険費用 | 2~4万円程/年 | 必須 |

| 印紙税 | ||

| 内容 | 費用の 相場・目安 |

必須か どうか |

| 契約書などの文書に対して課税される税金 | 1〜6万円程 | 必須 |

| 住宅ローンの保証料 | ||

| 内容 | 費用の 相場・目安 |

必須か どうか |

| 保証会社に保証を依頼する場合にかかる費用 | 借入額の2%程 | 必須ではない |

| つなぎ融資手数料 | ||

| 内容 | 費用の 相場・目安 |

必須か どうか |

| つなぎ融資が必要な際に発生する手数料 | 10~15万円程 | 必須ではない |

| 団体信用生命保険料 | ||

| 内容 | 費用の 相場・目安 |

必須か どうか |

| 住宅ローン契約者に万が一のことがあった際、住宅ローン残高がゼロになる保険に加入する費用 | 金利の0.2%〜0.3%程/年 | 必須ではない |

参照:国税庁|「No.7140 印紙税額の一覧表(その1)第1号文書から第4号文書まで」

火災保険や「つなぎ融資」について詳しく知りたい方は、以下の記事もご覧ください。

2-4.「その他」の諸費用

その他にも以下のような諸費用があります。

| 受益者負担金 | ||

|---|---|---|

| 内容 | 費用の 相場・目安 |

必須か どうか |

| 下水道に関して居住者にかかる負担金 | 6〜10万円程 | 自治体によっては必須 |

| 仮住まい費用 | ||

| 内容 | 費用の 相場・目安 |

必須か どうか |

| 新居が出来上がるまでの仮住まいの家賃 | 仮住まい先の家賃による | 必須ではない |

| 引っ越し費用 | ||

| 内容 | 費用の 相場・目安 |

必須か どうか |

| 新居への引っ越し費用 | 10万円~ | 必須ではない |

引っ越しに関する費用を詳しく知りたい方は、以下の記事もご覧ください。

現実的な相場・予算を知るには、ハウスメーカーの情報・建築プランを比較検討することが重要です。

HOME4U(ホームフォーユー)プラン作成依頼サービス(無料)を利用すると、ハウスメーカー・工務店があなたのために作成した住宅プランを複数比較することができます。

実際の住宅プランを比較することで、「あなたが建てたいと思っている住宅」の費用相場がつかみやすくなり、予算オーバーで慌てたり、暮らし始めてからの家計を圧迫したりといったリスクを抑えやすくなりますよ。

最大5社にプラン作成依頼が可能!

【全国対応】HOME4U(ホームフォーユー)経由で

注文住宅を契約・着工された方全員に

Amazonギフト券(3万円分)贈呈中!

3.諸費用を抑える6つのポイント

ここからは、諸費用を抑える6つのポイントをご紹介していきます。

- 住宅ローンは複数社で検討する

- 火災保険を比較する

- 祭事を簡易にする

- 家財を整理する

- 電子契約を利用する

- 登記を自分でする

3-1.住宅ローンは複数社で検討する

住宅ローンの事務手数料や保証料は金融機関によって異なるため、複数の金融機関の手数料を比較しましょう。

「つなぎ融資」などローンの種類によっても手数料は異なるため、しっかりと確認することが大切です。

▶あなたのこだわりが詰まった「家づくりの相場」をチェック(無料)

3-2.火災保険を比較する

火災保険も各社で保険料率が違うため、複数の保険会社に保険プランを請求し比較しましょう。

また、保険料が極端に安くなる場合は、必要な保証がオプション扱いになっている可能性があるため、確認が必要です。

▶あなたのこだわりが詰まった「家づくりの相場」をチェック(無料)

3-3.祭事を簡易にする

祭事を簡素化することで、費用を抑えることができます。

祭事の費用負担を軽減するために、「地鎮祭のみを行う」「上棟祭は行わず、大工さんへのお礼として金銭またはお酒など粗品を渡すだけにする」などの方法があります。

▶あなたのこだわりが詰まった「家づくりの相場」をチェック(無料)

3-4.家財を整理する

仮住まいへの転居が必要な場合は、建て替え前に既存の家財を整理し、家財の保管費用を削減しましょう。

仮住まいに収納しきれないものは一時的にレンタル倉庫に預けることになるため、容量を減らすことでレンタル代を抑えることができます。

▶あなたのこだわりが詰まった「家づくりの相場」をチェック(無料)

3-5.電子契約を利用する

契約を紙の契約書で行うのではなく、電子契約(PDFなどの電子データと電子署名で締結する契約)で行うと、印紙税は課税されません。

▶あなたのこだわりが詰まった「家づくりの相場」をチェック(無料)

3-6.登記を自分でする

法務局での登記申請を司法書士に頼まず自分ですれば、司法書士費用がかかりません。

登記申請は書籍やインターネットを参考にすれば、自分ですることも可能です。

ただし、住宅ローンを利用する場合の抵当権設定登記は金融機関の承諾が得られないため、司法書士への依頼が必要になります。

▶あなたのこだわりが詰まった「家づくりの相場」をチェック(無料)

この記事のポイント まとめ

「諸費用」は、登記費用や建築確認申請料など、主に事務的な部分で必要な費用です。

家づくりにかかる費用のおおよそ10%を占めています。

詳細は「1.新築注文住宅の「諸費用」は、家づくりにかかる費用総額の約10%が相場」で解説しています。

諸費用の内訳は、大まかに示すと以下の通りです。

- 土地探し・購入にかかる諸費用

- 建築にかかる諸費用

- 住宅ローンにかかる諸費用

- その他諸費用

詳細は「2. 「諸費用」の内訳それぞれの「内容」や「相場・金額目安」で解説しています。

諸費用を抑えるコツは下記の通りです。

- 住宅ローンは複数社で検討する

- 火災保険を比較する

- 祭事を簡易にする

- 家財を整理する

- 電子契約を利用する

- 登記を自分でする

詳細は「3.諸費用を抑える6つのポイント」で解説しています。

HOME4U(ホームフォーユー)無料サポートサービス

実際の見積もりを

複数比較・検討したい

簡単なスマホ入力だけで、複数のハウスメーカーの見積もりが無料でもらえる「プラン作成サービス」がおすすめ!

▷【無料】プラン作成依頼はこちら

資金計画や補助金活用の

コツが知りたい

ハウスメーカー出身のアドバイザーに、自宅から簡単に相談できる「無料オンライン相談サービス」がおすすめ!

▷【無料】オンライン相談はこちら