近年、住宅ローンを組む年齢層は幅広くなっています。その理由は、多様な生き方を選ぶ人が増えているからです。

20代から家を購入する人もいれば、仕事でキャリアを積み独身ライフを充実させ、40歳を前に住宅購入を検討する人もいます。また、高齢になってからライフスタイルの変化に合わせて住み替えを考える人もいるでしょう。

ただ、「住宅ローンを組むなら何歳までに家を買えばいいの?」と気になっている人も多いのではないでしょうか。

そこで今回は、「住宅ローンに年齢制限はあるのか」「何歳くらいまでに借りるとよいのか」。その理由や住宅ローンで利用すべき制度などの情報をご紹介していきます。

住宅ローンと年齢のことが気になっている方はぜひこの記事を読んで、後悔のない不動産購入の参考にしてくださいね。

Contents

1.住宅ローンに年齢制限はあるの?

住宅ローンの審査に年齢制限はありません。

ただし、住宅ローンを組むにあたって有利な年齢は、35歳までです。

なぜかというと、住宅ローンを組むときの審査では、年収や勤続年数よりも、「借入時年齢」と「完済時年齢」が重視されるからです。

もし、40代で家の購入を検討している方は、ぜひ以下の記事を参考にしてください。

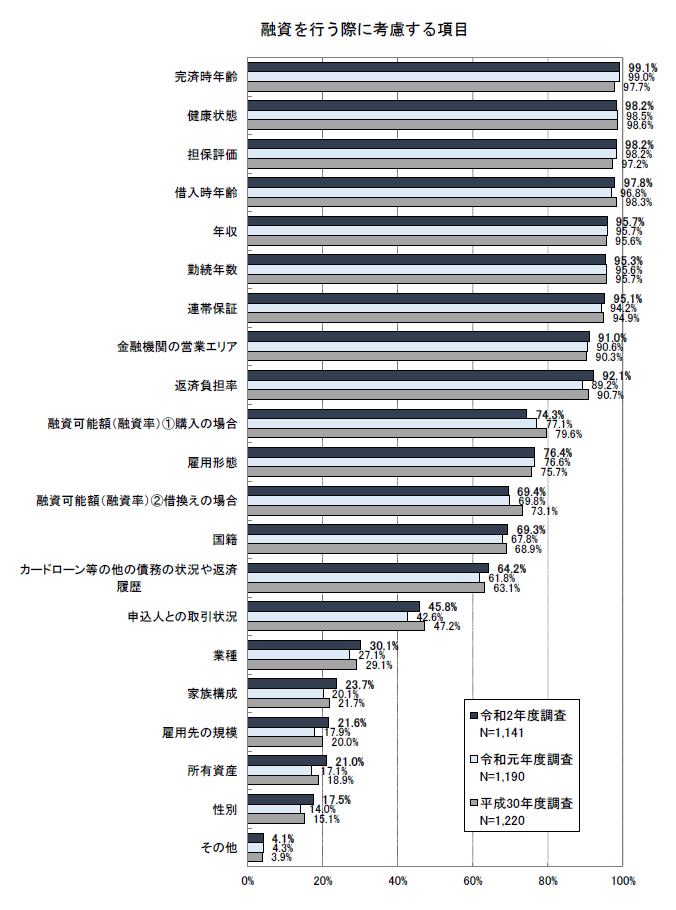

国土交通省が発表した「令和 2 年度民間住宅ローンの実態に関する調査結果報告書」では、融資を行う際に考慮する項目について、以下のような結果が出ています。

出典:国土交通省

令和 2 年度調査では、金融機関が融資の際に最も考慮する項目は「完済時年齢」で、ほぼ100%の割合で考慮される項目となっています。

以下、「健康状態」「担保評価」と続き、4番目に「借入時年齢」が入っています。

この表から分かる通り、「年収」や「勤続年数」よりも、「借入時年齢」と「完済時年齢」が住宅ローン審査にとって重要ということが分かります。

一般的には「年収が高ければ審査に通りやすいのでは?」と考えられています。しかし、今現在の収入も大事ですが、2位となった健康状態も含め、長くローンを背負える能力があるかどうかが審査で重要になっていることがわかります。

つまり、「若いから審査に通りづらい」ことはなく、「若いぶん、将来性を買ってもらえる」とポジティブに考えて大丈夫なのです。安定的に収入がある方は、ぜひ35歳までに組むことをおススメします!

この記事では、「35歳までにローンを組むメリットと注意事項」「35歳までに住宅ローンを組んだ場合に活用したい制度」について、わかりやすく説明します。

住宅ローンを組む好機を逃さぬよう、ぜひこの記事で得る情報を参考にしてくださいね。

2.住宅ローンを35歳までに組むメリット

審査でも大きなウェイトを占める「借入時年齢」と「完済時年齢」。ローンを組めるのは20歳からですが、若い世代が住宅ローンを組むメリットにはどのようなものがあるのでしょうか。

35歳までに住宅ローンを組む主なメリットには、以下の4つがあります。

- 審査に通りやすい

- 団体信用生命保険に入りやすい

- 借入可能額が多くなる

- 借り換えがしやすい

ひとつずつ説明して行きます。

2-1.審査に通りやすい

一般的なサラリーマンの場合、60~65歳で定年退職することになります。退職までに住宅ローンの支払いを終え、退職金は老後資金に回せることが理想的ですよね。

仮に退職年齢を65歳とした場合、35年ローンを組むとしたら30歳の時点で組むのが望ましいということになります。繰り上げ返済で実質の支払い年数をもっと少なくすることも可能ですし、完済してしまえば、その時点での貯蓄やその先の収入はすべて老後資産にあてることができます。

名目上は完済時年齢を80歳として審査を行う金融機関でも、65歳で完済することが審査の目安となっているようです。30年以上の長期のローンを組めることが、「35歳までに住宅ローンを組むメリット」のひとつです。

2-2.団体信用生命保険に入りやすい

団体信用生命保険(団信)とは、住宅ローンの債務者が死亡した場合に、住宅ローンの残債を肩代わりしてくれる保険です。「団信への加入」を借り入れ条件としている住宅ローンは多くあります。

ただし生命保険ですので、健康状態の告知が必要です。高齢になると健康状態に問題が出て、団信に入れない場合もあります。若くて健康なうちに団信に加入しておけば、債務者だけでなく、ご家族も安心でしょう。

ちなみに審査の基準にも「健康状態」という項目がありました。この項目に関しては、審査の基準として近年ますます重要視されてきています。「健康上の理由で債務不履行に陥ってしまう人が多いこと」が原因と考えられます。つまり、ローンを組む条件をクリアしやすいという点が、「35歳までに住宅ローンを組むメリット」のひとつです。

2-3.借入可能額が多くなる

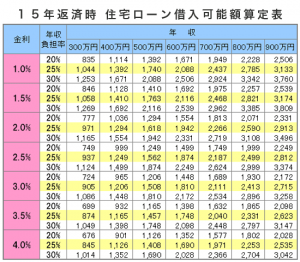

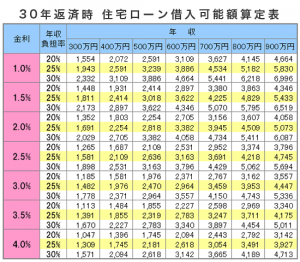

① 50歳で65歳まで15年借りた場合 → 借入可能額は1,740万円(金利1%の場合)

② 35歳で65歳まで30年借りた場合 → 借入可能額は3,239万円(金利1%の場合)

出典:図解住宅ローン「金利・年収負担率別-住宅ローン借入可能額算定早見表」

一目瞭然ですが、借り入れる期間が長いほど返済にゆとりが生まれ、大きな金額を借り入れることができます。もちろん、50歳で30年ローンを組んで繰り上げ返済をする…という選択肢もありますが、あまり現実的ではありませんよね。組めるのであれば35歳までに余裕をもって住宅ローンを組むのが望ましいでしょう。

借入可能額を多くできることが、「35歳までに住宅ローンを組むメリット」のひとつです。

2-4 .借り換えがしやすい

住宅ローンの審査に通って借り入れをしたとしても、金融情勢の変化などにより、今借りているところよりも金利が良い金融機関に借り換えを検討する場面も出てくることが予想されます。

この「借り換え」のタイミング、実は50代になると借り換え審査の基準がかなり厳しくなるといわれています。借り換えは40代までに済ませることが推奨されていますので、やはり新規の借り入れは35歳までに行うのがベストです。

年齢とは関係なく、借り換えでは審査の基準自体も上がります。

新規の住宅ローンでは「年収200万円程度、返済比率は30~35%(マックス)」で借りられるのに対し、借り換えの場合は「年収300万円以上、返済比率は25%前後」でないと借りられないともいわれています。

そのため、やはり35歳までに新規の住宅ローンを組むことがオススメです。

借り換えについては、4章も当初固定金利制度との併用をオススメしていますので、この後ご覧ください。

3.35歳までに住宅ローンを組む際の注意事項

次に注意事項を紹介します。主に次の2点です。

- 将来設計をきちんと立てておく

- 3大資金を蓄えつつ余裕をもった借り入れを心がける

一つずつ見て行きましょう。

3-1.将来設計をきちんと立てておく

若い人が大きなローンを組むリスクといえば、将来設計が立てにくい点です。子どもを何人授かるか不透明なうえ、成人病やがんなどの大きな疾病に罹るリスクも否定できません。転勤や転職の可能性や、子どもが巣立つタイミングで介護の問題が出てくることも考えられます。

家族構成・家族関係や仕事が流動的ななかでも住宅ローンの支払いは続いていくのです。住宅ローンの奴隷にならないためにも、最悪の状況を考えてローンを組んでおく必要があります。

将来の家計を少しでも把握するために、大ざっぱでも良いので、いつ頃どのくらいの出費があるか、いつまでにいくら蓄えておけばいいかなどの計画を一度しっかりと立ててみましょう。

「家計のキャッシュフロー表」を利用すると便利です。

先が読めないなか計画を立てるのは難しいですが、例えばお子さんが高校や大学に進学する時点でいくら貯蓄が必要か、頭に入れておくだけで心づもりが違うはずですよね。

この表では収支のバランスを把握することができるので、ぜひとも一度作成してみてください。

3-2 .3大資金を蓄えつつ余裕をもった借り入れを心がける

3大資金とは、住宅資金・教育資金・老後資金です。20~35歳までに住宅ローンを組んでいれば、「老後資金」に関しては”退職金+年金+貯蓄”で最低限のカバーできると思われますので、ここでは「教育資金」と「住宅資金」について触れていきます。

子どもが大学まで行った場合、一般的に1人につき約1,000万円の教育費がかかるといわれています。それでも子どもの選択肢を狭めたくないと思うのが親心。できれば奨学金などローン型の出資を受けずに自力で大学までいかせてあげたいものです。出産前から学資保険に加入する方も多く、トータルで250万円前後を貯める人がほとんどで、月額にすると1万円前後になります。

学資保険の月額負担

出典:楽天リサーチ

出典:楽天リサーチ

全国銀行協会のサイトに、「返済可能額」を求める計算式が載っています。2章で述べた「借入可能額」とはまた別に、実際に返済が可能な額を求める計算式です。

出典:全国銀行協会

計算手順1の「現在の年間貯蓄額から住居費に回せる額」、ここに「教育費(学資保険に入る以外にも自分で貯めていく場合などさまざまなケースが考えられます)」を抜いた金額を入れれば、教育費を支払いながら無理なく払える実際の「返済可能額」がみえてきます(実際の計算手順は4つ工程があります)。

借りられる額は少なめになりますが、無理をして債務不履行に陥るよりも良いでしょう。

無料ウェブ診断でチェック!

モゲチェックの「オンライン型住宅ローンサービス」では、ランキングサイトに出てこない最も金利の低いローンをご紹介しています。

検討中の住宅ローンと比べて総返済額がいくらお得になるか、無料でできる簡単ウェブ診断でスグに確認できます。

4.35歳までの住宅ローンで活用すべき制度

この章では35歳までに活用したい制度について触れていきます。

団信・財形貯蓄といった制度だけでなく、若いからこそオススメの住宅ローンの裏技についても説明しています。

4-1. 団体信用生命保険

前章でも述べた団体信用生命保険(団信)ですが、現在は「三大疾病保障付団信」や「八大疾病保障付団信」といった商品もあります。

保険料は住宅ローン金利に含まれていることがほとんどです。多くの金融機関では団信への加入が住宅ローンの条件となっています。健康なうちに加入しておけるのも、若いからこそならではの特権。

ちなみに注意したいのは、団信も生命保険の一部であるということです。他に生命保険に入っている方は、その保険に住宅資金の保証が含まれていないかを調べたほうがいいでしょう。

団信に入るなら、住宅資金の保証は必要ありません。

住宅購入を機に、保険に関しても不必要なものがないか見直してみても良いですね!

4-2. (住宅)財形貯蓄制度

企業の福利厚生の一環として財形貯蓄の制度があるのなら、ぜひとも使っておくべきです。給料から天引きで知らず知らずのうちに貯めることができて、住宅購入時に融資などを受けられる企業も多いようです。いわゆる住宅の財形でない一般財形でも住宅購入時に融資を受けられる場合もあります。

ご自身の会社に財形の制度があれば、ぜひとも活用しましょう。

4-3. 当初固定金利制度+借り換え

次に35歳までにローンを組んだ場合に使いたいローンの裏技についてみていきます。

ローンを選ぶ際に、超低金利の今だからこそ、同じ35年ローンを組むとしても「35年固定金利で借り入れたい」「だからこそ変動金利で借り入れたい」という2つの声があがると思われます。

順を追って説明します。

35年ローンを組む場合、①フラット35(住宅金融支援機構と民間金融機関が連携しているローン)で組む場合と②民間金融機関(ネット銀行を含む)で組む場合という2つの選択肢に大別されます。

審査の基準は民間金融機関のほうが厳しく、フラット35のほうが緩やかです。また、フラット35では団信の加入は任意ですが、加入するとなると完済までに約180万円が必要となります。

出典:住宅ローン比較ラボ

では、35年固定金利の場合と、変動金利の場合とでどちらがいくらお得になるか、比べてみましょう。

出典:住宅ローン比較ラボ

圧倒的に変動金利のほうがお得になることがわかりました。実は金利が現段階+3%まで上がらなければ、変動金利のほうがお得であることには変わりがないのです。(2016年11月時点)

現在の低金利をなるべく長く維持しながら、お得な返済ができないものかと思われるかたも多いですよね。そんなニーズにこたえているのが「10(~20)年固定金利」という制度です。「当初固定金利制度」という呼び方をします。

保証料、団信保険料、八大疾病保障、一部繰上返済手数料無料の住信SBI銀行を例に取ります。

住信SBI銀行は2009年から7年連続、JCSI(日本版顧客満足度指数)で銀行部門第1位を獲得しています。

出典:住信SBI銀行

もっともこの借り入れは、「諸費用を含まない借り入れ」に適用されるので注意が必要です。

そしてさらに注意が必要なのは、当初固定金利の期間が終了すると、金利は上がってしまうという点。もちろん基準金利はこれから変動しますので、10年後の金利は誰にもわかりません。

当初引下げプランは、「英会話レッスン1か月無料体験」のようなものなので、お得感がなくなったら、ズバリ、借り換えをしてしまえば良いのです。それでこそ30代で組む意味が生まれてきます。

借り換えは条件が厳しくなります。そのため当初引下げプランで繰上返済をして、借入額自体を減らすようにしましょう。つまり借り換えまでに余裕をもって返済しておくことが重要です。10年後といえば子どもも中高生に成長し、お金がかかる時期。この苦しい時期をなんとか乗り切れば、その後の生活も安泰ですね!

当初引下げプランと借り換えのワザは、若い人にぜひ活用していただきたいものです。

3まとめ

35歳までに住宅ローンを組むメリットについて、ここでおさらいしておきましょう。

- 審査に通りやすい

- 団体信用生命保険に入りやすい

- 借入可能額が多くなる

- 借り換えがしやすい

という4つでしたね。

若くしてローンを背負うことはリスクが高いと思われがちですが、イメージがひっくり返った方もいらしたのではないでしょうか?

何歳でもローンを組むことはリスクがありますが、若いほうがローンを組める年数が長いぶん将来性を買ってもらえて、能力があるとみなされるのです。

セカンドライフを安心して迎えるためにも、「35歳までの住宅ローン」、ぜひ検討してみてください。

「住宅ローンはできるだけ金利の低いところで借りたい!」

そんなあなたにぴったりなのが、

モゲチェックの「オンライン型住宅ローンサービス」

多数の金融機関が提供する住宅ローンの中からあなたが借りられる最も低い金利※のローンをご紹介。

検討中の住宅ローンよりもお得に借り入れできるかも!?

*付帯する団体信用生命保険を加味して最も低いと当社が判断する金利。

この記事のポイント まとめ

住宅ローンに年齢制限はありません。しかし、35歳までに組むのがおすすめです。

その理由は、金融機関が融資をする際に「借入時年齢」と「完済時年齢」を重視しているからです。

詳しくは「1.住宅ローンに年齢制限はあるの?」でデータとともにご紹介していますので、参考にしてください。

若いうちから住宅ローンを組むことには、メリットと注意点があります。

メリット

- 審査に通りやすい

- 団体信用生命保険に入りやすい

- 借入可能額が多くなる

- 借り換えがしやすい

注意点

- 将来設計をきちんと立てておく

- 3大資金を蓄えつつ余裕をもった借り入れを心がける

それぞれについて詳しくは「2.住宅ローンを35歳までに組むメリットと注意事項」で詳しく解説しています。

- 団体信用生命保険

- (住宅)財形貯蓄制度

- 当初固定金利制度+借り換え

団信・財形貯蓄といった制度に加え、若いからこそオススメの住宅ローンの裏技もあるので、ぜひ「4.35歳までの住宅ローンで活用すべき制度」をご覧ください。

住宅ローンに年齢制限はありませんが、35歳までに組むことで得られるメリットや制度がありますので、この記事を参考に、ぜひ大きな買い物となる不動産購入を成功させてくださいね。

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_pc_banner.png&nocache=1)

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_sp_banner.png&nocache=1)