「住み替え」には「賃貸物件からマイホームの購入へ」「自宅を売却して新しい物件を購入する」などさまざまなケースがあります。また、住み替えたい理由も以下のように異なります。

- ライフスタイルの変化(出産、子どもの進学、子どもの独立、シニアライフへの転換、ペットの同居など)

- 家や周辺環境への不満(間取りや使い勝手への不満、老朽化、ご近所トラブルなど)

- 転勤

- 住宅ローンの支払いが困難になった など

この記事では「持ち家がある方」に対象を絞り、理由別にどのように住み替えを進めるべきかを解説します。上記理由で持ち家の売却を検討している方はぜひ参考にしてください。

家売却の基礎知識について詳しく知りたい方は『家を売る方法』も併せてご覧ください。

- 「家を売りたいけど、どうしたらいいか分からない方」は、まず不動産会社に相談を

- 「不動産一括査定」なら複数社に査定依頼でき”最高価格(※)”が見つかります ※依頼する6社の中での最高価格

- 「NTTデータグループ会社運営」のHOME4Uなら、売却に強い不動産会社に出会えます

Contents

1.家の住み替えの基本的な流れ

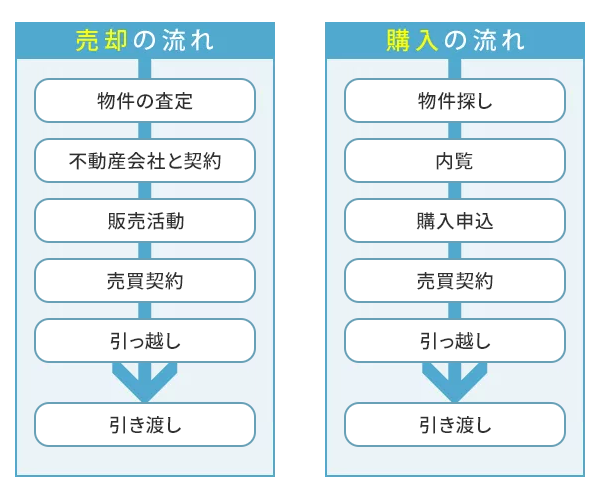

家を住み替えるには、今住んでいる家の売却と、これから住む家の購入を行うことになります。それぞれのおおまかな流れを確認してみましょう。

家の売却には、およそ3か月~1年かかります。家の購入は新築物件なのか、注文住宅なのか、中古物件なのかによって違いがあります。一般的にすでにある物件の購入は3か月~6か月、注文住宅は半年~1年以上かかる可能性があります。

住み替えのためには、不動産の売却と購入という重要な決断や手続きを行う必要があるのです。住み替えを成功させるためには、事前にそれぞれの知識を確認し、計画的に行うことが大切ですよ。

2.家の住み替えのための売買のタイミングは?

持ち家を住み替える場合、「自宅の売却」と「新居の購入」のどちらを先に進めるのが良いかを考える必要があります。売ってから買う方法を「売り先行」、買ってから売る方法を「買い先行」といいます。ここではそれぞれの特徴と違いを説明します。

なお、「住み替え」には色々なパターンがありますが、ここでは現在「持ち家」で、かつ、新居についても「購入」を検討中(または決定済み)前提とします。

2-1.「売り先行」:手堅く住み替えをしたい方向け

「売り先行」とは、現在の家の売却代金を、新居の購入資金に充てて行く方法です。確実に売却代金を得た上で、購入する物件を検討する流れになります。一般的には、以下2点を確かにするために「自宅の売却活動」から始める方が多いといえます。

- 今の家がいくらで売れるか?

- 資金繰りをどうするか?

売り先行では、資金計画が立てやすく、預貯金の持ち出しを抑えるように工夫できます。売れる目処がたってから新居探しをスタートできるため、安心して住み替えを進めることができます。安全・確実に家の住み替えをしたい方におすすめです。

- 売却代金が先にわかるため、新居の購入資金があらかじめ把握できる。

- 引っ越しが差し迫っているわけではないので、焦って値引きをすることもなく、じっくりと売却活動ができる。

- タイミングよく新居が見つからないと、「仮住まいへの引っ越し」「新居への引っ越し」と、引っ越しが2回必要となってしまう。

- ハウスメーカ-探しにあまり時間をかけられない。

家の売却が決まっている場合は、「いくらで売れるのか」を知るために売却額の査定をする必要があります。

その際、査定依頼先は、複数の不動産会社に同時に査定を申し込み、内容を比較してから決めることをおすすめします。

複数社に査定を依頼する際に便利なのが、NTTデータグループが運営する一括査定サイト「不動産売却 HOME4U (ホームフォーユー)」です。

「不動産売却 HOME4U(ホームフォーユー)」はカンタンな情報を入力するだけで、全国の優良な不動産会社2,100社のなかから、最大6社を選んでまとめて査定依頼ができます。

信頼できる優良な不動産会社を探すなら、「不動産売却 HOME4U」をぜひご活用ください。

2-2.「買い先行」:資金に余裕がある方向け

「買い先行」とは、現在の家の売却代金に頼らずに、新居を先に買う方法です。一般的には以下の条件を満たせる、資金にかなり余裕がある方(自宅の売却額を得なくても新居の購入に問題のない方)が対象となります。

- 新居の頭金を預貯金などで用意できる方

- 現在の住宅ローンと新居のローン、2つのローンの支払いができる方

ただし、近隣に転居を知られたくない理由があるなど資金繰りのことよりも、できるだけ早く引っ越したい」という場合には、資金条件にかかわらず「新居の購入」を先行しても良いでしょう。

- 理想の新居をゆっくりと探すことができる。

- 仮住いの必要がなく、引っ越しが1回で済む。

- 売却代金に頼らずに、新居の頭金を用意しなくてはならない。

- 家が売れるまでの期間、2つの住宅ローンを同時に払わなくてはならない。

新居を建てるハウスメーカー選びで失敗しない方法

“買い先行”でゆっくりとハウスメーカーを探せるとしても、数多くのハウスメーカーの中から、たったひとつのハウスメーカーを選ぶのは、とても大変な作業です。

ハウスメーカーは直感ではなく、それぞれのこだわりや希望条件、住みやすさ、アフターサービスなど、いろいろな項目から比較し、検討する必要があるからです。

そこでおすすめしたいのが、「HOME4U 家づくりのとびら」です。

「HOME4U 家づくりのとびら」の無料相談サービスでは、元ハウスメーカー勤務の専門アドバイザーが確かな経験をもとに、あなたにぴったりのハウスメーカーを探すお手伝いをします!

- 予算イメージと希望条件から、あなたに合ったハウスメーカーをご案内します!

- オンライン会議形式のため、ご自宅でゆっくりとお話しいただけます!

“売り先行”でハウスメーカーの選定に急いでいる場合でも、目的に合ったハウスメーカーに的を絞って検討を進められるため、しっかりと時短をしながら、効果的なハウスメーカー探しができます!

また、オンライン会議形式のため、ご自宅から、いつでも何度でもお気軽にご利用いただけます。最短で当日のご予約も可能ですので、お気軽にご予約ください。

ハウスメーカーを探したい方へ

HOME4U「家づくりのとびら」

オンライン無料相談がおすすめ!

- 自分にあったハウスメーカーが見つかる

ハウスメーカーのご案内はもちろん、「こだわり」や希望をハウスメーカーにお伝えします! - ハウスメーカー出身アドバイザーに聞ける

注文住宅のプロ集団が、【中立な立場】でご説明、ご相談にのります。 - かんたんに自宅から相談できる

スマホやパソコン、タブレットで簡単に、オンラインで「家からじっくり相談」できます。

3.家の住み替えにかかる費用

家の住み替えでは、家の売却と購入、両方に費用がかかります。不動産取引はかかる金額が大きいため、必要になる諸経費もそれに伴いかかってくる可能性があります。

3-1.家の売却にかかる費用は?

まず今住んでいる家の売却にかかる費用にはどのようなものがあるのでしょうか?

- 仲介手数料

-

不動産売買の仲介をしてもらった不動産会社に支払う報酬です。仲介手数料には法律で上限が決められており、それ以上になることはありません。

【仲介手数料の上限額の計算式】

売却価格×3%+6万円+消費税額 - 印紙税

-

不動産売買契約書に貼る印紙の購入代金です。印紙税は、基本的に売主・買主ともに支払いますが、売主が負担して売却を行うケースもあります。

印紙税は契約金額によって決定し、最低200円、最高60万円です。

詳細は、国税庁ホームページで確認できます。※

これ以外にも、売却する物件のリフォームや設備の修繕を行ったり、物件の状態を専門家に診断してもらうインスペクションを利用したりする場合などは、その都度、費用がかかります。

3-2.新居の購入にかかる費用は?

続いて家を購入する際にかかる主な費用を見ていきましょう。

- 物件の購入代金

-

購入する物件の建物や土地の代金です。新築か中古か。戸建てかマンションか。またエリアや周辺環境によって金額が決定します。

物件の購入代金は、まず購入希望を決めた時点で手付金(物件価格の5~10%)を支払い、引き渡し時に残金を支払います。

- 仲介手数料

-

中古住宅を購入する際は、基本的に不動産会社に仲介してもらうケースが多いため、仲介手数料が発生します。売却と同様に上限が定められています。

親戚や知人など売り主から直接購入する場合には、仲介手数料がかかりませんが、間に第3者が入っていないとトラブルになることもあるので注意が必要です。

- 印紙税

-

売買契約書に貼る印紙代です。売却と同じく、物件価格によって金額が決まっています。

- 登録免許税

-

不動産を取得したら不動産登記を行って所有権を登録する必要があり、このとき支払う税金です。

【不動産免許税の計算式】

不動産の固定資産税評価額×税率(登記の種類により0.4~2%) - 不動産取得税

-

不動産を取得したら支払う税金です。

【【不動産取得税の計算式】

不動産の固定資産税評価額✕税率(4%※)※2021年(令和3年)3月31日までは税率が3%の減税措置が適用される。

- 固定資産税・都市計画税

-

不動産を所有している人が支払う金額です。1月1日時点で固定資産税課税台帳に登録している人が支払います。不動産売買があった場合は、引き渡し日で日割り計算して、売主と買主で分担します。

- 火災保険料

-

新居の火災保険加入料です。金額は加入する保険会社の商品によって異なります。

- 住宅ローンの手数料

-

住宅ローンを利用する際、買い入れ先の金融機関に支払う手数料です。金額は金融機関によりますが、住宅ローンの手数料の目安は3万円~5万円です。

- 住宅ローン保証料金

-

住宅ローンを組む際に、万が一支払えなくなった場合の保証金になります。一般的に住宅ローンの保証料金は、借入額の2%程度です。

これら以外にも、住民票の取得や引っ越し代金など、ケースごとにかかる費用があります。不安な場合は、不動産会社に自分のケースではどんな費用がかかるかを出してもらうと安心ですよ。

4.住み替え時にかかる税金

税金は、家の売却時にも購入時にもかかります。また、住宅ローン関連や引っ越し費用など、住み替えに伴って発生する諸費用も念頭に置いて計画を立てなければなりません。ここでは、住み替え時にかかる税金と諸費用について説明します。

4-1.売却の場合にかかる税金

土地や建物を売却した時には、「譲渡所得に対する税金(所得税と住民税)」がかかります。購入にかかった費用(経年数に応じた減価償却費を差し引いたもの)よりも家が高く売れて「売却益」が発生した時は税金の主な特例が2つあります。

(1)「3,000万円特別控除の特例」

一定の要件に当てはまる売却は、譲渡所得が3,000万円までは税金がかかりません。

(2)「軽減税率の特例」

建物の所有が、売却した1月1日時点で10年を超える場合、1定の要件が当てはまれば税率が軽減されます。どちらも、特例を受けるためには確定申告が必要です。

出典:国税庁「No.3302 マイホームを売ったときの特例」「No.3305 マイホームを売ったときの軽減税率の特例」(参照2025-2-12)

4-2.購入の場合にかかる税金

不動産を購入した時には「不動産所得税」がかかりますが、以下の特例があります。

(1)「宅地の課税標準の特例」

購入時の税金の特例として、「宅地の課税標準の特例」があります。これは、2024(令和6)年3月31日までは不動産取得税を計算する際の課税標準(固定資産税評価額)が2分の1になるものです。

(2)「住宅とその敷地の税額の軽減の特例」

住宅と土地が一定要件を満たす場合は、不動産取得税が軽減されます。(現在の適用期限:2024(令和6)年3月31日まで)

どちらの特例を受けるにも、確定申告が必要です。

不動産売却にかかる税金や諸費用については、以下の記事が詳しいので参考にしてください。

出典:国土交通省「![]() 令和3年度 国土交通省税制改正概要」「不動産取得税に係る特例措置」(参照2025-2-12)

令和3年度 国土交通省税制改正概要」「不動産取得税に係る特例措置」(参照2025-2-12)

5.住み替え時の資金繰りには「買い替えローン」や「つなぎ融資」を活用する

売り先行でも買い先行でも、ある程度の資金の準備は必要です。ここでは「買い替えローン」と「つなぎ融資」という、買い替え時に便利な住宅ローンを説明します。

5-1.買い替えローン

5-1-1.買い替えローンとは

「住み替えローン」とも呼ばれており、売り先行の方が主に利用する融資です。

自宅を売却するには、まずは今の住宅ローンを一括で返済するのが基本です。ローン残債よりも高い価格で売れれば問題はありませんが、ローンが残ってしまう場合は預貯金などを切り崩して自己資金を用意しなくてはなりません。この自己資金を用意することなく、残債と新居の購入資金を合わせて借り入れできるのが、「買い替えローン」です。

例えば、住宅ローン残債2,000万円の家が1,800万円で売れたとすると、一括返済するには200万円足りません。新居の価格が3,000万円の場合、残債の200万円も加算した合計3,200万円の住宅ローンを借り入れすることになります。

こうすれば、今のローン残債を一括返済できるので、二重ローンを防ぐことができます。また、今は住宅ローンがかなり低金利になっているため、従来よりも低い金利で利用できる可能性が高いと思われます。

5-1-2.買い替えローンの注意点

買い替えローンには、注意点もあります。

(1)「売る」と「買う」を同時に決済する必要がある

買い替えローンは、今の住宅ローンの一括返済と新居の融資実行を同じ日に行います。「売る」と「買う」を計画的に進め、金融機関や不動産会社、家を買ってくれる方とのスケジュールを完ぺきに揃える必要があります。

(2)買い替えローンは審査が厳しい

残債も上乗せして借り入れるので、借入金が多くなります。当然ながらその分、金融機関の審査も厳しくなります。

(3)返済期間と借入額は慎重に設定する

買い替えローンにすることで、総返済額が多くなる可能性があります。総返済額が多くなると、月々の支払いを楽にしようと、つい返済期間を長く設定しまいがちです。収入が増えていないのに総返済額を増やしたり、70歳まで続くようなローンを組んでしまったりすると、その負担が預貯金の切り崩しを引き起こし、最終的に老後の生活費を圧迫する恐れにも繋がります。

買い替えローンを利用する場合は、老後のことも見据えて、返済期間と借入額を慎重に設定しましょう。

5-2.つなぎ融資

5-2-1.つなぎ融資とは

「つなぎ融資」とは、買い替えのタイミングで一時的な融資を受ける方法で、買い先行の方が主に利用するものです。今の家を売却したお金で完済することを条件に、新居の購入資金の融資を受けます。

例えば、新居が見つかり契約を進めたいと思っても、購入資金に今の家の売却額を充てる予定の場合は、家が売れるまで新居の契約を進めることができません。そんな時に「つなぎ融資」を利用します。今の家が売れるまで融資を受け、一旦購入資金に充てます。そのあと、家が売れたら、その融資を返済するということです。

新居を先に購入するため引っ越しが一回で済み、買い先行のメリットを生かせます。

5-2-2.つなぎ融資の注意点

「つなぎ融資」にも注意点があります。

- 住宅ローンより金利が高い

- 借り入れできる期間は通常6ヶ月~1年と短期間

- 手数料や保証料がかかる

- 家が売れるまで、利子が発生し続ける

諸費用や利子を考えると、どうしても住みたい新居がある場合や、資金に余裕がない場合などを除き、基本的には「売り先行」で安全・確実に買い替えすることをおすすめします。

買い替えローンもつなぎ融資も、使う場合は銀行などの金融機関に相談しましょう。また、マンション売買を相談している不動産売却の担当者が紹介をしてくれる場合もあります。説明をしっかり聞いて、メリット・デメリットを理解した上で利用してください。

6.「転勤」の場合「持ち家を賃貸に出す」選択肢もある

「転勤」で住み替えを考える場合、今の家に戻れる時期が決まっているか、決まっていないかで選択の幅が変わってきます。

6-1.今の家に戻れる時期が決まっている場合

いつ戻れるかはっきり決まっている場合は、「転勤中だけ賃貸に出す」という選択肢があります。主に「リロケーション」という貸し方が一般的です。

6-2.今の家に戻れる時期が決まっていない場合

「転勤後の先が見えないので、今の家を手放したい(この機会に買い替えてしまいたい)」「転勤の期間は決まっているけれど、今の家は売ってしまいたい」方は、1章を参考に売却を進めましょう。「買い替え」の場合、よほどの資金的な余裕がない限りは、「売り先行」が一般的な手法となります。

転勤に際しての持ち家の処遇については、以下の記事が詳しいので参考にしてください。

7.「住宅ローンの支払いが困難になった」場合の住み替えの流れ

住み替えを検討する方の中には、「住宅ローンが支払えなくなった」ケースもあるのではないでしょうか。一般的には「持ち家を売却して住み替える」ことになりますが、「ローンの残っている家が売れるのか?」と心配される方が大半です。

住宅ローンが残っている家の売却には、「任意売却」という方法があります。適用されるには諸条件があるものの、新生活のための預貯金をできるだけ切り崩さずに売却できるなどメリットもあります。ここでは任意売却について説明します。

7-1.任意売却とは

通常、ローンが残っている不動産を売却する時は、抵当権(※1)の関係上、残債を完済しなくてはなりません。そのため、売却の手段は次の2つのいずれかとなります。

- 残債以上の金額でその物件を売り、ローンを完済する。

- 残債より安い金額で売る場合は、売却金額では返済しきれない残債を、預貯金を切り崩すなどして用意する。

どちらも厳しいならば、「任意売却」を検討してみましょう。

「任意売却」とは、物件を売却しても残債が完済できない場合に「ローンの残債よりも安い金額で物件を売っても良い」と銀行などの債権者から承諾をもらって売却する方法です。

通常なら債権者(融資を行っている金融機関)にとっては、融資額は「絶対回収しなくてはならないもの」であるはずなのに、なぜ「安くても良い」と承諾するのでしょうか?

例えば、債務者の年収がリストラや転職で減るなどして、今まで通りに住宅ローンの返済ができなくなったとします。滞納が続くと、債権者は「競売」という方法で物件を売り、融資額の回収にあたります。

ところが、競売では売却できる金額が市場価格の50~70%ほどになってしまうため、債権者にとってメリットはありません。そこで債権者は「任意売却」を許可し、できるだけ市場価格に近い金額での売却を目指し、残ったローンについても債務者に無理のない金額に見直すなどして、確実に融資額を回収できる方向に舵をきるのです。

任意売却を希望する場合は、直接債権者に申し出るか、「全日本任意売却支援協会」や「任意売却119番」などの専門窓口を通して債権者に申し出て、調整を進めてみてください。

※1「抵当権」とは?

抵当権とは、金融機関(債権者)が住宅ローンを提供する際、万が一お金が回収できない場合に備え、担保として不動産を確保しておくことをいいます。抵当権が設定されている以上、債権者の許可なく勝手に不動産を売ることはできません。

7-2.任意売却が認められないケース

任意売却の申し出は、すべて認められるわけではありません。任意売却とはローンの返済が既に滞っている場合や、今後支払い能力がなくなる(融資額の回収が難くなる)ことが確実と思われたりする場合に認められます。債務者に十分な支払い能力があると判断される場合には、任意売却は認められません。

任意売却後は、ご実家に住み替える方、安い賃貸住宅に引っ越される方、「リースバック」という方法で今の家に住み続ける方など、その方の家族構成や人生設計により選択は多岐にわたります。いずれにしても、これを機にその後のライフプランをしっかりと見直すことが大切です。

8.家の住み替えで知っておきたい3つのポイント

「家の買い替え」で成功するためには、「売り先行」の他に3つのコツがあります。

- 地元に詳しい不動産会社に依頼する

- 「仲介」で売れない時は「買取」も検討する

- 新居は将来を見越して選ぶ

8-1.地元に詳しい不動産会社に依頼する

「購入」は自分の好きな物件を探して購入の手続きを行えば良いので、物件さえ見つかればそれほど難しくありません。しかし「売却」は、買い手が見つからないことにはどうにもなりません。

「買い手を早く見つける」には、できるだけ自宅の周辺情報に詳しい不動産会社を選んで依頼することが大切です。

「不動産売却 HOME4U (ホームフォーユー)」のような不動産一括査定サイトなら、多くの不動産会社から売却したいエリアや物件にあった会社をリストアップしてくれます。できるだけ複数の不動産会社に査定依頼をし、各社の強みや熱心さを比較してから選びましょう。

8-2.「仲介」で売れない時は「買取」も検討する

「住み替え」の場合、売却がスムーズにいかないと、二重ローンを払う期間が長くなるなど住み替えプラン自体が頓挫しかねません。何か月も売れない状況が続くようなら、不動産会社に買い取ってもらうことも視野に入れてみてください。

一般的に家の売却は「仲介」といって「不動産会社が買い手を探して売り手と結びつける方法」となります。一方、「買取」は不動産会社に直接家を買ってもらう方法です。仲介で売る場合よりも売却額が安くなりますが確実に売れることがメリットです。住み替え自体を進められて、その後の資金繰りも早い段階で計算しなおすことができます。

なお、不動産会社には「買取保証制度」といって「ある期間内で売れなかったら買い取ります」という制度を用意している会社もあります。売却相談をする際、あわせてこの制度の有無を確認するとよいでしょう。

買取と仲介の違いについては以下の記事も参考にしてください。

8-3.新居は将来を見越して選ぶ

新居を選ぶ際は、「もしかしたら将来売ることになるかも」という想定で選びましょう。「終の棲家」として選んだとしても、家族の状況によっては、再度引っ越す可能性がゼロではないからです。そのため、「売れやすい物件」を計画的に購入する必要があります。売れやすい条件は次の2点です。

- 一般的な間取りであること

- 駅に近く、誰にでも住みやすい環境にあること

もちろん、完璧に条件を満たす物件を、希望の金額で買えるとは限りません。妥協するところは出てくるかもしれませんが、「あまりにも個性的な家は後々売りにくくなってしまう」ことをふまえて新居を選定してください。

新居としてマイホームを建てたい方におすすめ

「HOME4U 家づくりのとびら」

新居にマイホームを検討している方には「HOME4U 家づくりのとびら」のご利用をおすすめします。

新しい家を建てるときに一番大事なのが、信頼できる住宅メーカーを見つけることです。

経験豊富で実績のある住宅メーカーであれば、上記のような先を見通した視点にも配慮して家づくりを進めてくれるはずです。

無料相談サービス「HOME4U家づくりのとびら」なら、専門アドバイザーが一人ひとりの要望をうかがい、あなたの条件に合う住宅メーカーをピックアップしてくれます。

情報収集のための膨大な時間や手間が省けるうえ、プロならではの観点で専門的なアドバイスが受けられるので、スムーズな住み替えと、売却を見据えた現実的な家づくりがかないますよ。

ご利用は完全無料。ご相談はスマートフォンやパソコンのテレビ通話サービスを使った、オンライン形式で行えるので、コロナ禍で外出が難しい場合にも、お家で安心してご利用いただけます。

注文住宅に精通したプロの力を借り、「終の棲家」にふさわしいマイホームを実現させましょう。

まとめ

いかがでしたか?この記事では、家の住み替えについて説明しました。

- 「住み替え(買い替え)」は「売り先行」が一般的であり、安全・確実な方法

- 新居購入に関しては「将来売ることになるかもしれない」と念頭に置いて物件を選ぶことが大切

目的にあった良い住み替えに向けて、この記事の情報をお役立ていただければ幸いです。

この記事のポイント まとめ

住み替えをする場合、今住んでいる家の売却とこれから住む家の購入2つの流れがあります。

それぞれについて詳しくは「1.住み替えの基本的な流れ」をご覧ください。

家の買い替えで「売る」「買う」の順番を決める場合、手堅く売りたいか、資金に余裕があるかなどによって、どちらを先にするべきかが決まります。

詳しくは、「2.住み替え「売る」「買う」どちらが先?」をご確認ください。

家を住み替える場合、売却と購入の両方に費用がかかります。また、どんな家を購入するかによっても金額が変わってくるでしょう。

詳しくは、「3.家の住み替えにかかる費用」を参考にしてください。

家の売却までに時間がかかったり、前の住宅ローンの残債があったりする場合でも利用できるローンがあります。

詳細は、「4.住み替え時の資金繰りには「買い替えローン」や「つなぎ融資」を活用する」で解説しています。

転勤で住み替える場合には、いつかは今の家に戻ってくる予定があるのか、ないのかで方法が変わってきます

「5.「転勤」の場合「持ち家を賃貸に出す」選択肢もある」でそれぞれのケースについて紹介していますので、参考にしてくださいね。

住宅ローンの残債があると、一般的な方法での売却ができませんが、任意売却やリースバックという方法があります。

「6.「住宅ローンの支払いが困難になった」で詳細をご確認ください。

家の住み替えでは、売却と購入それぞれに課税される税金があります。

種類や金額については「7.住み替え時にかかる税金」を参照してください。

家の住み替えで失敗しないためには、注意すべき3つのポイントがあります。

詳しくは、「8.家の住み替えで知っておきたい3つのポイント」ご覧いただき、ぜひ住み替えを成功させてくださいね。

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_pc_banner.png&nocache=1)

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_sp_banner.png&nocache=1)