e-Taxを利用すれば、不動産売却における譲渡所得の確定申告手続きが自宅で簡単に行えます。

しかし、初めてe-Taxを利用する場合、必要な準備や使い方が分からない方も多いでしょう。

そこでこの記事では、e-Taxを使った不動産売却後の確定申告をスムーズに行うための準備と手順について、詳しく解説します。

この記事を読むとわかること

- e-Taxで不動産売却の確定申告をする準備

- 譲渡所得の内訳書作成と特例適用の方法

- e-Tax利用のメリットと注意点

Contents

1.不動産売却の確定申告をe-Taxで行う前の準備

不動産を売却した場合、得た譲渡所得について確定申告を行う必要があります。これをオンラインで行うには「e-Tax」というシステムを使用します。

e-Taxの利用には、いくつかの準備が必要です。

この章では、e-Taxを利用するための事前準備を紹介します。

なおe-Taxは、スマホからの確定申告にも対応しています。

ただ、不動産売却の譲渡所得を申告する際は、状況によってスマホから申告できない場合があるほか、そもそも入力がしにくいといった難点があります。

(詳しくは、「4-2.不動産売却の確定申告ではスマホは非推奨」で解説します。)

そのためこの記事では、パソコンを使ったe-Taxの使い方を前提として解説していきます。

1-1.e-Taxを利用するための機械等を揃える

e-Taxを利用するためには、以下の機械等が必要です。

- パソコン

- マイナンバーカード

- マイナンバーカードの読み取りができるスマートフォンかICカードリーダライタ

譲渡所得の確定申告書作成から確定申告までは、主にパソコンで行います。

インターネットに接続しているパソコンを用意しましょう。

次に、マイナンバーカードを取得しておきましょう。

マイナンバーカードがある場合は、マイナンバーカードの読み取りに対応したスマートフォン

やICカードリーダライタ

で読み取ることで、どこでも簡単にe-Taxが利用できます。

もし、マイナンバーカードやマイナンバーカードを読み取る環境がない場合は、税務署でIDとパスワードを発行してもらうことで、自宅からe-Taxが利用できます。

1-2.申告書作成に必要な書類を揃える

不動産売却に関する申告には多くの書類が必要です。確定申告書を作成するために、主に以下の書類を準備しましょう。

- マイナンバー

- 売買契約書の写し

- 登記事項証明書(登記簿謄本)

- 取得費や譲渡費用が分かる書類

- 住宅ローン残高が分かる書類

- 源泉徴収票(給与所得者の場合)

確定申告には、マイナンバーと別の本人確認書類の提出が必要でしたが、e-Taxではマイナンバーのみで申告

ができます。

上記の書類は基本的に、確定申告書の作成に必要な情報入力の参考として使います。

源泉徴収票も、2019年までは原本の提出が必要でしたが、2020年以降は添付不要となっています。

2.不動産売却の確定申告をe-Taxで行う手順

確定申告を行うには、確定申告書の作成と、申告(確定申告書の提出)という手順があります。

これまで、e-Taxについて解説してきましたが、e-Taxはオンラインで申告ができるサービスで、確定申告書の作成は国税庁の「確定申告書作成コーナー」で行います。

確定申告書の作成からe-Taxでの申告まで一連の流れで行えるため、迷うことはないかと思いますが、念のため混同にはご注意ください。

以下では、確定申告書作成コーナーから申告に必要な書類を作成し、e-Taxで申告をする流れを解説します。

2-1.確定申告書等作成コーナーにアクセス

まず、e-Taxにアクセスし、マイナンバーカードを使ってログインします。

次に、「確定申告を行う」を選び、サイト内の「確定申告書等作成コーナー」に進んでください。

「作成開始」をクリックすると以下の様に提出方法の選択が必要になります。

ここまでの準備に応じた提出方法を選びましょう、

出典:国税庁. “確定申告書等作成コーナー”. (参照2024-06-06)

その後、該当する年の「申告書等の作成」を選び、「所得税」をクリックします。

出典:国税庁. “確定申告書等作成コーナー”. (参照2024-06-06)

その後、「マイナポータルと連携する」をクリックすれば、事前に利用者登録を終えている方は、基本情報が自動で入力されます。

必ずマイナポータルと連携する必要はありません。お好みで入力を進めていきましょう。

2-2.収入金額・所得金額を入力する

出典:![]() 国税庁. ”土地建物等の譲渡 マイホームの売却による譲渡益 編”. 確定申告書作成コーナー. (参照2024-06-06)

国税庁. ”土地建物等の譲渡 マイホームの売却による譲渡益 編”. 確定申告書作成コーナー. (参照2024-06-06)

「土地建物等の譲渡所得」の欄にある「入力する」ボタンをクリックし、内訳書の作成へと進みましょう。

2-3.譲渡所得の内訳書を作成する

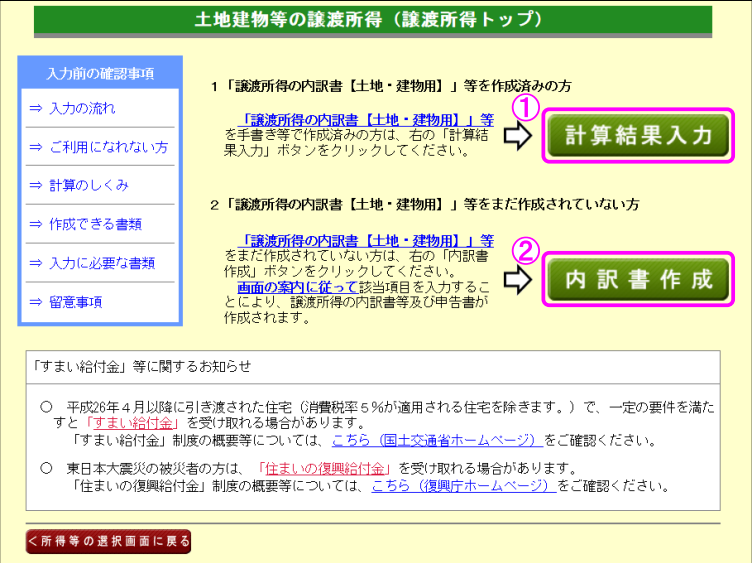

「譲渡所得の内訳書」という書類をすでに作成している方は、「計算結果入力」のボタンを押しましょう。

内訳書をまだ作成していない方は、「内訳書作成」のボタンを押しましょう。

出典:![]() 国税庁. ”土地建物等の譲渡 マイホームの売却による譲渡益 編”. 確定申告書作成コーナー. (参照2024-06-06)

国税庁. ”土地建物等の譲渡 マイホームの売却による譲渡益 編”. 確定申告書作成コーナー. (参照2024-06-06)

事項からは、「内訳書作成」を押した場合の手順となります。

2-4.適用する特例の確認と入力

譲渡所得の内訳書も、画面上の指示通りに進めることで、簡単に作成できます。

まずは、売却の状況について選択します。これにより、適用できる特例が異なります。

例えば、マイホームを売却し、利益(譲渡所得)が生じた方は、3,000万円の特別控除や軽減税率の特例を適用できます。

出典:![]() 国税庁. ”土地建物等の譲渡 マイホームの売却による譲渡益 編”. 確定申告書作成コーナー. (参照2024-06-06)

国税庁. ”土地建物等の譲渡 マイホームの売却による譲渡益 編”. 確定申告書作成コーナー. (参照2024-06-06)

2-5.譲渡価額・譲渡費用・取得費等を順に入力

次に、譲渡所得を算出するために、譲渡価額・譲渡費用・取得費について順に入力していきます。

- 譲渡価額:売却代金のこと

- 譲渡費用:売却するためにかかった費用(仲介手数料や収入印紙代など)

- 取得費:売却した不動産を購入するためにかかった費用(購入代金や仲介手数料など)

このうち取得費は、建物の減価償却費相当額などを考慮するため、物件の詳細情報の入力が必要です。

指示通りに情報を入力すれば、正確な取得費が計算され、最終的に譲渡所得も算出されます。

出典:![]() 国税庁. ”土地建物等の譲渡 マイホームの売却による譲渡益 編”. 確定申告書作成コーナー. (参照2024-06-06)

国税庁. ”土地建物等の譲渡 マイホームの売却による譲渡益 編”. 確定申告書作成コーナー. (参照2024-06-06)

2-6.入力内容を確認して終了

すべての入力が完了したら、「内容確認」ボタンをクリックします。ここで、入力内容に誤りがないか確認しましょう。

出典:![]() 国税庁. ”土地建物等の譲渡 マイホームの売却による譲渡益 編”. 確定申告書作成コーナー. (参照2024-06-06)

国税庁. ”土地建物等の譲渡 マイホームの売却による譲渡益 編”. 確定申告書作成コーナー. (参照2024-06-06)

確認が終わったら、「申告書を提出する」ボタンをクリックして電子申告を完了します。

提出後は、控えを印刷するか、電子データで保管しておきましょう。

3.不動産売却の確定申告でe-Taxを使うメリット

不動産を売却した際の確定申告をe-Taxで行うことには、以下のメリットがあります。

- 時間と場所を選ばない

- 譲渡所得や税額が自動で計算される。

- 電子データで保管できる

- 還付が早い

e-Taxは24時間、いつでも利用可能です。税務署へ行く必要もなく、いつでもどこからでも申請できます。

ガイド通りに入力を進めるだけで、譲渡所得や税額を自動で計算してくれるため、かかる手間や計算、記入のミスもなくなります。

他にも電子データで保管できる点や、税務署での申請に比べて還付までが3週間ほど早いなどのメリットもあります。

4.e-Taxを利用するうえでの注意点

e-Taxを利用して不動産売却の確定申告を行う際には、いくつかの注意点があります。次に挙げる3点に気をつけて、スムーズな申告手続きを行いましょう。

4-1.準備をしないとすぐに利用できない

e-Taxを利用するためには、マイナンバーカードと、マイナンバーカードを読み取れる機器が必要です。

マイナンバーカードの読み取りは、読み取りに対応したスマートフォンか、ICカードリーダライタで行います。

マイナンバーカードがない、あるいはマイナンバーカードを読み取れない状況にいる場合は、事前に税務署でIDとパスワードを発行しておく必要があります。

4-2.不動産売却の確定申告ではスマホは非推奨

e-Tax、確定申告書作成コーナーの利用は、画面が大きく、操作しやすいパソコンがおすすめです。

e-Tax、確定申告書作成コーナーは、基本的にスマホでも利用できますが、不動産売却での譲渡所得に関しては非推奨です。

これは、事業所得や不動産所得の申告においては、で青色申告決算書・収支内訳書を作成の場合でないと、スマホ専用画面が用意されていないためです。

多くのマイホーム売却などでは、スマホ専用画面が使えず、スマホ上にパソコン画面が移されます。

非常に入力がしにくいため、パソコン利用の方が安心です。

4-3.添付を省略できる書類でも後に提出を求められる場合がある

e-Taxでは、一部の書類(領収書や証明書など)の添付を省略できる場合がありますが、後日税務署から提出を求められる可能性があるため、これらの書類は必ず保管しておきましょう。

申告後も、必要な書類を整理し、いつでも提出できるように保管しておくことが大切です。税務署からの要請に迅速に対応できるようにしましょう。

省略した書類については、提出が必要になった場合に備えて定期的に確認し、紛失しないように注意してください。

これらの注意点に気をつけることで、e-Taxを利用した不動産売却の確定申告をスムーズかつ確実に行えます。事前の準備と書類の管理をしっかりと行い、安心して手続きを進めましょう。

まとめ

不動産売却後の確定申告をe-Taxで行うと、時間と場所を選ばずに手続きができるため便利です。

申告をスムーズに進めるために、事前に必要な機器や書類を準備し、具体的な手順を再確認しておきましょう。

e-Taxでの確定申告は非常に便利ですが、添付が省略された領収書などの提出を後になって要求される可能性もあるため、書類の保管については十分な注意が必要です。

e-Taxを活用し、余裕を持って確定申告を完了させましょう。

- 「マンションを売りたいけど、どうしたらいいか分からない方」は、まず不動産会社に相談を

- 「不動産一括査定」なら複数社に査定依頼でき”最高価格(※)”が見つかります ※依頼する6社の中での最高価格

- 「NTTデータグループ会社運営」のHOME4Uなら、売却に強い不動産会社に出会えます

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_pc_banner.png&nocache=1)

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_sp_banner.png&nocache=1)