自宅を売却して新たな住居を購入したり、住み替えたりする際には、大きなお金が動くため、税金の問題が絡んできます。

特に、売却時に譲渡益がでた場合、基本的に課税対象となるため注意が必要です。

ただし、そのようなケースでも、「特例」を活用することで税制面で優遇を受けられるかもしれません。

なかでも、売却した不動産の固定資産税を「誰がいくら払うか」は、非常にわかりにくいものです。

ここでは、特例のひとつである「買い替え特例」について解説します。

この記事を読むことで、特例のしくみとメリット・デメリットを理解し、買い替え特例を活用すべきなのか、あるいは他の特例を利用すべきか判断できるようになります。

- 不動産買い替え特例のメリット・デメリット

- 買い替え特例の手続きの流れ

- 買い替え特例はどのようなときに利用すればよいか

不動産の売却についての基礎を知りたい方は『不動産売却の基本』も併せてご覧ください。

- 「不動産を売りたいけど、どうしたらいいか分からない方」は、まず不動産会社に相談を

- 「不動産一括査定」なら複数社に査定依頼でき”最高価格(※)”が見つかります ※依頼する6社の中での最高価格

- 「NTTデータグループ会社運営」のHOME4Uなら、売却に強い不動産会社に出会えます

柴田 充輝

厚生労働省や保険業界・不動産業界での勤務を通じ、社会保険や保険、不動産投資の実務を担当。多くの家庭の家計見直しや資産運用に関するアドバイスを行っている。金融メディアを中心に1,000記事以上を執筆。

Contents

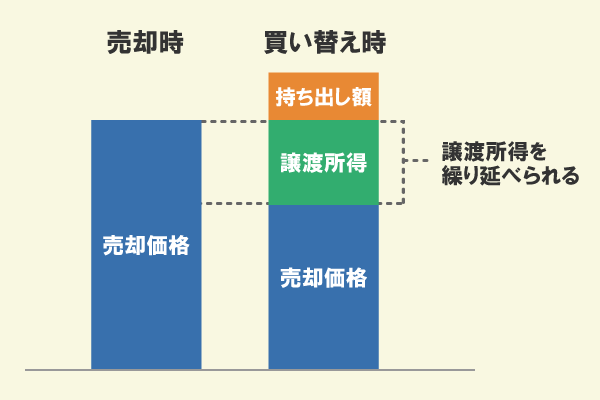

1.【図解】不動産の買い替え特例とは

不動産の買い替え特例は、正式には 「特定のマイホームを買い換えたときの特例」と呼ばれる居住用財産の買い替えの際の税制上の措置のことです。

特例を利用すると、買い替え時の譲渡所得が繰り延べられます。

「買い替え特例」を活用するかどうか判断するポイントは、以下の通りです。

- 住居の売却時に、譲渡益がでているか

- 特例の要件に合致しているか

- 買い替え特例の利用にメリットがあるか

「買い替え特例」は、税務上の処理においては、不動産を売却した年について譲渡所得がなかったものとみなされます。

課税される時期が延長されるだけで、課税自体がなくなるわけではない点には注意しましょう。

また、買い替え時(住居の売却時)に譲渡益がでた場合には、状況によっては以下の特例を活用する選択肢もあるため、ケースごとに判断する必要があります。

- マイホームを売ったときの特例(3,000万円控除)

- マイホームを売ったときの軽減税率の特例

こういった点を踏まえて、「買い替え特例」の適用要件を詳しく解説していきます。

2. 買い替え特例の適用要件

「買い替え特例」には適用要件が細かく定められています。

以下の2つに分けて詳しく見ていきましょう。

- 売却する家の要件

- 購入する家の要件

順番に解説していきます。

2-1.売却する家の要件

買い替え特例の対象となる住宅には、売却する家と購入する家の2つがあります。

売却する側の住宅の要件は、下記の通りです。

2-1-1. 自分が住んでいた家屋である

売却する家は、現在自分が住んでいる家屋です。

あくまで自らが住居として居住していた家屋を売却することが、特例適用の要件となります。

なお、家屋を解体した場合は以下のすべてに該当していないと適用できません。

【家屋を解体した場合の適用要件】

- 解体した年の1月1日に所有期間が10年超であること

- 解体した年から1年以内に譲渡契約を締結すること

- 住まなくなった日から3年目にあたる12月31日までに売ること

- 解体日から譲渡契約の締結日まで敷地を商用利用していないこと

2-1-2. 住まなくなってから3年以内である

売却した時点で居住していない場合でも、住まなくなった日から3年を経過する年の12月31日までに売却することと定められています。

2-1-3. 他の特例を受けていない

売却した年とその前年および前々年に、下記の特例を受けていないことも要件です。

- マイホームを譲渡した場合の3,000万円の特別控除の特例(被相続人の居住用財産に係る譲渡所得の特別控除の特例を除く)

- マイホームを売ったときの軽減税率の特例

- マイホームの譲渡損失についての損益通算及び繰越控除の特例の適用

- 収用等の場合の特別控除など他の特例の適用

2-1-4. 日本国内の物件である

特例の対象は日本国内の物件です。

海外の物件は、特例の対象にはなりません。

2-1-5. 売却価格が1億円以内である

売却価格に関しても、1億円以内という要件があります。

それを越える高額な物件は、適用外という扱いです。

2-1-6. 居住期間が10年以上である

自らが居住した期間が、10年以上でなければなりません。

つまり、長期間所有している住居が対象となるのです。

2-1.7. 売却相手が親族ではない

売却先が親子や夫婦など特別の関係がある人である場合は、特例の適用は認められません。

2-2. 購入する家の要件

購入する側の家の要件は、下記の通りです。

- 日本国内の物件である

- 湯時価面積が50平方メートル以上で土地の面積が500平方メートル以下

- 売却してから3年以内に購入する

- 買い替える住宅が一定の省エネ基準を満たすものである

- 取得部より25年以内に建築されたものである

2-2-1.日本国内の物件である

購入する側の家も、国内の物件であることが要件となります。

売却する物件と同様、海外の物件は特例の対象にはなりません。

2-2-2.床面積が50平方メートル以上で土地の面積が500平方メートル以下

建物や土地の面積についても定められています。

床面積が50平方メートル以上と定められているため、少なくとも単身者向けの物件ではないでしょう。

また、土地の面積が500平方メートル以下ですので、一般的な居住物件用の土地として広すぎる物件を対象外としていることが分かります。

2-2-3.売却してから3年以内に購入する

買い替えの際に、売却を行った年の前年から翌年までの3年の間に買い替え用の物件を購入することが用件です。

2-2-4.買い替える住宅が一定の省エネ基準を満たすものである

登記簿の建築日付が令和6年7月1日以降を予定している住宅に関しては、一定の省エネ基準を満たした仕様が必要となります。

建築確認の日付としては、令和6年1月1日以降を予定している住宅です。

2-2-5.取得日より25年以内に建築されたものである

購入する住宅が、非耐火建築の中古住宅の場合、経過年数が25年以内、もしくは取得期限までに耐震住宅と証明された物件が対象です。

3. 不動産買い替え特例の計算方法

買い替え特例の際の税金の計算方法は、一般的な不動産の譲渡税の計算と同じです。

つまり、買い替え特例を使った場合の課税額自体は変更されません。

以下では、「譲渡益」と「譲渡益に対して課税される金額」の算出手順について解説します。

3-1. 不動産の「譲渡益」について

不動産を売却した際に課税対象となるのは、譲渡益が出た場合です。

譲渡益とは、土地家屋などの資産を売却した際の利益のことを言います。

売却時の金額と、購入した際の金額および経費との差額がベースです。

逆に、土地家屋を売却した際、結果的に譲渡益が出ていない場合は、課税対象にはなりません。

「売却した金額に対して税金がかかるのでは?」を考えるかもしれませんが、あくまで売却によって利益(譲渡益)が出た場合に税金がかかる点に注意してください。

では、不動産の譲渡益は、どのように算出するのでしょうか?

具体的には、下記の計算式で算出します。

収入金額 - (取得費 + 譲渡費用) = 譲渡益

それぞれの要素について見ていきましょう。

【収入金額】

収入金額とは、土地家屋を売却した際の金額です。上記の計算式では、収入金額から土地家屋を取得した際の金額や必要経費を引いて譲渡益を算出します。

【取得費】

取得費とは、売却した土地家屋に関して、購入した際の購入代金や仲介手数料、登記費用などの経費の合計金額です。建物に関しては、時間の経過とともに価値が減少するということを踏まえて、取得費から建物の減価償却分を差し引いて処理されます。

そのため、取得費の内訳は、以下の通りです。

売却した土地家屋を購入した際の経費 - 建物の減価償却費相当額

また、建物の減価償却費相当額は、基本、下記の計算式で求めます。

建物の取得価額×0.9×償却率× 経過年数= 減価償却費相当額

例えば、木造建物の償却率は、0.031です。

【譲渡費用】

譲渡費用は、土地家屋を売却した際にかかった仲介手数料などの経費の合計金額です。

3-2「譲渡益に対して課税される金額」について

前述のように買い替え特例の計算にあたっては、一般的な譲渡所得にかかる税金の計算式をそのまま使用します。

買い替え特例は税金が軽減される制度ではなく、単に課税のタイミングが、購入した住居を将来的に売却した時点になるという制度なので、通常の計算式をそのまま使うのです。

また、譲渡益にかかる税金の計算は、所有期間が5年を超えるかどうかで税率を区分(譲渡年1月1日時点)するため、結果的に、以下2つのパターンとなります。

【5年以下(短期譲渡所得)】

- 所得税;30.63%

- 住民税;9%

【5年超(長期譲渡所得)】

- 所得税;15.315%

- 住民税;5%

そのため、税額は基本的に、下記の計算式で求めます。

【5年以下(短期譲渡所得)】

譲渡益 × 39.63%(所得税;30.63% + 住民税;9%)

【5年超(長期譲渡所得)】

譲渡益 × 20.315%(所得税;15.315% + 住民税;5%)

また、税額を軽減したい場合は、以下の特例を選択できる可能もあります。

- マイホームを売ったときの特例(3,000万円控除)

- マイホームを売ったときの軽減税率の特例

これらの特例にも、要件が定められています。

また、これらの特例は、「買い替え特例」との併用はできませんので注意が必要です。

どちらの特例を選択するかは、状況に応じて判断することになります。

4.買い替え特例を利用する際のメリット・デメリット

買い替え特例を利用する際のメリットとデメリットを確認しておきましょう。

- 【メリット】買い替え時の資金負担を減らせる

- 【デメリット】他の控除を利用できなくなる

- 【デメリット】減税となるわけではない

- 【デメリット】買換え物件の価格が安いと損をする

詳しく見ていきましょう。

4-1.【メリット】買い替え時の資金負担を減らせる

買い替え特例を利用する際のメリットは、買い替え時の資金負担を減らせることです。

通常、買い替え時の売却によって譲渡益がでた場合は、確定申告で譲渡益等の申告を行い、所定の税金を納める必要があります。

買い替え特例を利用すれば、課税のタイミングを将来に繰り延べできるため、買い替え後の資金に余裕がない時期に税金を支払わずに済むのです。

売却益が発生したとき、実際に納税するのは翌年の確定申告時です。

売却した直後に納税する必要はありませんが、多額の売却益が発生した場合は納税額が数百万円になるケースもあり、翌年までに納税資金を用意するのが難しい可能性が考えられます。

納税資金を用意するために、有価証券や不動産を売却して現金化するのは本末転倒です。

納税額を把握して、「来年までに納税資金を用意できないかもしれない」と感じたら、買い換え特例が有用な選択肢となります。

4-2.【デメリット】他の控除を利用できなくなる

買い替え特例は、他の「税金を軽減できる特例」と併用することはできません。

買い替え特例は単に税金の支払い時期を繰り延べる制度であり、税金を軽減する制度ではありません。

「税金を軽減できる特例」を利用したほうがお得な場合は、買い替え特例を利用しないのが得策です。

4-3.【デメリット】減税となるわけではない

買い替え特例は税金を軽減する制度ではなく、あくまで税金の支払い時期を将来に繰越すだけの制度です。

そのため、税金を軽減することを優先したい場合は、「マイホームを売ったときの特例」(3,000万円控除)、「マイホームを売ったときの軽減税率の特例」を活用するのが得策です。

例えば、「マイホームを売ったときの特例」(3,000万円控除)を適用できれば、約600万円の節税効果を得られることもあります(長期譲渡所得の場合)。

「マイホームを売ったときの軽減税率の特例」を併用すれば、さらに節税効果は大きくなります。

買い替え特例には実質的な節税効果はありませんから、「税負担を抑える」という点にフォーカスすると、買い替え特例は真っ先に検討すべき選択肢とはいえないでしょう。

4-4.【デメリット】買換え物件の価格が安いと損をする

買い替え特例は、主に売却した価格より高額な物件を購入するケースを想定した制度です。

つまり、高額な物件を購入する際の際の支出を軽減する趣旨だと言えるでしょう。

売却金額より買い替え金額が少ないときは、その差額を収入金額として譲渡所得の金額の計算を行います。

差額が収入金額として譲渡益に加算されるので、結果的に課税対象金額が増えてしまうのです。

参考:売った金額より少ない金額でマイホームを買い換えたとき(国税庁)

5.買い替え特例の手続きの流れ

買い替え特例の手続きとして行うのは、確定申告による申請です。

具体的な内容は、以下の通りです。

【手続き方法】

適用を受ける年分の所得税の確定申告書を提出します。土地や建物を売却した場合の譲渡所得の申告は「申告書B第一表・第二表」及び「第三表(分離課税用)」で行ってください。申告書第三表の「特例適用条文」欄に、適用を受ける特例の条文を記載します。

【申告期限】

譲渡した年の翌年2月16日~3月15日の間に申告します。

【各特例の添付書類と手続】

- 譲渡所得の内訳書(確定申告書付表兼計算明細書)[土地・建物用]

- 譲渡資産の登記事項証明書、売買契約書の写しなど

- 売買契約日前日において、住民票の住所と譲渡資産の所在地とが異なる場合や売却日の前10年以内に住民票の住所を異動したことがある場合は、戸籍の附票の写しなど

- 買替資産の登記事項証明書、売買契約書の写しなど

- 買替資産が築25年超の中古耐火建築物の場合は、耐震基準適合証明書など

なお、譲渡年の翌年に買替資産を取得する見込みである場合は、上記の買替資産にかかる書類に代えて「買替(代替)資産の明細書」を添付し、確定申告書を提出します。

この場合、上記の買替資産にかかる書類は、取得した日から4か月以内に提出しなければなりません。

6. 買い替え特例はどのようなときに利用すればよいか

買い替え特例は、どのようなケースで利用すればよいのでしょうか?

結論から言うと、課税額を軽減せずに納税を将来に先送りすることを優先する場合です。

基本的には、下記3つのポイントを確認して、利用すべきかどうかの選択をすると良いでしょう。

- 譲渡益が3,000万円以内かどうか

- 譲渡益が3,000万円を越えた場合は、特例の税額軽減率が高いかどうか

- 税額を軽減できる特例を活用するか、買い替え特例による支払いの先送りを優先すべきかの検討

6-1.譲渡益が3,000万円以内かどうか

譲渡益が3,000万円以内の場合は、 「マイホームを売ったときの特例」(3,000万円控除)を活用すれば、課税されません。

また、この特例は所有期間の長短に関係なく適用されます。

そのため、譲渡益が3,000万円以内の場合は、買い替え特例ではなく「マイホームを売ったときの特例」(3,000万円控除)の利用がおすすめです。

「マイホームを売ったときの特例」(3,000万円控除)を利用する際には、前々年までの期間にマイホームの買換えやマイホームの交換の特例の適用を受けていないことなどの要件があります。

詳細については、国税庁のページを参照してください。

参考:「マイホームを売ったときの特例」(3000万円控除)(国税庁)

6-2.譲渡益が3,000万円を越えた場合は、特例の税額軽減率が高いかどうか

譲渡益が3,000万円を越えた場合は、買い替え特例の利用を検討する前に、「マイホームを売ったときの特例」(3,000万円控除)と「マイホームを売ったときの軽減税率の特例」を活用した際の税額がどれくらい軽減されるのか確認しておきましょう。

課税額が軽減され、支払いに無理がなくなれば、買い替え特例を活用せずに済むからです。

それぞれの特例による軽減の内容は、下記の通りです。

マイホームを売ったときの特例」(3,000万円控除)

譲渡益が3,000万円以上の場合は、3,000万円が課税対象から控除されます。

3,000万円を超える金額に対して、下記の税率で課税されるのです。

- 所有期間が5年以下(短期譲渡所得)の場合:39.63%(所得税;30.63% + 住民税;9%)

- 所有期間が5年超(長期譲渡所得)の場合:20.315%(所得税;15.315% + 住民税;5%)

マイホームを売ったときの軽減税率の特例

この特例は、マイホーム(居住用財産)の所有期間が、10年を超える場合に、税率が軽減される制度です。

課税対象が、6,000万円以下の場合、税率が14.21%(所得税10.21% + 住民税4%)となります。

また、この特例は、上記の「マイホームを売ったときの特例」(3,000万円控除)との併用が可能です。細かい要件については、国税庁の下記ページを参照してください。

参考:マイホームを売ったときの軽減税率の特例(国税庁)

軽減に関する特例を利用した際の税額含めた内容を課税対象となる譲渡益ごとに整理すると、下記の通りです。

- 3,000万円まで:3,000万円控除によって非課税

- 33,000万円超9,000万円まで:14.21%(所得税10.21% + 住民税4%)

- 9,000万円超:20.315%(所得税15.315% + 住民税5%)

※1.は、「マイホームを売ったときの特例」(3000万円控除)を適用

※2.は、「マイホームを売ったときの軽減税率の特例」を適用

※3.では、特例の適用はない

※所得税には2.1%の復興特別所得税が加算されています。

6-3譲渡税の支払いを先送りにすべきかどうかの検討

課税負担の軽減という視点で考えると、 「マイホームを売ったときの特例」(3,000万円控除)や「マイホームを売ったときの軽減税率の特例」を活用するほうが、メリットがあると言えるでしょう。

ただし、課税負担を軽減するよりも買い替え時点での支出を減らすことを優先する場合には、買い替え特例の利用を検討することになります。

買い替え特例という制度には、買い替えを促進するために買い替え時の支出を軽減するという目的があります。

とはいえ、買い替え特例によって課税金額が軽減されるわけではない点に注意しなければなりません。

将来的に、買い替え時に購入した家屋の売却時に課税がなされるからです。

購入した住居を何年後かに売却する予定がある場合は、計画的に買い替え特例を利用するという選択肢もありますが、現実的には売却する予定を計画して新居を購入するケースはほとんどないでしょう。

また、売却しない場合には、課税はされませんが、売却の予定がなかったとしても相続の際には手続きが必要です。

そのため、買い替え特例の申告書類は大切に保管しておき、相続時に忘れずに対応しなければなりません。

こういった手続きが煩わしいとお考えの場合は、買い替え特例の利用は控えたほうが良いでしょう。

相続人がその物件を売却した際には、その課税負担を相続人が負うことになる点にも注意が必要です。

不動産を売却したときに活用できる特例はさまざまで、状況に応じて使い分ける必要があります。

「マイホームを売ったときの特例」(3,000万円控除)、「マイホームを売ったときの軽減税率の特例」、「不動産の買い換えの特例」は、適用できる要件や併用できる組み合わせなどが複雑です。

最適な特例を選択するためには、見込まれる売却益と納税額だけでなく、将来的な住み替え予定の有無を加味しなければなりません。

「自分はどの特例を利用すべきか」の判断に迷う場合は、不動産売却に詳しい不動産会社や税理士に相談しましょう。

7.買い替えのための売却なら一括査定がおすすめ

住居の買い替えの際には、住居の売却と、新しい住居の購入という2つのことを行います。

それぞれのタイミングはもちろん、住宅ローンがある場合の対応など、進めるにあたってはしっかりと準備しなければなりません。

そこで、段取りや専門知識に詳しい信頼できる不動産会社と相談して進めることが大切です。

不動産会社選びは悩ましい面もありますが、選定にあたっては、複数の不動産会社の担当者から査定などの提案を受け、内容や対応状況などを比較して検討すると良いでしょう。

複数社に査定を依頼する際に便利なのが、NTTデータグループが運営する一括査定サイト「不動産売却 HOME4U(ホームフォーユー)」です。

不動産売却 HOME4Uは、2001年(平成13年)に提供を開始した国内で初めての不動産一括査定サービスです。20年以上にわたってサービスを提供してきた実績があり、累計で45万件以上の査定依頼の実績があります。

独自の審査基準で厳選した2,100社の優良企業を紹介しており、査定依頼を行うときには最大6社までを選択できます。査定依頼に必要な情報の入力は最短1分で完了でき、初めて利用する方でも簡単に操作することが可能です。

また、不動産売却 HOME4Uは情報サービス事業で業界最大手のNTTデータグループが運営を行っています。長年にわたって培ってきたセキュリティ技術によって、個人情報の取り扱いなど安心して利用していただける環境を整えています。

信頼できる最適な不動産会社を見つけるため、ぜひご活用ください。

住み替えに際して売却益が発生するとき、「不動産の買い替え特例」を活用すれば、納税を繰り延べられます。

納税資金の用意が難しいときや、住み替え後のマイホームに住み続ける予定の場合、活用する余地があります。

ただし、他の税制優遇(3,000万円控除や軽減税率の特例)との併用はできません。

また、課税自体がなくなるわけではなく、単に支払いを先送りするだけで節税効果はありません。

適用する特例を選択する際は、譲渡益の額や資金計画を考慮して判断することが重要です。

この記事のポイントまとめ

住居の買い替え時で売却時の譲渡益がでた際、その課税のタイミングを、将来その物件を売却する時に繰り延べができる制度のことです。

詳しくは「1.不動産の買い替え特例とは」をご覧ください。

売却する住居は、自分が住んでいる物件であることや、その所有期間が10年以上であることなどの適用条件があります。

詳しくは「2.買い替え特例の適用条件」をご覧ください。

買い替え特例を利用する際のメリット・デメリットは以下の通りです。

- 【メリット】買い替え時の資金負担を減らせる

- 【デメリット】他の控除を利用できなくなる

- 【デメリット】減税となるわけではない

- 【デメリット】買換え物件の価格のほうが安いと損をする

詳しくは「4.買い替え特例を利用する際のメリット・デメリット」をご覧ください。

譲渡した年の翌年2月16日~3月15日の間に確定申告を行わなければなりません。

詳しくは「5.買い替え特例の手続きの流れ」をご覧ください。

買い替え特例は、課税額を軽減せずに納税を将来に先送りすることを優先する場合に利用します。

基本的には下記3つのポイントを確認して、利用すべきかどうかの選択をすると良いでしょう。

- 譲渡益が3,000万円以内かどうか

- 譲渡益が3,000万円を越えた場合は、特例の税額軽減率が高いかどうか

- 税額を軽減できる特例を活用するか、買い替え特例による支払いの先送りを優先すべきかの検討

詳しくは「6.買い替え特例はどのようなときに利用すればよいか」をご覧ください。

完全無料

最大6社の査定価格を

まとめて比較でより高く!

不動産売却の記事を探す

不動産売却の基本から手続き、費用、税金、注意点まで網羅的に解説。初めて売却を考える方にも分かりやすく、安心して進められる情報をお届けします。

リスク・トラブルの記事を探す

中古住宅購入時に発生しやすいトラブルやリスクを事例とともに紹介。予防と対応策を学べます。

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_pc_banner.png&nocache=1)

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_sp_banner.png&nocache=1)