これから家を購入しようとしているみなさん。とても楽しみで、夢が広がるワクワクするイベントですよね。と同時に、家の購入は人生で最もお金のかかるイベントです。

家を購入する時のお金について考えると、まず頭に浮かぶのは家のローン(住宅ローン)ですが、ローンとは別に必要となるのが、購入するときに準備する現金、つまり頭金です。

頭金の準備ができないから購入に踏み出せない、という方も多いかと思います。

この記事では、「頭金はいったいどれくらい準備すればいいのか?」「頭金なしで今すぐ家を購入することは可能か?」といった内容について、これから家を購入しようとしている方にとって最初に役立つ情報をまとめました。

この記事をお読みいただき、自分に合った頭金の金額を見つけて、家の購入の第一歩を踏み出していただければと思います。

Contents

1. 頭金はいくら必要?

頭金について考える時、気になるのはその相場ですよね。

この章では、既に家を購入した人たちが、実際にどれくらいの頭金を準備したのか、最新のデータを紹介します。また、「頭金は物件価格の2割」と言われる理由についても、データを紐解いてお伝えいたします。

1-1.実際に購入した人たちの自己資金は?データで確認

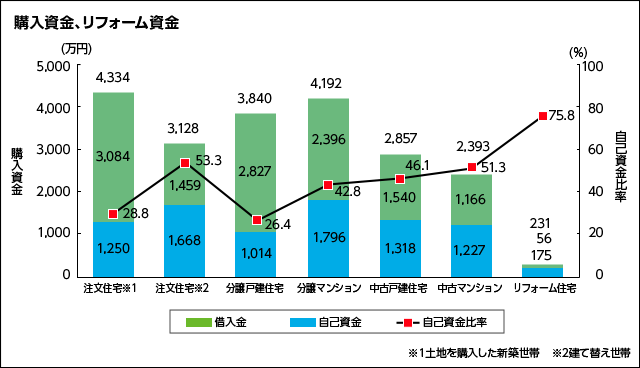

国土交通省が発表している「平成29年度 住宅市場動向調査報告書」によると、実際に住宅を購入した人たちの物件価格と自己資金の平均は下記のようになっています。

抜粋して表にまとめると下記のようになります。

| 購入価格(物件価格) | 自己資金 | 自己資金比率 | |

|---|---|---|---|

| 注文住宅(土地を購入した新築世帯) | 4,334万円 | 1,250万円 | 28.8% |

| 注文住宅(建て替え世帯) | 3,128万円 | 1,668万円 | 53.3% |

| 分譲戸建住宅 | 3,840万円 | 1,014万円 | 26.4% |

| 分譲マンション | 4,192万円 | 1,796万円 | 42.8% |

| 中古戸建住宅 | 2,857万円 | 1,318万円 | 46.1% |

| 中古マンション | 2,393万円 | 1,227万円 | 51.3% |

これを見て、自己資金が大きい!と驚かれた方も多いのではないでしょうか。

比較的物件価格が安い中古マンションを抜き出して見ても、2,393万円の物件価格に対して、自己資金比率は51.3%。購入時の自己資金として1,227万円も準備しています。

「こんな大金、準備するのはとても無理だ…」と感じた皆さん、まだ諦めないでください。

このデータの自己資金比率がなぜ高いのかというと、原因として2つのことが考えられます。

1つ目に、このデータの調査対象は20代以降の全世代ですが、平均年齢がやや高く46.5歳です。年齢が高い方は、ローンの返済年数が少ないこと、また若年層に比べて貯蓄が多く、現金があることから、頭金を多く入れることができるためです。

2つ目に、このデータの「自己資金」は住宅購入にかかる頭金だけではなく、諸費用(手数料、保険料、税金等)等を加えたものだからです。

この「諸費用」というのが曲者で、これは家の住宅ローンの頭金とは別にかかる自己資金です。

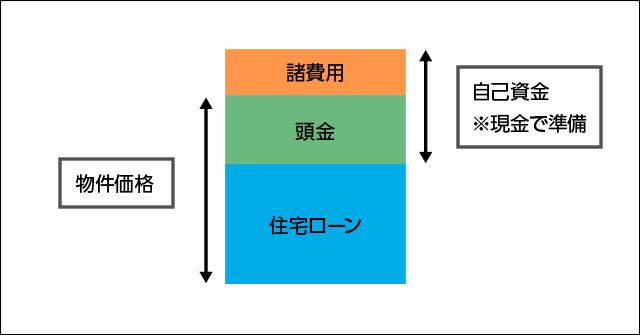

自己資金は、頭金に諸費用(手数料、保険料、税金等)等を加えた資金のことで、購入当初に準備する現金です。

図にまとめると下記のようになります。

この諸費用に関しては第2章で紹介しますが、家の購入時に必要になる自己資金は頭金だけではない、ということを覚えておいてくださいね。

1-2. 「頭金は物件価格の2割」が平均?その理由とは

では、自己資金のうち、諸費用を抜いた頭金「だけ」ならいくら準備するものなのか、ということですが、みなさんも「頭金は物件価格の2割」というこのフレーズを様々なところで目にしたのではないでしょうか。

これは、昔の住宅ローンは物件価額の8割までしか借り入れできなかったために、この「2割」というフレーズが広まり、現在も頭金の目安として残っているようです。

現在はどうかというと、実際、フラット35(住宅金融支援機構と民間金融機関が連携しているローン)が発表している「2017年度の利用者調査」のデータによると、手持金(頭金)は下記のようになっています。

| 購入価格(物件価格) | 手持金(頭金) | 手持金比率 | |

|---|---|---|---|

| 注文住宅 | 3,358.5万円 | 651.1万円 | 19.4% |

| 土地付き注文住宅 | 4,039.2万円 | 450.2万円 | 11.1% |

| 建売住宅 | 3,336.8万円 | 302.0万円 | 9.0% |

| マンション | 4,348.4万円 | 705.6万円 | 16.2% |

| 中古戸建住宅 | 2,392.9万円 | 208.3万円 | 8.7% |

| 中古マンション | 2,844.5万円 | 318.1万円 | 11.2% |

こちらのデータでは、物件価格に対して頭金の割合はだいたい1~2割です。

「頭金は物件価格の2割」というのは、こうした実態からも見て取れます。

なお「フラット35」利用者の平均年齢は、2017年の調査で40歳、2016年では39.8歳でした。

先に紹介した国土交通省のデータでは平均年齢は46.5歳でしたので、比較して考えると、やはり若い人のほうが頭金にかける金額は相対的に小さくなるケースが見受けられます。

2. 注意!物件購入時に頭金とは別に必要になる「諸費用」

家の購入時に必要になる自己資金は頭金だけではなく、「諸費用」もかかるということを1章で少し触れました。ここでは諸費用について概略を紹介します。

諸費用とは、家を買う時にかかる費用のことで、税金、手数料、保険料等が含まれます。頭金なしのフルローンを組んだとしても諸費用は別途かかるので注意してください。

具体的にどんなものがあるか、マンションの購入時にかかる諸費用を例に表にまとめました。

| 費用の名称 | 内容 |

|---|---|

| 不動産取得税 | 売買や贈与などで、土地や建物などを取得した際にかかる税金 |

| 印紙税 | 不動産を購入に際して契約を結ぶときに作成する契約書などにかかる税金 |

| 登録免許税 | 不動産登記(所有権の保存または移転など)、抵当権設定登記の際にかかる税金 |

| 消費税 | 不動産会社の仲介手数料にかかる税金 |

| 費用の名称 | 内容 |

|---|---|

| 固定資産税 | 各市町村(東京23区の場合東京都)が、個人や法人が所有する土地や建物に対して課税する税金 |

| 都市計画税 | 市町村(東京23区の場合東京都)が、都市計画法による都市計画区域内の中の市街化区域内にある土地や建物に対して課税する税金 |

| 費用の名称 | 内容 |

|---|---|

| 仲介手数料 | 仲介してくれた不動産会社に支払う手数料 |

| 登記時の司法書士報酬 | 登記を司法書士に委託した場合に支払う報酬 |

| 住宅ローンに関する諸費用 | ローン事務手数料、ローン保証料、団体信用生命保険料、火災保険料等 |

いろいろな費用がかかることがわかり、驚かれたのではないでしょうか。

この他にも引越し代や家具購入費用などがかかります。中古住宅でリフォームする場合はリフォーム費用、新築マンションの場合は修繕積立金もありますので注意が必要です。

頭金だけではなく諸費用についても、全体像をしっかりと把握しておくと安心です。

3. 頭金なしは可能か?そのメリットとデメリット

昔の住宅ローンは物件価額の8割までしか借り入れできなかった、ということは第1章で説明したとおりですが、現在では、多くの住宅ローンで頭金なし、つまりフルローンで全額借入れができるようになっています。

でも、本当に頭金なしで大丈夫でしょうか?この章では、頭金なしのメリットとデメリットを紹介します。

3-1.頭金なしのメリット

(1)頭金を入れずに現金で残しておくことで、いざというときに使える

(2)今すぐ気に入った物件が購入できる

(3)今なら低金利でローンが組める

(4)家賃がかからなくなる

頭金なしのメリットとしてまず考えられるのは、頭金の分の現金を手元に残しておけるという安心感があります。例えば、自分または共働きの配偶者が急に働けなくなり、世帯収入が下がってしまった場合など、不測の事態の際に当面の資金として対応することができます。

そうした不測の事態が訪れないとしても、現金が手元にあることで、「ここぞ」というタイミングで株などの資産運用にまわして資金を増やすことも可能になります。

頭金の準備がないからといって、頭金を今から何年もかけて貯めていると、その間に気に入った物件がほかの人に取られてしまうかもしれません。頭金なしなら、今すぐスピーディに動くことができます。

2018年現在、住宅ローンは超低金利の時代です。せっかく低金利でローンが組めるにも関わらず、頭金を貯めている間に金利が上がってしまう恐れがあります。

また、高金利下では頭金を多く入れることで借入金を減らし利息の割合を減らすという効果がありますが、低金利下では借入金に対する利息の割合が小さいので、頭金を多く入れる効果は相対的に小さくなります。

現在、賃貸物件にお住まいの場合は、頭金を貯めている間も常に家賃がかかります。頭金なしなら今すぐ住み替えが可能ですので、その時点から家賃はかからなくなります。

3-2. 頭金なしのデメリット

(1)借入金が大きくなるため住宅ローンの返済期間が長期化する

(2)住宅ローンの審査のハードルが上がる

(3)住宅ローンの金利の優遇が受けられない

(4)売却時にローン返済ができない事態になりうる

頭金なしのデメリットとしては、頭金を入れない分、それだけ借入金が大きくなります。借入金が大きいと当然、利息も大きくなり、ローンの返済額も大きくなるため、返済期間の長期化にもつながります。

住宅ローンの審査条件の1つに「返済負担率」があります。

返済負担率とは、「年収に占める年間返済額の割合」のことで無理なく返済していくことができるのかどうかを判断するための目安となる割合のことをいいます。

頭金がないと、借入れの申し込み金額が必然的に大きくなってしまうことから、結果として返済負担率の割合が大きくなってしまいます。したがって、住宅ローンの審査に通過するための融資条件を満たさないと判断され、審査が通らない可能性があります。

「フラット35」の場合、頭金が1割を超えると金利の優遇が受けられます。また、大手都市銀行では、頭金2割以上で金利が優遇されるケースが多いようです。頭金がないと、当然こうした優遇が受けられません。

ローンの返済中に不測の事態により返済が困難になった時、家を売却して売却代金を残債分に充てローン完済を試みると思いますが、その際、頭金の有無が大きな意味を持ってきます。

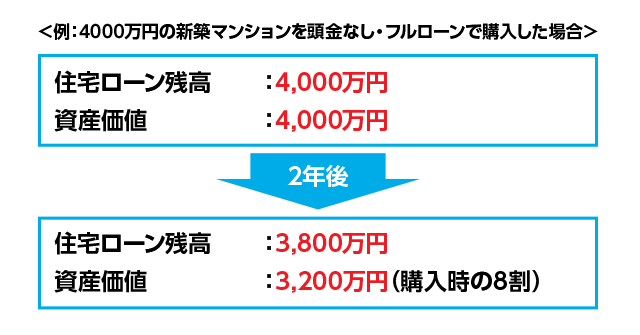

家は住み始めた時点から資産価値が下がっていきます。一般的に、購入から2~3年で新築時の8割ほどまで資産価値は下がると言われ、年数の経過とともにさらにその割合は下降していきます。

つまり頭金をまったく入れず、全て借入金でローンを組む場合、売却する時期によってはローン残高が売却価格を上回ってしまい、売りたくても売れず、ローンも返済できないという状況に陥る恐れがあるのです。

4,000万円の新築マンションを頭金なし・フルローンで購入した場合をみてみましょう。

資産価値よりローン残高のほうが多くなってしまいました。

2年後にマンションを売っても3,200万円にしかならないので、住宅ローンとの差額は600万円。600万円の現金を用意しないと、売れないということです。

ここまで頭金なしのメリットとデメリットについてみてきましたが、いかがでしたでしょうか。

現在、理論的には頭金なしでも住宅ローンを組むことは可能ですが、審査に通ったからといって、それで安心というわけではありません。今後ローンを返済していくにあたり、子どもの進学や、将来の医療・介護費、老後の資金等、お金は常に必要になってきます。その間、リストラや病気などの不測の事態が起こらないとも限りません。

大切なのは将来的に安定して返済を続けられるかどうかです。

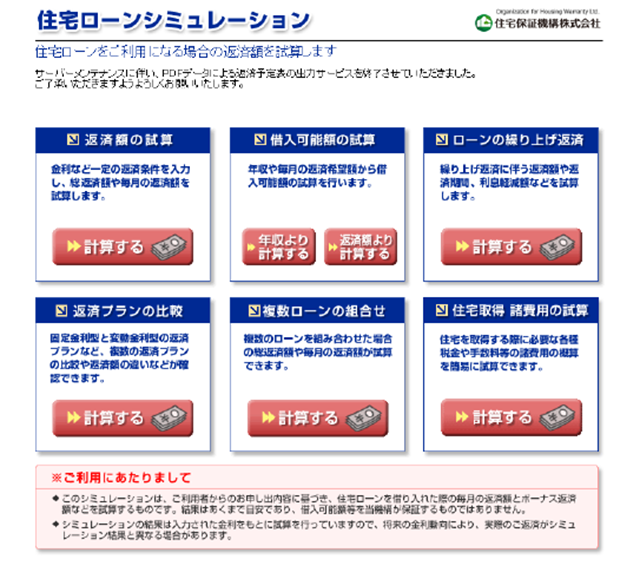

4.住宅ローン返済シミュレーションサイトを活用しよう

将来的に安定して返済を続けるためには、返済期間や毎月の返済額を把握し、定年退職までの住宅ローン返済シミュレーションをすることが重要です。

そこで、インターネット上の返済シミュレーションサイトを活用してみてください。

返済シミュレーションサイトでは、電卓での計算では難しい、ボーナス返済や繰上返済などの複雑な条件も加えて返済額等を計算することができます。おススメのサイトをご紹介します。

毎月の返済額の試算はもちろん、返済額からの借入れ可能額、繰り上げ返済の試算も可能です。一通りのシミュレーションはこのサイトで十分足ります。シンプルなサイトなので操作で戸惑うことはないはずです。

その他に、各銀行のサイトでもシミュレーションのページを提供しています。

ただし団体信用生命保険料や事務手数料等の条件は銀行ごとに異なるため、最初は銀行系のシミュレーションサイトではなく、上記で紹介した中立的なサイトを利用することをおススメします。

もちろん、既にどの銀行で融資を受けるか決めているのであればその銀行のシミュレーションサイトを使うと良いでしょう。

シミュレーションサイトを活用して、余裕のある住宅ローンの返済計画を立てていきましょう。

シミュレーションをしてみて、「新築住宅はちょっと厳しいかも」と思われた方は、中古住宅にフォーカスして、物件を探してみることをおススメします。中古住宅ならリーズナブルな価格で購入できますので、同じ予算でも新築住宅より中古住宅のほうが広い家に住むことができるというメリットがあります。抑えた購入費用をリフォーム費用に回して新築の注文住宅のように自分好みの家に変えることも可能です。

中古住宅を探すなら、NTTデータグループが運営している、「中古住宅HOME4U」というサイトが便利です。

日本最大級、全国約32万件の住宅情報が掲載されており、サイトを見てみるとわかりますが、中古といっても新築とほとんど変わらない物件も多くあります。

あなたの希望の家と予算に合った物件をぜひ探してみてください。

今後の話ですが、もしローンを組んで物件購入後、「返済厳しいな…、」と感じた場合は、以下のリンクにある「モゲチェック」というサービスのように、住宅ローンの借り換えもできます。今のうちに頭の片隅に覚えておくと良いでしょう。

無料ウェブ診断でチェック!

モゲチェックの「オンライン型住宅ローン借り換えサービス」は、ランキングサイトに出てこない最も金利の低いローンをご紹介しています。

借り換えで、現在のローンがいくらお得になるか、無料でできる簡単ウェブ診断でスグに確認できます。

5.親から頭金を援助してもらう場合の注意点

ここまで読み、実際に試算してみて「頭金がもう少しあったら…」と思われている方も多いのではないでしょうか。頭金が自分では増やせない場合、親からの援助を受けるのも一つの手です。

この章では、「親から贈与を受ける」「親から借りる」という2点について注意点とあわせて解説します。

5-1.親から贈与を受ける場合は特例を利用する

援助してくれる親がいるのであれば、甘えさせてもらうのも良いでしょう。しかし年間で110万円を超える贈与には贈与税がかかります。

そこで、住宅資金の場合には「住宅取得等資金の贈与税非課税の特例」という特例がありますのでご紹介します。

住宅取得等資金の贈与税非課税の特例とは、要件を満たすと、基礎控除の110万円と別枠に両親または祖父母から、限度額までの金額を非課税で贈与を受けることができる制度です。

ただし特例なので、この非課税を活用するには翌年3月15日までに税務署に申告が必要になります。贈与をする人、受ける人、住宅の仕様などの要件があるため、詳細は国税庁のホームページで確認しましょう。

5-2.親から借りる場合は借用書を作る

親から借りる場合は、税務署に疑われないよう注意が必要です。

税務署は、これは贈与ではないのかと疑いますので、借用書を作り、金利や返済方法などを設定し、記載するようにしましょう。

親子間であっても、ちゃんと返済するプランを立て、遅くとも親が70代までに返済終了できる現実的な金額を借りるようにすることが大切です。

また、返済は手渡しではなく銀行口座へ振り込みましょう。これは、仮に税務署から尋ねられた場合に証拠として見せることができるからです。

6.まとめ

いかがでしたでしょうか。

家のローンの頭金について、いくら必要なのか、頭金なしのメリットとデメリットについて解説しました。

また親から頭金を援助してもらう場合は注意が必要です。

頭金なしでも審査にさえ通れば住宅ローンを組むことは可能ですが、長い人生、何が起こるかわかりません。将来的に安定して返済を続けられるよう、念入りに自分の将来をシミュレーションし、想定外の事態にも対処できるよう、ローンの計画を立てましょう。

そしてぜひ、マイホームの購入という人生のビッグイベントを楽しんでくださいね。

現在の残高・金利・残年数だけで、メリット額がすぐわかる!

借り換えでいくらお得に?まずは、無料ウェブ診断でチェック!

モゲチェックの「オンライン型住宅ローン借り換えサービス」は、

多数の金融機関が提供する住宅ローンの中からあなたが借りられる最も低い金利※のローンを紹介しています。

*付帯する団体信用生命保険を加味して最も低いと当社が判断する金利。