「住んでいるマンションを賃貸にすることはできる?」

「個人で家を貸すことはできる?」

転勤や親との同居など、所有する分譲マンションを貸すことを検討する理由はさまざまです。転勤中にマンションを貸せば家賃収入も得られるだけでなく、住まない家の管理もできます。

マンションを貸すということは賃貸業となるためリスクなどもあり、不動産の知識も必要です。この記事では、マンションを貸すことを検討中の方に向けて、貸すための手順から知っておくべき基本事項について、わかりやすく紹介します。

Contents

1.分譲マンションを貸すことは可能?

分譲マンションの場合、その物件が貸し出せる状態にあるかを確認する必要があります。

問題となるのは、住宅ローンの残債がある場合です。住宅ローンは原則、債務者の居住用住居を取得する際に受けられる融資であるため、賃貸目的となると事業用のアパートローンへの借り換えが必要になることもあります。

残債がある状態で分譲マンションを貸すにはまず、融資先の金融機関に相談してみましょう。やむを得ない事情がある場合、事情を考慮して住宅ローンでの返済を継続しながら賃貸に出せるケースもあります。

2.分譲マンションを貸すメリット

住まない分譲マンションは、そのままにするより貸すほうがさまざまなメリットを享受できます。まずは、どのようなメリットがあるか確認します。

マンションを賃貸するか売却するかについての比較記事もあります。併せてご参照ください。

2-1.家賃収入を得られる

賃貸にするからには、借主がいる限り継続的な家賃収入が不労所得で得られます。

分譲マンションを所有していると発生する固定資産税などの支出も家賃収入から賄え、所有にかかる出費を抑えられるのもメリットでしょう。

2-2.節税対策になる

マンションを貸して不動産所得が赤字となると、損益通算によって節税できるというメリットがあります。

損益通算とは、損失の出た所得を他の所得から控除して課税所得を求める確定申告の手続きのことです。サラリーマンで給与所得がある場合でも、確定申告することによって払い過ぎていた税金の還付を受けられるケースがあります。ただし、普通にマンションが貸せれば、不動産所得が赤字になることはレアケースです。

また、不動産は貸すことで、相続税対策にもなります。

相続税は、相続財産の額によって課税額が決まりますが、不動産の場合は時価ではなく、相続税評価額が用いられます。賃貸用不動産の場合、相続税評価額にさらに借地権割合や借家権割合をかけることができるため、居住用マンションよりも相続税の節税になる仕組みです。

2-3.資産の価値を保てる

分譲マンションは資産のひとつです。

家は空き家になると傷みが早まるといわれています。掃除や換気を行わないことで劣化が進んでいくためです。

しかし、マンションを貸し住んでもらうことで、住人によって換気もでき定期的な掃除も行われ続けます。結果として家の劣化の予防にもなるでしょう。

家の状態が良いことは物件の価値にもつながります。資産を保持しつつ、劣化の予防もできるのは貸すメリットの一つです。

2-4.再び住むことができる

転勤などやむを得ない事情で家を空けないといけない場合、売却してしまうと再び住むことはできません。

賃貸にしておけば、契約によって期間を決めて貸すことができるため、再び住むことが可能です。

「いつかは住む」可能性や考えがあるのならば、選択肢を残して置くのもメリットでしょう。

3.分譲マンションを「貸す」と儲かる?収益シミュレーション

マンションを貸すことでどれだけの収益性があるかについては、所有する物件の相場と、家賃収入、経費支出をシミュレーションするとイメージできます。

以下は2022年におけるマンションの賃料の平米単価と、この単価をもとに計算した、65平米のマンション一室を貸す場合の、首都圏の想定平均賃料です。

| 都道府県 | 65平米の平均賃料(万円) | 平米単価(円/平米) |

|---|---|---|

| 東京 | 19.6 | 3,056 |

| 埼玉 | 13.8 | 1,827 |

| 千葉 | 15.0 | 1,941 |

| 神奈川 | 16.0 | 2,276 |

| 大阪 | 13.6 | 1,974 |

次に、年間の家賃収支のシミュレーションをしてみましょう。

収入:216万円

- 家賃: 18万円×12か月=216万円

支出:48万1,000円

- 管理費・修繕積立金: 1万7000円×12か月=20万4,000円

- 管理委託料:10万8,000円/年

- 固定資産税・都市計画税:16万円/年

- 火災保険料:9,000円/年

年間収支:216万円-48万1,000円=167万9,000円

修繕費を入れたとしても、年間の家賃収入はかなりの金額になります。

自宅周辺の正確な賃料相場を知りたい場合は、「賃貸経営 HOME4U(ホームフォーユー)」を利用して賃料査定を依頼すると、ある程度の相場がつかめます。

4.分譲マンションを貸すためにかかる費用

マンションを貸すことによって発生する費用は以下のとおりです。手数料やリフォームなどにかかる費用のほか、マンションを売却して手放すわけではないため、各種税金やマンションの管理費、修繕積立金も支払いが必要となります。

| 種類 | 内容 | 相場 | |

|---|---|---|---|

| 費用 | 仲介手数料 | 賃貸契約が成立した際に不動産会社へ支払う報酬 | 家賃の半額~1か月分程度 |

| 管理委託料 | 管理を委任する場合の費用 | 家賃の5~15% | |

| リフォーム費・原状回復費 | 退去後、次の入居者が入るまでにかかる費用 | 物件状態による | |

| マンション管理費 | マンションの共用部分の日々の維持・管理のために使うお金 | 家賃とあわせて入居者負担とする場合も | |

| 修繕積立金 | マンションの修繕のため積み立てる費用 | 賃貸期間と物件状態による | |

| 税金 | 固定資産税 | 不動産を保有しているオーナーに対して課税される税金 | 税率は固定資産価格の1.4% |

| 都市計画税 | 都市部ではない方には、都市計画税はかかりません。 | 税率は固定資産価格の0.3% | |

| 所得税・住民税 | 家を貸して発生した所得に対してかかる税金 | 所得額により異なる |

マンションを貸すことによってかかる費用を考えた結果、家賃とのバランスによっては手残りが少なくなってしまうこともあります。そのため、事前の収支シミュレーションが必要です。

また、ローン返済が終わっていない場合にはその支払いが別途必要となることも押さえておきましょう。

内見や審査を経て、貸すことが決まったら、賃貸借契約を結びます。マンションを貸すのが初めての場合、こうした入居者の審査から契約までをスムーズに行うことは簡単ではありません。

不安な場合は、「賃貸経営HOME4U」をご活用いただき、実績のある管理会社を選ぶのがおすすめです。

5.分譲マンションを貸す手順

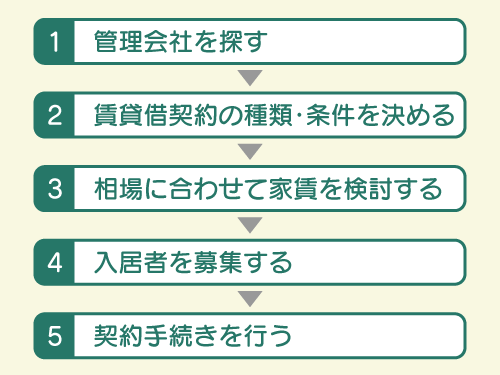

ここの章では、はじめての人でもわかりやすいように、分譲マンションを貸す手順を下記5つの工程に分けて解説します。

5-1.管理会社を探す

分譲マンションを貸すには、管理会社選びが先決です。

管理会社の業務は主に「入居者管理」と「入居者募集」の2つです。入居者管理は以下のような業務になります。

- 賃料の集金と貸主への送金

- 入居者からのクレーム対応

- 賃貸借契約の締結業務

- 家賃滞納時の督促

- 退去時の原状回復の立会い

住宅の賃貸では、夜間でも入居者から突発的な対処が必要な事態が起こることもあり、こうした事態に対応できる管理会社を入れたほうが無難です。

また、万が一、家賃滞納が発生した場合、督促には専門的な知識が必要となりますが、管理会社は法的知識に基づき督促を行ってくれます。

次に、入居者募集の業務は以下のような内容です。

- インターネット広告の掲示

- 物件案内

- 入居審査

多くの管理会社は、入居者募集業務にもあたります。賃貸仲介が得意な不動産会社に管理を依頼すると、空室リスクが軽減できるでしょう。

賃貸仲介が得意な管理会社を探すには、「賃貸経営 HOME4U(ホームフォーユー)」を利用すると便利です。

「賃貸経営 HOME4U」は、運営元のNTTデータグループにより、厳正な審査を元に賃貸仲介が得意な管理会社だけが選ばれて登録されています。

【無料】HOME4U 賃貸仲介一括無料相談サービスを詳しく見る5-2.賃貸借契約の種類・条件を決める

マンションを貸す場合、事前に賃貸借契約の種類を決めます。賃貸借契約には、「普通借家契約」と「定期借家契約」の2種類があります。両者の違いは、普通借家契約は更新ができる契約で、定期借家契約は更新ができない契約という点です。

普通借家契約は借主の権利が強く守られており、借主から更新したい旨の希望があると、更新するのが原則です。貸主側から更新拒絶をしたい場合、正当事由と立ち退き料の両方が必要となります。

一旦、普通借家で貸してしまうと、自分の家を簡単に取り戻せなくなるという点が特徴です。そのため、転勤等の期間限定でマンションを貸す場合は、確実にマンションを取り戻せる定期借家契約がおすすめです。

ただし、定期借家契約は借主にとって不利な契約であるため、賃料相場が低い(普通借家契約の50%~80%程度)というデメリットがあります。

また、契約の種類以外にも、マンションを貸すには以下のような入居条件を検討しておく必要があります。

- ペットの可否

- 喫煙の可否

- 退去時の原状回復費用の範囲

- 敷金、礼金

- 保証人や保証会社を利用するか

- 火災保険に加入してもらうかどうか

条件はオーナーが自由に決めることができますが、近隣の傾向も踏まえ、管理会社に相談しながら決めるのが一般的です。

5-3.相場に合わせて家賃を検討する

家賃は、近隣の相場に合わせて検討します。高い家賃だと収益性は上がりますが、周辺エリアの相場と比べて割高にしすぎると、入居者が見つかりにくく空室が続く原因になってしまうため注意が必要です。

同じエリアで築年数や間取り、設備等が近い物件を参考に考えましょう。近隣の相場は、賃貸情報を参考にすれば確認できます。

5-4.入居者を募集する

賃貸契約の方法や入居条件、家賃が決まれば、入居者の募集を始めます。多くの場合、募集は管理会社のホームページや賃貸情報のポータルサイトなどを通じて行われます。

物件の掲載が始まったら、掲載されている写真は魅力的か、周辺環境など入居者の求めている情報がきちんと載っているか確認しておくとよいでしょう。

5-5.契約手続きを行う

入居希望が入ると、入居希望者は内見をするのが一般的です。同時に、入居者の勤務先などの属性などを審査します。

内見や審査を経て貸すことが決まったら、賃貸借契約を結びます。こうした入居者の審査から契約までは専門的な見方、法的な知識が必要です。

不安な場合は、「賃貸経営HOME4U」をご活用いただき、実績のある管理会社を選ぶのがおすすめです。

6.分譲マンションを貸すときの注意点

マンションを貸すことはメリットだけではなく、デメリットもあります。デメリットは事前に備えることである程度の回避が可能です。ここでは、分譲マンションを貸すときの注意点を解説します。

6-1.収支計画を作成しておく

分譲マンションの1室を貸す場合、1室のみの家賃収入となるため、収支のバランスが大切です。収支のシミュレーション、経営計画は、たとえ1室にであってもしっかり作成しておく必要があります。

清掃やリフォームにかかる費用など初期費用はどのくらいの期間で取り戻せるか、管理費用などを鑑みて毎月の収支のバランスは安定しているか、などを判断します。

6-2.入退去時の物件確認をしっかりと行う

マンションを貸すときは、入退去時の物件確認をしっかりと行うことが重要です。

マンションに限らず、賃貸経営で最も多いトラブルは原状回復に関するものになっています。

原状回復とは、借主が物件を入居した時点の状態に戻して返すことです。ただし、完璧に元通りに戻すという意味ではなく、借主の責任によって生じた汚れや傷を戻すという意味になります。経年変化(年月と共に生じる物質の変化のこと)や通常損耗(日常生活で生じる汚れや傷)は原状回復の対象とはなりません。

原状回復の対象になるものとならないものを例示すると以下の通りです。

| 原状回復の対象となるもの | 原状回復の対象とならないもの |

|---|---|

|

|

原状回復では、元々あった傷までを借主に修繕を要求するようなケースでトラブルになります。例えば、床のキズが「元々あったもの」なのか、「借主が傷付けたもの」なのかによって原状回復の対象となるかどうかが変わります。

傷付けられたら、しっかりと原状回復を請求できるよう、貸出時点の状態を細かく写真に撮っておきましょう。

6-3.住宅ローン返済中の物件は銀行の承諾を得る

住宅ローン返済中のマンションを貸す場合、銀行の承諾を得ることが必要です。住宅ローンを借りる際、銀行と契約した金銭消費貸借契約では、資金使途が定められています。

資金使途とは、貸したお金の使い道のことです。住宅ローンの資金使途は自宅の購入となっており、投資物件の購入ではありません。

もし、住宅ローンを借りて購入した自宅を他人に貸した場合、投資物件の購入と同じことを行うわけですから、資金使途違反となってしまいます。そのため、住宅ローンを返済中のマンションは原則、他人に貸せない、がルールです。

しかしながら、社命による転勤等は「必要やむを得ない事情」と判断してくれることが多いため、転勤期間中であれば銀行も貸し出すことを認めてくれるケースも少なくありません。必ず事前に銀行の了承を得てから貸し出すようにしてください。

なお、単純に賃料収入を得たいだけの場合には、銀行はマンションを貸すことを認めないのが一般的です。家賃収入を得るために貸す場合、銀行から金利が高い不動産投資ローンへの借り換えを求められることがあります。

6-4.賃貸人としての修繕義務が発生する

マンションを貸すと、賃貸人としての修繕義務が発生します。借主がわざと壊したものでない限り、貸主が修繕することになります。

特に築10年以上のマンションは、既に設備の老朽化が進んでいますので、修繕費が発生する可能性が高くなります。

6-5.住宅ローン控除の再開が1年遅れる

マンションから家族全員で引っ越すと、その間は貸すか否かにかかわらず住宅ローン控除は利用できません。

住宅ローン控除とは「返済期間が10年以上のローンを組んで住宅を購入した際、自分が住むことになった年から一定の期間にわたり、所定の額が所得税から控除される制度」です。転勤中に貸さない場合は、再入居した年から住宅ローン控除を再開することができます。

しかしながら、転勤中に家を貸してしまうと、住宅ローン控除の再開が再入居の翌年からとなってしまいます。貸すことで、住宅ローン控除の再開が1年遅れるという点は、あらかじめ知っておきましょう。

6-6.確定申告が必要となる

マンションを貸した場合、毎年、不動産所得を計算し、確定申告をしなければならないので手間がかかるという点がデメリットです。

マンションを貸したときの所得が不動産所得と呼ばれます。不動産所得の計算式は以下の通りです。

不動産所得 = 収入金額 - 必要経費

収入金額とは家を貸した時に入ってくる家賃です。

必要経費とは「土地と建物の固定資産税及び都市計画税、建物の保険料、修繕費、建物の減価償却費等」のことです。

サラリーマンであっても、年間20万円超の給与所得以外の所得が生じる場合には、確定申告が必要ですのでお忘れなく。

7.分譲マンションを貸すことでできる節税対策法

分譲マンションを貸すことで対策ができる税金は「所得税」と「相続税」です。本章では、二つの税目について、賃貸することによる節税の仕組みと方法を解説します。

賃貸経営の所得税節税については、次の記事もご確認ください。

7-1.所得税の節税方法

マンションを貸して得た不動産所得には、所得税が課税されます。所得税は収益にかかるため、収益性が高くなると所得税負担も増える仕組みです。

家賃収入から経営にかかった経費を差し引いた額が課税対象となるため、経費をしっかり計上することで節税効果が期待できます。

経費は、これまで管理組合に支払っていた管理費をはじめ、管理会社へ支払う管理委託料、修繕積立金、築浅の場合は減価償却費やローンの利息分などです。また、賃貸事業に関するセミナー参加費用なども経費となります。経費を余すことなく計上することで、所得税負担を少しばかり軽減することができるでしょう。

7-2.相続税の節税方法

親名義のマンションが賃貸として使われている場合、相続が発生した際に相続税の節税効果が期待できます。

もともと分譲マンションの相続税評価額は持分割合をかけるため、マンションの規模が大きければその分、一戸建てなどの不動産より評価額が低くなることもあります。さらに、賃貸に出している場合、不動産はただちに相続人の自由にできる物件でないと判断されるため、評価額を落とす措置が取られます。これが借地権割合、借家権割合です。

分譲マンションを貸している場合の物件の相続税評価額を算出する方法は以下の通りです。

- 所有分の相続税評価額=(相続税路線価×マンション全域の面積)×持分割合

- 賃貸物件の相続税評価額=所有分の相続税評価額×(1-借地権割合×借家権割合)

<土地の相続税評価額>

- 所有分の相続税評価額=マンション全体の相続税評価額×持分割合

- 賃貸物件の相続税評価額=所有分の相続税評価額×(1-借地権割合×借家権割合)

※借家権割合は30%

<建物の相続税評価額>

仮に、借地権割合が70%とすると、21%ほど評価額が下がります。

まとめ

分譲マンションを貸すことのメリットとしては、家賃収入が入る、自然と管理もできる等があります。

一方で、デメリットとしては、賃貸人としての修繕義務が発生し、確定申告も必要となるという点です。また、住宅ローンの残債がある場合、借り入れている金融機関への相談が必須です。そのうえで収支のバランスが取れているかをしっかり検討する必要があります。

分譲マンションを貸す手順の中では、管理会社を決めることが一番のポイントとなります。

賃料の提案、管理の手数料、業務内容の詳細は各企業で異なるので、必ず複数の管理会社を比較するようにしましょう。

複数の管理会社に資料請求や無料相談がまとめてできるサイト

「賃貸経営 HOME4U」を使うのもおすすめです。手間をかけずに優良な管理会社を探せます。

この記事のポイントまとめ

転勤などで空き家にせざるを得ない分譲マンションは貸すことで多くのメリットがあります。

- 家賃収入を得られる

- 節税対策になる

- 資産の価値を保てる

- 再び住むことができる

詳しくは「分譲マンションを貸すメリット」で詳しく紹介しています。

- 収支計画を作成しておく

- 入退去時の物件確認をしっかりと行う

- 住宅ローン返済中の物件は銀行の承諾を得る

- 賃貸人としての修繕義務が発生する

- 住宅ローン控除の再開が1年遅れる

- 確定申告が必要となる

これら注意点の対処法は「分譲マンションを貸すときの注意点」をご確認ください。

- 管理会社を探す

- 賃貸借契約の種類・条件を決める

- 相場に合わせて家賃を検討する

- 入居者を募集する

- 契約手続きを行う

詳しくは「分譲マンションを貸す手順」をご覧ください。

一括借り上げでは、管理会社選びが重要です。HOME4Uなどの一括査定サービスサイトを利用して、複数の不動産会社に相談し、具体的な収益見込みを取り寄せてみるのがおすすめです。