インボイス制度って「不動産賃貸経営にも影響するの?」「大家として何かやらないとダメ?」など、インボイス制度の導入について気になっていませんか?

2023年10月よりスタートするインボイス制度は、簡単に言えば「消費税に関する新しい制度」ですが、実は大家さんにこそ影響を及ぼす制度とも言えます。そのため、その仕組みをきちんと理解し、必要な対策を講じることが大切です。

大家さんに必要なインボイス対策は次の通りです。

| 物件の種類 | 大家さんの課税状況 | インボイス対策 |

|---|---|---|

| アパート・マンション | 消費税は非課税 | 不要 |

| テナント・オフィス (借主は免税事業者) |

免税事業者 | 不要 |

| テナント・オフィス (借主は課税事業者) |

免税事業者 | インボイス登録申請、または、消費税控除分値引きする |

| テナント・オフィス | 課税事業者 | インボイス登録申請する |

この記事では、インボイス制度が不動産賃貸経営の大家さんに及ぼす影響と、その対策について、以下の流れでわかりやすく解説していきます。

- 【2023年10月スタート】インボイス制度って何?

- インボイス制度が賃貸経営に与える3つの影響

- 大家さんごとに異なるインボイス制度の対応策

インボイス制度の仕組みを理解した上で、「免税事業者」の大家さんも、「課税事業者」の大家さんもしかるべき対応を検討してみてください。

Contents

1.【2023年10月スタート】インボイス制度って何?

2023年10月1日より導入されるインボイス制度とは、一体どのような制度なのでしょうか?

まずは、以下の4つのポイントをおさえながら、インボイス制度について理解を深めていきましょう!

- インボイス制度は消費税に関する新制度

- インボイス制度への対応が必要な大家さんは誰?

- インボイス制度の登録期間は2023年9月まで

- インボイス制度では経過措置を活用できる

それでは一つずつわかりやすく解説していきます!

1-1.インボイス制度は消費税に関する新制度

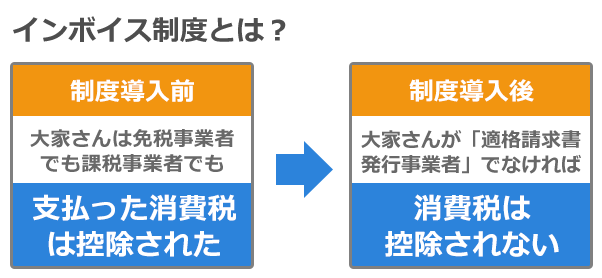

インボイス制度とは、一言で言うなら消費税における「仕入税額控除」の新制度のことです。

不動産賃貸経営の場合ですと、ある会社(A社)が月30万円のオフィスを借りていたとします。オフィスの賃貸は消費税の課税対象のため、月3万円の消費税を合わせて毎月33万円を大家さんに支払うことになります。

この消費税3万円について、インボイス制度導入前であれば、A社は経費として「消費税の仕入税額控除」を受けることができました。また、誰に支払ったかについても問われることはありませんでした。

しかし、インボイス制度の導入後は、大家さんが「適格請求書発行事業者(インボイス制度の登録事業者)」でなければ、これまで通り「消費税の仕入税額控除」を受けることができなくなってしまうのです。

つまり、今後は大家さんが「適格請求書発行事業者」でない場合には、オフィスを借りているA社は年間36万円も損することになります。

さらに、大家さんにとっては、A社が「適格請求書発行事業者」の物件に引っ越してしまうかもしれない不都合な状況となる訳です。

こうした状況に陥らないようにするために、次はインボイス制度の「対象となる大家さん」と「対象とならない大家さん」について見ていきたいと思います。

1-2.インボイス制度への対応が必要な大家さんは誰?

インボイス制度は、消費税が課税される賃貸物件の売り上げに影響します。そのため、すべての大家さんに対応が必要という訳ではありません。

ここでは、以下の2つのポイントに分けて解説していきます。

- 消費税が課税されない物件の大家さん

- 消費税が課税される物件の大家さん

消費税が課税されない物件の大家さん

まず、アパートやマンションなど、住宅用・社宅用の家賃には消費税がかからないので、こうした物件の大家さんはインボイス制度への対応は必要ありません。

消費税が課税される物件の大家さん

インボイス制度への対応が必要な大家さんは、テナントやオフィスなど、課税対象となる物件を貸している大家さんです。

なお、3章「大家さんごとに異なるインボイス制度の対応策」でも詳しくご紹介しますが、すでに課税事業者である大家さんは、「適格請求書発行事業者」の登録申請を行いましょう。

また、免税事業者の大家さんの場合は、借主が免税事業者なのか?課税事業者なのかによっても対応が変わってきますので、以下の表を参考にしてみて下さい。

| 大家さんの課税状況 | テナント・オフィス | インボイス対策 |

|---|---|---|

| 免税事業者 | 借主は免税事業者 | 不要 |

| 免税事業者 | 借主は課税事業者 | 検討1:インボイス登録申請する 検討2:消費税控除分値引きする |

※免税事業者:課税売上高が1,000万円に満たない事業者

※課税事業者:課税売上高が1,000万円以上の事業者

このように、インボイス制度への対策が必要なのは、テナントやオフィスなど消費税が発生する物件を課税事業者が借りている場合と、大家さんが課税事業者である場合に限られます。

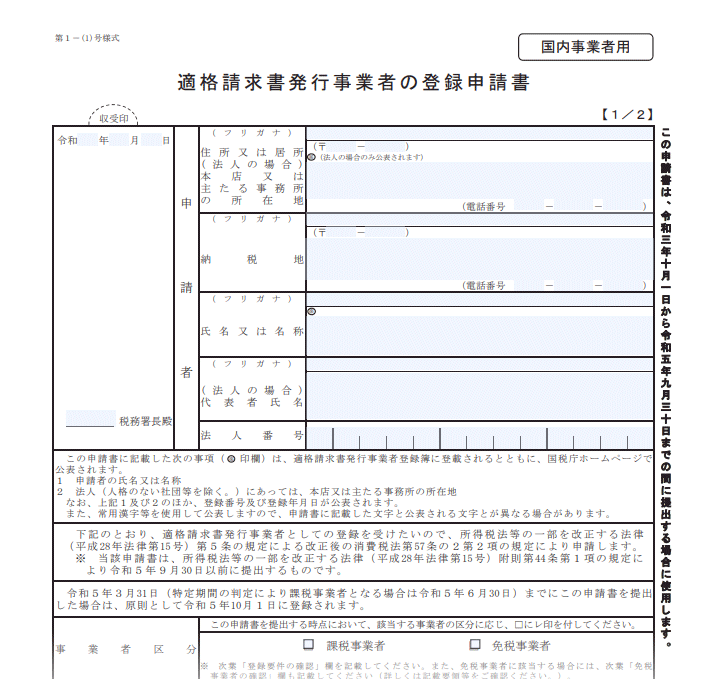

1-3.インボイス制度の登録期間は2023年9月まで

インボイス制度がスタートする2023年10月1日に間に合うように登録申請するには、2023年9月末までに「適格請求書発行事業者の登録申請書」を税務署(インボイス登録センター)へ提出するだけでOKです。

提出期限が2023年3月31日と記載されている情報があるかもしれませんが、実際には締切日が延長されており、2023年9月30日までとなっています。

登録方法はごく簡単ですが、4章で詳しい登録方法を紹介していますのでぜひ参考にしてみてください。

1-4.インボイス制度では経過措置を活用できる

インボイス制度では6年間の経過措置が適用されます。

どういうことかと言うと、テナントやオフィスの借主は「免税事業者の貸主」に支払う家賃の「消費税相当額の全額」が2023年10月から控除されなくなる訳ではないということです。

実際には以下のように段階的に消費税の控除を減らしていくことになります。

インボイス制度の経過措置

- 2023年10月1日~2026年9月30日:80%まで仕入税額控除が可能

- 2026年10月1日~2029年9月30日:50%まで仕入税額控除が可能

- 2029年10月1日~:経過措置は終了

つまり、今現在、免税事業者である大家さんが今すぐに「適格請求書発行事業者」にならなくても、控除の差額分を家賃から値引きすれば借主さんにも負担はかからないということになります。

“もし「適格請求書発行事業者登録番号の通知のお願い」が届いたら?”

適格請求書発行事業者登録番号とは、「適格請求書発行事業者」に附番される管理番号のことです。

借主さんから大家さんへ、こうした通知が届くということは、大家さんのインボイス制度への対応状況を確認する意図が含まれています。

このような場合には、インボイス制度に今後どのように対応していくのか?あるいはすでになんらかの対応をしているのか?状況説明をしておくと良いでしょう。

インボイス制度はなかなか難しい。手順も分からない。

そんなときはプロに相談しましょう! 経験豊富な管理会社を探すのであれば、NTTデータグループが運営する「賃貸経営 HOME4U(ホームフォーユー)」の一括無料相談サービスがおススメです。

2.インボイス制度が賃貸経営に与える3つの影響

ここまでインボイス制度の概要について見てきましたが、ここからは実際にインボイス制度が導入されると不動産賃貸経営にどのような影響を及ぼすのか?予測していきたいと思います。

インボイス制度が不動産賃貸経営に与える影響は次の3つです。

- 競争力の低下

- 節税効果が薄くなる

- 収益性が落ちることもある

それぞれ詳しく見ていきましょう。

2-1.競争力の低下

大家さんが免税事業者である場合、今後は「適格請求書発行事業者」の物件と比較して競争力が低下することになります。

というのも、大家さんが免税事業者である場合、「適格請求書(インボイス)」を発行できないため、借主は家賃にかかる消費税分を仕入税額控除することができません。

そのため消費税の負担が増えてしまった借主は次の2つのポイントに着目することになります。

- 増えてしまった消費税の負担分を家賃から値引きしてほしい

- 値引きがないなら「適格請求書」を発行できる物件に引っ越す

この場合、大家さんが家賃の減額交渉に応じれば、借主の負担も減り問題解決できます。ただし、現在募集中のテナントなどについては「適格請求書」を発行できる物件の方が優遇されることになるでしょう。

2-2.節税効果が薄くなる

大家さんが節税を図るべく、ご自身が代表を務める資産管理会社(免税事業者)を設立している場合、これまでのように上手に節税することができなくなります。

よくある節税対策として、資産管理会社が免税事業者であり、大家さん自身が課税事業者である。さらに、ご自身の資産管理会社へ清掃費や管理費といった料金を支払っているというケースが該当します。

こうしたケースではこれまでのように節税することは難しくなります。

というのも、資産管理会社が免税事業者である場合、これまでは清掃費や管理費にかかる消費税は仕入税額控除を受けられただけでなく、資産管理会社は消費税の納税義務がないというメリットも享受できましたが、今後、大家さんは仕入税額控除を受けることができなくなるからです。

これまでのように一石二鳥の節税対策はできなくなるという訳です。

2-3.収益性が落ちることもある

テナントやオフィスの借主が免税事業者である場合には、大家さんが課税事業者になると益税がなくなり減益になってしまいます。

解決策としては、借主側が免税事業者なのか?課税事業者なのか?を見極め、「適格請求書発行事業者」になるのか?課税事業者に対してのみ家賃の値引きを行うのか?など、今後のシミュレーションをしっかりと行うことが大切です。

いずれにせよ、これまでのように免税事業者として消費税をすべて益税にすることはできなくなりますので、減益になることは避けられません。

3.大家さんごとに異なるインボイス制度の対応策

前述の通り、インボイス制度への対応は大家さんと借主さんが免税事業者なのか?課税事業者なのか?によって異なってきます。

ここでは改めて、大家さんごとに異なるインボイス制度への対応策について、以下の4つのポイントに着目しながらわかりやすく解説します。

- アパートやマンションの大家さん

- 課税売上はあるがテナントが免税事業者の大家さん

- 課税売上がありテナントが課税事業者の大家さん

- もともと課税事業者の大家さん

それぞれ順に説明します。

3-1.アパートやマンションの大家さん

アパートやマンションなど、住宅用・社宅用の家賃収入には消費税は課税されません。

消費税が課税されない賃貸物件

住宅の家賃・駐車場賃料(家賃に含まれている場合)

土地の賃料・土地の売却収入など

こうした物件の大家さんは「適格請求書(インボイス)」を発行する必要がありませんので、インボイス制度への対策も不要となります。

| 物件の種類 | 大家さんの課税状況 | インボイス対策 |

|---|---|---|

| アパート・マンション | 消費税は非課税 | 不要 |

ただし、マンション1階にある「店舗家賃」や屋上にある「太陽光発電収入」「アンテナ基地局の設置収入」などは消費税の課税対象ですので対応が必要です。

3-2.課税売上はあるがテナントが免税事業者の大家さん

オフィスやテナントのように消費税が課税される家賃収入があるけれど、テナント(借主)が免税事業者の場合はインボイス制度への対策は不要です。

消費税が課税される賃貸物件

店舗・事務所・倉庫の賃貸収入・駐車場の賃貸収入

太陽光発電収入・アンテナ基地局の収入・賃貸期間が1か月未満の住宅家賃収入・賃貸物件の売却収入など

というのも、借主が免税事業者である場合、そもそも仕入税額控除は不要なので、大家さんが「適格請求書(インボイス)」を発行する必要がないからです。

| 物件の種類 | 大家さんの課税状況 | インボイス対策 |

|---|---|---|

| テナント・オフィス (借主は免税事業者) |

免税事業者 | 不要 |

ただし、貸し出しているオフィスやテナントの中に1室でも課税事業者がいた場合、消費税控除分の値引きをするなどの対応が必要かもしれません。

3-3.課税売上がありテナントが課税事業者の大家さん

オフィスやテナントのように消費税が課税される家賃収入があり、テナント(借主)が課税事業者の場合はインボイス制度への対策が必要となります。

消費税が課税される賃貸物件

店舗・事務所・倉庫の賃貸収入・駐車場の賃貸収入

太陽光発電収入・アンテナ基地局の収入・賃貸期間が1か月未満の住宅家賃収入・賃貸物件の売却収入など

というのも、借主が課税事業者である以上「仕入税額控除」が必要となるからです。

そのため、今現在、免税事業者である大家さんは以下のどちらかの対策を講じる必要があります。

| 物件の種類 | 大家さんの課税状況 | インボイス対策 |

|---|---|---|

| テナント・オフィス (借主は課税事業者) |

免税事業者 | 対策1:インボイス登録申請する |

| テナント・オフィス (借主は課税事業者) |

免税事業者 | 対策2:消費税控除分値引きする |

つまり、大家さんが「適格請求書発行事業者」となり、「適格請求書(インボイス)」を発行するのか?あるいは、借主の消費税控除分を値引きするのか?という選択です。

現段階では、借主側が免税事業者か?課税事業者か?というバランスによっても対策は変わってくるかもしれませんが、2章でもご説明した通り、今後のことを考えるのなら、いずれは「適格請求書発行事業者」になることをおすすめします。

3-4.もともと課税事業者の大家さん

オフィスやテナントのように消費税が課税される家賃収入があり、もともと大家さんが課税事業者である場合は、何も考える必要はありません。

すぐに「適格請求書発行事業者」への登録申請を行いましょう。

消費税が課税される賃貸物件

店舗・事務所・倉庫の賃貸収入・駐車場の賃貸収入

太陽光発電収入・アンテナ基地局の収入・賃貸期間が1か月未満の住宅家賃収入・賃貸物件の売却収入など

というのも、もともと大家さんが課税事業者の場合には、今後減益することもありませんし、「適格請求書発行事業者」になりさえすれば現状維持することができるからなんです。

“家賃が口座振替の場合はどうするの?”

オフィスやテナントの借主(課税事業者)が「仕入税額控除」を受けるためには、大家さん(適格請求書発行事業者)が発行する「適格請求書」をすべて保存していなくてはなりません。

ですが、家賃が口座振替の場合には、一般的に不動産賃貸契約後に請求書や領収証が発行されることはありません。

対応策としては、複数の書類によって「適格請求書」の要件を満たす必要があります。

どういうことかと言うと、今後の賃貸契約書には以下のような「適格請求書の記載事項」を盛り込むことになります。

- 発行者の氏名または名称

- 適確請求書発行事業者登録番号

- 取引の内容

- 税率毎の合計金額および適用税率

- 税率毎に区分した消費税額など

- 書類の交付を受ける事業者の氏名または名称

さらに、預金通帳に「取引年月日」が毎月記載されることによって、「適格請求書の保存要件」を満たすことができるという訳です。

こうした書類の保存をもって、口座振替でも借主は「仕入税額控除」を受けることが可能となります。

ただし、インボイス制度の導入前に契約した賃貸物件については、今後、賃貸契約書を作り直すか?あるいは、「適格請求書発行事業者登録番号」を通知するだけでも適格請求書の要件を満たすことが可能です。

4.適格請求書発行事業者への登録申請の流れ

この記事の最後に、適格請求書発行事業者(インボイス制度の登録事業者)への登録申請の方法をご紹介したいと思います。

適格請求書発行事業者へは、今現在、課税事業者である大家さんと、免税事業者である大家さんが登録申請する場合が考えられます。

本来であれば免税事業者の大家さんは、まず課税事業者になる必要がありますが、2024年3月31日までに「適格請求書発行事業者」の登録申請を行えば、自動的に課税事業者になることもできるため便利です。

それでは、「適格請求書発行事業者」への登録申請方法ですが、方法はいたって簡単です。税務署に以下の「適格請求書発行事業者の登録申請書」を提出するだけです。

登録申請書の記載例も国税庁の公式HPには詳しく紹介されていますので、ゆっくりと一つずつ進めていけば、簡単に申請することができますよ。

- 国税庁:申請書の記載例

また、申請書を郵送する場合には、税務署に送るのではなく、管轄地域の「インボイス登録センター」に送付します。

- 国税庁:郵送による提出先

さらに、パソコンやスマートフォンから「e-Tax」による電子申請で登録することもできますよ。

- 国税庁:e-Taxによる登録申請手続

なお、登録申請書を提出すると、税務署による審査が行われ、登録通知書が送付されます。そして「適格請求書発行事業者」に登録されると、インターネットでその名称や登録年月日などが公表されます。

- 国税庁:適格請求書発行事業者公表サイト

2023年10月1日のインボイス制度導入に間に合うように、「適格請求書発行事業者」に登録するためには2023年9月末までの申請が必要となります。ただし、9月末には混雑も予想されますので、なるべく早めに申請するようにしましょう。

その他に、「適格請求書発行事業者」への登録申請手続きは、税理士に依頼することもできますので、覚えておきましょう。

インボイス制度はなかなか難しい。手順も分からない。

そんなときはプロに相談しましょう! 経験豊富な管理会社を探すのであれば、NTTデータグループが運営する「賃貸経営 HOME4U(ホームフォーユー)」の一括無料相談サービスがおススメです。

この記事のポイント

2023年10月1日から導入されるインボイス制度は、実は不動産賃貸経営の大家さんにこそ影響が大きい新制度です。

特に、今現在大家さんが免税事業者で、オフィスやテナントを貸し出しており、借主が課税事業者の場合には大きな変化に対応しなくてはなりません。

詳しくは「1.【2023年10月スタート】インボイス制度って何?」をご確認ください。

インボイス制度の対応策は、以下のように大家さんや借主の状況によって異なってきます。

- アパートやマンションの大家さん

- 課税売上はあるがテナントが免税事業者の大家さん

- 課税売上はあるがテナントが課税事業者の大家さん

- もともと課税事業者の大家さん

詳しくは「3.大家さんごとに異なるインボイス制度の対応策」をご確認ください。

インボイス制度の登録事業者である「適格請求書発行事業者」への登録申請はいたって簡単です。

制度がスタートする2023年10月1日に間に合わせるためには、2023年9月30日までの登録申請が必要です。

詳しくは「4.適格請求書発行事業者への登録申請の流れ」をご確認ください。