「亡くなった親の家(実家)を売却したい」と思っても、何から始めたらいいのかがわからない方がほとんどではないでしょうか。

この記事では、次の3点を徹底解説していきます。

- 亡くなった親の家の相続から売却するまでの流れ

- 相続登記の方法

- 親の家を高くスムーズに売るポイントや売却時の注意点

- 亡くなった親の家を売ったときの税金(所得税・住民税・相続税)

ぜひ最後までお読みいただき、両親から受け継いだ大切な資産を高くスムーズに売却しましょう。

なお、「高齢の両親の代わりに、親の家の売却手続きを進めたい」「代理人として家を売却したい」「成年後見人として親の家を売却したい」という方は、「【親の家を代わりに売却する方法】お得な税金優遇を押さえよう」の記事をご参照ください。

岩井 佑樹

合同会社ゆう不動産代表。

不動産売買仲介を中心に活動し、実務経験を活かしたWeb記事制作も行う。

不動産関連の記事執筆は800本以上。取引の流れや注意点などを分かりやすく発信。

不動産業と情報発信の両面から実務に役立つ知識を提供。

Contents

1. 親の家の「相続」から「売却」までの流れ

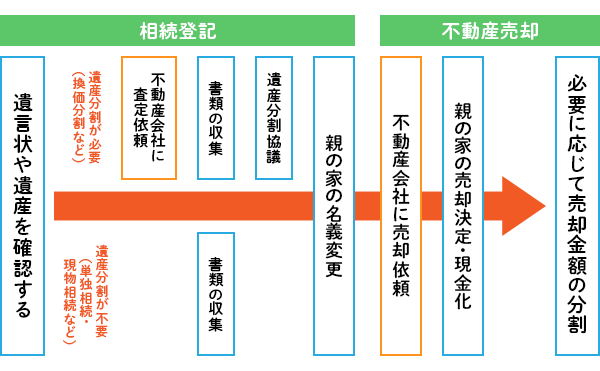

亡くなった親から相続した家を売却するときの手順は、大きく分けて「相続登記」「家の売却」という2つのステップに分かれます。

- 相続登記

- 相続した家を売却するために、まず遺言状などに基づいて誰がその家を相続する権利を持つ法定相続人なのか確認します。その後、必要に応じて協議を行い、家の「登記」の名義を変更します。売却する前には必ず法的に新たな所有者を名義変更で登録する必要があります。

- 家の売却

- 登記の名義を変更したのち、売却を仲介する不動産会社を選び、価格設定などの調整を経て、最終的に売却に至るという流れです。

相続登記の際には、相続人間のトラブルを防ぐために、まず不動産会社で査定を行うことが重要です。公平な相続を行うためにも、複数の不動産会社の査定を比較し、信頼できる会社の査定額を参考にする必要があります。

「不動産売却HOME4U」は、複数の不動産会社に一括で査定依頼することができます。大手から地域密着型まで2,100社もの不動産会社と提携しており、エリアなどの情報から適切な不動産会社をマッチングすることができます。

実際の売却金額と大きな差が生まれないように、しっかりした根拠を説明してくれる信頼できる不動産会社を選びましょう。

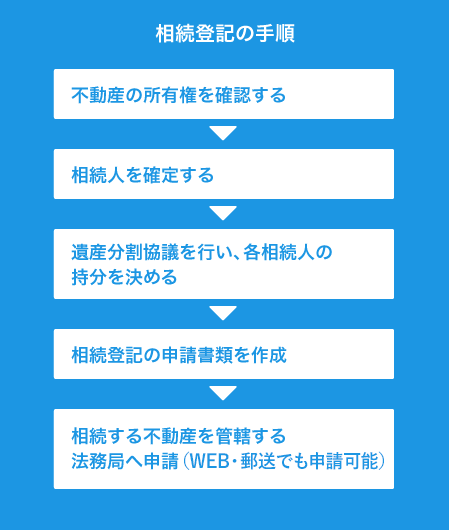

2. 亡くなった親の家の「相続登記」の進め方

相続した親の家を売却するためには、まず「相続登記」をすることが必要です。相続登記とは、不動産の名義を故人から相続人へ変更する手続きのことをいいます。

家や土地などの不動産は、所在地・面積・所有者などの情報が法務局に「登記」されています。

まずは「相続登記」によって、相続した人の名義に変更しないと、家を売る手続きが進められません。手続きの期限はありませんが、相続に関わる場合は、なるべく早めに済ませる必要があります。

2-1. 相続登記の方法

遺言書の有無を確認し、実際の遺産や相続人を整理したのち、必要に応じて、相続した財産の分け方について、相続人全員で話し合います。以下のようなケースの場合は、各専門家に相談することを検討しましょう。

- 遺産の分割で協議がうまくいかない場合 → 弁護士に相談

- 相続した遺産の総額が基礎控除を上回り、相続税が発生する → 税理士に相談

- 相続登記のやり方がわからない → 司法書士に相談

(詳細は「2-3. 相続登記で気を付けるべき注意点」をご参照ください)

法定相続分と遺言書

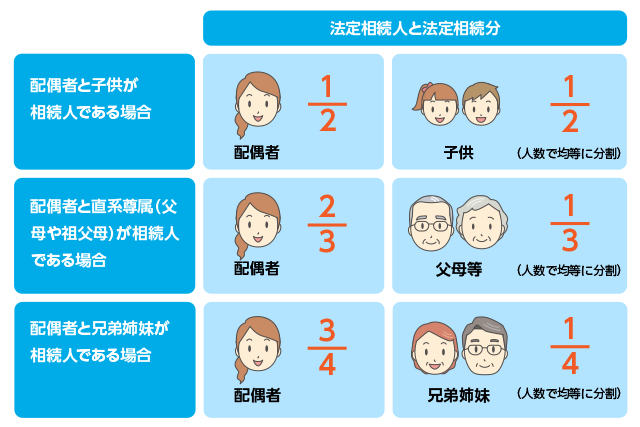

法律で定められた割合(法定相続分)に沿った分け方をしない際には、「遺産分割協議書」を作成します。しかし、そもそも法定相続分とはどんな割合なのでしょうか。

法定相続分が示す遺産分割の割合は、次の通りです。

遺言書があるときには、基本的にそこに記されている内容に沿って相続することになります。

なお、遺言書を見つけても、勝手に開封してはいけない場合があるので注意してください。公正証書遺言以外の場合には、家庭裁判所で開封します。

遺産分割の詳しい方法については、以下の関連記事をご参照ください。

2-2. 相続登記の必要書類リスト

相続登記に必要な主な書類は次のとおりです。必要書類が揃ったら、その不動産を管轄する法務局に提出し、1~2週間ほどで相続登記が完了します。

- 遺産分割協議書

- 登記申請書(自分で作成するか司法書士に作成してもらう)

- 亡くなった人の戸籍謄本(出生から亡くなるまでの全て)

- 亡くなった人の住民票の除票

- 相続人全員の現在の戸籍謄本

- 相続人全員の住民票の写し

- 相続する不動産の固定資産税評価証明書

- 相続人全員の印鑑証明書

- 相続する不動産の全部事項証明書(法務局で取得する)

なお、遺言書がある場合や、法定相続分どおりに相続する場合には、遺産分割協議書と全員の印鑑証明書は不要です。

相続登記の必要書類のほとんどは、市区町村役場や法務局などで簡単に取得できます。ただし、亡くなった人の戸籍謄本については、出生から亡くなるまでのものを揃える必要があるので、複数の市区町村から取り寄せる必要があるかもしれません。

作成するのが最も大変なのが、「登記申請書」です。「登記申請書」は、役所に備え付けの用紙に記入するのではなく、パソコンか手書きで作成します。自分で書くのが不安な方や忙しい方は司法書士に依頼しましょう。

登記申請書の書き方は、「抵当権を抹消しないとどうなる?手続き方法と費用のキホン」の中で解説していますのでご参照ください。

2-3. 相続登記で気を付けるべき注意点

相続登記を自分でやるのは難しい

相続登記の手続きは、自分で行うこともできますが、登記のプロである司法書士に依頼するのが一般的です。

相続登記の手続きは、自分で行うこともできますが、登記のプロである司法書士に依頼するのが一般的です。

相続した不動産が1ヶ所であれば、司法書士報酬は5万円前後です。司法書士に依頼する場合、「登記申請書」を作成してもらえるだけでなく、印鑑証明書以外は代理で取得してもらえるので、とてもラクです。

自分で相続登記手続きを行う場合には、必要書類を集めるのも大変ですが、「登記申請書」の作成に時間がかかります。

書類作成のためにある程度の時間をかけられるならば、自分で行うことも可能です。登記申請書の作成方法は、法務局のホームページでひな形をダウンロードできますし、わからない部分は法務局の相談窓口で確認しながら作成することもできます。

なお、法務局の相談窓口はほとんどが予約制になっています。あらかじめ確認してから訪れましょう。

参考:法務省「不動産登記の申請書様式について」(※相続登記の書式は17)~22)を参照ください)

相続人が複数いる場合、共有名義には注意

相続人が複数いる場合、不動産の遺産分割は頭を悩ませるものです。ここで注意すべきは、複数の人で所有する「共有名義」については慎重に検討する必要があるということです。

不動産は共有名義にしておくことも可能です。しかし、後々ますます面倒なことになる可能性が高く、あまりおすすめできません。

まず、共有名義の不動産を売却するときには、全員が売却に同意し、契約書に署名押印する必要があります。また、売買の手続きは、共有者のうちの一人に委任することもできますが、その手続きも必要になるため、時間がかかります。

売却に反対する人が出た場合には、売却できなくなってしまうデメリットも発生します。さらには、相続人が亡くなって次の代がさらに相続すると、共有者がどんどん増えて、売却手続きが不可能に近いほど複雑化してしまう恐れもあります。

手続きをスムーズなのは「換価分割」

相続した親の家をすぐに売却する場合には、いったん共有名義にしてから売却することもできますが、便利なのが「換価分割(かんかぶんかつ)」です。

「換価分割」とは、代表者一人の名義に相続登記し、売却してから他の相続人と売却代金を分ける方法です。

代表者一人の名義にするので、売却の手続きがシンプルで進めやすくなります。

そして、そのままでは分けにくい不動産を、現金に変えてから相続人全員に公平に分けることができます。

「換価分割」は手続きの便宜上、いったん代表者の名義に変更するだけなので、代表者だけに相続税がかかるわけではありませんし、他の相続人と分けるときに贈与にはなりません。

ただし、遺産分割協議書には、換価分割にすることを明記する必要があることを留意しておきましょう。

共有名義にすると、将来的に売却や管理の手続きが複雑になるため、特に相続人数が多い場合は慎重に判断する必要があります。

換価分割は、売却を前提とする場合には有効な手法ですが、代表者一人が名義を取得することに抵抗がある相続人もいるため、事前に十分な説明を行い、合意を得ておくことが重要です。

遺産分割協議書の作成を含め、相続税の節税や申告手続きでお困りの方は、豊富な実績と安心価格設定の「相続税専門」税理士法人チェスターにご相談ください。

父が残した家に住み続け、兄弟全員が納得できるようにしたい。チェスターで希望通りの円満な相続が実現しました。

(東京 60代・男性)

「自分でできる」と考えていた相続税申告。専門家に任せて正解でした。チェスターは品質・対応・料金のすべてにおいて満足です。

(東京 60代・男性)

分割案によって相続税の総額が異なることも少なくありません。節税を考慮した遺産分割案のご提案を行います。

「相続税専門」税理士法人チェスター 公式サイトで、さらに詳しい情報をご覧いただけます。

※外部サービス(税理士法人チェスター)のサイト・電話につながります。

※お電話での個別の税務相談は承っておりません。

3. 親の家をできるだけ高くスムーズに売るポイント

親が残してくれた大事な家を売るのなら、気持ちの面でもお金の面でも納得のいく形で売りたいですよね。

ここでは、相続登記をした後、家を売却するまでの大まかな流れと、家を高く売るために重要な不動産会社選びのコツについて解説します。

3-1.相続した家をスムーズに売る方法

相続登記が無事終わったら、次は売却の準備に入ります。家を売却する際には通常、不動産会社が仲介して買主を探します。そのため、家を売却するためには、不動産会社の選定から始めましょう。

不動産会社が決まったら、今度は不動産会社とのあいだで、家の売却における各種の細目を打ち合わせます。「希望額はどれくらいなのか」「売るまでのスピードを重視したいのか」「じっくり良い買主が現れるまで待つのか」など具体的な希望事項を検討しておきましょう。

こうしたことを打ち合わせた後、不動産会社に買主を募集してもらい、条件に適した希望者が出たら、そこで売却が確定することになります。

3-2. 高く売るには不動産会社選びが大切

家をなるべく高く売るために重要なポイントは、複数の不動産会社を比較した上で、最適な一社を選ぶことです。というのも、不動産会社はそれぞれ得意とする物件の種類や地域が異なるため、同じ物件に対しても、会社によって査定額が大きく変わることが意外なほどあるのです。

しかし、ひとつひとつの会社に連絡して査定を依頼するのはさすがに面倒ですよね。そんなときに便利なのが、「不動産売却HOME4U」が提供する一括査定サービスです。これを活用すれば、最大6社の査定結果が一度に比較することができます。

「HOME4U」の一括査定は、家の所在地などの情報を入力するだけで、家を最も高く売ってくれそうな不動産会社をシステムが自動的に見つけ出し、各社の査定結果をまとめてお知らせします。

この査定結果を比較して、候補の会社を絞り込み、具体的な販売戦略や査定根拠、近隣エリアでの取引実績などを吟味して、ご希望に沿った不動産会社を見つけ出すのがおすすめです。

4.相続した親の家を売却する際の注意点

普段は不動産売却をする機会などあまりないので、いざ相続した家を売ろうとしても、戸惑ってしまう方も多いのではないでしょうか。

以下では、家を売却するときに注意が必要な「契約不適合責任」と、家が中々売れない場合の対処方法について解説します。

4-1. 隠れた欠陥など契約不適合責任に注意

家の売主として気をつけたいのが、「契約不適合責任」です。「契約不適合責任」とは、「契約の内容に適合しない場合の売主の責任」を省略した言葉になります。

例えば、天井の雨漏りや給水管の不具合、土壌汚染など、買主にとって不都合な欠陥が契約後に判明した場合、買主に追完請求や損害賠償、あるいは契約解除をする権利が認められます。

亡くなった親と別居していた場合には、相続した家について知っている情報が限られているかもしれません。しかし、後々のトラブルを避けるため、分かる範囲の情報はすべて不動産会社に伝え、心配な点は事前に報告するようにしましょう。

参考:国土交通省「住宅業界に関連する 民法改正の主要ポイント」

4-2. 中々売れないときは「買取」や「更地」の売却を検討

家を売りに出しても、事情によって買い手が付かない場合もあります。家は所有しているだけでも固定資産税などのさまざまな費用が必要になります。中々売れないときにはそのまま待つより、売却方法を変えることも一つの手です。

まず、選択肢として挙げられるのが、家を不動産会社に直接買い取ってもらうという方法です。

ここまでご説明してきた売り方は、不動産会社を仲介して条件に合った買主を探すという方法でした。しかし、不動産会社に直接売るのなら、迅速な現金化が期待できます。

ただし、この場合は、基本的に不動産会社が提示した査定額に従うことになるので、ご希望の売り値を下回る可能性もあるため注意が必要です。

また、以下のような状態から売却に時間がかかっている場合は、更地での売却を検討する余地があるでしょう。

- 相続した家がかなり古い家屋である

- 空き家の期間が長く、管理が不十分

- 住宅の需要が少ない土地にある

買取は、早期に売却したい場合には有効な手段ですが、一般的に相場より価格が低くなりがちです。

買取業者によってはリフォーム後の再販を前提にしているため、売却価格は市場価格の7~8割程度になることを想定しておくべきでしょう。

一方、更地での売却を検討する際には、解体費用や固定資産税の増加(住宅用地の特例の解除)にも注意が必要です。

5. 相続した親の家を売った場合の税金

相続した親の家を売った時、発生する可能性がある税金は、「所得税・住民税」と「相続税」です。ここからはそれぞれ課税される条件や計算方法、控除や軽減措置などの優遇制度などについて、わかりやすく解説してきます。

5-1.相続した親の家を売った時の「所得税・住民税」

家を売って利益が出ると、「所得税」や「住民税」が課税されます。簡単に言うと、不動産を購入した時よりも高く売れれば税金がかかるということです。

家を売って利益が出ると、「所得税」や「住民税」が課税されます。簡単に言うと、不動産を購入した時よりも高く売れれば税金がかかるということです。

利益が出たときには、売却の翌年に確定申告が必要です。相続人が複数いる場合には、それぞれの人が確定申告を行わなくてはいけません。

5-1-1.「所得税・住民税」の計算方法

利益のことを「譲渡所得」と呼びます。ここで注意したいのは、売却代金がそのまま譲渡所得にはならない、ということです。

譲渡所得は、その不動産を買った金額や、売却した際の費用を差し引きます。計算式で表すと、以下の通りです。

「譲渡所得」=「(1) 譲渡価額」-「(2)取得費」-「(3)譲渡費用」

- 譲渡価額:売却した値段

- 取得費:買った値段+費用-減価償却費

- 譲渡費用:仲介手数料、印紙税、立退料、取壊し費用など

「取得費」は買った時の金額に、買った時の費用(仲介手数料、印紙税など)を加算したものです。建物については、時の経過によって建物の価値が下がることを考慮して「減価償却」を行います。

取得費がわからないときには、売却価格の5%相当とみなされます。例えば、2,000万円で売れたなら、取得費は100万円となります。

5%ルールで計算すると、取得費はかなり安くなる分、利益が増えて課税される税金が高額になる可能性があります。

ご両親が購入した家の書類を見つけるのは大変かもしれませんが、できるだけ売買契約書や領収書を探しましょう。

参考:国税庁「No.1440 譲渡所得(土地や建物を譲渡したとき)」「No.3258 取得費が分からないとき」

5-1-2.「所得税・住民税」の税率

それでは、譲渡所得にかかる税金はどう計算されるのでしょうか。税額は、以下の計算式で算出されます。

税率は所有期間が5年を超える場合(長期譲渡所得)と、5年以下の場合(短期譲渡所得)で異なります。

所有期間は、亡くなったご両親が不動産を取得した日から数えて、「売却した年の1月1日現在」でカウントされます。

| 所得税の税率 | 住民税の税率 | |

|---|---|---|

| 長期譲渡所得 (所有期間が5年超) |

15%(復興特別所得税を含めると15.315%) | 5% |

| 短期譲渡所得 (所有期間が5年以下) |

30%(復興特別所得税を含めると30.63%) | 9% |

※2037年までは、復興特別所得税として、所得税額の2.1%が加算されます。

所有期間が5年前後の場合には売却時期をずらすことも検討しましょう。所有期間の考え方は、引き渡し日を基準とするか、契約日を基準とするかなど、判断に迷うときは税務署に確認することをおすすめします。

5-1-3.「相続した家を売った場合」の税金の優遇制度

実は「自宅」を売った場合には、3,000万円までの利益が非課税になる制度があります。

ところが、「親が住んでいた家」を相続して売る場合、相続人がその家に自宅として同居していた場合を除き、自宅の売却で受けられる税金の特例は受けられません。

しかし、空き家になった親の家を売る場合には、「空き家の3,000万円特別控除(空き家に係る譲渡所得の特別控除の特例)」という制度があります。

この特例を適用できれば、譲渡所得が最大3,000万円まで非課税になります。適用は、2016年(平成28年)4月1日~2023年(令和5年)12月31日までに売った場合に限られます。

主な要件

- 相続の開始のあった日から、3年目の年の12月31日までに売却すること

- 相続してから売却するまでの間に、空き家を賃貸住宅などに利用していないこと

- 昭和56年5月31日以前に建築された家屋であること

- 相続した空き家を取壊して売却するか、耐震リフォーム後に売却すること

- 譲渡価格が1億円以下であること

- 適用できるか不明の場合は、不動産会社に聞いてみてください。

参考:国税庁「No.3306 被相続人の居住用財産(空き家)を売ったときの特例」

「空き家の3,000万円特別控除」の適用要件は厳しく、適用ミスがあると税務署の指摘を受ける可能性があります。

例えば、相続人が相続後に家を賃貸に出していた場合、控除は適用されません。

また、耐震リフォームを行う場合は、国が定めた基準を満たす必要があり、要件を満たさなければ特例を受けられません。

適用の可否は、不動産会社や税理士に事前確認すると安心です。

5-2.相続税

相続税の税率は10%~55%もあり、とにかく高いことで有名です。以下、一覧を参照ください。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

「国税庁.”No.4155 相続税の税率”.(参照2024-03-29)」をもとに、HOME4Uが独自に作成

相続税は、相続した全ての人に課税されるわけではありません。相続財産(遺産総額)から「基礎控除額」を差し引いた金額に対して、相続税が課税されます。言い換えれば、基礎控除額を超えなければ、相続税はかかりません。

基礎控除額を算出する計算式は以下の通りです。

例えば、相続人が2人の場合、基礎控除は4,200万円なので、遺産総額が4,200万円を超える場合だけ相続税が課税されます。

相続される主な財産は、不動産、現金、預貯金、有価証券などです。相続する遺産の総額が基礎控除額を超え、相続税の課税対象となる場合には、相続発生を知った日の翌日から10ヶ月以内に申告しなければなりません。

相続財産の評価額は、もし有価証券であれば時価で評価されますが、不動産については「相続税評価額」という税務署が定めた方法で評価されます。

正確な計算方法は複雑なのですが、概算で言えば、土地の「相続税評価額」は時価の約8割くらいになります。

建物の「相続税評価額」は、毎年課税される「固定資産税評価額」で計算するので、市町村から送られてくる納税通知書の「価格」または「評価額」の欄を確認してみましょう。

まとめ

相続した親の家を売却するには、まず「相続登記」が必要です。手続きの期限はありませんが、なるべく早めに登記の名義変更を進めるようにしてください。

相続した家の売却では、買った価格がわからずに、税金が高額になる場合が多く見られます。慌てないように、購入時の書類は整理しておくようにしましょう。

また、家を売る際には、「契約不適合責任」に抵触しないように注意が必要です。家に何か不具合があった場合は、契約前に必ず不動産会社に知らせましょう。家が中々売れなかった場合の対応も含め、不動産会社との良質な関係が大切ということですね。

また、売却後にかかる税金についても、相続や空き家には税金控除などの優遇措置があります。条件に該当するかどうか、必ず確認するようにしましょう。

両親から受け継いだ大切な家ですから、できるだけ高くスムーズに売って、今後の生活に活かしたいと考える方は多いでしょう。

相続登記から売却までさまざまな手続きが必要になりますので、お一人ですべてを抱え込まずに、「HOME4U」を利用して頼りになる不動産会社をぜひ見つけてください。

- 「不動産を売りたいけど、どうしたらいいか分からない方」は、まず不動産会社に相談を

- 「不動産一括査定」なら複数社に査定依頼でき”最高価格(※)”が見つかります ※依頼する6社の中での最高価格

- 「NTTデータグループ会社運営」のHOME4Uなら、売却に強い不動産会社に出会えます

相続した親の家を売却する際は、相続登記を済ませてから売却準備を進めることが大切です。

税金対策として、取得費の確認も忘れずに行いましょう。

取得費が不明だと税額が高くなる可能性があるため、購入時の書類を探しておくと安心です。

また、契約不適合責任を避けるため、住宅診断の活用もおすすめです。

売却方法には仲介・買取・更地売却があり、それぞれの特徴を理解し、信頼できる不動産会社と相談しながら進めることが成功のポイントです。

あなたの不動産、いくらで売れる?

無料で査定価格をお取り寄せ

「これから不動産を売ろうと思っているけど、何から始めれば良いかが分からない」

と、お悩みでしたら、不動産会社に査定を依頼してみることから始めましょう。

「HOME4U(ホームフォーユー)」は、複数の不動産会社にまとめて査定を依頼できるサービスです。

しかも、大手不動産会社も、地域に密着した中小企業とも、提携している一括査定サイトは「HOME4U」だけ。

NTTデータグループが23年以上運営している老舗の不動産一括査定サイト。提携している不動産会社は、厳しい審査を潜り抜けた信頼できる会社のみです。安心して査定をご依頼ください。

完全無料

最大6社の査定価格を

まとめて比較でより高く!

一戸建て売却の記事を探す

築年数や建物の状態、リフォームの有無など、一戸建て売却ならではの注意点を解説。売却価格を上げるポイントや手順も丁寧にご紹介します。

不動産相続の記事を探す

不動産を相続した際の手続きや名義変更、売却までの流れ、相続税や譲渡所得税の対策、相続登記義務化への対応など、売却を見据えた相続の基礎知識と実践的なノウハウを網羅。 空き家や実家、土地活用、トラブル防止策も丁寧に解説しています。

税金・控除の記事を探す

不動産売却時の譲渡取得税や住宅ローン控除、登録免許税・不動産取得税など、不動産売買や建築に関わる各種税金の仕組みと節税対策をわかりやすく解析しています。 最新の税制改正や控除条件のほか、申告手続きや必要書類、よくある誤解についても丁寧に紹介しています。 初めての取引でも安心して臨める知識を身につけたい方に役立つ情報をまとめています。

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_pc_banner.png&nocache=1)

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_sp_banner.png&nocache=1)