不動産を売却すると税金がかかります。不動産売却にかかる税金にはどのような種類があり、いくらぐらいするのでしょうか?

また、節税方法にはどんなものがあるのでしょうか?

この記事は、後悔しない不動産売却のために、税金の種類と金額、節税のコツなどを詳しく解説します。

不動産売却を基礎から詳しく知りたい方は『不動産売却の基本』『不動産の売却で税金はいくらかかる?』も併せてご覧ください。

冨田 建

慶應義塾大学卒業。大手監査法人・ 不動産鑑定業者を経て、独立。全国43都道府県で不動産鑑定業務を経験する傍ら、相続税関連や固定資産税還付請求等の不動産関連の税務業務、雑誌やネット記事の寄稿や講演等を行う。

Contents

- 1.税金が発生するタイミング

- 2.課税されるのは「売却額」ではなく「差額」

- 3.不動産売却時の税金を節税する10の方法

- 3-1.【節税方法1】譲渡費用を漏れなく計上する

- 3-2.【節税方法2】取得費に加算できるものを加える

- 3-3.【節税方法3】リフォーム費用を取得費に加える

- 3-4.【節税方法4】マイホームの3,000万円特別控除が使えるタイミングで売る

- 3-5.【節税方法5】共有名義は全員が3,000万円特別控除を適用する

- 3-6.【節税方法6】税率が下がったタイミングで売る

- 3-7.【節税方法7】住宅ローン控除と有利な方を選ぶ

- 3-8.【節税方法8】平成21年及び22年中の土地の取得でないか確認する

- 3-9.【節税方法9】相続空き家の3,000万円特別控除を利用する

- 3-10.【節税方法10】相続した物件は取得費加算の特例を利用する

- 4.不動産売却で譲渡損失が発生した場合の節税方法

- 5.不動産売却でかかる税金の種類

- 6.取得費の計算方法

- 7.不動産の売却時における税金に関する基礎知識

- まとめ

- この記事のポイント

1.税金が発生するタイミング

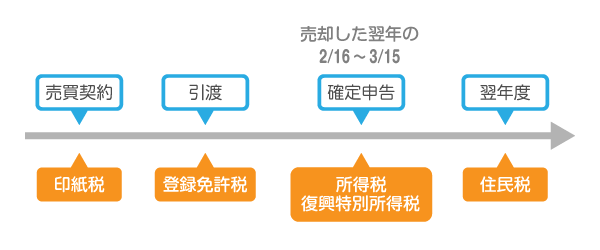

まずは、不動産売却のどのタイミングで税金が発生するかを解説します。

急に納税通知がくると慌ててしまうので、事前にタイミングを把握して準備しておくことをおすすめします。

支払いのタイミングは以下の通りです。

最初に必要なのは売買契約時に「印紙税」が必要です。続いて引き渡し時に「登録免許税」が必要となりますが、これらは高額ではありません。

お金の用意という面で考えると、売却した翌年に発生する所得税を準備しておくことが重要です。

ここからはさらに詳しく、課税対象となる「譲渡所得(売却益)」について見ていきましょう。

2.課税されるのは「売却額」ではなく「差額」

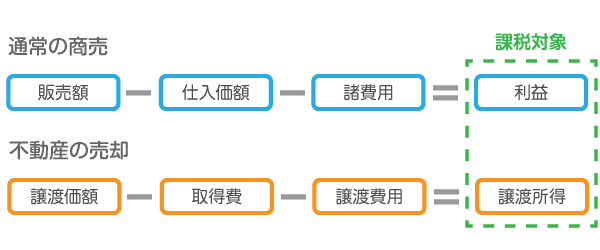

不動産を売却したときの税金は、売却額に対してかかるわけではありません。

普通の商売では、税金は売った金額と仕入れた金額の差額の「利益」に対してかかります。不動産の売却も同じ考え方です。大雑把な表現をすると、売った金額と買った金額の差額に対して税金が課税されます。

不動産の売却では、利益に相当する部分を「譲渡所得」、売った金額のことを「譲渡価額」、買った金額のことを「取得費」、諸費用を「譲渡費用」と呼びます。

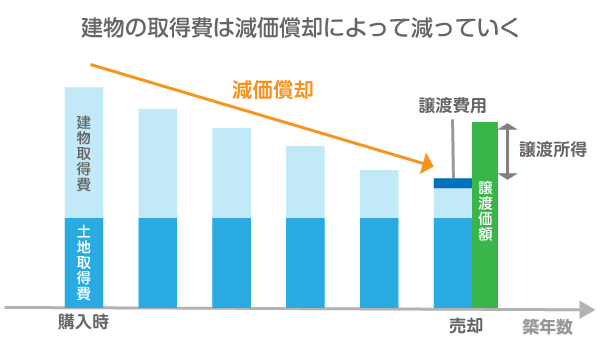

ただし、取得費は単純に買った金額ではないという点がポイントです。不動産は買ったときから相当に時間が経った後に売却するため、建物の価値が落ちています。そこで、「減価償却」という計算手続によって価値を落とした金額を「取得費」としています。

譲渡所得は、以下の計算式で求めることができます。

譲渡所得 = 譲渡価額※1-取得費※2-譲渡費用※3 - 特別控除額

※1 譲渡価額とは売却価額です。

※2 取得費とは、土地については購入額、建物については購入額から減価償却費を控除した価額になります。詳しくは6章で説明します。

※3 譲渡費用は、仲介手数料や印紙税、測量費など、売却に要した費用のことを指します。

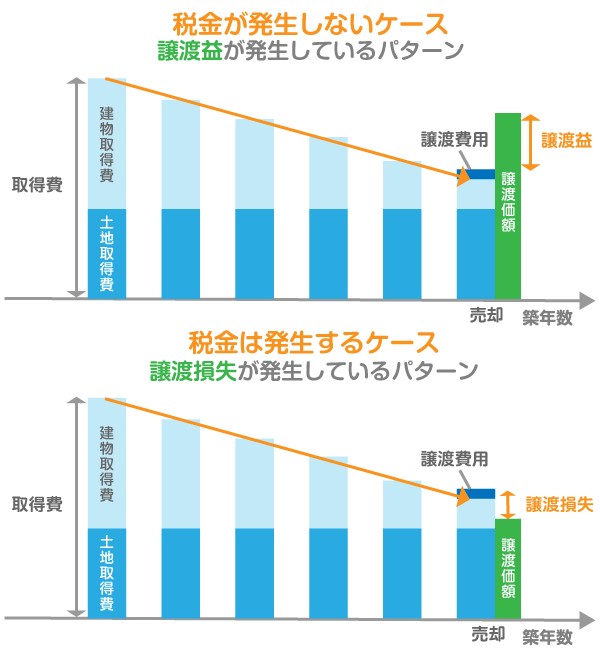

計算の結果、譲渡所得がプラスのときは税金が生じ、譲渡所得がマイナスのときは税金が生じないというのが基本ルールです。

高く売れたとしても、取得費や譲渡費用が大きく、譲渡所得が小さくなれば税金は節税できることになります。

3.不動産売却時の税金を節税する10の方法

不動産売却時にかかる税金は、以下の方法で節税が可能です。

- 譲渡費用を漏れなく計上する

- 取得費に加算できるものを加える

- リフォーム費用を取得費に加える

- マイホームの3,000万円特別控除が使えるタイミングで売る

- 共有名義は全員が3,000万円特別控除を適用する

- 税率が下がったタイミングで売る

- 住宅ローン控除と有利な方を選ぶ

- 平成21年及び22年中の土地の取得でないか確認する

- 相続空き家の3,000万円特別控除を利用する

- 相続した物件は取得費加算の特例を利用する

これら10の方法に関して、詳しく解説します。

3-1.【節税方法1】譲渡費用を漏れなく計上する

節税を行うには、譲渡費用となるものは漏れなく計上することがポイントです。

譲渡費用になるものとしては、一般的に以下のようなものがあります。

- 土地や建物を売るために支払った仲介手数料

- 印紙税で売主が負担したもの

- 貸家を売るため、借家人に家屋を明け渡してもらうときに支払う立退料

- 土地などを売るためにその上の建物を取り壊したときの取壊し費用とその建物の損失額

- 既に売買契約を締結している資産を更に有利な条件で売るために支払った違約金(例えば土地などを売る契約をした後、その土地などをより高い価額で他に売却するために既契約者との契約解除に伴い支出した違約金のこと)

- 借地権を売るときに地主の承諾をもらうために支払った名義書換料など

譲渡費用として認められるかどうかは、「支出の目的が専ら譲渡実現のためであり、その効果も専ら譲渡に帰属するもの」が判断基準となっています。例えば、「媒介契約締結日以降に実施したハウスクリーニング費用」は譲渡費用として認められる可能性があります。

一方で、以下のような費用は、譲渡時に支出されたものであっても譲渡費用として認められません。

- 抵当権抹消費用

- 遺産分割のために要した支出

- 移転先家屋の購入費、修繕費、移転費用等

- 譲渡資産の維持管理費等

- 引越代、飲食代、交通費、宿泊費等

「抵当権抹消費用」は誤解の多い部分ですが、譲渡費用にはなりません。その他の支出も、譲渡費用になるかどうかは、最終的に税務署か税理士に確認の上、個別に判断を仰ぐようにしてください。

3-2.【節税方法2】取得費に加算できるものを加える

取得費が少しでも大きくなれば譲渡所得が小さくなりますので、取得費に加算できるものを加えることが節税対策となります。取得費は、土地や建物の購入額の他、以下のものを加えることができます。

- 購入の際の仲介手数料

- 購入の際に支払った立退料・移転料

- 購入時の売買契約書に貼付けした印紙税

- 購入時の登録免許税や司法書士へ支払った登録手数料

- 購入時の不動産取得税

- 購入時の搬入費や据付費

- 購入時の建物等の取壊し費用

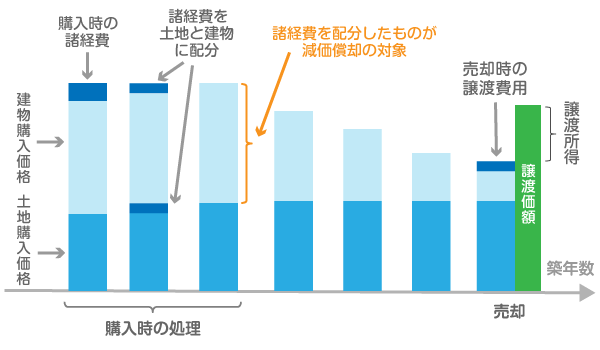

一方で、仲介手数料のように土地と建物に一体として支払われたものに関しては、購入当時の土地建物価格割合に応じて、それぞれに配分します。

建物に配分された取得費は、減価償却の対象です。例えば、購入当時の土地価格が3,000万円、建物価格が2,000万円、仲介手数料が150万円だったケースを考えてみましょう。

- 土地と建物の価格割合:土地=60%、建物=40%

よって、仲介手数料のうち90万円(=150万円×60%)が土地、60万円(=150万円×40%)が建物に配分される - 購入当時の取得費:土地=3,090万円、建物=2,060万円

建物の2060万円全額が減価償却の対象となる

なお、分譲マンションでは購入時にエアコンやウォシュレット、家具等のオプションがあります。これらのような、後から取り付け可能な家具や電化製品は取得費に含めることはできません。もちろん、譲渡費用にも含まれません。取得費は、あくまでも建物と一体となっている物だけが対象となり、取り外しが可能な家具等のオプションは取得費に含まれないことになります。

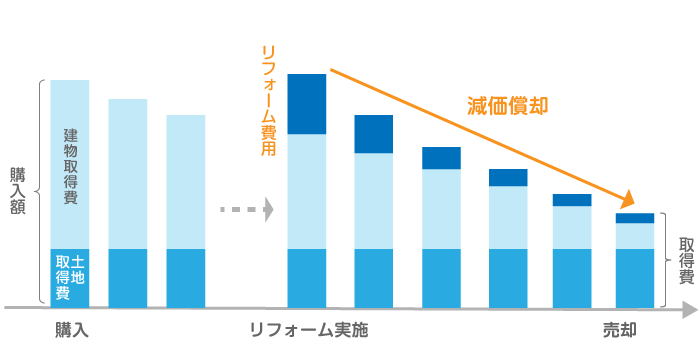

3-3.【節税方法3】リフォーム費用を取得費に加える

取得費を大きくする方法として、増改築費用等のリフォーム費用を取得費に加えることも節税対策となります。増改築費用は全て建物取得費に配分され、減価償却の対象となります。減価償却で用いる償却率は、建物本体のものと同じです。

例えば、非事業用(マイホーム)で木造住宅をリフォームした場合、償却率は「0.031」を計算に用います。以下に、木造住宅をリフォーム工事したときの取得費の求め方を示します。

(与条件)

建物の用途:自宅(非事業用)

構造:木造(償却率0.031)

購入時の価格:3,000万円(税別)

(内訳)土地価格:1,000万円

建物価格:2,000万円

購入の経過年数(償却期間):15年

リフォーム工事費用:300万円

リフォームの経過年数(償却期間):7年

(取得費の求め方)

最初に建物本体部分の取得費を求めます。

本体部分の減価償却費 = 2,000万円×0.9×0.031×15年

= 837万円

本体部分の取得費 = 2,000万円-837万円

= 1,163万円

次にリフォーム部分の取得費を求めます。

リフォーム部分の減価償却費 = 300万円×0.9×0.031×7年

= 58.59万円

リフォーム部分の取得費 = 300万円-58.59万円

= 241.41万円

取得費 = 土地取得費+本体部分の取得費+リフォーム部分の取得費

= 1,000万円+1,163万円+241.41万円

= 2,404.41万円

リフォーム部分の取得費が加わることで取得費が大きくなりますので、計算される譲渡所得は小さくなります。

特別控除が受けられるケースと控除額の組み合わせは以下の通りです。

上記の特別控除を適用した結果、譲渡所得がマイナスとなった場合には譲渡所得はゼロとして扱われ、税金は生じないこととなります。

例えば、居住用財産の3,000万円特別控除を適用できる場合、譲渡所得の具体的計算例は以下の通りです。

譲渡価額:4,000万円(税別)

取得費:3,500万円

譲渡費用:126万円

譲渡価額 = 譲渡価額-取得費-譲渡費用-3,000万円

= 4,000万円-3,500万円-126万円-3,000万円

= ゼロ(マイナス2,626万円のため)

上記の場合、3,000万円特別控除を利用しないと譲渡所得が374万円となるため税金が生じますが、3,000万円特別控除を利用すると譲渡所得がゼロとなるため、税金は生じないことになります。

3-4.【節税方法4】マイホームの3,000万円特別控除が使えるタイミングで売る

マイホーム(居住用財産)の売却で使える3,000万円特別控除の特例は、譲渡所得を最大3,000万円まで控除できる制度です。

特例を適用すれば、譲渡所得3,000万円以下の場合は、税金が0円になります。

税金が0円になるとありますが、この場合は「特別控除を使う結果として0円になる」ので、確定申告で「特別控除を使う旨」を税務署に申告しなければいけません。

何もしなくとも無税になるわけではありませんので、念のため。

3,000万円特別控除の適用を検討するうえで、居住用財産の定義を知っておくことは重要です。

俗に言うマイホームのことですが、居住用財産と言うには以下を満たしている必要があります。

居住用財産の定義

- 現に居住している家屋やその家屋と共に譲渡する敷地の譲渡の場合

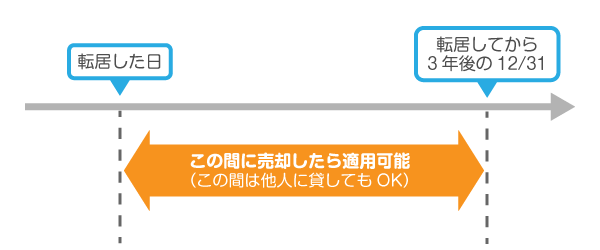

- 転居してから3年後の12月31日までに、居住していた家屋やその家屋と共に譲渡する敷地の譲渡の場合(この間に貸付や事業用に供していても適用となる)

- 災害などにより居住していた家屋が滅失した時は、災害のあった日から3年を経過する日の属する年の12月31日までに、その敷地だけ譲渡する場合

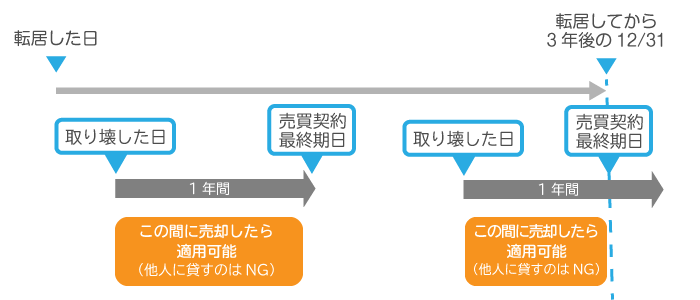

- 転居後に家屋を取り壊した場合には、転居してから3年後の12月31日までか、取り壊し後1年以内か、いずれか早い日までに譲渡する場合(取り壊し後にその敷地を貸し付けたり、事業の用に供したりすると適用外となる)

「2.」の要件は、転居してから3年後の12月31日までに売れば、居住用財産ということです。

この場合、その間に他人に貸して収益物件になっていたとしても居住用財産として認められます。

「4.」の要件は、取り壊しても原則として1年以内なら更地売却でも居住用財産として認められるという要件です。

ただし、取り壊した場合は、取壊し後の更地を駐車場のように他人に貸してしまうと居住用財産にはなりません。

取り壊した後は、何もせず、すぐに売却するというのが節税するための大きなポイントです。

なお、マイホーム売却の他に、以下のようなケースでも特別控除を適用できる場合があります。

| 特別控除が受けられるケース | 特別控除額 |

|---|---|

| 公共事業などのための収用で土地建物を売ったとき | 5,000万円 |

| マイホーム(居住用財産)を売ったとき | 3,000万円 |

| 特定土地区画整理事業などのために土地を売ったとき | 2,000万円 |

| 特定住宅地造成事業などのために土地を売ったとき | 1,500万円 |

| 農地保有の合理化などのために土地を売ったとき | 800万円 |

特別控除の適用に際して最も怖いのは、変にその不動産をいじくることで「その不動産に適用できた特別控除の要件を壊してしまう」ことです。

もし、何らかの理由があってどうしてもその不動産をいじくる必要ができた場合は、特別控除の要件が崩れないか、崩れる場合はどの程度の税負担になるかを税理士に確認しましょう

3-5.【節税方法5】共有名義は全員が3,000万円特別控除を適用する

夫婦の共有名義で持っているマンションを売却した場合等、3,000万円特別控除は共有者がそれぞれ3,000万円まで控除できます。

共有名義は全員が3,000万円特別控除を適用することが節税対策となります。

例えば、以下のような共有物件で3,000万円特別控除を適用する場合の具体的計算例を示します。

譲渡価額:5,000万円(税別)

取得費:850万円

譲渡費用:150万円

共有持分割合:夫60%、妻40%

共有物件では、最初に全体の譲渡所得を計算します。

譲渡価額 = 譲渡価額-取得費-譲渡費用

= 5,000万円-850万円―150万円

= 4,000万円

次に、譲渡所得を共有持分割合で配分します。

夫の譲渡所得 = 4,000万円×60%

= 2,400万円

妻の譲渡所得 = 4,000万円×40%

= 1,600万円

最後にそれぞれ3,000万円特別控除を適用して譲渡所得を計算します。

夫の譲渡所得 = 2,400万円-3,000万円=ゼロ

妻の譲渡所得 = 1,600万円-3,000万円=ゼロ

上記の例では、単独所有の場合だと、3,000万円特別控除を適用しても1,000万円(=4,000万円―3,000万円)の譲渡所得が発生してしまいます。

一方で、共有物件で計算すると、夫婦それぞれが3,000万円特別控除を適用できるため、譲渡所得はゼロになります。

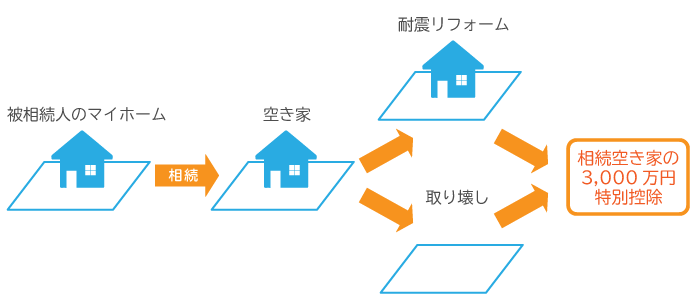

3-6.【節税方法6】税率が下がったタイミングで売る

不動産は税率が下がったタイミングで売ることが節税対策となります。

税率は2章でご紹介した、長期譲渡所得と短期譲渡所得で異なりますので、所有期間は5年超のタイミングで売却するのが節税対策としておすすめです。

また、居住用財産においては、「所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例」があります。

特例の適用要件は、「居住用財産で所有期間が10年超となるもの」が対象です。

特例を適用すると、税率は以下のようになります。

| 譲渡所得金額※ | 所得税 | 住民税 |

|---|---|---|

| 6,000万円以下の部分 | 10% | 4% |

| 6,000万円超の部分 | 15% | 5% |

※譲渡所得は、3,000万円特別控除の適用後の譲渡所得が対象です。

復興特別所得税の税率に関しては2.1%のままになります。

つまり、3,000万円特別控除を適用しても譲渡所得がプラスの場合には、所有期間が10年超のタイミングで売却すると節税できます。

厳密に言えば、「譲渡した年の1月1日現在の所有期間が5年を超える」「譲渡した年の1月1日現在の所有期間が10年を超える」で、譲渡した年の1月1日時点で5年・10年かが長期譲渡所得か・軽減税率かの判断基準になります。

「5年前の今日取得した不動産だから」と言って安易に長期譲渡所得と決めつけないように要注意。

3-7.【節税方法7】住宅ローン控除と有利な方を選ぶ

買い替えでは、購入物件で住宅ローン控除を利用するケースがあります。

住宅ローン控除とは返済期間が10年以上のローンを組んで住宅を購入した際、自分が住むことになった年から一定の期間に渡り、所定の額が所得税から控除される制度です。

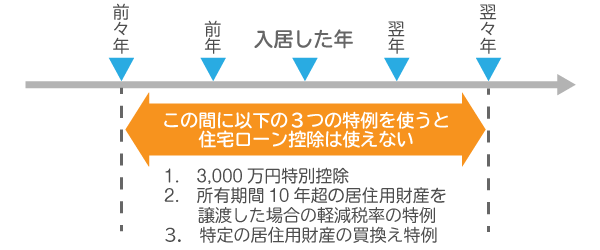

住宅ローン控除は、売却物件の以下の3つの特例とは同時に利用することができません。

そのため、住宅ローン控除と比較して有利な方を選ぶことが節税対策となります。

住宅ローン控除と併用できない特例

- 3,000万円の特別控除

- 所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例

- 特定の居住用財産の買換え特例

一般的には住宅ローン控除の方が節税効果は大きくなることが多いですが、十分に比較検討してから有利な方を選択するようにしてください。

住宅ローン控除は、購入物件に入居した年の他、その前年または前々年あるいはその翌年または翌々年に3,000万円特別控除等を適用すると利用できなくなります。

仮に、どうしても2つの特例を利用したい場合は、以下のような組み合わせを行うことで3,000万円特別控除等と住宅ローン控除の2つを利用することができます。

- 先に購入を行い、購入物件に入居した後、3年目以降に売却する

- 先に売却を行い、一度賃貸物件に引っ越した後、3年目以降に購入する

なお、住宅ローン控除の控除対象限度額は、売主が誰かによっても金額が異なります。

中古住宅を購入する場合、個人が売主の物件を購入するよりも、不動産会社等の消費税課税事業者が売主の物件を購入した方が節税効果は大きいです。

| 売主 | 控除対象の借入限度額 | 最大控除額 |

|---|---|---|

| 個人 | 2,000万円 | 200万円 |

| 消費税課税事業者 | 4,000万円 | 400万円 |

売主によって控除額に差がある理由は、住宅ローン控除が消費税軽減対策だからです。

なお、購入物件が中古住宅の場合、住宅ローン控除を利用できる物件には木造のような非耐火建築物なら築20年以内、鉄筋コンクリート造のような耐火建築物なら築25年以内等の条件があります。

条件を満たしていない物件を購入してしまうと、住宅ローン控除を利用できませんので、中古住宅の購入の際は十分に要件を確認してから購入するようにしてください。

参考:国税庁「中古住宅を取得した場合(住宅借入金等特別控除)」

3-8.【節税方法8】平成21年及び22年中の土地の取得でないか確認する

平成21年及び平成22年に取得した土地等を所有期間が5年を超える時点に売却した場合、土地の譲渡所得については、1,000万円特別控除を利用できるという特例があります。

平成21年に取得した土地等については平成27年1月1日以降の売却で、平成22年に取得した土地等については平成28年1月1日以降の売却でこの特例を適用することができます。

1,000万円の特別控除を適用した場合、譲渡所得は以下のように計算されます。

この特例は、居住用財産の3,000万円特別控除等の他の特例とは重複適用できません。

居住用財産の3,000万円特別控除等を適用できない場合には、念のため土地の取得が平成21年及び22年中でなかったか確認するようにしてください。

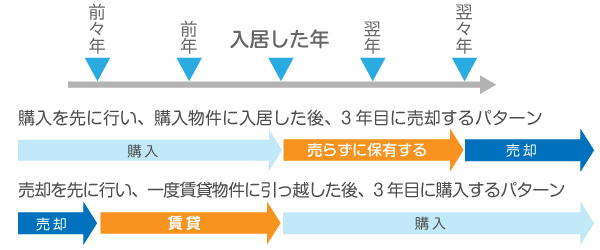

3-9.【節税方法9】相続空き家の3,000万円特別控除を利用する

相続した戸建てのうち、一定の要件を満たす空き家については、マイホームでなくても売却時に3,000万円特別控除の利用が可能です。

対象となる空き家は、昭和56年5月31日以前に建築された戸建てです。

マンションは対象外となります。

「相続空き家の3,000万円特別控除」は要件が細かいため、国税庁の示す要件を十分に確認した上で利用するようにしてください。

参考:国税庁「被相続人の居住用財産(空き家)を売ったときの特例)」

「相続空き家の3,000万円特別控除」には、「耐震リフォームを行って売る」のと「取壊して売る」という2つの選択肢があります。

戸建ての場合、耐震リフォームは500万円程度、取壊し費用は150万円程度となり、コストは取り壊しの方が安いです。

また、売却のしやすさも耐震リフォームして古い家を売るよりは、取り壊して更地として売却した方が売りやすくなります。

よって、「相続空き家の3,000万円特別控除」を利用する場合、「コスト」や「売りやすさ」の面からは、取壊しを選択することをおススメします。

3-10.【節税方法10】相続した物件は取得費加算の特例を利用する

相続税を納税した方は、相続開始のあった日の翌日から相続税の申告期限の翌日以後3年を経過する日までに不動産を売却すると、取得費加算の特例を利用することができます。

取得費加算の特例を適用したときの譲渡所得の計算方法は以下の通りです。

取得費に加算する相続税額とは、以下の計算式で求められるものになります。

| その者の相続税額 | × | その者の相続税の課税価格の計算の基礎とされたその譲渡した財産の価額 |

| その者の相続税の課税価格+その者の債務控除額 |

取得費加算の特例を適用するには、以下の要件が必要です。

- 相続や遺贈により財産を取得した者であること。

- その財産を取得した人に相続税が課税されていること。

- その財産を、相続開始のあった日の翌日から相続税の申告期限の翌日以後3年を経過する日までに譲渡していること。

なお、相続した不動産を売却する場合には、所有期間は被相続人(他界した人)の所有期間を引き継ぎます。

例えば、親の所有期間が5年超であれば、相続後、すぐに売却しても長期譲渡所得の税率が適用されます。

“印紙税の節税”は可能だがおすすめしない

“印紙税の節税”は可能だがおすすめしない

売買契約書は印紙税を貼らなければならない課税文書です。売買契約書は、売主と買主の双方で原本を保管することが通常ですが、売買契約書の原本を1つだけにすれば、印紙税を節税することは可能です。

買主は住宅ローンの本審査で売買契約書の原本が必要となるため、原本保管は買主がマストです。一方、売主は確定申告時に売買契約書が必要になりますが、「写し」でも構いません。

しかしながら、不動産は高額な取引であり、後々のトラブルを防ぐためにも、売主も売買契約書の原本は保管しておくべきです。印紙税はそれほど大きな金額ではないため、節税するよりも、割り切って払うことをおすすめします。

4.不動産売却で譲渡損失が発生した場合の節税方法

ここでは、譲渡損失が発生した場合の節税方法には、主に以下の2つがあります。

- 住居用財産の譲渡損失の損益通算および繰越控除の特例

- 住居用財産の買換えにかかる譲渡損失の損益通算および繰越控除の特例

それぞれの内容に関して、詳しく解説します。

4-1.居住用財産の譲渡損失の損益通算および繰越控除の特例

住まいとして使用している住居を売却して、譲渡損失が発生した時に利用できる特例です。

ただし、特例を利用するには他の土地や建物の譲渡所得から控除することは可能ですが、給与所得や事業所得など他の所得とは損益通算できません。

また、5年以上所有している長期譲渡所得に該当し、一定の要件を満たす場合のみ事業所得や給与所得と損益通算することができ、不動産を譲渡した年以降3年間に渡って繰越控除が可能です。

住宅ローンが残っている住居を売却した際に譲渡損失が発生するなどの場合もありますので、一定の要件に関しては、国税庁のホームページをご覧ください。

4-2.居住用財産の買換えにかかる譲渡損失の損益通算および繰越控除の特例

住居用財産の買換えにかかる譲渡損失の損益通算および繰越控除の特例は、マイホームを買い替える際に売却で損失が発生した場合、その損失を給与所得など他の所得と相殺(損益通算)でき、なお控除しきれなかった損失は翌年以降3年間まで繰り越し控除できる制度です。

特例の適用には、いくつかの適用要件を満たす必要があります。

以下は、主な適用要件です。

- 住宅を令和7年12月31日までに売却すること

- 売却した年の1月1日で所有期間が5年を超えていること

- 住まなくなった場合には、住まなくなった日から3年が経過する日の属する年の12月31日までに譲渡すること

- 合計所得金額が3,000万円を超えないこと(超える年分は損益通算や繰越控除が適用できません)

- 旧居宅の敷地面積が500平方メートルを超えないこと(超えた部分に対応する損失は繰越控除の対象外)

【購入する不動産についての主な適用要件】

- 国内の家屋で床面積が50平方メートル以上であること

- 取得した年の翌年12月31日までに居住の用に供するか、その予定があること

- 償還期間10年以上の住宅ローンを有すること

この特例について詳しくは、「国税庁.No.3370 マイホームを買い換えた場合に譲渡損失が生じたとき(マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例)」をご覧ください。

5.不動産売却でかかる税金の種類

不動産売却で得た利益のことを「譲渡所得」といいますが、この譲渡所得には以下の税金がかかります。

| 譲渡所得税 | 譲渡所得にかかる税金 | |

|---|---|---|

| 地方税 | 住民税 | 地方自治体に支払う税金 |

| 復興特別所得税 | 2013年~2037年の所得に対してかかる税金 | |

そのほかにも、不動産売却には以下のような税金がかかります。

| 印紙税 | 不動産売買契約書に貼る収入印紙にかかる税金 |

|---|---|

| 消費税 | 不動産会社の仲介手数料にかかる税金 |

| 登録 免許税 |

不動産の名義変更(不動産登記)にかかる税金 |

5-1.譲渡所得税

譲渡所得税とは、所有している資産を売却して生じた譲渡所得に対して課される税金です。

「譲渡所得税」という正式な名称はなく、譲渡所得税、住民税、復興特別所得税の総称として使われる場合があります。

不動産売却でかかる譲渡所得税は、以下の式で求めることができます。

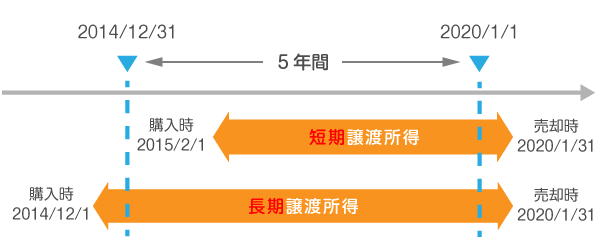

譲渡所得税の税率は不動産の所有期間によって長期譲渡所得と短期譲渡所得の2つの区分に分けられ、税金の計算もそれぞれ別に行います。

不動産を売却した年の1月1日時点で所有期間が5年を超えるものは長期譲渡所得で、税率は15%。不動産を売却した年の1月1日時点で所有期間が5年以下のものは短期譲渡所得で、税率は30%です。いずれも、起算日は土地や建物を取得した日です。それぞれの税率は以下の通りです。

| 所得の種類 | 所有期間 | 所得税率 | 住民税率 |

|---|---|---|---|

| 長期譲渡所得 | 5年超 | 15% | 5% |

| 短期譲渡所得 | 5年以下 | 30% | 9% |

上記の税率でそれぞれ計算し、さらに2037年までは「所得税」に対して一律2.1%をかけた金額が「復興特別所得税」として納税額にプラスされます。所有期間の判定は、売却する年の1月1日時点であることがポイントです。

例えば、2025年に売却するのであれば、2019年12月31日以前より持っている場合には長期譲渡所得として判定されます。

譲渡所得の課税方法は申告分離課税に区分されています。そのため、総合課税である会社員の給与所得や事業所得とは区別し、租税特別措置法に基づいた税率によって計算し、確定申告を行って納付します。

5-2.地方税(住民税・復興特別所得税)

- 住民税

-

不動産売却でかかる住民税は、課税譲渡所得に定められた税率を乗じて求めることができます。計算式は次の通りです。

住民税 = 課税譲渡所得 ×税率 - 復興特別所得税

-

復興特別所得税は、2013年(平成25年)~2037年(令和19)の所得に対してかかる税金です。

東北大震災の復興のために必要な財源の確保を目的に設置されています。

計算式は次の通りです。復興特別所得税額 = 基準所得税額 × 2.1%

譲渡所得税と同じように、住民税の税率も不動産の所有期間によって異なります(上表参照)。課税譲渡所得に課される住民税の税率は、長期譲渡所得の場合は5%、短期譲渡所得の場合は9%です。

5-3.印紙税

印紙税とは、売買契約書に印紙を貼付して納税する税金です。印紙税の金額は取引額(消費税抜き)に応じて以下のように定められています。印紙税は印紙を売買契約書に貼り付け、消印をすれば納税完了です。

| 契約書に記載する売買金額 | 本則 | 軽減税率※ |

|---|---|---|

| 1万円未満 | 200円 | 非課税 |

| 1万円以上10万円以下 | 200円 | 200円 |

| 10万円超50万円以下 | 400円 | 200円 |

| 50万円超100万円以下 | 1,000円 | 500円 |

| 100万円超500万円以下 | 2,000円 | 1,000円 |

| 500万円超1,000万円以下 | 10,000円 | 5,000円 |

| 1,000万円超5,000万円以下 | 20,000円 | 10,000円 |

| 5,000万円超1億円以下 | 60,000円 | 30,000円 |

| 1億円超5億円以下 | 100,000円 | 60,000円 |

| 5億円超10億円以下 | 200,000円 | 160,000円 |

| 10億円超50億円以下 | 400,000円 | 320,000円 |

| 50億円超 | 600,000円 | 480,000円 |

| 金額の記載のないもの | 200円 | 200円 |

※平成9年4月1日〜令和9年3月31日まで

出典:国税庁.”No.7140 印紙税額の一覧表(その1)第1号文書から第4号文書まで”.(参照2024-03-27)

譲渡所得には譲渡所得税と復興特別所得税、住民税が課税されます。このうち、譲渡所得税と復興特別所得税は確定申告にて納付の手続きを行いますが、住民税は個別の申告手続きは必要ありません。譲渡所得税の申告手続きを行った時点で、住民税の申告も済ませたことになるからです。

確定申告手続き後、住民税納付書が届いたら、指定された金融機関で納付します。支払い方法は一括納付または分割納付となります。(分割納付の回数や支払期限等は市町村によって異なります。)

5-4.消費税

不動産売買の際に、不動産会社に媒介契約(仲介契約)を結び、その不動産会社で売却が行われた場合に支払う報酬に対して、消費税がかかります。

なお、不動産会社を通さず、個人間で売買を行った場合、消費税はかかりません。

不動産会社の仲介手数料についてもっと詳しく知りたい方は、下記の記事を参考にしてください。

5-5.登録免許税

抵当権が付いている不動産を売却するときは、売却時に抵当権抹消に対して登録免許税が生じます。

抵当権とは、住宅ローンを借りる際、銀行がマンションに付けた担保権のことです。抵当権抹消の登録免許税は、「不動産の個数あたり1,000円」です。

例えば、土地2筆(筆とは土地の単位)、建物1棟の場合には、3,000円となります。抵当権抹消の登録免許税には節税方法はありません。

6.取得費の計算方法

不動産売却では譲渡所得税が最も大きな金額になりますが、前章で説明した通り、譲渡所得を出すためには取得費を知る必要があります。

取得費は、土地については購入額、建物については購入額から減価償却費を控除した価額です。取得費を式で表すと以下のようになります。

この式のなかに出てきた「減価償却費」とは、どういうものでしょうか。

6-1.減価償却費について

取得費を計算するには、まず購入額を土地と建物に分け、建物に関しては減価償却計算を行うことが必要です。

減価償却の計算式は以下のようになります。

ここで、新たに「償却率」「経過年数」が出てきましたが、順番に確認していけば、計算できますので、次で確認していきましょう。

6-2.償却率について

償却率については建物の構造によって以下のように数値が定められています。

| 構造 | 非事業用の償却率 |

|---|---|

| 木造 | 0.031 |

| 木造モルタル | 0.034 |

| 鉄骨造(3mm以下) | 0.036 |

| 鉄骨造(3mm超4mm以下) | 0.025 |

| 鉄骨造(4mm超) | 0.020 |

| 鉄筋コンクリート造 | 0.015 |

| 鉄骨鉄筋コンクリート造 | 0.015 |

出典:国税庁.”減価償却費の計算について”.(参照2024-03-27)

6-3.経過年数について

経過年数は築年数ではなく、購入の引渡から売却の引渡までの所有期間を表します。

6ヶ月以上の端数が出た場合は1年と計算し、6ヶ月未満の端数が出た場合は切捨てで計算します。

(償却期間の計算例)

1996年3月~2019年6月・・・23年3ヶ月は「23年」として計算

2001年2月~2019年10月・・・18年8ヶ月は「19年」として計算

これらを順番に計算していくことで、取得費を出すことができますよ。

もっと分かりやすいように、続いて具体例で見ていきましょう。

マンションの減価償却については以下の記事も併せて参考にしてください。

6-4.実際に取得費・譲渡所得税を計算してみよう!

では、実際に計算してみましょう。以下は、全て消費税抜で計算しています。

6-4-1.取得費の計算

【条件】

建物構造:木造戸建て住宅

購入価額:5,000万円

内訳:土地取得価額:3,000万円

建物取得価額:2,000万円

経過年数:20年

【計算方法】

最初に減価償却費を求めます。

減価償却費 = 建物取得価額×0.9×償却率×経過年数

= 2,000万円×0.9×0.031×20年

= 1,116万円

よって取得費は以下のように求められます。

取得費 = 土地購入価額+(建物取得価額-減価償却費)

= 3,000万円+(2,000万円-1,116万円万円)

= 3,000万円+884万円

= 3,884万円

6-4-2.売却にかかる税金の計算

ここまでの全ての条件をふまえて、税金の計算方法について見ていきましょう。

【条件】

譲渡価額:5,000万円

取得費 :3,884万円

譲渡費用:160万円

所有期間:20年(長期譲渡所得)

※各種特例を適用しない場合のシミュレーションです。

【計算方法】

(1)最初に、譲渡所得を求めます。

= 5,000万円-3,884万円-160万円

= 956万円

(2)今回の条件では、長期譲渡所得の税率が該当するため、そちらを用いて、各税金を計算します。

= 956万円×15%

= 143.4万円

= 143.4万円×2.1%

≒ 約3.0万円

= 956万円×5%

= 47.8万円

これらを足せば、売却にかかる税金を出すことができます。

= 143.4万円+47.8万円+約3.0万円

≒ 約194.2万円

ご自身の不動産について計算する際の、計算見本としてください(正確な数字とは異なる場合があるため、詳しくは専門家へ相談することをおすすめします)。

6-5.取得費が分からない場合の対処法

もしも売却する物件を購入した時の資料が手元になく、取得費が不明な際は、以下の3つの方法で対処します。

- 概算取得費で計算する

- 取得費を証明できる書類を探す

- 土地の取得費は建物取得費を加算する

それぞれについて確認していきます。

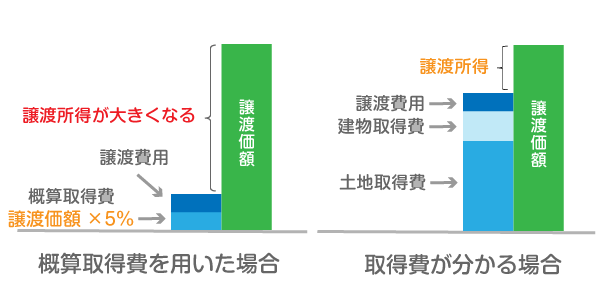

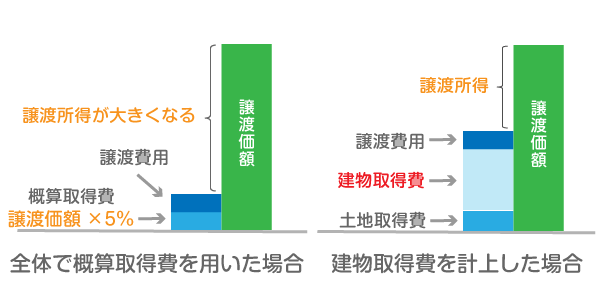

6-5-1.概算取得費で計算する

購入価額が不明の場合には、「概算取得費(譲渡価額×5%)」と呼ばれる取得費を計算に用いてもよいとされています。

しかし、この方法は譲渡所得が大きく見積もられてしまいます。

6-5-2.取得費を推定できる書類を探す

取得費がわからないときは、以下の資料を準備することで税務署に対し取得費として示せる場合があります。

- 新築物件の販売ディベロッパーが持っている売買契約書の写し

- 中古物件を仲介した不動産会社や個人売主が持っている売買契約書の写し

- 購入額が記載された出金履歴のある通帳

- 住宅ローンの金銭消費貸借契約書

- 抵当権設定額が分かる書類

- 一般財団法人日本不動産研究所が公表している市街地価格指数

- 一般財団法人建設物価調査会が公表している着工建築物構造別単価

市街地価格指数などは、あくまでも取得費がわからない場合に合理的な指標に基づき取得費を推計するものにすぎないため、税務署側に否認される危険性はあります。

ですので、推計をしたい場合は、果たしてそれで行けるかにつき税理士に相談の上で十分に検討し、本当にその方向性で行くかどうか慎重に判断すべきでしょう

6-5-3.土地の取得費は建物取得費を加算する

土地だけ取得費が分からないときは、建物取得費を加算することができます。

先祖から引き継いだ土地の上に注文住宅を建てているような場合、土地だけ取得費が分からないケースがあります。

このようなとき、土地建物全体を概算取得費としてしまうのではなく、建物だけでも取得費はしっかり計上することで取得費を大きくでき、譲渡所得を小さくすることができます。

土地だけ購入価額が不明の場合、土地の取得費の求め方は以下の通りです。

取得費 = 土地の取得費+建物取得費

7.不動産の売却時における税金に関する基礎知識

不動産の売却で動く金額は大きいため、それに伴う税金の額も大きくなります。損をしないためにも、いつ・どのような税金がいくら必要になるのか、どのように納めたらよいのかを知っておくことが大切です。ここでは、不動産の売却時に抱きやすい税金の疑問点について解説します。

7-1.消費税がかかるもの、かからないもの

個人間の不動産売買において、土地の消費税は非課税となります。土地の売買は資本の移転に当たるものと考えられているため、一般的な土地取引は消費税の課税対象外となっています。

一方、建物は消費税課税対象です。しかし、売却する建物の所有者名義が個人であれば、消費税はかかりません。消費税は、「国内において事業者が事業として対価を得て行う資産の譲渡、資産の貸付け及び役務の提供に対して課税される」(国税庁)と定められているためです。

つまり、売主が課税事業者なら課税対象、個人なら非課税対象ということになります。(課税事業者であっても一部、社会的配慮等によって非課税対象になる場合もあります)。

なお、不動産売却時に不動産会社等に仲介を依頼したときの仲介手数料は、サービスの提供に対する対価とみなされるため、消費税の課税対象となります。

7-2.具体的な税金の支払い方法

不動産を売却して譲渡所得が発生したら、基本的に譲渡した日の翌年の2月16日~3月15日(※1)の間に確定申告と納付をします(※2)。

納税地の税務署で確定申告書を提出し、納付書をもらって納付する形となります。

譲渡所得税の支払いは、銀行や郵便局で直接振り込むか、口座引き落としで振替納税をするかの2つの方法から選択できます。

なお、住民税の支払いについては、所得税の申告に基づき、翌年度分の住民税として課税されることになりますので、個別に申告する必要はありません。

譲渡所得税の確定申告時に特別徴収(※3)か普通徴収(※4)にするかを選択可能です。

※1 2021年(令和3年)の確定申告・納付期限は4月15日まで延長されています。

※2 譲渡所得税と併せて、復興特別所得税も自身で計算して納付する必要があります。

※3 給与から源泉徴収して事業主が代わりに支払う方法です。

※4 市区町村から送付される納税通知書にて納税義務者自身が支払う方法です。

7-3.確定申告が必要

先述したとおり、不動産を売却して譲渡所得が発生したら確定申告をする必要があります。

所得税の確定申告とは、毎年1月1日から12月31日までの1年間に得た所得に対してかかる税金を計算し、国に納めるべき税額を申告する手続きのことをいいます。期限までに手続きを済ませなければ、無申告税が加算されてしまうため注意が必要です。

個人が所有する居住用不動産の売却で発生した譲渡所得は、申告分離課税となりますので、所得税及び復興特別所得税として申告します。

譲渡所得がある方は、確定申告書B様式、申告書第三表、譲渡所得の内訳書を用意(※1)して必要事項を記入し、その他の申告書添付書類(※2)と併せて提出します。

確定申告の方法は、以下の3つの方法があります。

(1)税務署の窓口に出向いて直接提出する

(2)税務署に郵送する

(3)電子申告(e-Tax)を利用する

詳しくは、![]() 国税庁の所得税及び復興特別所得税の確定申告の手引きをご確認ください。

国税庁の所得税及び復興特別所得税の確定申告の手引きをご確認ください。

※1 税務署から直接書類をもらう、または国税庁HPからダウンロードします。

※2 譲渡所得にかかわる申告書添付書類についてはこちら

さらに売却費用を抑えるコツについては、以下の記事も参考にしてください。

まとめ

この記事では、不動産売却で生じる税金の種類、計算方法、10の節税方法について解説しました。

節税のポイントは、「譲渡所得を小さくする」ことと、「特例を活用する」こと。そして、この2つを同時に行うことです。

不動産の税金計算に関しては、素人には難しいものが多いといえます。どのくらい支払いが生じるのか、節税のための特例対象に該当するのかなど、正確に知るためには専門家の意見を利用したほうがよいでしょう。本記事のメソッドとともに上手く活用して、不動産を売却した際、節税を行ってください。

ここでいう専門家とは、具体的には税理士です。

つまり、この記事に出てくる所得税等の税金(登録免許税は除く)は、税理士法で規定される税金であり、税理士以外の人が他人のために税務相談・税務申告・税務代理をすると税理士法違反に問われます。

たまに税理士無資格者がでたらめな納税に関する「方向性の提示」をした結果、無資格者のみならず納税者も責任を問われることがあります。

不動産の税金は非常に難解かつ巨額になりやすいので、困った際はお近くの税理士に相談されることをお勧めします。

- 「不動産を売りたいけど、どうしたらいいか分からない方」は、まず不動産会社に相談を

- 「不動産一括査定」なら複数社に査定依頼でき”最高価格(※)”が見つかります ※依頼する6社の中での最高価格

- 「NTTデータグループ会社運営」のHOME4Uなら、売却に強い不動産会社に出会えます

この記事のポイント

| 譲渡所得税 | 譲渡所得にかかる税金 |

|---|---|

| 住民税・復興特別所得税 | 所得に対してかかる地方税 |

| 印紙税 | 不動産売買契約書に貼る収入印紙にかかる税金 |

| 消費税 | 不動産会社の仲介手数料にかかる税金 |

| 登録 免許税 |

不動産の名義変更(不動産登記)にかかる税金 |

それぞれの金額の出し方は「5.不動産売却でかかる税金の種類」をご覧ください。

- 概算取得費で計算する

- 取得費を証明できる書類を探す

- 土地の取得費は建物取得費を加算する

詳しくは、「6-5.取得費が分からない場合の対処法」を参考にしてください。

「3.不動産売却時の税金を節税する10の方法」で、以下の10の節約術をご紹介しています。ぜひ参考にしてください。

- 譲渡費用を漏れなく計上する

- 取得費に加算できるものを加える

- リフォーム費用を取得費に加える

- 各種特別控除を適用する

- マイホームの3,000万円特別控除が使えるタイミングで売る

- 共有名義は全員が3,000万円特別控除を適用する

- 税率が下がったタイミングで売る

- 住宅ローン控除と有利な方を選ぶ

- 平成21年及び22年中の土地の取得でないか確認する

- 相続空き家の3,000万円特別控除を利用する

- 相続した物件は取得費加算の特例を利用する

家の売却にかかる税金は安いものではないので、この記事を参考に計算や節税方法を知って、しっかり金額を把握し、損なく節税してくださいね。

あなたの不動産、いくらで売れる?

無料で査定価格をお取り寄せ

「これから不動産を売ろうと思っているけど、何から始めれば良いかが分からない」

と、お悩みでしたら、不動産会社に査定を依頼してみることから始めましょう。

「HOME4U(ホームフォーユー)」は、複数の不動産会社にまとめて査定を依頼できるサービスです。

しかも、大手不動産会社も、地域に密着した中小企業とも、提携している一括査定サイトは「HOME4U」だけ。

NTTデータグループが23年以上運営している老舗の不動産一括査定サイト。提携している不動産会社は、厳しい審査を潜り抜けた信頼できる会社のみです。安心して査定をご依頼ください。

完全無料

最大6社の査定価格を

まとめて比較でより高く!

不動産売却の記事を探す

不動産売却の基本から手続き、費用、税金、注意点まで網羅的に解説。初めて売却を考える方にも分かりやすく、安心して進められる情報をお届けします。

税金・控除の記事を探す

不動産売却時の譲渡取得税や住宅ローン控除、登録免許税・不動産取得税など、不動産売買や建築に関わる各種税金の仕組みと節税対策をわかりやすく解析しています。 最新の税制改正や控除条件のほか、申告手続きや必要書類、よくある誤解についても丁寧に紹介しています。 初めての取引でも安心して臨める知識を身につけたい方に役立つ情報をまとめています。

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_pc_banner.png&nocache=1)

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_sp_banner.png&nocache=1)