住んでいない家を売却する際には、譲渡所得税や印紙税といった税金がかかります。

とはいえ、そもそも不動産の売却経験がなく、どれくらいの税金がかかるか分からず不安を感じている方も多いのではないでしょうか。空き家の売却時にかかる税金には税制優遇が適用されるケースや特例があるので、事前に確認することで減税できる場合もあります。

そこで今回は、住んでいない家の売却をお考えの方に向けて、売却時の税金に関することを網羅的に解説します。最後まで読み進めてもらえると、売却時にかかる税金への不安を払拭でき、売却するか意思決定しやすくなります。

家の売却について基礎から詳しく知りたい方は『家を売る方法』も併せてご覧ください。

湯口 夏史

税理士として20年、顧問先の税務書類の作成や税務相談に携る。税目は、所得税・法人税・消費税・贈与税・相続税など、網羅的に対応。自由な働き方に憧れ、オンラインでの相談業務や、会計・税務などの執筆にも注力している。

Contents

1.住んでいない家の売却には譲渡所得税がかかる

不動産を売却し譲渡所得(売却益)が出た場合は、その譲渡所得に対して『所得税』と『住民税』がかかります。

住んでいない家を売却する場合でも同様に、譲渡所得が出た場合は、所得税と住民税が課税されます。

(2037年までは、所得税額の2.1%の金額となる、復興特別所得税が併せて課税されます。)

上記の所得税と住民税は、譲渡所得に対して課税されるため、まとめて『譲渡所得税』と呼ばれることもあります。

譲渡所得税の金額は、売却で出た利益部分である譲渡所得の金額次第で変わります。

譲渡所得が出なかった場合は、譲渡所得税はかかりません。

また、譲渡所得は、売却金額と同じではありませんのでご注意ください。

税金がかかるからと言って、住んでいない家を放置せず、売却の計画を進めていきましょう。

空き家の放置には、様々なリスクが生じるためです。

詳しくは『知らないと後悔する!?空き家対策特別措置法の内容と対策』も併せてご覧ください。

2. 譲渡所得税の出し方

譲渡所得税は、以下の計算式で算出します。

| 売却代金 | 今回空き家を売って受け取った代金 |

|---|---|

| 取得費 | 空き家を買ったときに支払ったお金(空き家だと不明なケースがあり、この場合は売却代金の5%で計算されます) |

| 譲渡費用 | 売るのに使った費用 |

譲渡所得税の税率は、売る家の所有期間が売却した年の1月1日時点で5年以下か5年超えかで変わります。

| 長期譲渡所得(5年以下) | 短期譲渡所得(5年超え) | |

|---|---|---|

| 譲渡所得税 | 15% | 30% |

| 住民税 | 5% | 9% |

| 復興特別所得税 | 0.315% (15%×2.1%) |

0.63% (30%×2.1%) |

| 合計 | 20.315% | 39.63% |

たとえば、空き家を売って1,000万円の売却益が出ても、古くから親が住んでいた家なら約203.15万円、買って間もない家なら396.3万円の税金がかかります。

実家の空き家を売った場合、親が長く住んでいた家であることが多く、長期譲渡所得の少ない税率がほとんどでしょう。

さらにここから減税制度を利用すれば、空き家にかかる税金を減らすことができますよ!

取得費の出し方や取得費の計算のために必要な減価償却についてもっと詳しく知りたい方は、以下の記事も併せてご覧ください。

3.相続した空き家の売却に使える税金控除の特例

相続後に空き家となっている家を売却する際は、譲渡所得を最大3,000万円まで控除できる特例を適用できます。(以下、相続空き家の3,000万円特別控除とよびます。)

参考:国税庁『No.3306 被相続人の居住用財産(空き家)を売ったときの特例』

相続空き家の3,000万円特別控除を適用すれば、譲渡所得3,000万円を超えない限り、譲渡所得税が発生しません。

なお、特例を適用するには、以下の要件を満たす必要があります。

なんだか面倒くさそうだな…と不安に感じる方は、便利な「特例チェックシート」があります。国税庁が公式に公表しているので信頼できますし、はい・いいえ、のフローチャートに沿って進むだけで、特例の適用を受けることができるかどうか?簡単にチェックすることができますよ。

▷チェックシート(国税庁)

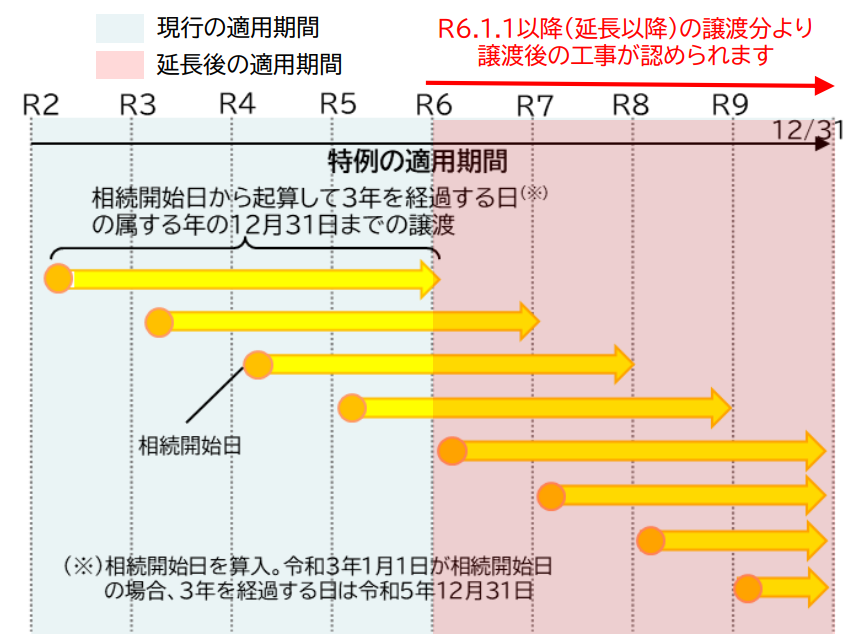

3-1.期間に関する要件

- 平成28年4月1日から2027年(令和9年)12月31日までに売却した空き家であること

- 相続から3年を経過する日の属する年の12月31日までの売却であること

上記1、2の両方を満たし、特例が適用されるケースは以下の図のようになります。

出典:![]() 国土交通省.”空き家の発生を抑制するための特例措置(空き家の譲渡所得の3,000万円特別控除)について”.(参照2025-04-07)

国土交通省.”空き家の発生を抑制するための特例措置(空き家の譲渡所得の3,000万円特別控除)について”.(参照2025-04-07)

3-2.そのほかの条件

「空き家に係る譲渡所得の特別控除の特例」は、前述の期間の条件と、以下の【条件1】の1~5をすべて満たし、なおかつ、【条件2】のいずれかを行った場合に適用されます。

項目が多く、条件が厳しい印象がありますが、親が亡くなるまで住み続けてきた古い戸建て住宅で、親が亡くなってからは空き家のままであれば、[条件1]の半分はクリアできるので、しっかりチェックしてみてください。

- 昭和56年5月31日以前に建築された戸建て(マンションなど区分所有建物ではない)

- 相続開始まで自宅で、相続により空き家になった

- 相続から空き家以外になっていないこと(賃貸に出すなどの使用履歴がない)

- 売却額が1億円を超えないこと

- 行政から要件を満たす証明書等が発行されていること

この証明書は「被相続人居住用家屋等確認書」といいます。どこでもらえますか?と質問されることが多いのでお答えしますね。この確認書は家屋の所在する市町村の窓口でもらえます。申請書を記載して、必要な書類を添付して提出します。特例を受けることができると、支払う税金が大きく減ります。必要な書類は事前に準備のうえスムーズに手続きし、審査(1週間程度かかります)を待ちましょう。

▷【様式】申請書・確認書(国土交通省)

さらに、売却に際して以下のいずれかを行うことが必要です。

- 耐震リフォームをする(既にリフォーム済みで耐震性がある場合は不要)

- 建物を取り壊して更地にする

制度改正により、改正前は「譲渡前に売主が」リフォームまたは更地にする必要がありましたが、改正後は「売買契約等に基づき、買主が」譲渡の日の属する年の翌年2月15日までにリフォームまたは更地にした場合、その工事が譲渡後であっても、特例が適用できることになりました。特例の適用が受けられないから・・・と、空き家の譲渡を諦めていた方も、改めて検討してみてはいかがでしょうか。

4.所有者存命での売却に使える税金控除の特例

例えば、「高齢の親との同居のために空き家となっている実家」「高齢により施設に入ったため空き家となっている家」など、所有者が存命であるにも関わらず、空き家状態となっている家も多く存在します。

このような場合は、所有者にとってのマイホーム売却となるため、以下のような税金控除の特例を利用できます。

- 3,000万円特別控除の特例

- 10年越え所有軽減税率の特例

なお、所有者の年齢や病状などによっては、身体的に自身で売却するのが難しい場合もあります。

そうした場合は、所有者に委任状をいただくことで、他者でも売却ができます。また、これより説明する特例も適用可能です。

4-1.3,000万円特別控除の特例

3,000万円特別控除の特例は、マイホームの売却で譲渡所得が発生した場合に、譲渡所得を最大3,000万円まで控除できる特例です。

譲渡所得が3,000万円を超えることは中々ないので、特例利用により多くの場合で非課税にできるでしょう。

ただし、以下のような要件を満たす必要があります。

- 自分が実際に住んでいた家であること(別荘は対象外)

- 自宅に住まなくなってから3年目の12月31日までに売ること

- 売る相手との関係が、親子・夫婦・生計を共にしている親族ではないこと

- 実家を売った年の前年、前々年に、「3,000万円特別控除の特例」「特定の居住用財産の買換えの特例」「特定のマイホームの譲渡損失の損益通算及び繰越控除の特例」などの特例などを受けていないこと

- 同じ年に「特定の居住用財産の買換えの特例」などの特例を受けていないこと

- 住宅ローン控除を受けていないこと

など

詳しくは『No.3302 マイホームを売ったときの特例 』をご覧ください。

大前提として、「実際にマイホームとして住んでいた家」を、「住まなくなってから3年目の12月31日までに売却」する必要があります。

空き家期間が長いと対象にならない可能性もあるので、注意しましょう。

また、3,000万円特別控除の特例は、次項の10年越え所有軽減税率の特例との併用が可能です。

いわゆるマイホーム特例と呼ばれる特例です。こちらもチェックシートがあり、特例の適用を受けることができるかどうか確認できます。比較的受けやすい特例ですので、うっかり「適用し忘れちゃった」ということがないように、してください。

▷チェックシート(国税庁)

4-2.10年越え所有軽減税率の特例

10年越え所有軽減税率の特例は、所有期間が10年を超えているマイホームを売却した際にかかる譲渡所得税の税率を軽減する特例です。

所有期間が5年を超えている場合は、本来譲渡所得税の税率は20.315%です。

一方で、軽減税率を適用させると14.21%になります。

ただし、軽減税率の適用範囲は、譲渡所得の6,000万円までになります。

| 譲渡所得金額※ | 所得税 | 住民税 |

|---|---|---|

| 6,000万円以下の部分 | 10.21% | 4% |

| 6,000万円超の部分 | 15.315% | 5% |

10年越え所有軽減税率を適用するには、以下のような要件を満たす必要があります。

- 却する自宅が、売却する年の1月1日で10年を超えていること

- 宅に住まなくなってから3年目の12月31日までに売却すること

- 日本国内にある自宅を売却するか、自宅とともに敷地も売却すること

など

詳しくは『国税庁:No.3305 マイホームを売ったときの軽減税率の特例』をご覧ください。

また、10年越え所有軽減税率の特例は、前項の3,000万円特別控除との併用が可能です。

5. 住んでいない家を売却する2つの方法

ここまで、住んでいない家を売却した際にかかる税金に関して解説してきましたが、ここでは住んでいない家を売却する2つの方法を紹介します。

- 古家付き土地として売る

- 更地にして売る

それぞれの方法に関して、詳しく解説します。

5-1. 古家付き土地として売る

住んでいない家を売却する方法として、家を解体せずに古家付きの土地として売る方法があります。

家を解体せずに売却するので、買主には民家をそのままリフォームして住んでもらうか、買主自身で解体して新しく家を建てるようになります。

売主は解体費用などを必要としない分、売却価格が低くなる可能性があります。

また近隣に別の中古物件や更地の土地がある場合は、古家付きの土地として売り出しても長期間、買い手が見つからない場合もあるので注意が必要です。

古家付きで土地を売却する際の詳しい内容は、以下の記事もご覧ください。

5-2. 更地にして売る

売主自らが民家を解体して、更地にして売却する方法もあります。

売主が解体費用や整地費用を支払う必要があるので、売却する前にまとまったお金が必要となります。

ですが、更地の場合は、買主が解体費用を支払う必要がなく、期間をあけずに新築の建築に取り掛かれるので、選ぶ方が多いです。

古家付きの土地として売却するよりも、買主が見つかりやすい傾向にあります。

6. 住んでいない家を売却したいならまずはよい不動産会社を探す

住んでいない家の売却を成功させる最大のポイントは、不動産会社選びです。

住んでいない家は長く放置すればするほど家屋が劣化し資産価値が下がったり、維持費がかさんだりして、よいことがありません。

早めに売却することで受けられる減税制度もありますので、住んでいない家を所有しているなら、まずは不動産会社に相談しましょう。

また、住んでいない家の売却は通常の売却より考えるべき問題が多いものです。そこで住んでいない家の売却には、空き家売却の実績がある不動産会社を選ぶことが大切になります。

適した不動産会社を探す方法

自分で複数の不動産会社から適した不動産会社を探すのが大変手間がかかります。そこでおすすめなのが、「不動産売却 HOME4U」のような不動産の一括査定サイトです。

「不動産売却 HOME4U」の一括査定サービスはWEBサイトにエリアや間取りなど簡単な情報を入力するだけで、その不動産に適した不動産会社が自動で抽出される仕組みです。

簡易的な机上査定から、実際に来てもらう訪問査定まで、一度に複数社に依頼することができます。

査定価格や対応を比較しながら自分に合う不動産会社選びができるので、手間なくよい不動産会社を見つけることができます。

- 遠方の不動産でも自宅に居ながら査定依頼が可能

- 一度に最大6社の不動産会社に査定依頼できる

- 大手から地元密着型の不動産会社まで全国1,500社からピックアップ

- 選んだ不動産会社以外から連絡は来ません

- NTTデータグループ運営でセキュリティも安心

「マイホームを売った時の特例」と「空き家に係る譲渡所得の特別控除の特例」とは、実は租税特別措置法第35条という同じ法律なのです。確定申告書には特例適用条文を記載する箇所がありますので、必ず記載してくださいね。

まとめ

住んでいない家は早めに売却することがおすすめです。

住んでいない家を売却して税金がかかる場合には、使える特例を利用して減税しましょう。

- 親が存命の場合は、「マイホームを売ったときの特例」

- 相続した物件なら「空き家に係る譲渡所得の特別控除の特例」

条件を満たせば3,000万円の控除が受けられ、最大609.45万円の節税ができます。

誰も住まないからといって、実家の売却をすぐに決断できる人はそう多くはいないでしょう。 ただ、心していただきたいのは不動産の売却には時間がかかるということ。 「売却に1年もかかってしまった」なんてことも珍しくありません。

3,000万円の特別控除を利用するためにも、売却を決めたら1日でも早くまずは不動産会社に相談してみてくださいね。

住んでいない家を売却すると、売主さんが確定申告をして税金を支払うことになります。取引金額も大きいので、支払う税金も大きくなり、踏み切れない方も多いかと思います。空き家は今後も増加することが予想されますが、放置すれば劣化が進み維持管理費がかさみますし、ご近所さんの迷惑になりかねません。使える特例については、知らないと「損」しちゃうことがあります。安心して売って、次の方に繋いでいきたいですね。

無料ノウハウ本をプレゼント

「不動産売却」を最速で実行する全手順!

当サイトでは、誰でも簡単にできる「インターネットをフル活用した売却の手順」を一冊のノウハウ本にまとめました!

日本初の不動産一括査定サイトであるHOME4U(ホームフォーユー)だからこそ知っている「最短2か月で買い手を見つけるための8つのステップ」を、簡潔にぐぐっと凝縮した一冊です。パソコンやスマートフォンからダウンロードして、今すぐお読みいただけます。

誰でもできる!

「手間ヒマかかる「不動産売却」を最速で実行する全手順!」

完全無料

最大6社の査定価格を

まとめて比較でより高く!

一戸建て売却の記事を探す

築年数や建物の状態、リフォームの有無など、一戸建て売却ならではの注意点を解説。売却価格を上げるポイントや手順も丁寧にご紹介します。

税金・控除の記事を探す

不動産売却時の譲渡取得税や住宅ローン控除、登録免許税・不動産取得税など、不動産売買や建築に関わる各種税金の仕組みと節税対策をわかりやすく解析しています。 最新の税制改正や控除条件のほか、申告手続きや必要書類、よくある誤解についても丁寧に紹介しています。 初めての取引でも安心して臨める知識を身につけたい方に役立つ情報をまとめています。

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_pc_banner.png&nocache=1)

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_sp_banner.png&nocache=1)