換価分割とは、遺産を換金して得た現金を、相続人同士で分ける方法のことを指します。

対象となる遺産は主に不動産であり、換価分割は不動産売却を伴うことが一般的です。

換価分割の主たる部分は不動産売却ですが、換価分割をするにあたっては「相続のルール」といった周辺知識も必要です。

相続は一部の資産家の話ではなく、誰でも起こる話題です。

しかも、換価分割は、普通の家庭の相続で最も一般的に利用される遺産分割の方法となります。

この記事では、換価分割のメリットやデメリット、代償分割との違い、換価分割の手順、換価分割時の税金等について解説します。

この記事で目的に合った分割方法を見つけ、スムーズな不動産売却を目指しましょう。

土地の売却について基礎から詳しく知りたい方は『土地売却の流れ』も併せてご覧ください。

- 「不動産を売りたいけど、どうしたらいいか分からない方」は、まず不動産会社に相談を

- 「不動産一括査定」なら複数社に査定依頼でき”最高価格(※)”が見つかります ※依頼する6社の中での最高価格

- 「NTTデータグループ会社運営」のHOME4Uなら、売却に強い不動産会社に出会えます

岩井 佑樹

合同会社ゆう不動産代表。

不動産売買仲介を中心に活動し、実務経験を活かしたWeb記事制作も行う。

不動産関連の記事執筆は800本以上。取引の流れや注意点などを分かりやすく発信。

不動産業と情報発信の両面から実務に役立つ知識を提供。

1. 相続で登場する4つの分割方式

相続が発生すると、「誰がどの資産をどのように引き継ぐか」という分割の問題が生じます。

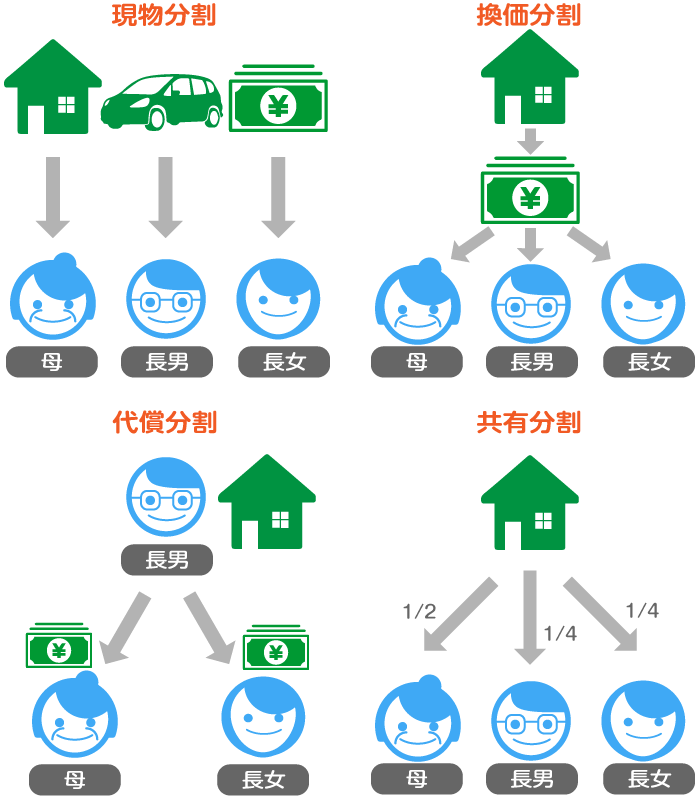

相続で遺産を分割する方法には、「換価分割」、「現物分割」、「代償分割」、「共有分割」の4種類があります。

- 換価分割

-

「換価分割」とは、不動産などの遺産を売却し、売却で得た現金を分割する方法です。

現金にするため、法定相続分で分けることができるメリットがありますが、売却の手間がかかるといったデメリットもあります。 - 現物分割

-

「現物分割」とは、被相続人の現金や車、マンションなどの財産を現物でそれぞれの相続人に分ける分割方法です。

不動産を単独所有とできるメリットがありますが、法定相続分で資産を分けることが難しく、分割が不平等になるというデメリットがあります。

- 代償分割

-

「代償分割」とは、一部の相続人が財産を多く相続したことで、不公平が生じた場合、その相続人が他の相続人にお金(代償金)を支払うことで調整する分割方法です。

特定の方に不動産を引き継げるメリットがありますが、引き継ぐ方が代償金を支払うため、経済的な負担が重いということがデメリットとなります。

- 共有分割

-

「共有分割」とは、不動産を共有持分割合で分ける方法です。

分割という名前はついていますが、相続して何もしなければ遺産は相続人が共有で持つことになりますので、共有分割になります。ただ、法定相続分(法律上定められた各相続人の取り分のこと)以外の割合で共有したい場合には、あえて共有分割を使うこともあります。

共有分割は、法定相続分で分ける場合には特に何もしなくても良いというメリットがありますが、放っておくと二次相続、三次相続で所有者が雪だるま式に増え、将来、売却しにくくなるという点がデメリットです。

分割方法は、自分たちの置かれている状況や資産の内容、相続税の発生の有無等から総合的に判断した上で方法を採用していきます。

また、分割方法は「どれか1つだけ」を選択するものではなく、「合わせ技」で使うことも多いです。

特に、「換価分割」と「現物分割」は併用されることも少なくありません。

「換価分割」と「現物分割」は双方のメリットとデメリットを補完する関係にあるため、合わせて使うことで、より理想的な分割に近づけることができるのです。

2. 換価分割と代償分割との違い

換価分割では、お金の動きが代償分割と似るケースがあり、代償分割と誤解されることが多いです。

換価分割では、お金の動きが代償分割と似るケースがあり、代償分割と誤解されることが多いです。

しかし換価分割と代償分割は、発想が根本的に異なります。

そこでこの章では換価分割と代償分割との違いについて、どんなケースで使われるのか事例をベースに解説します。

2-1. 代償分割が用いられるケース

代償分割は、商売をやっている家系などで用いられるケースが多いです。

中小企業では、企業の不動産と社長個人の不動産が一体となって利用されていることがよくあります。

典型的な例としては、会社が社長個人の土地を借地しているケースです。

この場合、会社の社屋は法人所有であり、土地は社長の個人所有ということになります。

会社が社長個人の土地を借地している場合、社長が他界すると、土地は相続の対象となります。

例えば、社長には子供が2人おり、長男が次期社長で、次男がサラリーマンというケースがあります。

このようなケースで、次男が土地を相続してしまうと、後々、困ることが生じます。

将来、次男が地代交渉してきて地代が上がってしまうようなことがあると、長男の会社の収益が圧迫しかねません。

そのため、会社が借地しているような土地は、やはり次期社長の長男が引き継ぐべきであり、長男が相続することが合理的といえます。

一方で、長男に土地を引き継がせると、今度は次男がほとんど遺産をもらえないといったケースも起こり得ます。

特定の誰かに資産を引き継がせると、兄弟間で不平等が発生することが多いです。

そこで、登場するのが「代償分割」です。

代償分割では、多くの資産を引き継いだ長男が、弟に対してお金を渡すことで不平等の調整を行います。

被相続人(他界した方)から相続人へお金が渡されるのではなく、兄から弟のような相続人同士でお金を渡すというのが代償分割の大きな特徴です。

上記のケースで代償分割をする場合、兄のポケットマネーを弟に渡すことになります。

代償分割をするには兄に潤沢な資金力が必要であり、実際にはなかなかできないという点がデメリットです。

このように代償分割は、「特定の誰かに資産を引き継がせなければいけない事情があること」や「資産を引き継ぐ方に代償金を支払う経済力があること」等の条件が重ならないとできないため、高額の不動産の場合は特に利用されることはそれほどありません。

一般家庭の相続では、代償分割はあまり使われない方法となります。

2-2. 換価分割が用いられるケース

換価分割は、一般家庭の相続で最も良く用いられます。

一般家庭では、被相続人の資産の多くは自宅などの不動産になります。

典型的な例として、配偶者がすでに他界している被相続人で遺産が現預金100万円、不動産(自宅のみ)1,500万円であり、子供2人の相続人がそれぞれ家を持っているといったケースでは、換価分割が用いられることが多い傾向にあります。

現預金100万円と不動産1,500万円を、兄と弟の2人で現物分割しようとすると、兄が100万円の現金、弟が1,500万円の不動産といった分け方となり、兄弟間で大きな不平等が生じてしまいます。

そこで、不動産を換価分割して現金化すれば、兄弟間の不平等を是正することが可能です。

現金よりも不動産を多く持っている一般的な被相続人の遺産分割は、実家を相続しても住む予定がなく、手放しても問題がない場合、平等に資産を分けるために換価分割が用いられます。

換価分割は、一般家庭の相続時の分割で多く用いられる分割方法であり、代償分割とは違って多くの人が利用することになります。

換価分割は、相続人の誰もその不動産を必要としない場合や、資産を平等に分けることを重視する場合に適しています。

ただし、売却には時間がかかることや、市場価格によっては想定より低い金額で売れる可能性もあるため注意が必要です。

また、不動産売却に伴う税金(譲渡所得税など)も発生するため、手取り額が想定と異なることもあります。

売却する前に、税金や市場価格の見込みを確認しておくと安心です。

3. 換価分割のメリット

この章では、換価分割のメリットについて紹介します。

この章では、換価分割のメリットについて紹介します。

3-1. 自由な割合で分割ができる

換価分割は現金を1円単位でわけることができるため、自由な割合で分割ができるというメリットがあります。

不動産は、相続人間で平等に分けることは難しいですが、現金にすれば平等に分けることも可能です。

現金は一番分けやすい資産ですので、不動産を現金に変える換価分割は資産が分けやすくするという効果を生みます。

3-2. 納税資金が捻出できる

相続税の納税義務のある人にとっては、換価分割は納税資金が捻出できるという点もメリットです。

相続税は現金納付が原則であるため、相続人に現金がない場合、相続した不動産を売却せざるを得ないことがよくあります。

相続財産のうち、不動産の比重が高い場合には、納税が苦しくなることが多いので、早めに換価分割を実行するようにしてください。

換価分割の大きなメリットは、資産を公平に分けられる点にあります。

不動産は現物のままでは分割しにくく、相続人の間でトラブルになることもあります。

しかし、現金化すれば1円単位で調整できるため、相続人の間で納得感のある分配が可能です。

ただし、不動産の売却には時間がかかる場合があるため、相続後のスムーズな処理を考えて早めの準備をしておくことが大切です。

3-3. 相続税を節税できる

換価分割は、相続後に不動産を売却することになるため、相続税を節税できるというメリットがあります。

不動産は時価よりも相続税評価額の方が低いため、相続時は資産を不動産の形で持っていた方が資産総額は低くなり、相続税も少なくなります。

そのため、相続前に現金化するのではなく、相続後に現金化することが相続税を抑えるセオリーです。

「どうせ売るなら相続前に現金化しておいて欲しかった」と思う方もいますが、相続税の節税のことを考慮すれば、相続後の売却が正解となります。

4. 換価分割のデメリット

この章では、換価分割のデメリットについて紹介します。

この章では、換価分割のデメリットについて紹介します。

4-1. 売却の手間がかかる

換価分割は売却の手間がかかるというデメリットがあります。

不動産の売却は、ある程度の期間がかかるため、簡単に売却することはできません。

また、売却には仲介手数料等の費用も発生します。

換価分割の際は、仲介手数料等の費用も相続人同士で、相続分に応じて負担します。

また遺産分割協議書も作る必要があり、通常の売却よりも煩わしさがあるのも事実です。

若干、手間はかかりますので、しっかりと準備して換価分割に臨むようにしてください。

4-2. 売却の合意形成を得る必要がある

換価分割では、相続人間で売却の合意形成を得る必要があるというデメリットもあります。

1人の意思だけで勝手に売却するわけにはいかず、「いくら以上なら売る」といった最低売却価格も全員で決めておくことが必要です。

売却の合意形成を図るには、事前に売却価格予想について十分に調べておくことが重要となってきます。

全員で納得した上で売却する必要があることから、単独売却よりもやりにくいことが特徴です。

4-3. 所得税等の税金が発生することがある

売却によって所得税等の税金が発生することがある点もデメリットです。

必ずしも全ての売却で税金が生じるわけではありませんが、税金が発生すれば確定申告や納税の手間も増えます。

特に、換価分割では、購入額が分からないような古い不動産を売ることも少なくありません。

購入額が分からない不動産は、税金が発生する可能性が高くなります。

売却前は税金についてもある程度のルールを知っておくことが必要です。

尚、税金に関しては「6. 換価分割をしたときの税金」にて詳しく解説します。

5. 換価分割の手順

この章では換価分割の手順について解説します。

5-1. 換価分割する資産を決める

換価分割をする際は、最初に換価分割する資産を決めることから始めます。

親の自宅しかない場合は、それが換価分割の対象です。

一方で、親が複数の不動産を持っている場合は、換価分割すべき資産を決めていきます。

換価分割すべき資産は、「不要な資産」、「維持コストがかかる資産」、「収益を生まない資産」等を中心に考えることが基本です。

例えば、親が住んでいたマンションで住む予定がなく、賃貸需要も少なく、不要と判断するのであれば、管理費や修繕積立金等の維持コストもかかるため、優先的に売却対象とすべき資産になります。

また、更地なども収益を生まない資産であり、かつ、売却しやすいという特徴もあることから、売却候補とすべきです。

逆に、一等地にある収益物件等については、一族にとって大切な資産であり、売らずに温存しておく必要があります。

全員で話し合いを行って、まずは一族として売っても良い不動産を決めることから始めるようにしてください。

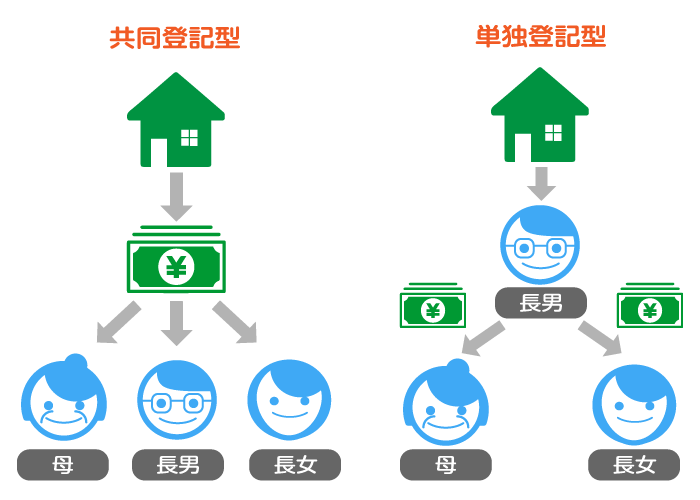

5-2. 共同登記型か単独登記型を決める

換価分割には、共同登記型と単独登記型の2種類があります。

換価分割をする際は、共同登記型か単独登記型のどちらを選択するか決めるようにしてください。

共同登記型とは、一旦、不動産を共有で持ち、共有のまま売却する換価分割の方法です。

共同登記では、相続登記で登記簿謄本の所有者が共有名義となります。

本来、相続は全ての財産を一旦相続人で共有するため、共同登記型は素直な換価分割の方法となっています。

一方で、単独登記型とは、一旦、不動産を特定の相続人が単独所有し、特定の相続人が売却した後、そのお金を他の相続人に分配する換価分割の方法です。

単独登記では、相続登記で登記簿謄本の所有者が1人の相続人の単独名義となります。

単独登記型の換価分割は、一見すると相続人同士でお金を渡す代償分割と似ているため、代償分割と勘違いされることが多いです。

単独登記型は、あくまでも換価分割の1つのステップであり、代償分割とは異なります。

単独登記型は、不動産が一旦単独所有となるため、スムーズに売却しやすいというメリットがあります。

共同登記型では、売却時の物件の所有形態が共有です。

共有物件の売却では、売買契約時は、原則として共有者全員の立会いが必要となります。

相続人の1人が海外に住んでいる場合などは、共有の売却だと不都合なことが多いです。

そこで、共有物件の不都合を回避するために取られる手段が単独登記型です。

ただし、単独登記型では、遺産分割協議書に換価分割目的で遺産を取得することを明記しておかないと、相続人同士でお金を渡す部分が「贈与」とみなされてしまいます。

贈与とみなされると、受贈者(お金をもらう側の人)に贈与税が課されてしまいます。

単独登記型は、一見すると便利ですが、贈与認定の問題も潜んでいるため、安易な選択はおススメしません。

遺産分割協議書の記載方法も間違えると、換価分割とはみなしてもらえない可能性もあります。

多少面倒であっても、まずは共同登記型を基本に換価分割を考えるようにしましょう。

5-3. 査定を依頼する

換価分割を行う前には、登記と同時並行して不動産会社に査定を依頼します。

不動産会社への査定は、必ず複数の不動産会社に依頼するようにしてください。

複数の不動産会社に依頼する理由としては、主に以下の2点があるためです。

- 査定価格は売却予想価格であるため。

- 複数社からの査定の方が全員の納得が得やすいため。

換価分割では、査定によって売却額をある程度予想しておく必要があります。

しかしながら、査定価格はあくまでも売却予想価格であり、売却を保証している金額ではありません。

そのため、複数の不動産会社に査定を依頼することで、査定価格の客観性・妥当性を確認しておきます。

また、相続人は複数いますので、全員が納得するには1社のみの意見ではなく、複数社の意見を得た方が全員の納得感は得やすいです。

スムーズに全員の合意形成を図るには、複数の不動産会社に査定を依頼し、査定価格の偏りをなくしておくことがコツになります。

複数の不動産会社に査定を依頼するのであれば、無料で複数の不動産会社に査定依頼ができるサービスである「不動産売却 HOME4U(ホームフォーユー)」の利用がおススメです。

HOME4Uは、マンションや戸建て、土地、アパート等、個人が所持する通常の不動産であれば査定を依頼することができます。

HOME4Uは全国対応で、大手だけでなく、地元の不動産会社も含めて最大6社に査定を依頼することが可能です。

相続人の中には、「やはり大手の方が良いのではないか?」とか、「いや、地元の不動産会社の意見も聞くべきでは?」等の異なる意見を言う方もいます。

HOME4Uは、最初から大手と地元の中小の不動産会社にバランスよく、同時に査定依頼できますので、換価分割のように売主が複数人いる物件を売却する際には最適な査定サービスとなっています。

またNTTデータグループが運営しているHOME4Uには、無料の電話相談窓口があります。

不動産売却で悩んでいて相談したい、またはインターネットの操作に不安がある方は、ぜひお電話ください。

換価分割を成功に導くツールですので、ぜひ「不動産売却 HOME4U」をご利用ください。

不動産の査定は、1社だけでなく複数の不動産会社に依頼するのが重要です。

査定額は会社によって異なるため、複数社の査定を比較し、相場を把握することで適正な価格で売却しやすくなります。

また、査定を依頼する際は売却に強い不動産会社を選ぶこともポイントです。

5-4. 最低売却価格を決める

査定を取った後は、「いくら以上なら売る」という最低売却価格を決めます。

最低売却価格を決めることは、共有物件のような売主が複数人いるときの物件を売る際の基本です。

不動産の売却では、売り出し価格通りでは売れないことが良くあります。

買主から値引き交渉が入った場合、値引きに応じるかどうか、最低売却価格を決めておかないと判断がつきません。

共有物件の売却では、全員の同意が必要であることから、誰か一人が「その金額なら売らない」と言い出すと、売却できないことになります。

何も決めずに売却をスタートすると混乱を招きますので、売却前に必ず最低売却価格を決めておくようにしてください。

また、単独登記型の換価分割を選択する場合でも、最低売却価格は必ず決めておくようにします。

単独登記型では、例えば長男が単独所有で引き継ぐと、長男の意思だけで売却の判断をすることが可能です。

本来、4,000万円くらいする不動産を、長男が勝手に3,000万円で売却してしまったら、母や長女などの他の相続人が不利益を被ることになります。

単独登記型の場合には、相続人全員の利益を守るためにも、最低売却価格の決定は必須です。

尚、最低売却価格は、「一番低い査定価格のちょっと下あたり」で決めておくのが無難です。

過度に保守的になることはありませんが、強気過ぎると売却もなかなか終わらなくなりますので、やや低めに設定しておきましょう。

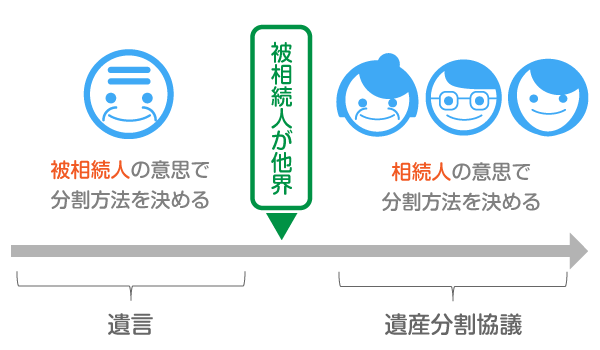

“遺言と遺産分割協議の違い”

“遺言と遺産分割協議の違い”

遺産分割の方法には大きく分けて遺言と遺産分割協議の2つがあります。

遺言とは、被相続人の意思で遺産の分け方を決める方法です。

それに対して遺産分割協議とは、相続人の意思で遺産の分け方を決める方法となります。

遺言が存在する場合には、遺言に従って遺産を分けるのが原則です。

換価分割をすることを前提に遺言が書かれている場合には、その遺言に従い対象となる不動産を売却することになります。

遺言と異なる分け方をしたい場合には、遺産分割協議が必要です。

遺産分割協議を成立させるには、相続人の全員の同意が条件となります。

尚、相続では遺言がないケースも多いです。

遺言がないケースで換価分割を行うときは、換価分割であることを明確にするため、通常は遺産分割協議書を作成します。

遺産分割協議書を作成すれば、法定相続分以外の割合で分割割合を決めることも可能です。

5-5. 遺産分割協議書を作成する

ここでは遺言がないことを前提に解説します。

遺産分割協議書の作成は義務ではありませんが、後のトラブルを防ぐために遺産分割協議書を作成するのが一般的です。

例えば、売却前に相続人の1人がまた他界してしまった場合、遺産分割協議書がないと、その遺産が換価分割目的のものだったのかが分からなくなります。

遺産分割協議書は、登記変更の必要書類にもなりますが、全員で決めた内容を記録として残すという意味でも必要です。

遺産分割協議書には、換価分割を行う不動産を明記し、分割割合を記載します。

売却に要する仲介手数料や登記関連費用の諸費用は分割割合で応分負担します。

また、単独登記型の場合には、贈与とみなされないようにするため、遺産分割協議書は必須です。

遺産分割協議書は、専門家に依頼すると、数十万円かかりますが、後で贈与認定されないためにも、必ず専門家に依頼して間違いのない書式で作成するようにしてください。

単独登記型では、遺産分割協議書に「いつまでにいくら以上で売る」という「期限」と「最低売却価格」も記入しておきます。

「期限」と「最低売却価格」を明記することで、単独登記をする売主に最低売却価格以上の価格で売却を守らせるのが目的となります。

5-6. 相続登記をする

次に、「5-2. 共同登記型か単独登記型を決める」で決めた登記を行います。

売却をする際は、相続登記(所有権移転登記)を行って登記の名義が被相続人から相続人に変更されていることが必要です。

遺産分割協議書を作った場合、登記の名義変更に必要な書類は下記の通りです。

- 遺産分割協議書(相続人全員自著・実印押印・印鑑証明書添付)

- 被相続人の10歳前後から死亡に至るまでの継続した全ての戸籍謄本

- 被相続人の除住民票

- 相続人全員の戸籍謄本

- 相続人全員の住民票

- 固定資産税評価証明書

- 相続関係説明図(任意)

5-7. 売却を実行する

相続登記(所有権移転登記)が終わったら、売却を実行します。

ここで、相続税の納税義務のある人は、売却の期限を意識することが重要です。

換価分割によって納税資金を得る目的の人は、相続開始を知った日の翌日から10ヶ月以内に売却することが必要となります。

相続税は現金納付であるため、相続税の申告時には現金を用意しておく必要があります。

10ヶ月ではギリギリですので、なるべく早く売却し、現金を準備しておくようにしてください。

また、納税資金の確保が目的ではなくても、相続税を納税した人なら、相続開始のあった日の翌日から相続税の申告期限の翌日以後3年を経過する日までに譲渡すると、取得費加算の特例を利用できます。

取得費加算の特例とは、売却時の税金を節税してくれる特例です。

相続税を納めない人には、特に売却の期限はありませんが、相続税を納める人は売却期限を意識するようにしましょう。

6. 換価分割をしたときの税金

不動産を売却すると、税金が発生することがあります。

不動産を売却すると、税金が発生することがあります。

この章では、共同登記型で換価分割をしたときの税金(相続税は納税していないケース)について解説します。

6-1. 譲渡所得の計算方法

個人が不動産を売却した場合、譲渡所得が発生すると税金が生じます。

譲渡所得によって発生する税金は、所得税および住民税、復興特別所得税です。

換価分割では、まずは単独所有と同じように全体で譲渡所得を計算します。

譲渡所得の計算式は以下の通りです。

※1 譲渡価額とは売却価額です。

※2 取得費とは、土地については購入額、建物については購入額から減価償却費を控除した価額になります。

※3 譲渡費用は、仲介手数料や印紙税、測量費など、売却に要した費用のことです。

上記の計算の結果、譲渡所得がプラスであれば税金が発生し、譲渡所得がマイナスであれば税金は発生しないのが基本です。

取得費に関しては、購入当時の価額が分かれば、そこから建物価格に減価償却という計算手順を行って取得費を計算します。

相続した不動産の場合には、購入額が分からないことが多いです。

購入額がわからないときは概算取得費と呼ばれるものを用います。

概算取得費とは、「譲渡価額の5%」です。

概算取得費を用いると、基本的には譲渡所得がプラスになってしまうため、税金が発生します。

譲渡所得がプラスであれば、それを相続分で分配し、それぞれが確定申告を行います。

例えば、全体の譲渡所得が2,000万円と計算され、兄が50%、弟が50%と分割する場合は、兄は1,000万円、弟は1,000万円の譲渡所得に対して各自が確定申告をするということです。

換価分割で不動産を売却する際、取得費の計算が重要になります。

特に、購入価格が不明な場合は概算取得費(譲渡価額の5%)を適用するため、課税対象となる譲渡所得が大きくなる点に注意が必要です。

相続した不動産の購入価格を証明するには、購入当時の売買契約書や領収書などの書類が必要になります。

取得費が証明できれば税負担を抑えられる可能性があるため、事前に確認しておくことをおすすめします。

6-2. 所有期間と税率の考え方

所得税・住民税は、譲渡所得に税率を乗じて求めます。

譲渡所得に対する税率は不動産の所有期間によって決まります。

所有期間は、不動産を譲渡した1月1日時点において判定されます。

それぞれの税率は以下の通りです。

| 所得の種類 | 所有期間 | 所得税率 | 住民税率 |

|---|---|---|---|

| 短期譲渡所得 | 5年以下 | 30% | 9% |

| 長期譲渡所得 | 5年超 | 15% | 5% |

まず上記の税率でそれぞれ計算し、さらに2037年までは「所得税」に対して一律2.1%をかけた金額が「復興特別所得税」として納税額にプラスされます。

ここでポイントとなるのが所有期間は被相続人の所有期間を引き継ぐという点です。

例えば親の所有期間が5年超だった場合、子供たちが相続後、すぐに売却したとしても親の所有期間を引き継ぐため、所有期間は5年超とみなされます。

6-3. 相続した空き家の3,000万円特別控除

換価分割では、一定の要件を満たす空き家を売却した場合、「3,000万円特別控除」を適用できます。

この特例は、通称「相続空き家の3,000万円特別控除」と呼ばれています。

「相続空き家の3,000万円特別控除」を利用したときの譲渡所得は以下の通りです。

「相続空き家の3,000万円特別控除」を利用するには、以下の要件を満たすことが必要です。

相続した空き家等の3,000万円特別控除が利用できる家屋の要件

- 相続開始の直前において被相続人の居住の用に供されていた家屋であること※1

- 昭和56年5月31日以前に建築された家屋であること

- 区分所有建築物(マンション等)以外の家屋であること

- 相続の開始直前においてその被相続人以外に居住していた者がいなかったこと

- 相続の時から譲渡の時まで事業の用、貸付の用または居住の用に供されていたことがないこと※2

※1 被相続人が相続開始直前においてその家屋に居住していない場合であっても、以下の要件を満たす場合には、特例の適用が可能です。

(1) 被相続人が介護保険法に規定する要介護認定等を受け、相続開始の直前まで老人ホーム等に入所していたこと

(2) 被相続人が老人ホーム等に入所したときから相続の開始直前まで、その家屋について、被相続人による一定の使用がなされ、かつ、事業の用・貸付の用または被相続人以外の居住の用に供されていないこと

※2 相続した家屋を取壊して土地のみを譲渡する場合には、さらに以下の要件が必要です。

- 取り壊した家屋について相続の時からその取壊しの時まで事業の用、貸付の用又は居住の用に供されていたことがないこと

- 土地について相続の時からその譲渡の時まで事業の用、貸付の用または居住の用に供されていたことがないこと

家屋の要件以外にも、以下の譲渡の要件が必要となります。

(譲渡する方の要件)

相続又は遺贈(死因贈与を含む)により取得した相続人

(譲渡する際の要件)

- 譲渡価格が1億円以下であること

- 家屋を譲渡する場合、譲渡時において、その家屋が現行の耐震基準に適合するものであること

適用期限は、平成28(2016)年4月1日から2023年(令和5年)12月31日までの間で、かつ、相続のときからその相続の開始のあった日以後3年を経過する日の属する年の12月31日までの間に譲渡したものに限られます。

共同登記型の場合、「相続空き家の3,000万円特別控除」は、要件を満たしていれば、相続人それぞれが利用することが可能です。

例えば、全体の譲渡所得が4,000万円と計算され、兄と弟がそれぞれ2,000万円の譲渡所得となるケースでは、2人とも3,000万円特別控除を適用すると譲渡所得はゼロ(マイナスはゼロ)とみなされるため、2人とも税金は発生しません。

譲渡所得が3,000万円以上で、かつ、相続空き家の3,000万円特別控除が適用できるケースでは、共同登記型により共有名義で売却した方が税金は得になります。

まとめ

いかがでしたか。

換価分割について解説してきました。

換価分割とは、遺産を売却して得た現金を分割する方法です。

一部の財産を多く相続した相続人が、他の相続人にお金を払って不公平を調整する代償分割とは異なります。

換価分割では、売却する資産を決めたら査定を依頼します。

査定は、大手から地元の中小の不動産会社まで幅広く意見を聞ける「不動産売却 HOME4U」がおススメでした。

共同登記型または単独登記型の方針を決定し、最低売却価格を決めたら遺産分割協議書を作成します。

相続登記(所有権移転登記)を終えたらいよいよ売却です。

売却では、譲渡所得が発生すると税金が生じます。

相続した空き家の3,000万円特別控除を利用できるようであれば、要件をしっかり確認し、損をしない売却を実行しましょう。

- 「不動産を売りたいけど、どうしたらいいか分からない方」は、まず不動産会社に相談を

- 「不動産一括査定」なら複数社に査定依頼でき”最高価格(※)”が見つかります ※依頼する6社の中での最高価格

- 「NTTデータグループ会社運営」のHOME4Uなら、売却に強い不動産会社に出会えます

換価分割は、遺産を公平に分配するための有効な手段ですが、適切な手続きを踏まないとトラブルにつながる可能性もあります。

不動産の査定は複数の会社に依頼し、相場を把握したうえで進めることが重要です。

また、共同登記型と単独登記型の違いを理解し、相続人全員が納得できる方法を選びましょう。

特に税金面では、譲渡所得の計算や「相続空き家の3,000万円特別控除」の活用など、節税対策も忘れずに検討することをおすすめします。

あなたの不動産、いくらで売れる?

無料で査定価格をお取り寄せ

「これから不動産を売ろうと思っているけど、何から始めれば良いかが分からない」

と、お悩みでしたら、不動産会社に査定を依頼してみることから始めましょう。

「HOME4U(ホームフォーユー)」は、複数の不動産会社にまとめて査定を依頼できるサービスです。

しかも、大手不動産会社も、地域に密着した中小企業とも、提携している一括査定サイトは「HOME4U」だけ。

NTTデータグループが23年以上運営している老舗の不動産一括査定サイト。提携している不動産会社は、厳しい審査を潜り抜けた信頼できる会社のみです。安心して査定をご依頼ください。

完全無料

最大6社の査定価格を

まとめて比較でより高く!

不動産売却の記事を探す

不動産売却の基本から手続き、費用、税金、注意点まで網羅的に解説。初めて売却を考える方にも分かりやすく、安心して進められる情報をお届けします。

リスク・トラブルの記事を探す

中古住宅購入時に発生しやすいトラブルやリスクを事例とともに紹介。予防と対応策を学べます。

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_pc_banner.png&nocache=1)

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_sp_banner.png&nocache=1)