「40代になって戸建て購入を考えているけれど、住宅ローンは組めるのだろうか」と不安に思っていませんか?

借入額に無理がなければ、40代で住宅ローンを組むことは十分に可能です。

実際に、一戸建て購入の平均年齢は40歳前後です。

マンションから一戸建てに買い換える方も多く、40代で住宅ローンを組んでマイホームを手に入れるのは決して遅くありません。

人生設計が具体的になっている40代での住宅購入は、ライフスタイルに合わせた、満足度の高い家を手に入れやすい傾向にあります。

ただし、住宅ローンは一般的に、「最長35年、返済終了時の年齢は80歳」といった融資基準があります(金融機関によって基準は異なります)。

そこで、40代ならではの事情に合わせた住宅ローンの組み方をすることが大切です。

この記事では、マイホーム購入の実態調査と合わせて、40代での家づくりのポイントをじっくり解説していきたいと思います。

- 40代で住宅ローンを組む場合の平均データ(年齢、頭金、購入資金、借り入れ金額など)

- 40代で住宅ローンを借り入れする場合の具体的なシミュレーション例

- 40代で住宅ローンを組む際に注意すべき点、大まかな流れやポイント

ぜひ最後までお読みいただき、老後を見据えた「理想の家づくり」をスタートしましょう。

まとめて依頼!

住宅ローンを組むのに年齢の上限があるのか気になる方は「住宅ローンは何歳まで組める?」の記事もご覧ください。

Contents

1.【みんなの住宅事情】40代で住宅ローンを組む人はどれくらい?

はじめに、40代を含め、一般的なマイホームの購入した人のデータを見てみましょう。

※以下、国土交通省「![]() 令和4年度住宅市場動向調査」のデータを参考にしています。

令和4年度住宅市場動向調査」のデータを参考にしています。

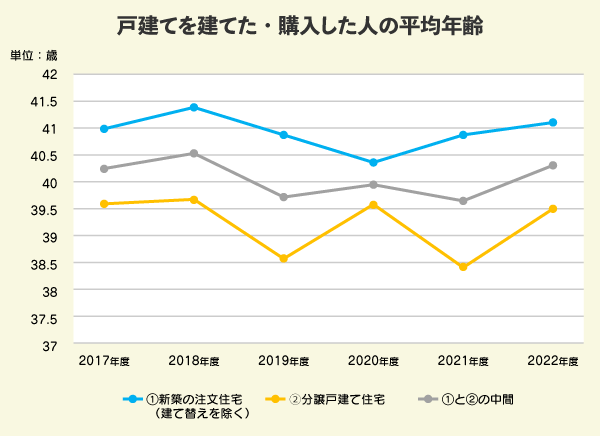

1-1.マイホーム購入の平均年齢は40歳前後

| 平均年齢 | |

|---|---|

| 新築注文住宅 | 平均41.1歳 |

| 分譲戸建住宅 | 平均39.5歳 |

「40代で住宅購入は少し遅いのでは?」というイメージもあるかもしれませんが、実際には、新築の注文住宅、分譲の戸建てのどちらにおいても、戸建て購入の平均年齢は40歳前後となっています。

近年は晩婚化の影響で、家を購入する年齢も高くなってきている傾向があります。

また、住宅ローンの完済時の年齢を80歳までと定める金融機関が多いという背景から、35年間の住宅ローンを組むために、45歳までに家の購入を決める方も多くいます。

家の購入時期には個人差が大きく、20代で家を購入する方、30~40代で初めて家を建てる方、50代以降に住み替える方など人それぞれです。

しっかりとした年収がある40代で、老後のことを考えて、家を建てることを決める方は少なくありません。

「老後の生活も考えて、家を建てたい」「戸建ての家に住みたい」という思いをお持ちであれば、まずは無理することなく建てられる方法を探してみましょう。

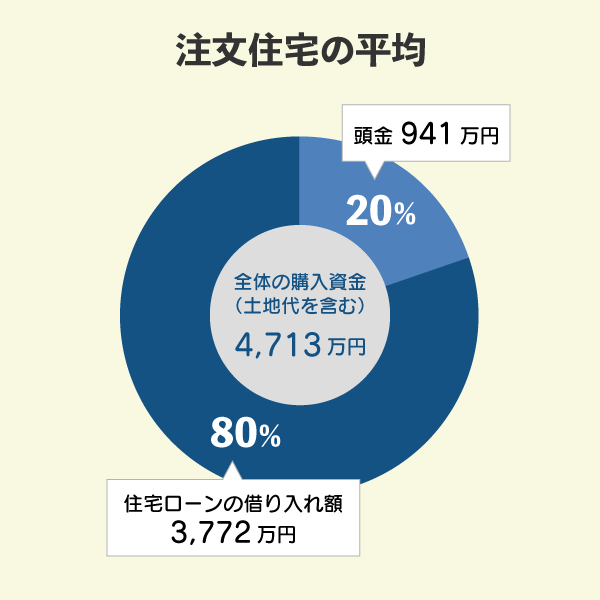

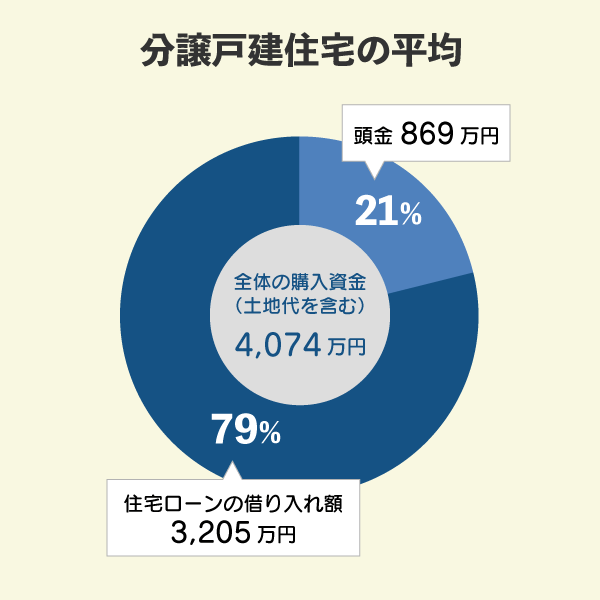

1-2.戸建ての購入資金・頭金・年収の平均データ

次に、購入資金・頭金・世帯年収についての平均データを見ていきます。

まず、以下は、一次取得者(=初めて家を購入した人)の購入資金・頭金に関する平均データです。

戸建ての購入資金・頭金の平均データ

注文住宅と分譲戸建住宅のどちらにしても、2割程度の頭金を用意して購入している人が多くなっています(※上記は全国平均のデータですので、住んでいる地域によって、購入資金には個別差があります)。

自己資金となる頭金は主に以下の方法で調達します。

- 預貯金

- 親などからの援助(贈与)

- 現在住んでいるマイホームの売却金額

ご自身の預貯金で家の購入に回せる資金がゼロの場合でも、両親の贈与などでカバーできる場合があります。

頭金は希望する融資額を満額でもらうためにも大切な要素です。子供の教育費や親の介護費用などに対応できる預貯金をキープしつつも、できるだけ用意できるように工夫しましょう。

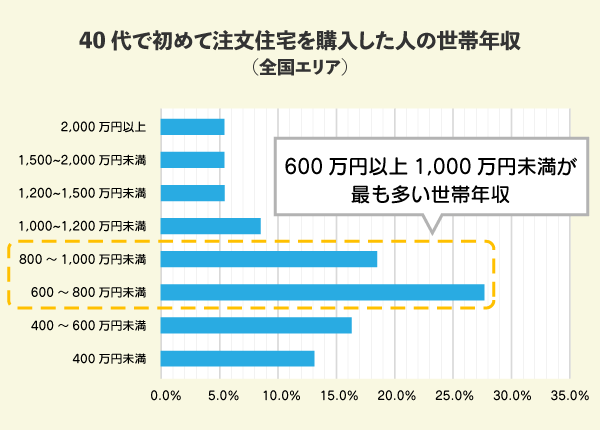

40代で戸建てを建てた人の年収に関するデータ

また、40代で注文住宅を初めて購入した一次取得者の年収の割合(全国エリア)は以下のとおりです。

40代で初めて家を建てた方の世帯年収を見ていくと、600万~800万円未満、800万~1,000万円未満の二項目が大きな割合を占めています。

よって600万~1,000万円の世帯年収で家を購入することが多いといえます。

40代になって、頭金があり、勤務年数も増えることで、住宅ローンを借りやすく、返済計画も組み立てやすくなります。

また、頭金が少ない場合でも、40代はご夫婦やパートナー、親子でペアローンを組むなど、さまざまな対応がしやすくなる年齢とも言えます。

1-3. 住宅ローンの平均データ(返済期間・年間返済額・世帯収入に占める返済負担率)

次に、住宅ローンの「返済期間」「年間返済額」「世帯収入に占める返済負担率」に関する平均データを見ていきましょう。

| 注文住宅の平均 | 分譲戸建住宅の平均 | |

|---|---|---|

| 返済期間 | 建築費:32.8年 土地購入費:34.5年 |

32.7年 |

| 年間返済額 | 174万円 | 126.6万円* |

| 世帯年収に占める返済負担率 | 16.4% | 18.8% |

*三大都市圏(首都圏・中京圏・近畿圏)における調査結果です。

住宅ローンの融資を受けるときの基準は、最長35年、返済終了時の年齢の上限は80歳程度が一般的です(金融機関によって基準は多少異なります)。

そのため、40代で住宅ローンを組む場合には、20代や30代でローンを組む場合よりも返済期間が短くなるケースもあります。

返済負担率(年収に占める年間返済額の割合)についての金融機関の審査基準は30~35%が一般的であるものの、25%以下だと安全圏と言われており、実際の平均データは18~19%程度になっています。

返済期間が短くすると、頭金の割合が少ない場合は、返済負担率も大きくなります。毎月の返済額が生活を圧迫する可能性があるので、念入りな返済シミュレーションが必要です。

家づくりを検討しだしたら、まずは無料のHOME4U(ホームフォーユー)プラン作成依頼サービスで、あなたが建てたい家の費用相場を確認し、現実的な予算を把握しておきましょう。

スマホやパソコンから簡単にあなたの予算に合ったハウスメーカー・工務店をピックアップできるうえ、実際の費用や住宅プランを確認しながら検討できるので、難しい資金計画がスムーズに立てられますよ。

営業トークは一切ないので、お気軽にご利用ください。

最大5社にプラン作成依頼が可能!

【全国対応】HOME4U(ホームフォーユー)経由で

注文住宅を契約・着工された方全員に

Amazonギフト券(3万円分)贈呈中!

2. 40代で住宅ローンを組んだときのシミュレーション

40代はライフスタイルが定まってくることから、資金計画が立てやすい時期ともいえます。毎月の返済額と合わせて、定年時にどれくらい住宅ローンが残っているのか意識するとよいでしょう。

以下、年齢(40歳・45歳)別に住宅ローンの返済を始めた場合の返済シミュレーションです(実際の金利は金融機関や借入条件によって異なります)。

| 借入金額 | 毎月返済額 | 60歳時点でのローン残高 | 65歳時点でのローン残高 |

|---|---|---|---|

| 2,000万円 | 56,457円 | 約943万円 | 約644万円 |

| 3,000万円 | 84,685円 | 約1,415万円 | 約967万円 |

| 4,000万円 | 112,914円 | 約1,887万円 | 約1,289万円 |

※返済期間35年、全期間固定金利1.0%に設定

| 借入金額 | 毎月返済額 | 60歳時点でのローン残高 | 65歳時点でのローン残高 |

|---|---|---|---|

| 2,000万円 | 56,457円 | 約1,228万円 | 約943万円 |

| 3,000万円 | 84,685円 | 約1,841万円 | 約1,415万円 |

| 4,000万円 | 112,914円 | 約2,455万円 | 約1,887万円 |

※返済期間35年、全期間固定金利1.0%に設定

40代で購入する場合は「定年時の退職金でどれぐらいの金額を払うことができるのか」というイメージをもつことも大きなポイントとなります。

例えば、「3,000万円借りて、子どもが大学を卒業したら余裕が出るから100万円ずつ2回くらい繰り上げ返済して、定年時には退職金で繰り上げ返済しよう」など、返済計画に対して具体的なイメージを持つことが大切です。

▶あなたのこだわりが詰まった「家づくりの相場」をチェック(無料)

3. 40代で住宅ローンを組んでマイホームを買うメリット・デメリット

40代で住宅ローンを組むメリットとデメリットについて確認していきます。

3-1.メリット

(1)家族構成やライフスタイルが確立していることが多い

40代では子どもの人数がほぼ確定し、ライフスタイルも確立している方が多くなります。

それに合わせて、長く快適に住み続けられる家を考えやすいことがメリットといえます。

40代は、若いうちと比べると、今後の収入の見込みや、教育費の見込みなども具体的になってくるので、無理のない資金計画を立てやすい時期とも言えるはずです。

(2)若いうちよりも頭金が貯まっている可能性が高い

40代では若い世代よりも頭金を多めに用意できる方が多くなります。

返済期間は年齢とともに短くなっていきますが、これまで貯めてきた資金があれば、頭金の割合を上げて住宅ローンを抑えることができます。

(3)終の棲家を手に入れられる

40代でしっかりと長持ちする家を建てれば、老後まで住み続けることが可能です。

段差をなくすバリアフリー、車椅子が通れる幅のある廊下など、高齢になっても生活しやすいプランを考えて、いつまでも安全で快適に住める家づくりを目指すのもおすすめです。

逆に、若い年齢で家を建てた場合、退職後に大掛かりなリフォームや住み替えが必要になるため、事前にどうするかを検討しなくてはいけません。

また、ご実家の建て替えのタイミングでご自身が住み継ぐ家を建てることで、住宅ローンの利用を考える場合もあるはずです。

ただ実家を維持するだけでなく、長く快適に過ごせる家に建て替えることで、ご自身の楽しいシニアライフの計画を進めてみてください。

(4)若いうちよりも住宅ローンの審査に通りやすい可能性がある

住宅ローンの審査では、勤続年数や収入などが考慮されるため、これまでキャリアを積んできたことが有利に働きます。

40代では若いうちよりも収入が増え、返済負担率も余裕がもてるかもしれません。

(5)住宅ローンを長く組むよりも総返済額が抑えられる

住宅ローンは長く組むと、支払う利息が増えるので、総返済額が増えます。

例えば、金利などが同条件の場合、20代から35年で住宅ローンを組むよりも、40代の時に25年で組んだほうが利息の支払い分が少なくなり、トータルでは支出が抑えられます。

3-2.デメリット

(1)住宅ローンを短く組むと返済が厳しくなる可能性がある

40代後半から短い返済期間で住宅ローンを組み、無理な返済計画をたててしまったりすると月々の返済額が生活を圧迫してしまう可能性があります。

住宅ローンは最長で35年と設定されていることが多く、80歳までに完済という条件がついていることが一般的です。

そのため、例えば48歳で35年の住宅ローンを組もうとすると、完済する時には82歳となるため35年で住宅ローンを組むことができず、返済期間は最長で32年になります。それによって、月々の返済金額が多少なりとも大きくなり、負担を感じるかもしれません。

返済に余裕が持てない場合は、予算を調整するために、以下のような方法を検討してみましょう。

- ローコストの家を得意とするハウスメーカーを選ぶ

- コンパクトで使いやすい間取りを工夫して家を建てる費用を抑える

(2)住宅ローンを長く組むと定年までに完済しにくい

40歳から35年ローンを組んだ場合、完済時の年齢は75歳です。

このように定年後まで返済が続く場合は、定年後にも無理なく支払えるような返済計画を立てておく必要があります。

家計に余裕があるときを見据えて、以下の方法を検討しておきましょう。

- ボーナスなどのタイミングで、こまめに繰り上げ返済をする

- 退職金で一部繰り上げ返済する

(3)子ども部屋をあまり使わない可能性がある

子どもがある程度成長してから家を建てる場合は、自立するまでの期間が短い可能性があります。

子供部屋を数年しか使わない可能性があるなら、子供が自立した後に使わなくなった部屋をどう利用するのかまで考えて設計しておくとよいでしょう。

無料のHOME4U(ホームフォーユー)プラン作成依頼サービスなら、あなたの予算に合ったハウスメーカー・工務店が簡単に絞り込めるうえ、気になるハウスメーカー・工務店の実際の間取りプランを比較することもできます。

ハウスメーカー・工務店選びや補助金活用・資金計画で迷うことがあれば、コーディネーターや注文住宅のプロに無料で相談することもできるので、効率的な家づくりのためにも、ぜひご活用ください。

最大5社にプラン作成依頼が可能!

【全国対応】HOME4U(ホームフォーユー)経由で

注文住宅を契約・着工された方全員に

Amazonギフト券(3万円分)贈呈中!

4. 40代で住宅ローンを組むときに気になる7つの疑問

ここからは、40代で住宅ローンを組むときに疑問を持つ方が多い疑問について、ひとつずつ解説します。

Q1.絶対に退職までに完済するように住宅ローンを組んだほうがよい?

40代で住宅ローンを借入する場合、働いているうちに完済するのが理想かもしれません。しかし、返済期間が短くなると毎月の返済額が増えてしまいます。

高い目標を立てて返済期間を短く設定してしまった場合、病気などの不測の事態が起きて返済が厳しくなっても返済期間を簡単に延長することはできません。

実際、40代で住宅ローンを借りる場合、30~35年で組む方が多いです。

安全策をとるなら、返済額に余裕が持てるくらいに長めに組んでおいて、ボーナスや退職金などで余裕があるときに繰り上げ返済する方法がおすすめです。

▶あなたのこだわりが詰まった「家づくりの相場」をチェック(無料)

Q2.貯金はできるだけ多く頭金に充てたほうが良い?

自己資金が多ければ多いほど、住宅ローンの返済額を少なくしたり完済を早めたりすることが可能です。

しかし、そうはいっても、貯金のほとんどをマイホームの頭金にしてしまうのは危険です。今後発生する教育資金などを具体的に想定して、貯金を残しておく必要があります。

また、予期せぬ病気や介護などの不測の事態が起きて、支出が増える、もしくは収入が減る可能性も考慮して、生活費の半年分くらいを残しておくと安心です。

後から住宅ローンの一部を繰り上げ返済することはいつでもできるので、最初は余裕を持っておくことをおすすめします。

▶あなたのこだわりが詰まった「家づくりの相場」をチェック(無料)

Q3.住宅ローンを組んだあとに病気になったら?

住宅ローンを組む場合、団体信用生命保険(団信)への加入が必須である金融機関がほとんどです。

団信とは、住宅ローンを組んだ人が病気・事故等で死亡、または寝たきりなどの高度機能障害時に住宅ローンの返済が免除される保険です。

住宅ローンを組んだあとに万が一のことがあったら、家族には借金のないマイホームを残すことができるので大変安心ですね。最近では、がん保障が無料で含まれている団信も出始めています。

また、金利を上乗せすることにより三大疾病に備える保証内容にグレードアップさせるタイプもあります。

40代は体の不調も少しずつ増えてくる年齢でもありますが、保険の引受条件を緩和した「ワイド団信」が利用できることもあります。

どのタイプの団信を利用するかを契約前にしっかり確認した上で金融機関を選びましょう。

また、住宅購入時に団信を付けたなら、万が一のときにはローンのない家が遺せるので、現在契約している生命保険契約を見直して支出を減らせる可能性があります。住宅購入を契機に家計の無駄な支出を見直してみることをおすすめします。

▶あなたのこだわりが詰まった「家づくりの相場」をチェック(無料)

Q4.年収が高ければ審査は通りやすい?それとも年齢が高いと不利?

年齢が高いから審査が通りにくいとは限りません。借入時の年齢や完済時の年齢が審査基準を満たしているならば、若いときよりも経済的に余裕のある40代以降の人のほうが有利になる可能性もあります。

「年収が高い」「勤続年数が長い」「自己資金が多い」などは審査で高く評価される項目です。

年齢ではない部分で判断されますが、定年を含めた将来の返済計画は入念に行いましょう。

▶あなたのこだわりが詰まった「家づくりの相場」をチェック(無料)

Q5.安全な住宅ローンの借入額は?

借入額を決めるときに参考にしたいのが「返済負担率」です。返済負担率は、年収に占める年間返済額の割合で、例えば年収500万円、年間の返済額の合計が100万円なら返済負担率は20%です。

月々の返済額が収入に対して高い割合を占めると、生活を圧迫してしまい、急な出費に対応するのが難しくなるかもしれません。金融機関の審査基準としては、返済負担率の上限は30~35%が一般的です。

しかし、借りられる上限額まで借り入れるよりも、返済負担率は25%以下にしておくと余裕を持てるので安全圏といえます。生活費や教育費、介護費は人それぞれ異なるため、一概には言えませんが、無理のない借入額を心掛けることが大切です。

▶あなたのこだわりが詰まった「家づくりの相場」をチェック(無料)

Q6.予算が足りないときの方策は?

予算が足りない時の方向性は3つ考えられます。

第一に、両親や祖父母からの援助を受ける方法です。

住宅所得資金の贈与を受けると、非課税枠があるので一定額までは贈与税がかかりませんし、相続税対策にも有効です。

第二に、親子や夫婦など、2人で住宅ローンを組むという方法があります。

代表的な方法としては、以下の手段があげられるでしょう。

- 2人分の収入を合算して片方が連帯保証人になる方法

- 2人がそれぞれ住宅ローンを契約するペアローン方式をとる

- 親子でローンを引き継ぐ「親子リレー形式」の住宅ローンを利用する

第三に、ローコストの住宅を得意とするハウスメーカー等を選ぶことです。

広告宣伝費などを抑えてコストダウンを図りながら、高品質な家を低価格で建てられる建築会社もあります。

▶あなたのこだわりが詰まった「家づくりの相場」をチェック(無料)

Q7.住宅ローンの返済を楽にするには?

住宅ローンの返済を楽にするためには、まず、ご自身に合った金融商品を選ぶことが大切です。

住宅ローンは主に「変動金利」「固定金利(全期間)」「固定金利(期間選択型)」の商品に分かれています。

変動金利

「変動金利」を選ぶと借入時の金利は最も低くなりますが、将来の金利水準が上がってくると返済額が増えてしまう可能性があります。

近年は日銀のゼロ金利政策により、歴史的な低金利の水準が続いているため、変動金利を選ぶ方も多くなっています。

固定金利(全期間)

「固定金利(全期間)」では、変動金利よりも高めの金利になりますが、ずっと返済額が変わらない安心感があります。

全期間固定金利の住宅ローンは金融機関ごとの商品のほかに、住宅金融支援機構の「フラット35」が有名です。

固定金利(期間選択型)

「固定金利(期間選択型)」は、5年・10年・20年などの自分で選択した期間の金利を一定にするタイプです。

固定金利期間の終了後は、変動金利にするか固定金利にするか再度選べるのが一般的ですが、借入当初よりも金利が上がる可能性があります。

「子どもが大学を卒業するくらいまで、返済額を確実に低く抑えておきたい」といった場合は、期間選択型の固定金利を選ぶと返済しやすくなります。

金利の選び方のポイント

金利を選ぶときには、「教育費の負担が大きいのは残り何年か」「親の介護資金はどの程度残しておきたいか」「退職金で一部返済するのか」といった見通しを立てて、自分に合った返済計画をたてることが大切です。

住宅ローンの金利は金融機関によって異なりますし、住宅ローン利用者への手数料割引などもあるため、金融機関の知名度だけで決めないようにしてください。

住宅ローンで税金の特例措置も活用

住宅ローンを利用してマイホームを購入する場合、「住宅ローン減税(住宅借入金等特別控除)」制度を利用できることが多いので、利用要件を満たしていれば確定申告を行ってください。

なお、2024年1月以降に建築確認を受けた新築住宅に住宅ローン減税を適用させるには、原則として、省エネ基準に適合する必要があります。

2024年1月から「住宅ローン減税」の仕組みが以下のように変更されました。

借入限度額

子育て世帯・若者夫婦世帯※が2024(令和6)年に入居する場合、以下の水準を維持する。

認定住宅:5,000万円/ZEH水準省エネ住宅:4,500万円/省エネ基準適合住宅:4,000万円

※18歳以下の子どもがいる、 もしくは夫婦のいずれかが39歳以下の世帯

床面積要件緩和措置の期限

新築住宅の床面積要件を40平米以上に緩和する措置(合計所得金額1,000万円以下の年分)の建築確認の期限を以下のとおり延長する。

2023(令和5)年12月31日 → 2024(令和6)年12月31日

新築住宅の条件

2024年1月以降に建築確認を受けた新築住宅は、省エネ基準を満たす住宅であることを条件とする。

※借入限度額は省エネ性能に応じて異なる

※申請には「省エネ基準以上適合の証明書」が必要

参考:国土交通省「住宅ローン減税」

また、「長期優良住宅」の認定を受けられる場合は、住宅ローン控除の上限金額の引き上げ、フラット35の金利引き下げ、税金の減税など、さまざまな負担が軽減されます。

住宅のプランを検討する際に、あらかじめ確認しておきましょう。

最大5社にプラン作成依頼が可能!

【全国対応】HOME4U(ホームフォーユー)経由で

注文住宅を契約・着工された方全員に

Amazonギフト券(3万円分)贈呈中!

5. 40代でマイホームを建てるときの流れとポイント

40代での家づくりを失敗しないための流れとポイントを見ていきます。

家づくりは次の3ステップで進めていくことになります。ひとつずつ詳しく見ていきましょう。

【ステップ1】まずは資金計画!住宅ローンは無理なく借りる

【ステップ2】現在から老後まで見越した「理想のすまい」をイメージする

【ステップ3】イメージを具体化してくれるハウスメーカーを選ぶ

【ステップ1】まずは資金計画!住宅ローンは無理なく借りる

どのくらいの金額まで住宅ローンを利用できるのか、完済時の年齢を意識して余裕のある資金計画をたてていきましょう。

これから必要となることが予測できる教育資金、介護費用、老後資金なども考慮した、自分に合った住宅ローンの組み方が大切です。

借入額と自己資金を合わせたら総予算が決まります。建築費以外にも家を建てる際には諸費用がかかるので、総額が予算内におさまるように意識した資金計画を立てましょう。

【ステップ2】現在から老後まで見越した「理想のすまい」をイメージする

次に、家族のこだわりたいポイントを取り入れて快適に過ごせるプランを考えていきます。今のライフスタイルも重要ですが、将来的なことも考えてバリアフリーな間取り、設備、デザインなどをイメージしてみてください。

例えばシニア世代になっても住みやすい家を考えるなら、次のような選択肢があります。

- 室内の段差をなくしておく

- 廊下を車いすが通行可能な幅にする

- 玄関、トイレ、階段、廊下などに後から手すりを取り付けられるように、建築段階で壁補強をしておく

また、二世帯住宅へのリフォームがしやすいプランや、子どもが自立して一緒に住まなくなったら余った部屋を広々と使える間取りなど、将来の変化に対応しやすい家をつくる方法もあります。

【ステップ3】イメージを具体化してくれるハウスメーカーを選ぶ

家づくりを成功させるためにまず重要なのはハウスメーカー選びです。

とはいえ、「家づくりは初めてでどうやって自分にあった建築会社を見極めたらいいのか分からない」というケースや、多忙な40代は家づくりに時間をかけられないということも多いでしょう。

そんな方におすすめなのが、家づくりのとびらの無料サービスです。

まとめ

40代になってからの家づくりには多くのメリットがあり、家づくりには絶好のタイミングといえます。

しかし、住宅ローンの返済期間が短すぎると返済が厳しくなり、長すぎると定年までに完済しにくいといったデメリットもあります。

まずは、完済時の年齢を意識しながら無理のない資金計画を立て、シニア世代まで長く快適に暮らせる「理想のすまい」をじっくりイメージしてみましょう。

この記事のポイント まとめ

40代で住宅ローンを組む人はたくさんいます。マイホーム購入の平均年齢は年々高齢化しており、2020年度の調査によると、家を購入した方の平均年齢以下のとおりです。

- 新築注文住宅を購入した人の平均年齢:41.1歳

- 分譲戸建住宅を購入した人の平均年齢:39.5歳

詳しく知りたい方は「1-1.マイホーム購入の平均年齢は40歳前後」をご覧ください。

| 購入費用 | 頭金 | ローンの借入金額 | |

|---|---|---|---|

| 注文住宅 | 4,713万円 | 941万円 | 3,772万円 |

| 分譲戸建て住宅 | 4,074万円 | 869万円 | 3,205万円 |

※購入費用は、いずれも土地代を含む金額です。

詳細は「1-2.戸建ての購入資金・頭金・年収の平均データ」にて解説しています。

600万~1,000万円の世帯年収で家を購入する方が多いです。

詳しくは「40代で戸建てを建てた人の年収に関するデータ」をご参照ください。

メリット

- 家族構成やライフスタイルが確立していることが多い

- 若いうちよりも頭金が貯まっている可能性が高い

- 終の棲家を手に入れられる

- 若いうちよりも住宅ローンの審査に通りやすい可能性がある

デメリット

- 住宅ローンを短く組むと返済が厳しくなる可能性がある

- 住宅ローンを長く組むと定年までに完済しにくい

- 子ども部屋をあまり使わない可能性がある

各項目の詳細については、「3. 40代で住宅ローンを組んでマイホームを買うメリット・デメリット」で解説しています。

無料サポートサービスのご紹介

あなたの家づくりの検討状況や検討の進め方にあわせて、ご活用ください!

実際の建築プランを複数みて、

比較・検討したい

複数のハウスメーカーの建築プランが、かんたんな入力だけで、無料でもらえる「プラン作成サービス」がおすすめ!

▷【無料】プラン作成依頼はこちら

費用や、ハウスメーカー選びの

コツを詳しく直接聞きたい

ハウスメーカー出身のアドバイザーに自宅から簡単に相談できる「無料オンライン相談サービス」がおすすめ!

▷【無料】オンライン相談はこちら