住宅ローンが残っている家でも多くの場合で売却ができます。

この記事では、状況別の売却方法や、離婚が絡む場合の注意点などを解説します。

希望にあう不動産会社をみつける

60秒入力

Contents

1.ローン中の家は「完済できれば」売却可能

住宅ローン支払い中の家でも売ることはできます。

ただし、原則的に「売却時に住宅ローンを完済できる」必要があります。

売却をする際は、買主から売却代金を受領した直後に、住宅ローン完済手続きを行うのが一般的な流れです。

売却のために住宅ローンの完済が必要な理由は、以下2つです。

- 住宅ローンが「契約者本人が住むための融資」であるため

- 抵当権があるままの不動産は買われないため

まず住宅ローンは、ローン契約者本人の自宅購入資金を融資するためにあり、他のローンよりも安い金利で提供されています。

他の人に売ってしまえば、住宅ローン規約に反することとなり、一括返済が求められる場合があります。

また、住宅ローン支払い中の場合、不動産を担保とするための抵当権がついています。

抵当権付きの不動産は買手にとってリスクでしかないため、売却時にローン完済と抵当権抹消を行わないと、ほとんどの場合で売れません。

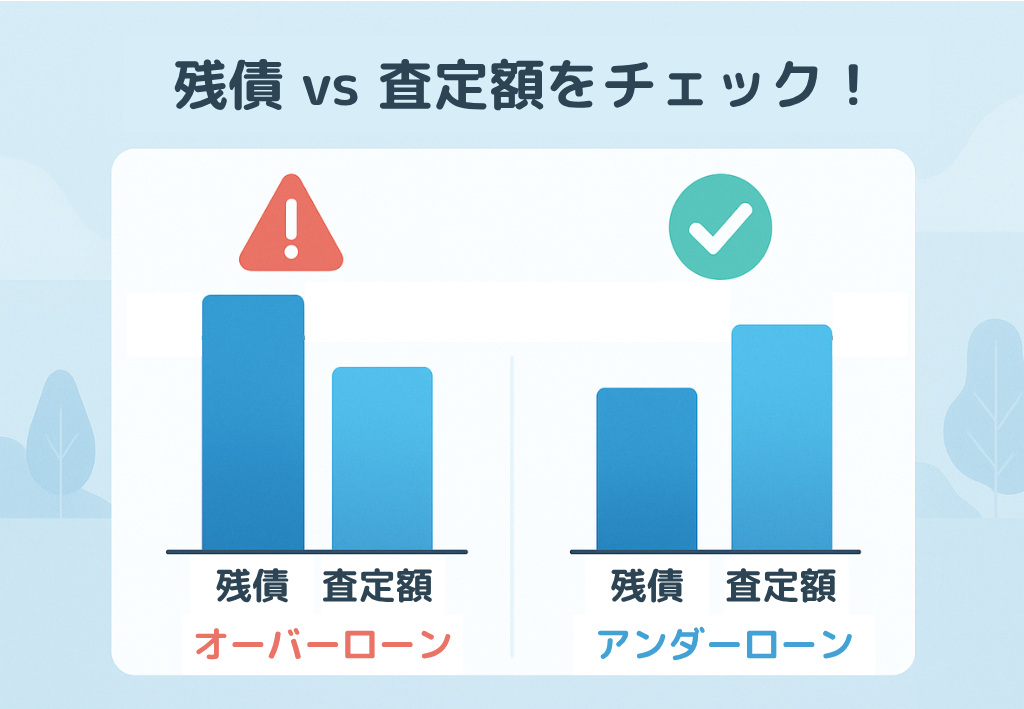

2.家のローン状態から売却方法を考えよう

1章で解説したように、家を売るには「住宅ローンを完済する」必要があります。

売却代金を返済にあてることが可能なので、住宅ローン残債と家の査定額(およその売却代金)を比較することで現在のローン状態を判別できます。

- オーバーローン:査定額より住宅ローン残債の方が大きく売却しにくい

- アンダーローン:住宅ローンの残債より査定額が大きく売却が容易

アンダーローンの場合は、ローンが売却に影響することはありません。そのまま売却しましょう。

一方でオーバーローンの場合は、3章で解説するような「住み替えローン」や「任意売却」を使わないと売却ができません。

本章では、以下3つのステップでオーバーローンであるか、アンダーローンであるかを確認していきましょう。

2-1.住宅ローン残高を確認する

まずは、住宅ローン残高を確認しましょう。

住宅ローン残高は以下の4つの方法で確認できます。

- 残高証明書を見る

- 返済予定表を見る

- インターネットバンキングなどで調べる

- 金融機関窓口で確認する

毎年金融機関から送られる残高証明書を見れば、書類が発行された時点での住宅ローン残高が分かります。

インターネットバンキングや窓口での確認であれば、現時点での正確な残高が確認できるので、可能であればこれらの方法をとりましょう。

住宅ローン契約時に発行された返済予定表からも残高を確認できますが、金利変動や繰り上げ返済状況などでズレが生じます。

昨今は住宅ローンの変動金利が上昇しているので、インターネットバンキング等で最新の状況を把握した方が安心です。

2-2.適切な家の査定額を知る

住宅ローン残高を調べたら、不動産会社の査定を受けましょう。

家を売却する際、必ずしも査定額通りに売れるわけではありませんが、ローン完済の確度を見極めるうえで非常に重要です。

注意すべきは、査定額は不動産会社や担当者により変わることです。

査定額の差が百万円単位で大きく変わるケースもあるので、複数の不動産会社に査定を依頼し比較しましょう。

売却相場から逸脱していたり、対応が不誠実な不動産会社が出した査定額には充分注意しましょう。

2-3.売却費用を加味して完済できるか判断

家の売却には、売却金額のおよそ4~6%が諸費用でかかるとされています。

例えば、2,000万円で売却した場合、80万円~120万円が諸費用の目安です。

「オーバーローン」「アンダーローン」を判断する際は、売却費用も考慮して以下の様に考えましょう。

住宅ローン残高 > 査定額 - 諸費用(査定額の6%)

アンダーローン

住宅ローン残高 < 査定額 - 諸費用(査定額の6%)

ご自身の状況に応じて、次章以降をご覧ください。

- 3章:オーバーローンの家を売る方法

- 4章:アンダーローンの家を売る方法

3.オーバーローンの家を売る方法

オーバーローンの場合は、以下の方法のいずれかで売却できます。

反対に、いずれの方法も使えない場合は、売却ができません。

- 売却金額と自己資金を合わせて完済

- 住み替えローンを利用して住み替え

- 任意売却

また、アンダーローンでの家売却よりもリスクが高い点に注意が必要です。

3-1.売却金額と自己資金を合わせて完済

売却金額と自己資金を合わせて住宅ローンを完済できれば、売却は可能です。

ただ、「売却していざ完済手続きを。」というタイミングで、「現金が足りなかった」といった状態にならないよう充分な注意が必要です。

不動産会社に相談をしながら、住宅ローン残高と自己資金に応じた販売価格のボーダーラインを決めて、確実にそれ以上の価格で売却するよう努めましょう。

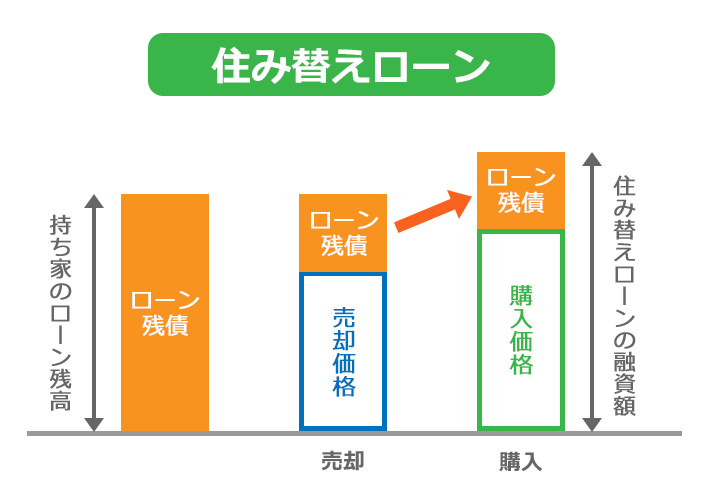

3-2.住み替えローンを利用して住み替え

住み替えローンは、完済しきれない住宅ローン残債分と、新居の購入費用まとめて借り入れられるローン商品です。

文字通り、住み替えを行う場合に使えるローンで、オーバーローン状態で家を売却する有用な手段です。

ただし、住み替えローンには以下のようなデメリットがあります。

- 融資額が大きくなる

- 金利が住宅ローンより高い

- 売却と購入を同時期に行わなければならない

既存の住宅ローン残債をカバーするため、融資額は大きくなりがちです。

加えて、通常の住宅ローンよりも金利が高い傾向にあるため、返済負担が重くなる点に注意しましょう。

また、住み替えローンは売却と購入の決済を同時期に行うのが原則的です。

スケジュール管理が非常に重要で、決済日を合わせるために売り急いだり、住み替え先を急いで選んだりするなど、リスクある行動を起こしやすくなります。

3-3.任意売却

自己資金での完済や、住み替えローンを利用できない場合は、任意売却という選択肢もあります。

ただし、任意売却はこれまでの方法とは大きく異なる特殊な方法です。

任意売却とは、住宅ローンを滞納している方が金融機関と交渉し、例外的に売却を認めてもらうことです。

金融機関が例外的に売却を認めるのは、競売を回避するためであり、ひいてはより確実に債権を回収するためと言えます。

任意売却をしなければ、いずれ家は差し押さえられ、競売にかけられます。

競売は市場での売買に比べて安い価格で取引されやすいため、任意売却で売って貰った方が金融機関への返済額も大きくなります。

4.アンダーローンの家を売る方法

アンダーローン(家の査定額 > 住宅ローン残高+諸費用)の状態であれば、売却代金だけでローンを完済できるため手続きはシンプルです。とはいえ、より高く・より早く・余計な税負担を抑えて売るには戦略が欠かせません。

4-1.通常の売却手順と変わらない

アンダーローンで家を売る場合は、通常の売却手順と大きく変わりません。

家の売却にかかる期間は、3~6カ月が目安で、以下のような流れで進んでいきます。

アンダーローンの場合は、売却代金の決済をしたら、そのまま住宅ローンの完済手続きをします。

この時、司法書士が抵当権抹消登記と所有権移転登記を行います。

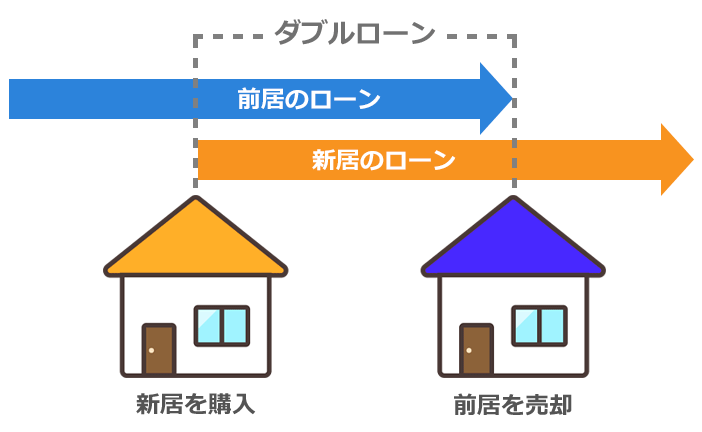

住み替えを行う際は、売り先行(売却を先に行う住み替え方法)か買い先行(購入を先に行う住み替え方法)かを決める必要がありますが、住宅ローンが残った状況では基本的に売り先行がおすすめです。

買い先行は二重の住宅ローン負担(ダブルローン)が生じる可能性があるため、資金に余裕が必要です。

4-2.売却益にかかる税金と特別控除

アンダーローンの家売却では、売却益(譲渡所得)が出る可能性が大きくなります。

売却代金から購入にかかった費用(取得費)と売却にかかった費用(譲渡費用)を差し引いた金額が売却益であり、所得税と住民税の課税対象となります。

税率は、売却した年の1月1日時点での所有期間によって以下のように異なります。

| 所得税 | 住民税 | 合計 | |

|---|---|---|---|

| 所有期間5年以下 | 30.63% | 9% | 39.63% |

| 所有期間5年超 | 15.315% | 5% | 20.315% |

所有期間5年以下の売却にかかる税率は高いですが、マイホーム売却で使える3,000万円特別控除などの利用で負担を抑えられます。

税金抑える制度は他にもあり、売却損が出た場合の損益通算と繰越控除の特例(マイナスの譲渡損失を給与所得と通算する特例)や、住み替え先で使える住宅ローン控除などがあります。

ただし、3,000万円特別控除との併用ができない点に注意が必要です。

詳しくは、『不動産売却の3000万円控除とは?適用要件や制度の期限』をご覧ください。

5. ローン中の住み替えで重要な「売り先行」「買い先行」

自宅を手放して新しい家に買い換える場合、売却と購入の2つの工程が必要です。

住み替えで失敗しないためには、売却と購入のどちらを先行して進めるかを決めておくことが重要です。

以下で、売り先行、買い先行の特徴を解説するとともに、状況に応じた選択肢について解説します。

5-1. 売り先行と買い先行とは

「売り先行」とは、売却を先に行ってから購入を進める住み替え方法です。

売却し住宅ローンを完済してから新居の契約を進めるため、二重ローン状態を回避できます。

また、売り急ぎが起こりにくく、希望条件での売却もしやすくなります。

ただ一方で、「今欲しい物件をすぐに購入できない」「新居の契約まで仮住まいが必要」といったデメリットもあります。

「買い先行」とは、購入を先に行い、売却を行う方法です。

欲しい物件をすぐに購入できるうえ、仮住まいにかかる費用も抑えられます。

一方で、二重ローン状態に陥るため、「資金の枯渇」や「売り急ぎ」を起こしやすくなります。

5-2. オーバーローンなら売り先行が基本

オーバーローンなら、基本的に売り先行一択と考えて差支えないでしょう。

買い先行にする場合、新居にかかる新たな住宅ローン負担が重なる二重ローン状態となります。

家の売却は、いつ売れるかが分かりません。

二重ローンの家計への負担は重く、売れないストレスに悩まされるほか、負債を増やす原因にもなりかねません。

またオーバーローンでは、そもそも住宅ローンの審査は厳しくなります。

「売り買い同時」という選択肢

売り先行の大きなデメリットの一つである「仮住まいに費用がかかる」という点は、”売り”と”買い”を同時に行うことで回避できます。

具体的に言うと、旧居売却の契約と新居購入の契約を同時期に済ませて、旧居の引き渡しと新居への入居を同時に行います。

引っ越し業者の一時保管サービスなどを利用すれば、わずかな調整が可能です。

ただし、売りと買いを全く同時期に済ますのはなかなか難しく、旧居の先行決済や新居の先行入居などの工夫が必要で、これらは交渉次第となります。

加えて、無理にスケジュールを調整しようとすると、過度な値下げをしなければいけない場面もあるでしょう。

売りと買いを同時に済ませられれば費用を大きく抑えられますが、難易度も非常に高く、場合によっては結果的に損をしている可能性もあります。

自分だけの意思で決めず、不動産会社に相談して戦略を立てながら、現実的であるかを探っていきましょう。

5-3. アンダーローンで資金的余裕があるなら買い先行

アンダーローンの場合は、売り先行と買い先行の両方が検討できるでしょう。

ただし、基本的には売り先行がおすすめです。

買い先行で生じる「二重ローン」は、いずれにせよ重い負担になるためです。

買い先行を考える際は、二重ローン状態を最低6カ月耐えられるだけの資金的余裕を持っておきましょう。

資金に余裕が無いと、早く売却を済ませるために不要な値下げを行いかねません。

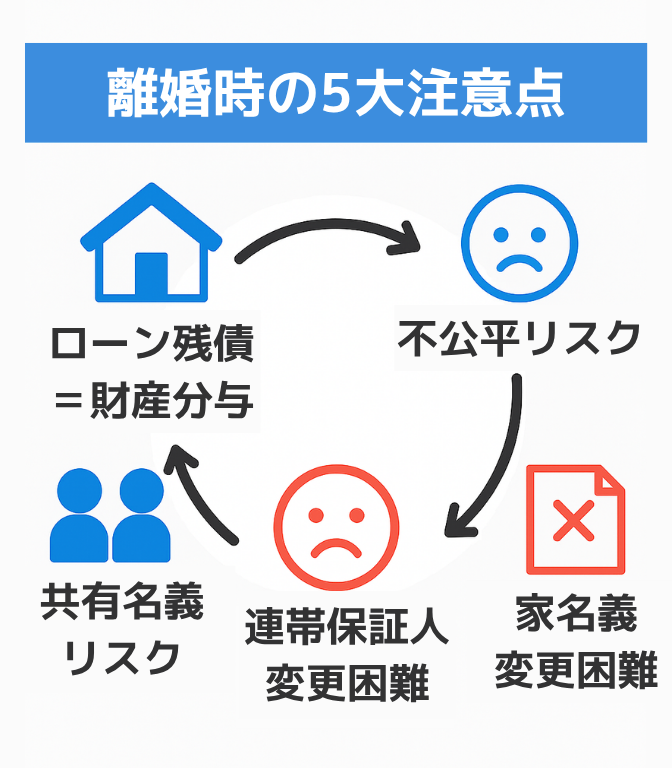

6.オーバーローンで離婚した場合の注意点

離婚時のオーバーローン状態は「財産分与・名義変更・ローン返済責任」が絡み合い、後々トラブル化しやすいテーマです。

ここでは5つの論点を具体的に解説します。

6-1.ローン残債も財産分与の対象

離婚時の財産分与は「プラス資産-マイナス資産=純資産”を夫婦で按分するのが原則です。住宅ローン残債はマイナス資産にあたるため、持ち家の評価額-ローン残高が負の値なら「債務も共有」とみなされます。たとえば住宅が2,000万円の評価でローン残高が2,500万円なら、-500万円をどう分けるかが論点です。

- 売却して不足500万円を夫婦折半で自己資金補填

- どちらかが全額負担し、代償金を受け取る/支払う

いずれの方法でも公正証書や離婚協議書で明文化し、支払い期限・方法を定めておかないと債務不履行リスクが残ります。

6-2.公平な財産分与が難しい

オーバーローンの場合、家計収支や将来の売却価格を予測しないと負担が不公平になりがちです。

▼よくある不公平の例

- 一方が家に住み続け家賃負担ゼロ、もう一方は賃貸暮らしで住居費負担増

- 家計を支払う側(ローン債務者)が退職・減収で支払い不能となり、住まない側に延滞請求が来る

キャッシュフロー表(住宅ローン返済額・想定家賃・固定資産税・維持費)を5年・10年スパンで可視化し、実質負担額を比較したうえで分与割合を決めるとトラブルを防げます。

6-3.家の名義人変更は難しい

売却せず片方が住み続ける場合、登記名義を単独に変更したいケースが多いものの、抵当権がついたままの不動産は金融機関の承諾なしに名義変更できません。

不動産の名義変更は、不動産を譲渡するということですので、1章で解説したようにローン完済と抵当権抹消が必要です。

家を売却しローンを完済したいところですが、オーバーローンのため売却できず、名義も変更できないという状況はしばしば起こりえます。

6-4.住宅ローンの名義・連帯保証人変更は難しい

夫婦で住宅を購入した場合、たいていは収入の大きい方が住宅ローンの名義人となっています。

住宅ローンの名義変更は、再度の審査が必要になるため、収入が少ない方へと名義を移すのは難しいでしょう。

また、連帯保証人を変更するには、代わりの連帯保証人を見つけ審査を通過する必要があり、ハードルは高いと言えます。

住宅ローンの名義変更や連帯保証人変更は難しいのが実情です。

そこで検討したいのが住宅ローンの借り換えです。

ローン契約に当たって諸費用がかかりますが、金利の低いローンが見つかれば、返済負担を抑えることもできます。

ただし、離婚にあたっては、権利関係を清算するためにも家を売却してしまうのがおすすめです。

財産分与について考える際は、まず住宅ローン残債と査定額を確認して、売却の可能性を知っておきましょう。

査定額は不動産会社によって異なるので、複数社の査定を比較すると安心です。

NTTデータ・ウィズの不動産売却 HOME4U(ホームフォーユー)なら、全国から厳選された不動産会社の中から、最大6社までまとめて査定依頼ができます。

複数社をスムーズに比較できるので、是非ご活用ください。

6-5.共有名義なら将来の売却時に同意が必要

共有名義の不動産は、売却する時に共有名義人全員の同意が必要です。

離婚時にオーバーローン状態だと、家を売却できず、共有名義状態のまま一方が住み続けるケースがあります。

この場合、住み続けた側が将来的に売却を考える際、共有名義人と連絡を取り同意を貰わなければいけません。

「連絡が取れない」「売却に反対される」といった可能性も考慮しましょう。

7.ローン中の家が売れないなら賃貸は?

「売却額が伸びない」「離婚協議が長引く」「住み替え先が見つからない」。

そんなときに考えられるのが賃貸運用という選択肢です。

ただし住宅ローン契約には“自己居住用”という利用制限があり、無断で賃貸すると一括返済請求のリスクがあります。

ローン中の家を賃貸にする選択肢について、以下で解説します。

7-1.金融機関との交渉次第では賃貸可能

最近は人口減少や転勤増加を背景に、「転勤(定期借家)」「離婚」「親の介護」など合理的な理由があれば、金融機関が一定期間の賃貸を承諾するケースも増えています。

申請時には、以下のような情報を添付すると、承諾を得やすくなります。

- 賃貸借契約案(家賃・期間・退去時条件)

- 火災保険の貸主特約

- 家賃収支シミュレーション

なお、住宅ローンの中の賃貸に関する承諾書には期間制限(3年以内など)が付くのが一般的です。

7-2.ほとんどの場合では投資用ローンへの借り換え

本来、住宅ローンは賃貸経営に使えるローンではないので、前項で解説したような交渉が失敗に終わる可能性は大いにあります。

この場合は、投資用ローン(アパートローン)へ借り換えが必要です。

投資用ローンへの借り換えると、住宅ローンに比べて返済負担は大きくなるでしょう。

- 金利:住宅ローン+0.5~2%程度

- 融資期間:耐用年数-築年数が上限

- 頭金:初期費用の1~2割が目安

まとめ

アンダーローンなら通常通りに売却ができます。

オーバーローンなら、「自己資金での補填」「住み替えローンの利用」「任意売却」などの方法で売却が可能です。

言い返せば、いずれの方法も使えない場合は売却ができません。

まずは住宅ローン残債を確認し、査定額を調べ、ローンの状態を把握しましょう。

より正確な査定額を知るには、複数社の比較が必須です。

NTTデータ・ウィズが運営する不動産売却 HOME4U(ホームフォーユー)なら、全国から厳選された2,500社を超える不動産会社の中から、最大6社にまとめて査定依頼ができます。

査定比較がスムーズになり、信頼できる不動産会社を見つけやすくなります。

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_pc_banner.png&nocache=1)

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_sp_banner.png&nocache=1)