価格上昇を続ける分譲マンションは今、まさに売り時。中古マンション市場も同様に活発です。

ただ、「この流れに乗れば誰でも高く売れる」と安易に考えてはいけません。

意外にも、売却に後悔を残している人は多いからです。

この記事を読めば、マンション売却の基礎知識から、失敗を回避するためのポイントなどがわかります。

売却で失敗しないために最低限の知識を抑え、価格上昇の波に乗って売却を成功させましょう。

- マンション売却にかかる費用やお得な控除

- マンション売却の注意点

- マンション売却の失敗例

Contents

1.マンション売却の全体の流れ

マンションの売却は長い期間と、様々な手続きが必要です。

マンション売却で後悔する要因の一つに「不動産会社にすべてを任せきりにしてしまうこと」 があげられます。

後悔を残さないよう、まずはマンション売却の流れを大枠でとらえて、どのように進んでいくのかイメージできるようにしましょう。

以下の表は、マンション売却完了までの流れです。

ステップ8の決済・引き渡しまでは、平均的に3~6か月ほどかかります。

| 売却前 | 1.売却の準備 | 住宅ローンの確認、必要書類を理解し、査定に必要な書類を準備する |

|---|---|---|

| 2.価格の査定・設定 | 不動産会社にて査定依頼&相場を知る | |

| 3.書類の提出 | 付帯設備表や告知書を記入し提出する | |

| 4.不動産会社の選定 | 契約を結ぶ不動産会社を選ぶ | |

| 5.不動産会社と媒介契約 | どの媒介契約を結ぶかを決める | |

| 売却活動中 | 6.売却活動 | 不動産会社に広告を依頼 不動産会社に適宜相談する 内覧準備と対応を行う |

| 7.売買契約 | 契約締結する 仲介手数料を支払う |

|

| 売却後 | 8.決済・引き渡し | 売却代金の決済とマンションの引き渡しを行う |

| 9.確定申告 | 翌年、確定申告をする |

売却前の期間は住宅ローン残債の確認や必要書類の準備 (査定依頼後でも問題なし)等を行い、その後不動産会社に査定を依頼します。

査定は、マンションの価値を知るために必要ですが、不動産会社を選ぶうえでの重要なイベントです。

契約する不動産会社を決めたら媒介契約を結び、売却活動を始めます。

売却活動中は、基本的に不動産会社が購入希望者を募りますが、売主は内覧に備えた準備や当日の対応が必要になります。

買主が見つかり無事に売買契約が結べたら、買主からは手付金(一般的に売却金額の5~10%)を受領し、不動産会社へは仲介手数料の半金を支払います。

目安として1か月後、引き渡し当日に残代金を決済し、司法書士が手続きを済ませ引き渡しとなります。

引き渡し完了後、不動産会社へ仲介手数料の残金と司法書士へ報酬を支払い売却は終了です。

売却益が出た場合は、翌年2月16日~3月15日の間に確定申告が必要です。

売却損が出た場合も、確定申告することで節税できる場合があるので、いずれの場合も確定申告を行うことをお勧めします。

各ステップについて詳しくは『【マンション売却の流れ】準備から確定申告までを7ステップで解説』をご覧ください。

2.マンション売却にかかる費用

マンションの売却には税金や費用がかかります。

平均的に売却金額の5~7%の費用がかかるため、マンション売却で儲かったとしても思わぬ出費がかさむ場合があります。

以下はマンションの売却にかかる費用です。

■マンション売却にかかる費用

| 費用 | 概要 | 相場 |

|---|---|---|

| 仲介手数料 | 売買成立後不動産会社に支払う手数料 | 売買価格×3%+6万円(+消費税) |

| 印紙税 | 契約書等課税文書発行時にかかる税金 | 5,000円〜3万円目安 |

| 譲渡所得税 | マンションの売却益にかかる税金 | 5年以上所有で税率20.315% |

| 登録免許税 | 抵当権抹消登記に伴い支払う税金 | 不動産の数×1,000円 |

| (司法書士への報酬) | 抵当権抹消登記に関わる司法書士の手数料 | 5,000円〜2万円程度 |

他にも、引越し費用や住み替えに伴う諸費用などがかかります。

売却に向けてハウスクリーニングやリフォーム、土地の測量などをする場合は、さらに別途費用が発生します。

それぞれの費用を詳しく見ていきましょう。

仲介手数料

仲介手数料は、売買契約が成立した場合に不動産会社への成功報酬として支払う手数料です。

仲介手数料は取引額に応じて以下の通りに上限が定められています。

| 取引価格(税別) | 仲介手数料 |

|---|---|

| 200万円以下 | 売買金額×5%+消費税 |

| 200万円以上400万円以下 | 売買金額×4%+2万円+消費税 |

| 400万円を超える | 売買金額×3%+6万円+消費税 |

印紙税

印紙税は、契約書の作成にかかる税金です。

売却金額(契約書に記載されている金額)に応じて一定の税額が決められています。

2024年3月31日までに作成された不動産譲渡契約の場合、軽減税率が適用されます。

| 契約金額 | 本則税率 | 軽減税率 |

|---|---|---|

| 500万円を超え1,000万円以下 | 1万円 | 5,000円 |

| 1,000万円を超え5,000万円以下 | 2万円 | 1万円 |

| 5,000万円を超え1億円以下 | 6万円 | 3万円 |

譲渡所得税

譲渡所得税とは、売却益(譲渡所得)に対して課される所得税と住民税のことです。

譲渡所得は、売却金額から取得費(購入にかかった費用)譲渡費用(売却にかかった費用)を差し引いたものです。

そのため、譲渡所得が発生しない取引も多く、その場合は税金がかかりません。

税率はマンションの所有期間で変わるため、注意しましょう。

| 所有期間 | 住民税 | 所得税(復興特別税含む) | 合計 |

|---|---|---|---|

| 5年以下 | 9% | 30.63% | 39.63% |

| 5年超え | 5% | 15.315% | 20.315% |

登録免許税

住宅ローンの完済後は、不動産についた抵当権を抹消させなければいけません。

登録免許税は、登記手続きにかかる税金で、抵当権抹消登記の際は不動産の数×1,000円がかかります。

一般的に、土地と建物で別々に税金がかかるため、あわせると2,000円です。

司法書士への報酬

マンションを売却する際は、抵当権抹消登記と所有権移転登記が必要であり、司法書士に代行してもらうのが一般的です。

所有権移転登記は買主負担となるのが基本です。

抵当権抹消登記に関しては、登録免許税と司法書士報酬15,000円前後がかかります。

ここでは、主な費用を紹介しました。その他の費用も詳しく知りたい方はこちらの『【全解説】マンション売却手数料│相場から費用節約の特例・値引き方法まで』も確認してみてください。

おおよその費用を知りたい場合は、マンション売却シミュレーターを利用するとその場でシミュレーション結果が確認できます。

3.マンション売却時に活用できる特例

売却益が大きく発生する場合、譲渡所得税はとても負担の大きい税金になります。

ただ現在は、不動産の流通を促進するため様々な特例が用意されており、条件に該当する方は税金を抑えられます。

以下では、マイホーム売却で使える以下2つの特例を紹介します。

- 3,000万円特別控除

- 譲渡損失の損益通算及び繰越控除の特例

3-1.3,000万円特別控除

マンションの売却で譲渡所得(売却益)が出た場合に、譲渡所得を最大3,000万円まで控除できる特例です。

基本的に譲渡所得は以下のように計算します。

特例を適用する場合は以下のような計算となるため、上の計算で譲渡所得が3,000万円以下の場合は税金が発生しません。

3,000万円特別控除を適用するには以下の要件を満たす必要があります。

- 住んでいた物件であること(別荘や一時的な仮住まい等は認められない)

- 住まなくなって3年経過した年の12月31日までに売却すること

- 買い手が家族や親族、特別な関係の人でないこと

- この特例を受けるために(節税目的で)住んでいた家ではないこと

- 確定申告の際に譲渡所得の内訳書を添付すること

- 売却する2年前から他のマイホーム関連の特例を受けていないこと

買い替えを行う方は、住宅ローン控除と併用できない点に注意ください。

譲渡所得が発生する場合でも3,000万円特別控除と住宅ローン控除のどちらを適用するとお得になるのかを考えて判断しましょう。

3-2.譲渡損失の損益通算および繰越控除の特例

売却損が出た場合に、他の所得と相殺することを損益通算とよびます。

相殺しきれなかった費用を翌年に持ち越し、再度相殺に充てることを繰越控除といいます。

不動産の売却は分離課税のため、本来は他の所得と合算できませんが、マイホームを売却する場合は損益通算と繰り越し控除の特例を適用できます。

売却益が出ていない場合は確定申告の義務がありませんが、特例を適用させるためには確定申告による申請が必要です。

損益通算と繰り越し控除の特例は、前述の3,000万円特別控除よりも利用できるシーンが限られているので注意しましょう。

具体的に以下の場合に適用できます。

- マイホームを買い換えた場合

- 住宅ローンが残っている場合

1.マイホームを買い換えた場合

5年超所有するなど一定の要件を満たした上の買い替えでは、損益通算と繰り越し控除の特例を利用できます。

損失額は最大3年間繰越し、通算できます。

詳しい適用要件は『国税庁 No.3370 マイホームを買い替えた場合に譲渡損失が生じたとき』をご覧ください。

2.住宅ローンが残っている場合

5年超所有するなど一定の要件を満たし、住宅ローンの残債よりも低い金額で売却した場合、その差額を損益通算でき、最大3年間繰越せます。

1、2どちらにしても、確定申告の際の必要書類は複数に及びますので、事前に調べて準備しておきましょう。

詳しい適用要件は『国税庁 No.3390 住宅ローンが残っているマイホームを売却して譲渡損失が生じたとき』をご覧ください。

4.マンション売却前の注意点

マンションの売却は売却前、売却活動中、売却後の3つのフェーズに分かれます。

フェーズごとに気をつけないといけないポイントがありますので、少しでも高く売るためにもしっかりと把握しておきましょう。

まずは、マンションの売却前にはどのようなところに気をつけたらいいのか、解説していきます。

【売却前の注意点】

- マンションの市場の流れを見てタイミングを決める

- いつまでに売却したいのかスケジュールを立てる

- 物件の相場を把握して妥当な価格設定をする

- 不動産会社の選び方を抑えておく

- 向いている契約方法を理解する

4-1.マンションの市場の流れを見てタイミングを決める

売却は、売手と買手がいて成立します。

スムーズに売却するためには、不動産を購入する人の傾向、つまり市場を知っておく必要があります。

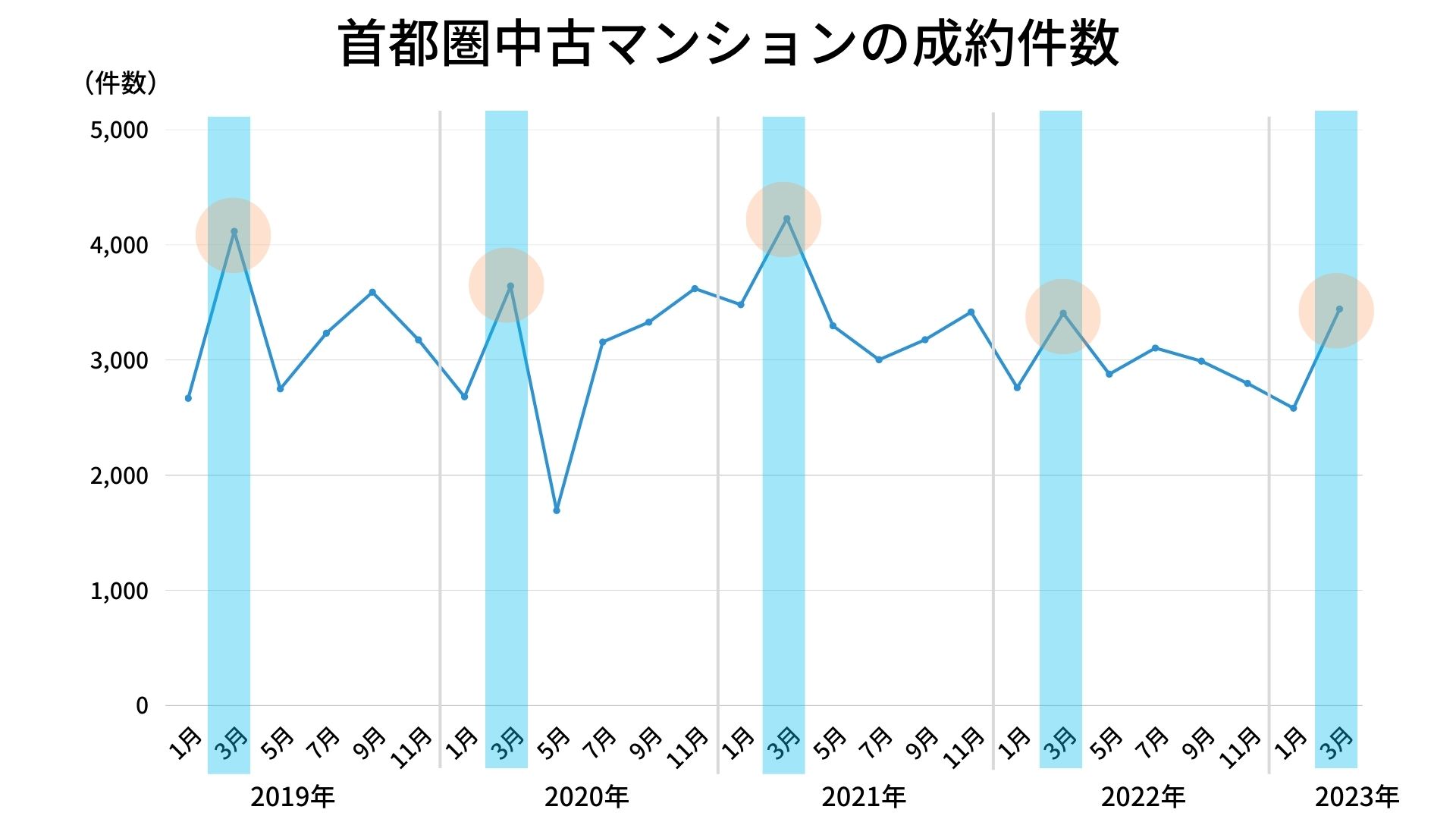

不動産の取引量を確認すると、3月に取引量が最も増え、8月ごろに取引量が底をつく傾向にあります。

これは、人の移動が関係しており、新年度前で転勤や進学の多い時期は、購入希望者が多くなるのです。

需要が多い時期は、条件の良い物件は買い手側も競争が激しくなり、すぐに決めてくれることもあります。また大幅な値引きに応じなくとも成約する可能性も高まるため、少しでも高く売りたい人には良い時期と言えるでしょう。

しかし、成約数がガクンと落ちる4月、5月であっても成約価格が大きく下がるわけではないので、需要が多い時期であると覚えておく程度でいいでしょう。

また、成約数は2月、3月の次は9月、10月が高めです。これらの情報を踏まえ、売るタイミングを決めてみてください。

4-2.いつまでに売却したいのかスケジュールを立てる

いつまでに売りたいのかを明確に決めておくことは重要です。

十分な時間があれば強気な価格設定ができますし、時間がない場合は適度に値下げが必要になります。

売却のタイムリミットを定めることで、売買方針も明確に適切に設計できるのです。

マンションの売却は目安として3か月〜6か月ほどかかります。

ただし、すべての場合でこの範囲に収まるわけではなく、1年かかる場合もあるのです。

マンションは一戸建てに比べて売れやすい傾向にありますが、できれば1年ほど余裕をもっておくと、より高い価格にチャレンジした売却ができます。

4-3.相場を把握して妥当な価格設定をする

売りに出す時にチェックしないといけないのが、似た条件の物件がいくらで売れているか(相場)です。

マンションの売却相場は売り出し価格や、値下げ幅を決めるうえで重要な指標です。

不動産会社任せずにせず、売主自身が相場を理解し、一緒に価格を考えていきましょう。

マンションの場合は、同じマンションでの成約事例を調べてみるのもいいでしょう。

土地総合情報システムやレインズマーケットインフォメーションでは、過去の成約事例を検索できます。

同じマンションの事例がなければ、できるだけ条件の近い事例を探してみましょう。

自分で相場を調べたら、不動産会社に査定を依頼してみましょう。

査定は複数社を比較することで、より相場が見えてきます。

複数の専門家の意見を聞きながら、市場の動向などをとらえていきましょう。

4-4.不動産会社の選び方を抑えておく

前述の通り、相場を把握するために複数社の査定を比較することは重要です。

同時に信頼できる不動産会社を選び抜くことも、とても重要です。

考えなしに名前の知っている大手企業に決めるのではなく、比較をしたうえで選びましょう。

大手ではなく、地域の実情をよく理解した地域密着型の不動産会社が高く売ってくれる場合もよくあります。

また、中には囲い込みのような悪質な行為を行う不動産会社もいます。

(囲い込みは、本来他社へも公開しなければいけない売買状況を正確に伝えず、自社で情報を囲い込む手法です。不動産会社はこれにより売手と買手から仲介手数料を得ることができます。)

マンションの売却査定を依頼したあと直接会い、担当者が信頼できるか見定めましょう。

「質問に対して紳士に答えてくれるか」「あからさまに相場を逸脱した査定額になっていないか」「査定額に根拠を持っているか」を確認しましょう。

【不動産会社を選ぶポイント】

- 質問に対して真摯に答えてくれるか

- 売却相場から逸脱した査定額でないか

- 査定額に根拠を持っているか

- 担当者との相性はいいか

「マンション売却するならどこがいい?」と迷ったときには、NTTデータグループが運営する一括査定サイト「不動産売却 HOME4U(ホームフォーユー)」の利用がおすすめです。

不動産売却 HOME4U(ホームフォーユー)はカンタンな情報を入力するだけで、全国の優良な不動産会社2,100社のなかから、6社を選んでまとめて査定依頼ができます。

不動産会社選びで迷ったときは、ぜひ「不動産売却 HOME4U」をお試しください。

4-5.マンションの売却が得意な会社を選ぶ

実は、不動産会社には得意不得意があります。戸建て住宅に強いところ、マンションに強いところ、土地に強いところ、売買ではなく賃貸に強いところなど、さまざまです。

地域によっても得意不得意がありますし、宣伝力に自信がある会社もあります。

不動産会社の担当者に直近の取引実績のデータを見せてもらい、マンション売却への強さを確認しましょう。

マンション売却が得意で信頼できる不動産会社を見つけたら媒介契約を結び、売却を始めます。

媒介契約は以下3つの種類があるため、自分のマンションにあった契約方法を選びましょう。

| 契約の種類 | メリット | デメリット |

|---|---|---|

| 一般媒介契約 |

|

|

| 専任媒介契約 |

|

|

| 専属専任媒介契約 |

|

|

一般媒介契約は、人気の高い物件に向いていて、専任や専属専任は売りにくい物件をうまく売って欲しい方に向いている、とも言われます。

5.マンション売却中の注意点

続いて、マンション売却で失敗しないよう、売却活動中にはどんなことに注意をすればいいか解説していきます。

【売却中の注意点】

- 売却活動の進捗をタイムリーに把握する

- 内覧時は清掃やPRをしっかり行う

- 瑕疵(かし)がある場合は必ず告知する

5-1.売却活動の進捗をタイムリーに把握する

売却活動中は、不動産会社の担当者とはコミュニケーションをとり、良好な関係を築いておかないといけません。

専任媒介や専属専任であれば報告はしてくれますが、売却につながるような手を打ってくれているかどうかが大事ですが、その動きができていなければ早めに促し、もっと熱心に取り組んでもらいましょう。

不動産会社と一般媒介契約を結んでいる場合は、不動産会社が定期的な報告をする義務がありませんので、売主自身が積極的に進捗を聞くようにしましょう。

5-2.内覧時は清掃やPRをしっかり行う

販売活動がうまくいき、購入希望者が見つかれば次は内覧です。

内覧は購入を大きく左右するイベントです。

実際の現場で感じられる視覚情報などは心や感情を揺さぶり、「ここに住みたい」と思わせるきっかけになります。

買い先行の場合はハウスクリーニングも入れて綺麗な状態にできますが、居住中の内覧の場合は片付けや清掃はしっかりと行いましょう。特に、お風呂やトイレなどの水回りは結構チェックされます。念入りに掃除しましょう。

また、内覧は不動産会社に任せることもできますが、購入希望者の邪魔にならないレベルで売主も参加するようにしましょう。

そのマンションに住んでいていよかったポイントは、不動産会社よりも売主のほうが知っています。

「病院の先生が優しかった」のような些細な情報でもいいのでまとめておき、雑談レベルでアピールできるようにしましょう。

過度に押し売りしているような印象を持たれると逆効果ですので注意しましょう。

5-3.瑕疵(かし)がある場合は必ず告知する

物件に潜んでいる劣化や欠陥を瑕疵といいます。

物理的なものだけでなく、事故物件のような心理的なストレスのある場合も瑕疵(心理的瑕疵)といいます。

これら瑕疵には報告義務があるため、必ず買手に伝えなければいけません。

万が一、契約時に伝えられていない瑕疵等が見つかると、契約不適合責任により損害賠償や契約解除などに応じなければいけません。

古いマンションでは瑕疵に気づけない場合もあります。

心配な場合は、ホームインスペクションを受けましょう。

マンションや戸建ての欠陥がないか、劣化度合いはどの程度か、住宅建築の専門家に調査してもらうこと。マンションの場合目視診断。

第三者による調査報告があることで、買手が瑕疵に抱く不安もなくなり、より売却しやすくなります。

6.マンション売却後の注意点

売買契約後が終わると、いくらか肩の荷が下りるかと思います。

あとは引き渡しをして、翌年に確定申告を行うだけです。

売却後もスムーズに失敗なく進めていくために、以下の点に注意しましょう。

【売却後の注意点】

- 手元にあるお金を正確に把握する

- 確定申告を忘れずに行う

6-1.手元にあるお金を正確に把握する

大きなお金が動くマンションの売却ですので、現時点までのお金の流れを含め、手元にお金がいくらあるのか把握しましょう。

売買契約後は、決済と引き渡しを行いますが、その際は仲介手数料や司法書士報酬、人によっては住宅ローンの一括返済手数料などがかかります。

売買契約の際は、買手から手付金をもらっていますが、買手が住宅ローン審査に通らなかった場合などには手付金の返還が必要になります。

手付金はできるだけ手を付けないようにしましょう。

また、売却益がある人は譲渡所得税が発生するため、翌年の確定申告後にさらなる支出が発生することに備えておきましょう。

6-2.確定申告を忘れずに行う

売却益が出た方には確定申告の義務が生じます。

また、『3,000万円特別控除』や『損益通算』など、各種特例を適用するには確定申告による申請が必要です。

確定申告とは1年間の所得に対する納税額を計算し、翌年の2月16日〜3月15日の間に税務署に提出する一連の手続きを指します。

不動産の売却で得た所得は分離課税と呼ばれ、普段確定申告を行わない会社員の方でも確定申告が必要になります。

確定申告は売却の翌年行います。

例えば、2022年1月1日に売却しても、申告は2023年の2月16日〜3月15日です。

長い期間が開くと忘れてしまう方もいるため、カレンダーやリマインダーにメモを残しておきましょう。

もし確定申告を忘れてそのままにしておくと、ペナルティが加算されてしまう可能性がありますので注意しましょう。

7.マンションの売却の5つの失敗例

ほとんどの方が、はじめてマンションを売却する方であり、マンションを購入した時以来の大きな金額の取引になるでしょう。

売却は不動産会社の手を借りますが、売却金額や売り方などの最終決定は売主自身が行います。

マンションの売却は平均でも3~6か月続く長い活動です。

その間には様々な選択があり、「もっとこうするべきだった」「なんであれにしたのだろう」と後悔を残す方も少なくありません。

この章では、マンション売却のよくある失敗例を紹介しています。

どんなところに、どのように失敗するのかを知ることで、後悔を残さない売却ができるようになります。

【よくある失敗例】

- 大手なら大丈夫だと安易に契約した

- 相場よりも安く売ることになってしまった

- 買い手がローンに落ちた

- 売却と購入の両方で控除が使える計算をしていた

- 確定申告をし忘れた

7-1.大手なら大丈夫だと安易に契約した

CMでよく見る大手の不動産会社だから間違いないだろう、とすぐ契約してしまう方は多くいます。

しかし、大手だから高く売ってくれるとは限りません。

地域の実情を理解した中小不動産会社が高く、早く売ってくれることもよくあります。

重要なのは、売りたい物件を「誠実」「熱心」に売ってくれる不動産会社、ひいては担当者を見つけることが重要です。

安易にCMで見た不動産会社に依頼せず、複数社に査定を依頼して比較したうえで選びましょう。

不動産会社の実力や実績も大切ですが、担当者が信頼できる人間かも見定めましょう。

7-2.相場よりも安く売ることになってしまった

相場よりも安く売れてしまう場合もあるでしょう。

安く売れた原因は、物件の価値がないことではなく、不動産会社選びや売り方の問題かもしれません。

相場より安く売れてしまう事例としてよくあるのが、売り急ぎによる過度な値下げです。

売却に費やせる時間が少なければ、不動産会社としても値下げをするほかありません。

可能であれば、1年ほど余裕を持った売却を心がけましょう。

ほかに、売れもしない査定額を信用してしまったばかりに、結局値下げを余儀なくされやすく売ってしまうケースがあります。

不動産会社の中には、相場よりも高い査定額で目を引き、自社と契約させようとする不動産会社もいます。

根拠もない高い価格で売り出すと、当然購入希望者が集まりにくく、時間だけを浪費させてしまいます。

結果的に売り急ぐこととなり、過度な値下げが必要となるのです。

7-3.買い手がローンの審査に落ちた

売買契約後に、買い手が住宅ローンの審査に落ちる場合がまれにあります。

この場合、売買契約は解除となりますので、新たに購入希望者を探さなくてはいけません。

一般的に、買主都合で売買契約を解除する場合、売買契約時に受領する手付金は売主のものとなります。

ただ、住宅ローン特約を付けている場合は、住宅ローン審査落ちによる契約解除の際、手付金を買い手に返還しなければいけません。

住宅ローンの事前審査に通っている人であれば、本審査たいてい通過します。

ただし、事前審査の内容と実態が異なっている場合や、本審査までの間に他の借り入れを増やした場合などは、本審査に落ちてしまう可能性があります。

購入希望者が信頼できる人であるか、経済的な余力がありそうかを見極める必要があります。

7-4.売却と購入の両方で控除が使える計算をしていた

売却益が出た場合は、売却益に対して譲渡所得税が課税されます。

3,000万円特別控除の特例は、マイホームを売却する際に売却益を最大3,000万円まで控除できる制度です。

譲渡所得税が発生する際に、3,000万円特別控除を利用する方は多いですが、安易に使うと後悔しかねません。

住宅ローン控除と併用できないためです。

マイホームを売却し新居へ住み替える方は、譲渡所得税を減らす3,000万円特別控除か、購入後の節税ができる住宅ローン控除のどちらを利用するか選ばなければいけません。

2つの特例が併用できないことを知らないまま住み替えを進め、「住宅ローン控除を利用したほうが得だったのに」と後悔をしないように注意しましょう。

7-5.確定申告を申請し忘れた

引き渡しが終わると一安心。新居にも引っ越して新しい生活が始まるとすっかり忘れてしまうのが確定申告です。

確定申告を忘れると「お尋ね」がきて、それも放置してしまうと支払い予定の譲渡所得税に無申告加算税や延滞税が上乗せされる可能性があります。

確定申告を忘れずに行うには、売却直後に準備をするのがおすすめです。やることは以下の2つです。

- 納税額を分けておく

- スマートフォンのカレンダー機能で、翌年2月16日に確定申告の予定を入れておく

最も大切なのは納税額を使わないように分けて、取っておくことです。

確定申告の時期は毎年2月16日〜3月15日なので、翌年のその時期に忘れずに申告できるよう、手帳やカレンダーアプリなどに記入しておきましょう。

住み替えで、新居を購入して住宅ローン控除を使う人はいずれにせよ確定申告が必要になります。

銀行から年末残高証明書も送られてくるので思い出すきっかけはありますが、確定申告の経験のない方は後回しにしがちなので注意しましょう。

8.マンションの売却に関するよくある質問

マンションの売却時によくある質問は、以下になります。

【よくある質問】

- 売ったお金はいつ手元に入る?

- マンションの住宅ローンが残っていても売却できる?

- 相続したマンションも売却できる?

- マンション売却前はリフォームするべき?

- マンション売却に必要な書類は?

それぞれを見ていきましょう。

8-1.売ったお金はいつ手元に入る?

売却金額の5~10%程を手付金として売買契約時に受領するのが一般的です。

残りの売却代金は、引き渡し当日に決済されます。

買い手の住宅ローン審査落ちなどで契約解除となる場合、住宅ローン特約を付けていると手付金を買い手に返還しなければいけません。

売却代金が決済されるまでは、できるだけ手付金はそのまま残しておくと安心です。

8-2.マンションの住宅ローンが残っていても売却できる?

住宅ローンが残っていても売却できますが、売却金額を合わせて住宅ローンを完済する必要があります。

売却時に住宅ローンが完済できない場合は、原則として売却できません。

ただし、住み替えローンや任意売却を行えば、売却できる場合もあります。

住み替えローンは、住み替えを行う場合に限り残りの住宅ローン残債と、新居の住宅ローンを合わせて借り入れられるローンです。

借入金額が大きくなるうえに、一般的な住宅ローンよりも金利が高いため注意が必要です。

任意売却は、住宅ローンが支払えず滞納をしている方が、金融機関に同意をもらったうえで行う売却を指します。

金融機関が同意しなければ売却できないうえ、住宅ローン滞納の過程で信用情報に傷がついてしまいます。

まずは、住宅ローンの残債を確認し、不動産会の査定を受け、売却金額で完済できるそうか確認してみましょう。

下のバナーより簡単1分で査定が依頼できます。

8-3.相続したマンションも売却できる?

相続したマンションでも売却はできます。

ただし、不動産を売却できるのは、その不動産の名義人だけなので、事前の名義変更が必要です。

相続した不動産の名義を変更する手続きを相続登記といいます。

相続をしたらなるべく早く相続登記をすまし、いつでも売却できる状態にしておきましょう。

相続人が一人ではなく、一つのマンションを複数人で所有する(共有名義)状態になった場合は、全員が同意をしないと売却できません。

間に合うのであれば、相続前に相続人間で売却の方針を固めておきましょう。

8-4.マンション売却前はリフォームするべき?

基本的に、リフォームをせずに売却することをお勧めしています。

理由は以下の通りです。

- リフォーム費用を回収できるとは限らない

- リフォームに時間がかかる

- 中古マンションをなるべく安く買って、自分好みにリフォームしたい人もいる

- 一般の人だと売却に支障のない範囲の劣化度合いが分からないので、判断が難しい

リフォームには費用も時間もかかりますが、それらを上回る売却金額まで高まるかと言ったら、一概にそうとは言えません。

また、リフォームをすることで、かえって売れにくくなる場合もあるのです。

最近はDIYやリノベーションの需要の増加から、「中古の家をできるだけ安く買って自分好みにカスタマイズしたい」という購入希望者が増えています。

リフォームした結果、売却価格が高まり、希望とは異なる内装になると、そうしたニーズにこたえられなくなります。

まずはリフォームをせずに売却をはじめ、様子を見てからリフォームを検討するのが最も安全です。

リフォームをするかどうかは、その地域の実情をよく理解した不動産会社に相談をして決めましょう。

6-5.マンション売却に必要な書類は?

マンションの売却では、さまざまな書類を用意する必要があります。

スムーズに売却を進めていくために、いつまでにどの書類を用意しないといけないかはチェックしておきましょう。

- 権利証または登記識別情報通知書

- 登記事項証明書

- マンション取得時の契約書

- 付帯設備表

- 告知書

●権利証または登記識別情報通知書

物件の所有者を確認するための書類です。

2005年の不動産登記法改正後、権利書に変わり、登記識別情報通知書が発行されることになりました。

●登記事項証明書

もともと登記簿謄本と呼ばれていた書類で、ペーパーレス化に対応し登記事項証明書と名称が変わりました。登記事項証明書も4つの種類がありますが、区分所有マンションの場合は一部事項証明書が使われるのが一般的です。

●マンション取得時の契約書

は媒介契約時にも提出しますが、確定申告に伴う取得費の計算でも必要になります。

●付帯設備表

マンションに残す設備を証明する書類です。

●告知書

売り手が知っている物件に関する瑕疵をまとめた書類です。瑕疵は告知義務があるため、事前に不動産会社に伝え、告知書を作成しましょう。

この記事のポイントまとめ

マンション売却の流れは売却前→売却活動中→売却後の3つのフェーズに分けられます。

- 売却前・・・書類の準備や査定、不動産会社と契約する

- 売却活動中・・・売却計画立案に基づき活動し、内覧を経て売買契約する

- 売却後・・・物件を引き渡し、確定申告を行う

詳しくは「1.マンション売却の全体の流れ」をご覧ください。

マンションだけでなく、不動産の売却には様々な税金控除の特例が用意されています。

使える特例は状況により異なります。

特例には以下のようなものがあります。

- 3,000万円特別控除

- 譲渡損失の損益通算および繰越控除の特例

詳しくは「3.マンション売却時に活用できる特例」をご覧ください。

マンション売却時の注意点は様々ありますが、まず不動産会社任せにしないよう注意しましょう。

不動産会社も商売ですから、必ずしも売主の利益を最大化するよう動くとは限りません。

売主自身がある程度マンション売却について理解し、コツや注意点を押さえておくことが重要です。

詳しくは「4.【状況別】マンション売却の注意点」をご覧ください。

本記事ではいくつかの失敗事例を紹介しました。例えば以下のようなものです。

- 大手なら大丈夫だと安易に契約した

- 相場よりも安く売ることになってしまった

- 売却と購入の両方で控除が使える計算をしていた

詳しくは「7.マンション売却の5つの失敗例」をご覧ください。

「住宅ローンの残っているマンション」「相続したマンション」いずれも売却できます。

ただし、売却できないケースもあるため、それぞれ確認しておきましょう。

詳しくは「8.マンションの売却に関するよくある質問」をご覧ください。

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_pc_banner.png&nocache=1)

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_sp_banner.png&nocache=1)