マンション売却の住み替え方法は、「売り先行」と「買い先行」の2パターンあり、それぞれメリット、デメリットがあります。どちらも手順がやや複雑なため、住み替えが失敗しないか不安に思う方も多いのではないでしょうか。

初めてのマンション住み替えでも、損せずスムーズに進めるために、注意点や失敗例なども併せてご紹介します。中古マンション住み替え成功のために、ぜひ最後までお読みください。

- 売り先行・買い先行、2つの手順を比べる

- それぞれのメリット・デメリットを知る

- マンション売却の費用を確認する

- 住み替え時の節税対策を押さえる

マンション売却について基礎から詳しく知りたい方は『マンション売却で失敗・損しないための注意点』も併せてご覧ください。

- 「マンションを売りたいけど、どうしたらいいか分からない方」は、まず不動産会社に相談を

- 「不動産一括査定」なら複数社に査定依頼でき”最高価格(※)”が見つかります ※依頼する6社の中での最高価格

- 「NTTデータグループ会社運営」のHOME4Uなら、売却に強い不動産会社に出会えます

Contents

1.マンションの住み替え手順は『売り先行』か『買い先行』

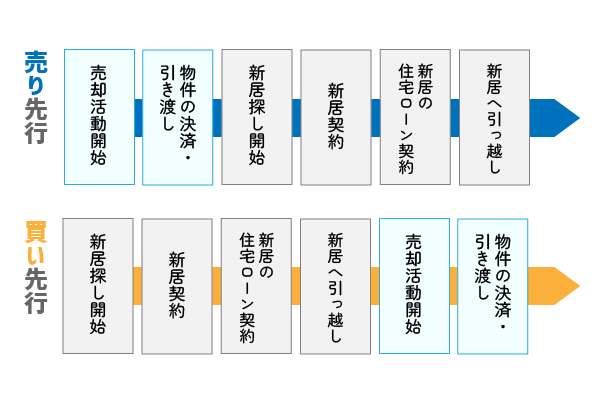

マンションの住み替えを進める手順には、『売り先行』と『買い先行』という2通りの方法があります。

- 売り先行:現在の住まいを売ってから、新居を購入する

- 買い先行:新居を買ってから、現在の住まいを売却する

以下では、『売り先行』と『買い先行』それぞれの解説や、メリット・デメリットについて紹介します。

なお、売却と購入の契約時期を同日に合わせる方法もあります。

この方法は非常に難しく運も必要になるため、まずは『売り先行』か『買い先行』、どちらの目線で取り組んでいくかを決めていくことをおすすめします。

住み替えは売却と購入の両方が必要なので、同時進行できればベストなのですが、同時進行は簡単ではありません。売却と購入のどちらを先にするのか、決める必要があるでしょう。

1-1.売り先行のメリット・デメリット

売り先行は、現在住んでいるマンションを売り出し、買い手が見つかり物件を引き渡したあとで新居となるマンションを探す方法です。

マンションを売却してから新居の物件を探すため、資金計画を立てやすくなります。

メリット

売り先行のメリットは、次の通りです。

- 売却金で住宅ローンを完済し、新居の購入資金に充当できる

- マンション売却に時間がかかっても、値引きのリスクが低い

- 内覧者に直接アピールできる

住んでいるマンションを売却したあとで新居を購入するので、旧居の住宅ローンを完済した上で、新居の購入資金を得られることが最大のメリットといえます。また、売却額から、新居購入にいくら使えるか資金計画も立てやすいでしょう。

また、マンションがなかなか売れず、予想以上に売却期間が長引く場合もあります。物件を先に購入していて新居のローン支払いが始まっている場合、早く売却したいと焦って大幅な値引きに応じざるをえない、といったリスクも発生します。

さらに、居住中に内覧客が来るため、近隣の学校や商業施設の情報、広告では公開していないマンションの住みやすい点など、居住者ならではの情報を直接アピールできるのもメリットといえるでしょう。また、購入者の人となりも売却前に確認することができます。

売り先行の場合は、売れるまで旧居に住み続けられるため、ダブルローンになることもなく、納得できる金額で売却できる可能性が高まります。

デメリット

売り先行には、以下のようなデメリットがあります。

- 居住中に内覧が行われる

- 仮住まいの費用が発生することもある

住みながら売却する場合は、居住中に家の内覧が行われます。そのため、家具の配置によっては実際の平米数よりも狭く見えたり、水回りの古さが目立ってしまったりと、空室の物件と比較されると不利になる可能性もあります。

さらにマンションを売却後すぐに引っ越すには、同時進行で新居探しを行わなければなりません。しかし、売却できるタイミングと新居の契約が合わなければ、仮住まいが必要になるケースもあります。仮住まいに引っ越して再度新居に移ると、2倍の引っ越し費用がかかります。

売り先行は住宅ローンの残債がある人に向いている

住宅ローン残債を完済できるように売却金額を設定してマンションを売り出しても、実際にその金額で売れるかはわかりません。

そのため、実際に売れた金額をもとに、完済には自己資金が必要か、一括返済できるかを判断します。売り先行は、こうした資金の見立てがしやすいため、住宅ローン残債がある人におすすめの方法です。

1-2.「買い先行」でマンションを住み替えするメリット・デメリット

買い先行は、引越し先の新居を購入した後で、現在住んでいるマンションを売却します。

買い先行のメリット

買い先行のメリットは以下の通りです。

- 納得できる新居を探せる

- 仮住まいが必要なく一度で引っ越しが完了する

- 空室で内覧ができる

新居を購入してから住んでいるマンションを売却する「買い先行」では、納得がいくまで新居を探し、買いたいタイミングで購入することができます。

また、新居を購入しているため、仮住まいを用意する必要もありません。一度で引っ越しが完了するので、余計な費用や手間がかからないことは大きなメリットといえます。

さらに、マンションは引越し後に売り出すため、内覧の際は空室になります。部屋に家具が配置されていないため、空室は買い手が自分たちの生活スタイルをイメージしやすくなります。

買い先行のデメリット

買い先行のデメリットも確認しておきましょう。

- 住宅ローンが二重になることもある

- 資金計画が崩れる可能性がある

マンションの住宅ローン残債がありつつ、新たに住宅ローン組んで新居を購入する場合、旧居が売却できるまで、二重ローンを支払うことになります。そのため、買い先行をするには一定の資金力が必要といえます。

また、住んでいたマンションが思っていた金額で売却できないこともあります。売り急いで相場よりも安く売却することになれば、資金計画が大きく崩れてしまうこともあり、注意が必要です。

買い先行は新居を妥協せずに選びたい人に向いている

買い先行は、新居を妥協せずにこだわって選びたい人に向いています。

不動産は1点ものが多いため、人気の物件であれば購入までのスピードが重要になります。また、希望のエリアに気に入った物件がなかなか売り出されず、購入まで1年近くかかるケースも珍しくありません。そのため、購入したいエリアが決まっている方や、新居の設備や間取りなどに妥協したくない方は、買い先行がおすすめです。

2.中古マンション住み替えにかかる税金と費用

マンション売却は税金や仲介手数料など、費用がかかります。売却金額がすべて手元に残るわけではないため、事前に把握しておくことが大切です。

| 費用項目 | 目安の金額 |

|---|---|

| 仲介手数料 | (売却額 × 3%)+ 6万円 + 消費税 |

| 印紙税 | 売却価格により異なる。詳細は「4-2」 |

| 譲渡所得税 | 売却価格や不動産の保有期間により異なる。詳細は「4-3」 |

| 登録免許税 | 抵当権抹消登記にかかる税金。マンションの場合、土地と建物×1,000円で合計2,000円 |

| 司法書士への報酬(登記手続きの代行) | 1.5万~2万円 ※司法書士によって異なる |

| 住宅ローン一括返済手数料 | 1万円~3万円 ※金融機関によって異なる |

2-1.仲介手数料

不動産売却を不動産会社に依頼すると、仲介手数料が発生します。

仲介手数料の上限金額は、宅地建物取引業法によって以下のように定められています。

| 売買の取引額 | 仲介手数料 |

|---|---|

| 200万円以下の金額 | (取引額の5%以内)+ 消費税 |

| 200万円超400万円以下の金額 | (取引額の4%以内)+ 消費税 |

| 400万円超の金額 | (取引額の3%以内)+ 消費税 |

なお、多くの不動産会社では上限金額を支払うよう設定されていますが、最近では仲介手数料無料や半額という会社もでてきています。

仲介手数料の上限金額を算出するには、以下の速算式に当てはめることで簡単に算出することができます。

■仲介手数料の速算式

(売却額 × 3%)+ 6万円 + 消費税

たとえば、3,000万円でマンションを売却した場合、

(3,000万円 × 3%)+ 6万円 + 消費税 = 105万6,000円

が、仲介をした不動産会社に支払う手数料になります。

2-2.印紙税

印紙税とは、マンションの売買契約書など、特定の文書を作成する際に課税される税金です。

印紙税は、売買価格に応じた収入印紙を売買契約書に貼付して納めます。収入印紙は法務局や郵便局、コンビニでも購入することができます。

不動産の売買価格ごとの印紙税は以下の通りです。

| 契約金額 | 印紙税 | 軽減税率適用後の印紙税 |

|---|---|---|

| 10万円超~50万円以下 | 400円 | 200円 |

| 50万円超~100万円以下 | 1,000円 | 500円 |

| 100万円超~500万円以下 | 2,000円 | 1,000円 |

| 500万円超~1,000万円以下 | 1万円 | 5,000円 |

| 1,000万円超~5,000万円以下 | 2万円 | 1万円 |

| 5,000万円超~1億円以下 | 6万円 | 3万円 |

| 1億円超~5億円以下 | 10万円 | 6万円 |

| 5億円超~10億円以下 | 20万円 | 16万円 |

| 10億円超~50億円以下 | 40万円 | 32万円 |

| 50億円超~ | 60万円 | 48万円 |

平成9年4月1日から令和9年3月31日までに作成された売買契約書では、軽減税率が適用されます。

2-3.譲渡所得税

譲渡所得税とは、マンション売却で利益を得たときに課される税金です。

譲渡所得税は、以下の計算式で算出します。

■譲渡所得税の計算式

譲渡所得 = 不動産の売却価格 -(取得費 + 譲渡費用)

取得費は、売却したマンションを購入したときにかかった費用のことです。譲渡所得税の税率は、マンションの所有期間によって異なります。

マンションの所有期間が5年以内の場合は「短期譲渡所得」、5年を超える場合は「長期譲渡所得」といい、それぞれに税率が設定されています。

| 所有期間 | 税率 |

|---|---|

| 5年以下(短期譲渡所得) | 39.63% (所得税30.63% 住民税 9%) |

| 5年を超える(長期譲渡所得) | 20.315% (所得税15.315% 住民税 5%) |

2-4.抵当権抹消にかかる費用(登録免許税)

住宅ローンが残っている場合、住宅ローンを完済して抵当権を抹消する必要があります。

この抵当権抹消時に、登記簿謄本から抵当権を抹消する手続きが必要となり、物件1つにつき1,000円の登録免許税がかかります。なおマンションの場合は、土地と建物それぞれに登録免許税がかかります。

また、抵当権抹消は司法書士に依頼するのが一般的で、手数料がかかります。司法書士事務所によって費用が異なりますが、1万5千円前後が相場といえます。

2-5.ローン一括返済にかかる手数料

住宅ローンを一括返済する手数料は、金融機関や利用する窓口によって金額が異なります。1万円から3万円程度としているケースがありますが、事前に利用している金融機関のホームページなどを確認しておくとよいでしょう。

2-6.その他諸費用

その他の諸費用には、以下のようなものがあります。

- 管理費・修繕積立金の清算

- 保険料

- 住宅ローン融資手数料

- 引越し費用

マンション売却では、管理費や修繕積立金が日割り計算で返還されます。金額は物件ごとに異なるので、確認が必要です。

新居の購入で必要なのが、火災保険や地震保険などの保険料、住宅ローンの融資手数料です。保険料は保険商品や地域による違いがありますが、マンションの場合は10万円程度以上が相場です。住宅ローンの融資手数料は、借入する金額の2.2%前後が相場と考えられます。

住み替えの費用を考える時に忘れがちなのが、引っ越し費用です。荷物の量や運ぶ距離、引越し会社によって費用が異なるので、数社に見積もりを依頼するのがおすすめです。

なお、売り先行で住み替えをする場合は、仮住まいに引っ越すことも考えられます。仮住まいを利用する場合、引っ越し費用は2倍かかるので費用に組み込むことを忘れないようにしましょう。

3.マンションの住み替え時に住宅ローンが残っている場合の対策

住宅ローンの返済が終わっていない場合の対策として、次の2つの方法があります。

- つなぎ融資

- 住み替えローン

それぞれどのような状態の時に利用できるのか、くわしく見ていきましょう。

3-1.つなぎ融資

住宅ローンの返済が終わっていない場合の住み替えは、売却代金で住宅ローン残債の一括返済に充てられるよう「売り先行」でおこないます。

しかし、売却期間が予想以上に長引き、購入が先になってしまうことがあります。売却と購入の順番が逆になった場合に利用できるのが、つなぎ融資です。

つなぎ融資は、一時的な資金不足をまかなうもので、通常の住宅ローンとは異なります。毎月返済するのではなく、売却できたときに一括返済するものです。

つなぎ融資について、詳しくは以下をご覧ください。

3-2.住み替えローン

売却代金よりもローン残債のほうが多く、住宅ローンを完済する資金がないときに利用するのが住み替えローンです。

住み替えローンは、新居の住宅ローンに上乗せして、返済できなかったローン残債分を借りられます。

ただし、新居の価値を超えて組むローンのため、金融機関にとってリスクが高く、審査も厳しくなる傾向があるので注意が必要です。

住み替えローンについては、以下の関連記事も併せてお読みください。

4.マンションの住み替えで利用できる節税特例

マンションの住み替えで損をしないために知っておきたいのが、以下の2つの控除です。

- 3,000万円控除

- マイホームの買い換え特例

なお、2つの制度を併用することはできません。そのため、譲渡所得が3,000万円以下の場合は3,000万円特例控除がおすすめで、譲渡所得が3,000万円を超えていれば、マイホームの買い変え特例が良いでしょう。

以下、詳しく解説します。

4-1.3,000万円控除

マンション売却で、購入したときの価格よりも高く売れて売却益が出たときの控除が、3,000万円控除の制度です。

売却益が出ると譲渡所得税がかかりますが、自宅として居住していた物件であれば、売却益から課税対象を3,000万円まで控除できます。

参考:国税庁「No.3302 マイホームを売ったときの特例」

4-2.マイホームの買換え特例

マンション売却で譲渡所得税が発生する場合、条件を満たせば税金を繰り延べできる制度です。税金の免除ではなく繰り延べなので、注意が必要です。

特例が適用される主な条件は、以下の通りです。

- 自分が住んでいる家屋か、住まなくなってから3年以内(その住宅に住まなくなった日から3年目の年の12月31日まで)の家屋

- 居住期間が通算して10年以上

- 配偶者や親族等に対する譲渡でないこと

参考:国税庁「No.3355 特定のマイホームを買い換えたときの特例」

5.マンションの住み替えでよくある失敗

マンションの住み替えでは、以下のような失敗が起こりやすくなります。

- 住み替えスケジュールの失敗

- 価格設定の失敗

- 売却するタイミングの失敗

- 不動産会社選びの失敗

なぜ失敗が起きるのか、失敗しないためにはどうすれば良いのか解説します。

5-1.住み替えスケジュールの失敗

スケジュールを失敗する原因の一つに、売却活動や新居探しにかかる期間の想定ミスがあります。

例えば、マンションの売却は完了したものの、新しい物件がなかなか決まらず仮住まい生活が長くなってしまうなどが挙げられます。

スケジュールミスによる住み替え失敗を防ぐためには、売却期間と新居を探す期間、それぞれ余裕を持って設定することです。

物件によって早く売却できるか、すぐに条件のよい物件が見つかるかなどの条件は異なりますので、信頼できる不動産会社を見つけてスケジュールの相談をしましょう。

5-2.価格設定の失敗

少しでも高く売りたいと、相場よりも高額な価格設定をするとマンション売却に失敗する可能性が高まります。

相場よりも高いと、なかなか買い手が見つかりません。買い手が見つからなければ値下げが必要になり、結果的に相場よりも安い価格での売却になることも考えられます。

マンションの売り出し価格は相場や住宅ローンの残債を鑑みて希望価格を設定し、そこから値引きされることを想定して1割程度高く設定するとよいでしょう。不動産会社と相談のすることで、よち適正価格を設定できるでしょう。

5-3.売却するタイミングの失敗

買い先行の住み替えでは、売却するタイミングを誤るとなかなか売却できなくなります。

売却できず2つの物件を所有しつづけると、両方の物件の住宅ローンや固定資産税を支払わなければならないため、大きな負担となります。

売却するタイミングの失敗を防ぐためには、マンションが売れやすい時期をあらかじめ把握しておくことが重要です。

不動産は1年のうち、1月〜3月と9月が最も購入需要が高まる時期とされています。前述した時期は、社会人であれば新社会人生活が始める、あるいは転勤による居住地の移動が活発になります。ほかにも、子供の進学のタイミングでもありますので、マンションの売却および購入需要が高くなります。

売却の長期化を避けるなら、1月〜3月、もしくは9月に売却できるように売却活動の計画を立てましょう。

5-4.不動産会社選びの失敗

不動産売却や購入のタイミング、価格設定、資金計画において不動産会社のアドバイスが必要です。

住宅ローンの一括返済や新たに組む住宅ローンなど、金融機関との調整なども欠かせませんが、知識や経験が少ない不動産会社に依頼してしまうと、適切なアドバイスをもらうことができません。

不動産会社の実力が不足していると、売却活動はスムーズに進まずマンションが売れないなどの問題も起こり得るため、慎重に選ぶ必要があります。

不動産会社選びの失敗を防ぐためには、一括査定サイト「不動産売却 HOME4U(ホームフォーユー)」を使って複数社へ査定依頼するのがおすすめです。

「不動産売却 HOME4U」は、NTTデータグループが運用する国内で最も実績年数がある不動産一括査定サービスです。

厳選された優良企業2,100社の中からお客様の条件にあった会社を「不動産売却 HOME4U」がピックアップし、その中から、お客さまご自身で最大6社まで選択することができます。スムーズなマンション住み替えのためにぜひご活用ください。

まとめ

マンション住み替えをする際には、売り先行・買い先行どちらがご自身に適しているか考慮する必要があります。

売り先行でマンションを住み替えるメリットは以下の通りです。

- 売却した代金を新居の購入資金に充てられる

- 新居の予算を決めやすい

ですが、以下のデメリットにも気を付けなければなりません。

- 新居選びで妥協しなければならないケースもある

- 住みながら売却しなければならない

- 仮住まいが必要

どちらが最適なのか迷ったときは、信頼できる不動産会社のアドバイスを受け、ベストな方法でマンションの住み替えを行いましょう。

- 「マンションを売りたいけど、どうしたらいいか分からない方」は、まず不動産会社に相談を

- 「不動産一括査定」なら複数社に査定依頼でき”最高価格(※)”が見つかります ※依頼する6社の中での最高価格

- 「NTTデータグループ会社運営」のHOME4Uなら、売却に強い不動産会社に出会えます

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_pc_banner.png&nocache=1)

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_sp_banner.png&nocache=1)