相続したマンションを売却する際は、事前に売却時にかかる税金を考慮しておかなければなりません。

税金の計算をしっかりせずに売却すると、実際の利益が予想よりも少ない、または残らない可能性があります。

本記事では、相続したマンションにかかる相続税や、売却時にかかる税金と税金以外の費用、税額を抑える特例について詳しく解説します。

Contents

1.マンション相続時にかかる相続税と計算方法

マンションを相続する際には、相続税がかかることがあります。ここでは、相続税の仕組みや計算方法について解説します。

1-1.マンションの価値は「相続税評価額」で決まる

マンションの相続税評価額は、市場価格ではなく、「相続税評価額」と呼ばれる基準で決まります。マンションの場合はこの評価額に、建物部分の相続税評価額と土地部分の相続税評価額の2つがあり、これらを合算して金額が決定します。

- 路線価方式

- 土地部分の相続税評価額を算出する方法です。

「路線価」とは、国税庁によって定められている路線(道路)に面した標準的な宅地の1平米あたりの価格のことです。ただし、マンションが建っている地域に路線価が定められていない場合は、「倍率方式」で計算します。

- 固定資産税評価額

- 建物部分の相続税評価額を算出する方法です。

市町村(東京23区は東京都)が毎年決定する固定資産税に基づく評価額で、購入価格の7割でおおよその金額を算出できます。こちらは毎年4~6月頃に送られてくる「固定資産税 課税明細書」に記載された金額で確認可能です。

相続税評価額は、マンションの敷地全体の土地の評価額を住戸ごとの持ち分に応じて按分します。

マンションの土地の敷地権の割合(区分所有者が所有する権利割合)は、登記事項証明書(登記簿謄本)や売買契約書で確認できます。

また、2024年(令和6年)1月1日以後の相続や贈与から区分マンション(分譲マンション)の相続税評価方法が変わりました。

近年の区分マンションの売買取引において、相続税評価額と市場価格が大きく乖離していたからです。

これにより、相続税評価が上がり、特に築浅のタワーマンションの上層階部分の相続税の負担が増えることになるため注意しましょう。

詳しくは国税庁のホームページをご覧ください。

1-2.相続税の計算方法と税率

相続税は、相続する財産の総額から基礎控除額を引いた額に税率をかけて計算します。

例えば、法定相続人が3人(配偶者+子2人)だとすると、基礎控除額は「3,000万円 + 600万円 × 3人 = 4,800万円」となります。この基礎控除額を超える遺産に対して相続税がかかります。

また相続税は、財産の額が多くなるほど高くなる累進税率が適用されます。税率は以下のとおりです。

| 法定相続分に応ずる取得金額課税総額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | なし |

| 1,000万円超から3,000万円以下 | 15% | 50万円 |

| 3,000万円超から5,000万円以下 | 20% | 200万円 |

| 5,000万円超から1億円以下 | 30% | 700万円 |

| 1億円超から2億円以下 | 40% | 1,700万円 |

| 2億円超から3億円以下 | 45% | 2,700万円 |

| 3億円超から6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

出典:「“No.4155 相続税の税率”. 国税庁. (参照2024-11-14)」

相続税は、相続するマンションの評価額やその他の財産によって決まりますが、税額を減らすための方法も存在します。相続税の詳しい計算方法や特例・控除について知りたい方は以下の記事もあわせてご覧ください。

2.相続したマンションの売却時にかかる税金と計算方法

相続したマンションを売却する際は「印紙税」「登録免許税」「譲渡所得税・住民税・復興特別所得税」の3つの税金が課せられます。

上記のうち、「譲渡所得税・住民税・復興特別所得税」は、マンションの売却益によっては税額が数百万円近くになるケースもあります。

一方で、非課税となる場合もあるため、マンションを売却する前に納税額を計算しておくことが大切です。

ここでは、相続したマンションを売却した際にかかる税金を、マンションの価格を5,000万円と仮定したシミュレーションも兼ねて紹介します。

2-1.印紙税

印紙税とは、契約書や領収書などの課税文書に課せられる税金のことで、不動産の場合、売買契約書に収入印紙を添付して納税します。

印紙税額は、売買契約の金額によって下表のとおり異なります。

| 契約金額 | 本則税率 | 軽減税率(※) |

|---|---|---|

| 10万円~50万円以下 | 400円 | 200円 |

| 50万円100万円以下 | 1千円 | 500円 |

| 100万円~500万円以下 | 2千円 | 1千円 |

| 500万円~1,000万円以下 | 1万円 | 5千円 |

| 1,000万円~5,000万円以下 | 2万円 | 1万円 |

| 5,000万円~1億円以下 | 6万円 | 3万円 |

| 1億円~5億円以下 | 10万円 | 6万円 |

| 5億円~10億円以下 | 20万円 | 16万円 |

| 10億円~50億円以下 | 40万円 | 32万円 |

| 50億円~ | 60万円 | 48万円 |

出典:「“不動産売買契約書の印紙税の軽減措置”. 国税庁. (参照2024-06-04)」

※軽減税率は、2014年4月1日から2027年3月31日までの間に作成されるものが対象です。

マンションの売却価格が5,000万円の場合、印紙税は3万円です。

売買契約書は買主と売主がそれぞれ1部ずつ保管するため、収入印紙は売主と買主が1枚ずつ用意します。

2-2.登録免許税

登録免許税とは、法務局で登記手続きを行う際に納める税金のことで、税額は以下の計算式で算出します。

固定資産税評価額とは、固定資産税や不動産取得税、登録免許税などを算出する際の基準となる評価額のことです。

不動産を所有している方に毎年送付される「課税明細書」に記載されています。

マンションを相続した場合、下表のとおり、固定資産税評価額に0.4%の税率をかけた登録免許税を納税して登記手続きを行います。

| 土地 | 建物 | |

|---|---|---|

| 売買 | 1.5%(2026年3月31日まで) | 2% |

| 相続 | 0.4% | 0.4% |

| 贈与 | 2% | 2% |

出典:「“登録免許税の税額表”.国税庁. (参照2024-06-04)」

相続したマンションの固定資産税評価額が5,000万円の場合、登録免許税は20万円です。

なお、売買に関しては2%の税率をかけた登録免許税がかかりますが、こちらは買主が負担するため売主は納税する必要がありません。

2-3.譲渡所得税・住民税・復興特別所得税

譲渡所得税とは、不動産を売却した際の利益(譲渡所得)に対して課せられる税金です。

以下の計算式のとおり、売却価格から取得費や売却に係る費用を差し引いた金額に対して税率をかけて算出します。

譲渡所得金額 = 売却価格 -(取得費+売却に係る費用)- 特別控除

譲渡所得税 = 譲渡所得金額 × 税率

取得費や売却に係る費用、特別控除の合計額が売却価格より大きくなる場合は譲渡所得税がかからないため、必ず課せられるわけではありません。

取得費とは、売却する不動産を購入した際にかかった費用が該当します。

- 購入代金

- 仲介手数料

- 印紙税

- 登録免許税

- 不動産取得税 など

なお、相続したマンションを売却する際は、被相続人(親など)が購入時に支払った金額を取得費として引き継ぎ、取得費に計上できます。

たとえば、親が5,000万円で購入したマンションを相続した場合、取得費は「親が購入した金額5,000万円」から「減価償却費」を差し引いた金額となります。

仮に減価償却費が500万円だった場合、取得費は5,000万円 - 500万円 = 4,500万円 となるため、取得費として4,500万円を計上できます。

ただし、マンションなどの建物は年々劣化していくことから、資産価値が下落していくことも考慮しなければなりません。そのため、取得費は以下の計算式で算出します。

建物の取得費 = 建物購入価額 -(建物購入価額 × 0.9 × 償却費 × 築年数)

| 木造 | 軽量鉄骨 (骨格材肉厚が3mm以下の場合) |

重量鉄骨 | 鉄筋コンクリート | |

|---|---|---|---|---|

| 法定耐用年数 | 22年 | 19年 | 34年 | 47年 |

| 償却率 | 0.046 | 0.053 | 0.030 | 0.022 |

例えば、築20年の鉄筋コンクリート造のマンションの建物購入価額を5,000万円と仮定しましょう。

計算式に当てはめると、建物の取得費は「5,000万円 -(5,000万円 × 0.9 × 0.022 × 20年)=3,020万円」となります。

なお、建物購入価額が分からない場合、売却価格の5%と仮定して計算します。

売却に係る費用には、不動産会社に支払った「仲介手数料」「印紙税」「登録免許税」などが含まれます。

譲渡所得金額の計算式に出てくる特別控除額とは、特定の売却をした場合に適用される控除で、以下の項目のとおりの控除額が適用されます。

| 控除内容 | 控除額 |

|---|---|

| マイホーム(居住用財産)を売却した場合 | 3,000万円 |

| 土地建物を公共事業などのために売却した場合 | 5,000万円 |

| 特定土地区画整理事業などのために土地を売却した場合 | 2,000万円 |

| 特定住宅地造成事業などのために土地を売却した場合 | 1,500万円 |

| 2009年(平成21年)~2010年(平成22年)に取得した土地を譲渡した場合 | 1,000万円 |

| 農地保有の合理化などのために土地を売却した場合 | 800万円 |

| 低未利用土地等を売却した場合 | 100万円 |

出典:「“譲渡所得の特別控除の種類”. 国税庁. (参照2024-06-04)」をもとに、お家のいろはが独自に作成

ここまでの計算を行い、譲渡所得金額がある場合は、マンションを所有していた期間に合わせた税率をかけて譲渡所得税を求めます。

| 住民税 | 所得税(復興特別税含む) | 合計 | |

|---|---|---|---|

| 長期譲渡所得(所有期間5年以上) | 5% | 15.315% | 20.315% |

| 短期譲渡所得(所有期間5年未満) | 9% | 30.63% | 39.63% |

出典:「“短期譲渡所得の税額の計算”. 国税庁. (参照2024-06-04)」

「“長期譲渡所得の税額の計算”. 国税庁. (参照2024-06-04)」をもとに、お家のいろはが独自に作成

所有期間5年未満で売却すると、高い譲渡所得税を支払うことになります。

ただし、所有期間は被相続人(亡くなった方)が不動産を所有していた期間を引き継いで計算されるため、所有期間を確認してから売却しましょう。

相続したマンションの売却を検討中の方は、NTTデータグループが運営する一括査定サイト「不動産売却 HOME4U(ホームフォーユー)」をぜひご利用ください。

3.相続したマンションの売却時にかかる税金以外の費用

相続したマンションを売却する際は、税金以外にもかかる費用があります。

ここでは、「仲介手数料」「住宅ローン完済の手数料」「抵当権抹消登記の費用」「引っ越し費用」をそれぞれ紹介します。

3-1.仲介手数料

仲介手数料とは、買主と売主の売買契約を仲介する不動産会社に支払う手数料のことで、以下の計算式で算出できます。

例えば、5,000万円のマンションを売却する場合、仲介手数料は171万6,000円となります。

3-2.住宅ローン完済の手数料

売却するマンションに住宅ローンの残債がある場合、完済するためには手数料がかかります。

一般的に、完済のための手数料は3万3,000円(税込)ですが、金融機関によって異なるため確認しておきましょう。

また、残債がある状態でのマンションの売却はできないため、「事前に完済する」か「売却と同じタイミングで売却価格から完済する」必要があります。

3-3.抵当権抹消登記の費用

住宅ローンを完済しても、抵当権が設定されたままでは新たな抵当権を設定することができないため、売却時に抹消登記しなければなりません。

ひとつの抵当権に対して、1,000円の登録免許税がかかるため、土地と建物それぞれの抵当権抹消登記を行う場合は、2,000円かかります。

また、抵当権抹消登記を司法書士に一任する場合、司法書士の報酬は1万5,000円~3万円ほどが目安です。

3-4.引っ越し費用

自身の居住用のマンションを売却する場合は引っ越し費用がかかります。

引っ越し費用は依頼する引っ越し会社によって異なりますが、東京都のおおよその目安は下表のとおりです。

| 単身者 | 2人家族 | 3人家族 | 4人家族 | 5人家族 | |

|---|---|---|---|---|---|

| 近距離引っ越し(50km以内) | 6万円 | 9万5,000円 | 12万2,000円 | 16万円 | 21万5,000円 |

| 中距離引っ越し(200km以内) | 7万8,000円 | 10万8,000円 | 13万5,000円 | 18万5,000円 | 36万7,000円 |

引っ越し費用は、引っ越し先までの距離や荷物の量、時期や地域によって異なります。上記の価格は参考程度に考えておきましょう。

4.相続したマンションの売却で利用できる3つの特例

相続したマンションの売却に利用できる特例は「3,000万円の特別控除」「取得費加算の特例」「軽減税率の特例」の3種類です。

特例を利用できれば譲渡所得税の節税につながるため、ひとつずつ紹介します。

4-1. 3,000万円の特別控除

居住用のマンションを売却する場合、特別控除として譲渡所得金額から3,000万円を差し引くことができます。

例えば、譲渡所得金額が4,000万円であれば、1,000万円に対して課税されることになります。

3,000万円の特別控除の適用を受けるためには、以下の要件を満たす必要があります。

- 居住用マンションであること(別荘などは対象外)

- 買主が親子や夫婦、親族などではないこと

- 居住しなくなってから3年を経過する日の属する年の年末までに売却すること

- 前年、前々年にこの特例の適用を受けていないこと

出典:「“マイホームを売ったときの特例”. 国税庁. (参照2024-06-04)」

その他の要件については以下の国税庁ホームページをご覧ください。

相続したマンションが空き家となっている場合、本特例は適用されないため注意しましょう。

4-2.取得費加算の特例

取得費加算の特例とは、相続で取得した不動産などを一定期間内に売却した場合、その売却した資産にかかった相続税を、譲渡所得の金額を計算する際の取得費に含めることができる制度です。

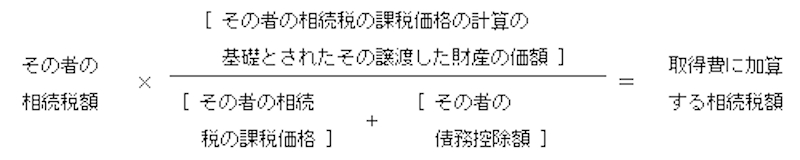

取得費の計算式は以下のとおりです。

また、取得費加算の特例額は、以下の計算式で算出できます。

出典:「“No.3267 相続財産を譲渡した場合の取得費の特例”. 国税庁. (参照2024-06-04)」

上記の計算式は複雑ですが、分かりやすくすると、以下のとおりです。

一例を挙げて計算してみましょう。

■マンションの相続税評価額:3,000万円

■相続税の課税価格:1億円

取得費に換算する相続税額=1,000万円×3,000万円/1億円=300万円

一見難しそうに思えますが、納付した相続税を売却した資産分として案分するだけです。

相続税を支払っている方は、本特例を利用できるため、ぜひ活用してみましょう。

4-3.軽減税率の特例

所有期間が10年を超えているマンションを売却する場合、譲渡所得税について軽減税率が適用されます。

長期譲渡所得の場合、20.315%の税率を掛けて譲渡所得税を計算しますが、軽減税率は下表のとおりに税率が軽減されます。

| 課税長期譲渡所得金額 | 税額 |

|---|---|

| 6,000万円以下 | 課税長期譲渡所得金額 × 14.21% |

| 6,000万円以上 | 課税長期譲渡所得金額 × 20.315% |

出典:「“マイホームを売ったときの軽減税率の特例”. 国税庁. (参照2024-06-04)」

6,000万円超の部分については、通常の長期譲渡所得の税率が適用されます。

軽減税率の特例を受けるためには、売った年の1月1日時点で、所有期間が10年を超えていることに加え、以下の要件を満たしている必要があります。

- 居住用マンションであること(別荘などは対象外)

- 売主と買主の関係が、親子や夫婦等、特別な関係でないこと

- 前年、前々年にこの特例の適用を受けていないこと

- ほかの特例の適用を受けていないこと(3,000万円の特別控除は対象外)

3,000万円の特別控除と併用すると、譲渡所得税をさらに節税できるため、所有期間が10年を超えている方はぜひ活用しましょう。

不動産売却時の税金対策については以下の記事で詳しく解説しています。

また、相続したマンションの売却をお考えの方は、一括査定サイトのご利用が便利です。

5.相続したマンションの売却後は確定申告を忘れずに

相続したマンションを売却したあとは、譲渡所得税を確定申告しなければなりません。

3,000万円の特別控除などの特例を使用した場合、利益が発生していない場合でも確定申告が必要です。

確定申告は、マンションを売却した翌年の2月16日~3月15日の間に行います。確定申告を忘れると、無申告加算税などのペナルティが課せられるため、忘れずに行いましょう。

マンションの確定申告の流れについて詳しくは以下の記事をご覧ください。

6.相続したマンションを高く売るには不動産会社選びが大切

相続したマンションを高く売るためには、不動産会社選びが重要です。

実績や経験が豊富な不動産会社であれば、スムーズな売却を実現でき、条件の良い買主を見つけてくれる可能性が高まります。

しかし、不動産会社は数多くあるため、どこに相談したらよいのか分からない方もいるでしょう。

そこでおすすめなのが、NTTデータグループが運営する一括査定サイト「不動産売却 HOME4U」です。

「不動産売却 HOME4U」は、所有するマンションのカンタンな情報を入力するだけで、最大6社の不動産会社に同時に査定を依頼することができます。

全国2,500社もの優良企業と提携しており、エリアや物件の情報から、適切な不動産会社を複数ピックアップします。ぜひ「不動産売却 HOME4U」をご活用ください。

- 「マンションを売りたいけど、どうしたらいいか分からない方」は、まず不動産会社に相談を

- 「不動産一括査定」なら複数社に査定依頼でき”最高価格(※)”が見つかります ※依頼する6社の中での最高価格

- 「NTTデータグループ会社運営」のHOME4Uなら、売却に強い不動産会社に出会えます

まとめ

相続したマンションを売却する際は、登録免許税や印紙税、譲渡所得税が課せられます。

なかでも譲渡所得税は、譲渡所得金額が大きくなると、納税額も高額にもなりかねません。そのため、事前に特例を利用できるかチェックしておきましょう。

加えて、仲介手数料や住宅ローン完済の手数料など、税金以外にかかる費用もあるため、売却価格から差し引かれる費用を計算しておくことが大切です。

「不動産売却 HOME4U」で複数の不動産会社に一括査定を依頼し、マンションをいくらで売却できるのか把握しておきましょう。

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_pc_banner.png&nocache=1)

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_sp_banner.png&nocache=1)