土地の相続の仕方に悩む方は多いのではないでしょうか。保有し続けるか、すぐに売却するか、判断に迷いますよね。適切な選択をするには、相続税や不動産売却にかかる税金について理解することが重要です。

本記事では、すぐに相続した土地を売却したほうがよいケースや、税金対策、活用できる特例について解説します。

Contents

1.相続した土地をすぐに売却したほうがよいケース

土地を相続した場合、遺産分割や相続税の納付など相続手続き上、すぐに売却したほうがよい場合があります。ここでは以下4つのケースを紹介します。

1-1.相続税の納税資金がない場合

1つ目のケースは、相続税の納税資金がない場合です。

相続税は、土地だけでなく預貯金や有価証券など、課税対象となるすべての相続財産から算出しますが、必ずしも相続税が発生するとは限りません。

ただし、取得した相続財産の多くが不動産で現金が少ないといった場合、不動産を売却して納税資金を確保しなければならないケースもあります。

相続税は、原則として「相続の開始があったことを知った日(通常は被相続人が亡くなった日)の翌日から10か月目」までに現金で一括納付しなければなりません。

納付期限を過ぎると、無申告加算税や延滞税の対象となるだけでなく、相続税を軽減できる「配偶者の税額軽減」などの特例が活用できない可能性があります。

そのため、相続税の納付が難しいと考えられる場合、相続した土地をすぐに売却したほうがよいでしょう。

1-2.遺産分割がしづらい場合

2つ目のケースは、相続した土地が相続人の間で遺産分割しづらい場合です。

相続が発生すると、遺言があれば基本的にはそれに従い、なければ相続人全員で遺産分割協議を行い、どのように遺産を分けるかを決めます。

土地は現金と異なり、公平に分割することが難しいケースがあります。相続した土地を分筆してそれぞれが取得することも可能ですが、分筆後の土地の広さや接道状況などで資産価値が大幅に下がらないか考えなければなりません。

また、土地を分割せずに相続人の共有名義で所有し続けることもできますが、共有不動産を、将来的に売却したり、貸したりする場合、他の相続人の同意がなければできません。

つまり、土地の活用に制限があるとともに、意見が対立するともめる可能性があります。

さらに、共有者に2次相続が発生した場合、共有者が増え権利関係が複雑になる恐れがあります。遺産分割がしづらい土地の場合、土地を売却したうえで売却収入を相続分に応じて公平に分けたほうがよいでしょう。

1-3.相続税を納税した場合

3つ目のケースは、相続税を納税した場合です。

これは「相続財産を譲渡した場合の取得費の特例」を適用するための期限があるためです。

不動産を売却したときに、譲渡所得が発生すると譲渡所得税が課税されます。「相続財産を譲渡した場合の取得費の特例」は、相続財産を売却する場合、納付した相続税額を譲渡所得を計算する際の控除額に加算できる特例です。

詳細は、「5.節約可能!相続から3年以内に使える特例」で解説しますが、この特例を適用するためには、相続した不動産を「相続開始のあった日の翌日から相続税の申告期限の翌日以後3年を経過する日までに譲渡すること」が必要です。

国税庁の調査によると、2022年(令和4年)に亡くなった方(被相続人)のうち、相続税を納付する方の割合は全国で9.6%となっています。相続税を納税したとき、売却時の税金の負担を軽減する特例を適用するためには、早い時期に土地を売却したほうがよいでしょう。

1-4.活用しづらい土地の場合

4つ目のケースは土地活用がしづらい場合です。

土地を活用せず保有しているだけでも、固定資産税などの維持費がかかるだけです。

好立地で駐車場もしくは土地の上に建物を建てて賃貸経営などの収益が見込める場合は、収益不動産として保有し続ける選択肢も考えられますが、活用しづらい土地であれば、保有し続ける限り維持費の負担だけが発生するため売却したほうがよいでしょう。

相続した土地を売却する際は、複数の不動産会社へ査定を依頼できる、一括査定サイトの利用がおすすめです。

土地の売却について詳しくは以下の記事もご覧ください。

2.相続した土地をすぐに売却しなくてもいいケース

続いて、相続した土地をすぐに売却しなくてもいい、以下4つのケースを紹介します。

2-1.相続税の支払いがない場合

相続税の支払いがない場合は、すぐに売却しなくてもよいと言えます。

後述する「5-1.相続の取得費加算の特例」を利用することができないため、3年という期間内に売却する必要がないでしょう。

2-2.納税資金を用意できる場合

納税資金が用意できる場合も、すぐに売却する必要はありません。

相続した土地の活用法について考えるのもよいでしょう。

2-3.遺産分割がスムーズに決定した場合

遺産相続がスムーズに決定した場合も、すぐに売却しなくても問題ありません。

一般的に遺産相続が整えば、単独所有になることがほとんどです。そのため、好きなタイミングで売却したり、活用したりすることができます。

2-4.土地の活用を検討している場合

土地の活用方法が決まっている場合も、すぐに売却しなくてもいいケースに該当します。

駐車場や戸建て賃貸などとして活用するのなら、相続した土地が必要になるため、売却する必要はないからです。

3.相続登記は3年以内に!

2024年(令和6年)4月1日から相続登記の申請が義務化されました。

相続登記は、相続を原因として不動産を取得した場合に、亡くなった方(以下「被相続人」)から相続人に名義を変更する手続きです。

以前は相続に伴う所有権移転登記は任意でしたが、「自己のために相続の開始があったことを知り、かつ、相続により不動産の所有権を取得したことを知った日から3年以内」に申請しなければなりません。

分かりやすく言えば、「相続財産に不動産が含まれ、自分が相続人であることを知った日から3年以内」に申請しなければならないということです。

遺産分割協議で不動産を取得した場合は、遺産分割協議成立日から3年以内に相続登記しなければなりません。正当な理由がなく登記しない場合、10万円以下の過料が科せられる恐れがあります。

注意しなければならないのは、義務化以前に発生した相続分にもさかのぼって適用される点です。過去に不動産を相続したものの相続登記未了の場合、改正法の施行日から3年以内に相続登記しなければなりません。改正法が施行された後に相続すると知った場合は、その日から3年以内に相続登記を行う必要があります。

4.相続した土地を売却したときに発生する税金

ここでは相続した土地を売却したときに発生する税金について解説します。

4-1.登録免許税

相続に伴って被相続人から相続人に土地の名義を変更する際は、登録免許税が必要です。正確には、相続を原因とする所有権移転登記となります。

登録免許税は、不動産や会社などの内容を変更したり登録したりする際に発生する税金です。

相続登記の登録免許税の計算式は次のとおりです。

固定資産税評価額は、毎年4月から6月頃に通知される「固定資産税課税明細書」で確認できます。ただし、2025年(令和7年)7月31日までは、不動産の価額が100万円以下の土地は非課税となります。

4-2.印紙税

土地を売却する際の売買契約書に印紙税が必要です。

印紙税は、売買契約書や工事請負契約書などの課税文書を作成する際に生じる税金です。

印紙税額は、売買契約書に記載する売買代金によって変わります。詳しくは、以下の表を参照してください。

| 契約金額 | 本則税率 | 軽減税率(※) |

|---|---|---|

| 10万円~50万円以下 | 400円 | 200円 |

| 50万円100万円以下 | 1千円 | 500円 |

| 100万円~500万円以下 | 2千円 | 1千円 |

| 500万円~1,000万円以下 | 1万円 | 5千円 |

| 1,000万円~5,000万円以下 | 2万円 | 1万円 |

| 5,000万円~1億円以下 | 6万円 | 3万円 |

| 1億円~5億円以下 | 10万円 | 6万円 |

| 5億円~10億円以下 | 20万円 | 16万円 |

| 10億円~50億円以下 | 40万円 | 32万円 |

| 50億円~ | 60万円 | 48万円 |

※軽減税率は、2014年(平成26年)4月1日から2027年(令和9年)3月31日までの間に作成されるものが対象です。

出典:“不動産売買契約書の印紙税の軽減措置”. 国税庁. (参照2024-06-04)

4-3.譲渡所得にかかる所得税・復興特別所得税・住民税

土地を売却したときの利益を譲渡所得と言い、所得税のほか住民税、復興特別所得税がかかります。売却しても譲渡所得が出ない、つまりマイナスの場合は税金はかかりません。

譲渡所得は、次のように計算します。

譲渡収入金額は売却価格です。ただし、売買契約の決済時に受領する固定資産税・都市計画税の清算金も売買代金の一部として譲渡収入金額に含まれます。

取得費は、土地を取得するためにかかった費用です。土地購入代金のほか、購入時の仲介手数料や登録免許税、相続登記費用も含まれます。なお、取得費が不明の場合、概算取得費として「譲渡収入金額 × 5%」で計算します。

譲渡費用は、土地を売却するためにかかった費用です。不動産会社の仲介手数料や印紙税のほか、売却するために土地の上の建物を取り壊した費用なども含まれます。

計算の結果、譲渡所得が生じる場合、以下の税率を乗じて税額を求めます。

| 所得の区分 | 所得税率 | 住民税率 |

|---|---|---|

| 短期譲渡所得(所有期間5年以下) | 30% | 9% |

| 長期譲渡所得(所有期間5年超え) | 15% | 5% |

出典:“土地や建物を売ったとき”. 国税庁. (2024-06-22参照)

適用される税率は土地の保有期間によって異なり、所有期間が5年を超える場合は「長期譲渡所得の税率」、所有期間が5年以下の場合は「短期譲渡所得の税率」です。

なお、相続した土地の所有期間については、被相続人が取得した時期がそのまま引き継がれるため、相続してすぐに売却しても被相続人の所有期間が5年を超えていれば長期譲渡所得となります。

このほか2037年12月31日までは東日本大震災の復興財源にあてるため、所得税の2.1%の復興特別所得税がかかります。

4‐4.確定申告が必要なケース

土地を売却して確定申告が必要なケースは次の2つです。

- 譲渡所得が発生する場合

- 税制の特例を活用する場合

譲渡所得が発生する場合、確定申告が必要です。また、譲渡所得税を軽減する特例を利用した結果、譲渡所得が発生しない場合も確定申告が必要です。

なお、譲渡所得税は、分離課税として給与所得などとは分けて計算します。

5.節約可能!相続から3年以内に使える特例

ここでは相続した不動産を売却する際に活用できる以下2つの特例について解説します。

ただし、上の2つの特例は併用できません。

5-1.相続の取得費加算の特例

相続税を納税した相続人が土地を売却するときに活用できるのが「取得費加算の特例」です。

相続や遺贈で取得した土地、建物を、一定期間内に売却した場合に、納付した相続税額の一定金額を譲渡資産の取得費として加算できる制度です。

取得費加算の特例の適用要件は以下のとおりです。

- 相続や遺贈による財産を取得した方である

- その財産を取得した方に相続税が課されている

- 相続開始があった日の翌日から相続税の申告期限の翌日以後3年を経過する日までの不動産を譲渡している

- 確定申告する

出典:“No.3267 相続財産を譲渡した場合の取得費の特例”. 国税庁. (2024-06-13参照)

譲渡する期限については、相続税の申告期限が原則、相続開始があったことを知った日の翌日から10か月以内のため、「相続開始があった日の翌日から3年と10か月以内」と言い換えることもできます。

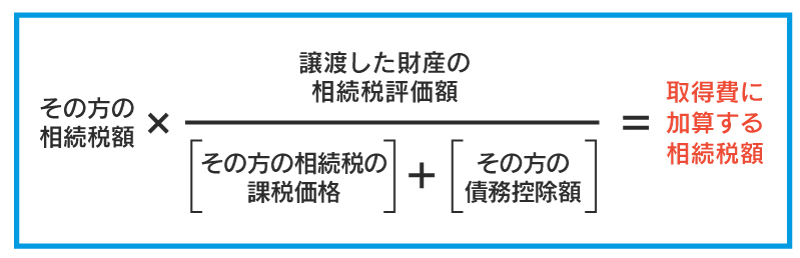

取得費に加算できる相続税額は、次のように計算します。

なお、相続で取得した複数の不動産を売却する場合、加算する相続税額は売却した不動産ごとに計算します。

取得費加算の特例を適用した場合の譲渡所得の計算は次のとおりです。

譲渡所得の計算上、売却価格からは取得費を控除でき、取得費に一定の相続税額を加算することで譲渡所得をさらに減らせます。

なお、取得費がわからない場合は、売却金額の5%を取得費(概算取得費)にできます。

5-2.相続空き家の3,000万円控除の特例

相続した空き家を取り壊して売却する場合もしくは購入した買主が一定の期間内に取り壊す場合に、譲渡所得から3,000万円の控除を受けられる特例です。

空き家問題が深刻化するなか、相続の際に発生することが多い空き家を早期に譲渡することで空き家の解消を後押しする制度として2016年に施行されました。2024年1月1日に改正され改正適用範囲がさらに拡大しています。

相続空き家の3,000万円控除の特例の主な適用要件は次のとおりです。

- 相続開始直前に被相続人以外に居住者がいなかった

- 相続してから譲渡するまで空き家であり何ら利用されていない

- 区分所有建物以外の建物である

- 1981年(昭和56年)5月31日以前に建築されたこと(旧耐震基準)

- 譲渡価格(固定資産税清算金を含め)が1億円以下

- 売主が建物を耐震改修もしくは取り壊して譲渡

- 買主が譲渡した翌年2月15日までに耐震改修もしくは取り壊すこと

- 2027年(令和9年)12月31日までに譲渡すること

出典:“No.3306 被相続人の居住用財産(空き家)を売ったときの特例”. 国税庁. (2024-06-13参照)

2023年12月31日までは売主が建物を取り壊す場合にのみ適用できる特例でしたが、2024年1月1日以降は、買主が取り壊す場合も適用可能となりました。

そのため、古家付きの土地として売却するケースでも活用できるようになり、適用範囲が広がりました。

ただしその場合、買主が購入した年の翌年2月15日までに建物を取り壊す必要があるため、特例の活用を前提とした取引では、売買契約書に合意内容を盛り込みましょう。

相続空き家の3,000万円控除の適用を受けた場合の譲渡所得の計算式は次のとおりです。

なお、2024年1月1日以降は、土地、建物を取得した相続人が3人以上の場合、控除額は2,000万円までとなります。

まずは相続した土地の価格を自分で調べたい場合は、ぜひ以下の記事を参考にしてください。

6.相続した土地をスムーズに売却するためのポイント4選

ここでは相続した土地をスムーズに売却するためのポイント4つを紹介します。

6-1.土地を取得した際の資料を探しておく

土地を売却するのなら、土地を取得した際の売買契約書などを探しておきましょう。

売買契約書には、その土地の取得費用が記載されています。それは譲渡所得を計算するときの取得費に計上できる金額になります。

6-2.単独所有にしてから売却する

共有名義の土地は、ひとりの相続人の判断で売却することができません。売却するためには、土地の共有者全員の合意が必要です。

したがって、遺産相続が整い、単独所有になってから売却することをおすすめします。

6-3.土地売却の最低価格を決めておく

土地を売却する際は、最低価格を決めておくことが大切です。

購入希望者の値下げ交渉に譲歩し続けると、成約時にほとんど利益が残らない恐れがあります。

値下げ交渉の多くは、価格の5~10%と言われています。その分を考慮して、最低価格を決めるのもよいでしょう。

6-4.窓口担当を決めておく

共有名義の土地を売却する場合は、窓口担当者を決めておくことが重要です。

土地の売却では、不動産会社の担当者や司法書士など売却の過程でさまざまな第三者とかかわることになります。そのため、この第三者に対応する窓口となる方を決めておく必要があるのです。

売却の過程で費用が発生した場合の立て替えや配分のルールを決めておくことも大切でしょう。

7.相続した土地は早めに売却することが大切

相続した土地は、活用する予定がなければ早めに売却することが大切です。

相続が発生すると相続財産や相続人の範囲を確定し、被相続人の遺言がない場合は遺産分割協議を行って不動産を含めたすべての相続財産の分割方法を決めなければなりません。相続人が多い、連絡がとりづらい場合などは時間がかかりやすいでしょう。

また、相続した土地を売却するにも、不動産会社に査定を依頼し媒介契約を締結してから売却活動が始まり、状況によっては引き渡し、決済まで時間がかかることもあります。

境界が確定しておらず確定測量が必要になると、さらに時間がかかりやすいでしょう。

土地を保有している期間が長いほど固定資産税などの負担が続くだけでなく、相続税の納付期限や特例の適用期限に間に合わなくなる恐れがあります。

相続した土地の売却を検討している場合、まずは売却のプロである不動産会社に査定依頼を依頼することが重要です。複数の不動産会社の担当者のなかから、親身になって売却を進めてくれる担当者を見つけましょう。

まとめ

相続した土地は、活用用途がなければ早く売却することが重要です。

相続した土地を売却するには、まず、遺産分割手続きで土地を誰が相続するかを決め、相続登記を行ってください。名義変更が完了すれば、不動産会社に査定を依頼し、売り出し価格を決め売却活動をスタートさせることができます。

ただし、依頼する不動産会社は土地売却の実績が豊富で信頼できる会社を選ばなければなりません。そのためには、複数の不動産会社の査定結果や販売方法を比較することが大切です。

複数の不動産会社へ査定依頼するなら、NTTデータグループが運営する一括査定サイト「不動産売却 HOME4U(ホームフォーユー)」がおすすめです。

- 「土地を売りたいけど、どうしたらいいか分からない方」は、まず不動産会社に相談を

- 「不動産一括査定」なら複数社に査定依頼でき”最高価格(※)”が見つかります ※依頼する6社の中での最高価格

- 「NTTデータグループ会社運営」のHOME4Uなら、売却に強い不動産会社に出会えます

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_pc_banner.png&nocache=1)

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_sp_banner.png&nocache=1)