不動産売却に必要な税金の計算方法や、課税に対する控除・特例を把握しておくことが重要です。

予想外に高額な税金が課される恐れがあるからです。

印紙税や登録免許税、仲介手数料にかかる消費税のほか、売却によって「利益」を得た場合は、譲渡所得税(所得税・住民税・復興特別所得税)も発生します。

本記事では、不動産売却でかかる税金の計算方法や、具体的な税額のシミュレーション、節税につながる控除・特例を解説します。

Contents

1.不動産売却時にかかる4つの税金

不動産売却時には、譲渡所得税・印紙税・登録免許税・消費税という4つの税金がかかります。はじめにこの4つの税金の概要と計算方法を解説します。

1-1.譲渡所得に対する税金

不動産売却で得た譲渡所得には、譲渡所得税とも呼ばれる所得税・住民税・復興特別所得税の3つが課されます。

それぞれの税額は、不動産の売却価格から取得費と譲渡費用を差し引いた譲渡所得に、各税率をかけて算出します。

取得費は売却する不動産の購入時の価格に、登記費用や不動産取得税、印紙税といった取得時の諸費用を加えたものです。譲渡費用は仲介手数料や印紙税など売却時にかかった諸費用になります。

なお、譲渡所得がマイナスの場合は、税金はかかりません。

譲渡所得は、売却した年の1月1日時点における不動産の所有期間が5年超なら長期譲渡所得に、5年以下なら短期譲渡所得に区分されます。それぞれの所得税と住民税の税率は以下のようになっています。

| 区分 | 所得税 | 住民税 | 復興特別所得税 |

|---|---|---|---|

| 長期譲渡所得 (所有期間5年超) |

15% | 5% | 2.1% |

| 短期譲渡所得 (所有期間5年以下) |

30% | 9% | 2.1% |

出典:“土地や建物を売ったとき”. 国税庁. (参照2024-06-26)をもとに、お家のいろはが独自に作成

また2037年(令和19年)までの譲渡所得には復興特別所得税が課され、不動産の所有期間にかかわらず税率は2.1%です。

1-2.不動産売買契約書に貼付する収入印紙の印紙税

不動産売買で締結する契約書には印紙税が課されます。税額は契約書に記載される金額によって決まり、収入印紙を契約書に貼付して納めます。

2027年(令和9年)3月31日までに作成される、記載金額が10万円を超える不動産売買契約書の印紙税の額については、軽減措置が設けられています。

印紙税について詳しくは以下の記事をご覧ください。

1-3.抵当権抹消登記にかかる登録免許税

不動産の権利に住宅ローンなどの抵当権が設定されている場合は、不動産を売却する前に抵当権抹消登記を行います。

抵当権抹消登記では、不動産1個につき1,000円の登録免許税が課されます。納税は登記申請の際に法務局の窓口で、現金や印紙によって行います。

1-4.不動産会社の仲介手数料にかかる消費税

不動産会社が不動産売却の仲介をした際に支払う仲介手数料には、消費税が課されます。仲介手数料の額は、宅地建物取引業法によって上限額が定められており以下の算式で求められます。

| 売却価格 | 仲介手数料の上限 |

|---|---|

| 200万円以下 | 売却価格 × 5% + 消費税 |

| 200万円超~400万円以下 | 売却価格 × 4% + 2万円 + 消費税 |

| 400万円超 | 売却価格 × 3% + 6万円 + 消費税 |

出典:“宅地建物取引業者が宅地又は建物の売買等に関して受けることができる報酬の額”. 国土交通省. (参照2024-06-26)をもとに、お家のいろはが独自に作成

例えば、3,000万円の土地売却の仲介手数料の上限額は96万円となり、それに対する消費税は10%の9万6千円になります。

仲介手数料については以下の記事で詳しく解説しています。

“不動産売却時に発生する税金を抑える方法”

居住用財産を譲渡した場合の3,000万円の特別控除の特例(3,000万円の特別控除)は、自宅として使っていた建物や土地を売却した際に、売却価格から最大3,000万円を控除する制度です。

控除によって課税対象の譲渡所得が減るため、所得税や住民税、復興特別所得税を軽減できます。

計算式は以下のとおりです。

この制度の適用を受けるには、以前住んでいた家屋や土地を売却する場合、住まなくなった日から3年が経過する日の属する年の12月31日までに売ること、などの要件があります。

また3,000万円の特別控除の最大控除額は、売却する不動産の所有期間によって変わることはありません。しかし、譲渡所得に課される所得税と住民税の税率は、売却不動産の所有期間により変わります。

不動産を売却した年の1月1日時点で、所有期間が5年超なら長期譲渡所得に、5年以下なら短期譲渡所得になり、以下の表の税率で課税されます。

| 区分 | 所得税 | 住民税 |

|---|---|---|

| 長期譲渡所得 (5年超所有) |

15% | 5% |

| 短期譲渡所得 (5年以下所有) |

30% | 9% |

出典:“土地や建物を売ったとき”. 国税庁. (参照2024-06-26)

また、不動産を高く早く売却するためには、複数の不動産会社に査定を依頼することが重要です。

「不動産売却 HOME4U(ホームフォーユー)」なら、大手から地域に密着した中小企業まで幅広い優良企業、最大6社に同時に査定を依頼できます。

スピーディーな売却を叶えたいのなら、ぜひ「不動産売却 HOME4U」をご活用ください。

2.不動産売却の税金のシミュレーション

ここでは、不動産売却の税額をシミュレーションした2つの例を紹介します。実際の売却における税金計算の参考にしてください。

2-1. 2,500万円で購入した土地を3,000万円で売却したケース

諸費用を含め2,500万円で購入した土地を、3,000万円で売却したケースの税額をシミュレーションしてみます。売却時の諸費用である譲渡費用は300万円、売却する土地の所有期間は4年とします。

まず、上記の条件を以下の計算方法に当てはめ譲渡所得を算出します。

シミュレーション:3,000万円 - (2,500万円 + 300万円) = 200万円

続いて、算出した譲渡所得の200万円に、所得税と住民税、復興特別所得税の税率をかけます。

このケースの譲渡所得は、不動産の所有期間が5年以下の短期譲渡所得になるため、所得税の税率は30%、住民税の税率は9%です。それぞれの税額は以下のようになります。

住民税:200万円 × 9% = 18万円

復興特別所得税:200万円 × 2.1% = 4万2千円

2-2. 3,000万円で購入したマイホームを3,500万円で売却したケース

次に、諸費用を含め3,000万円で購入したマイホームを、3,500万円で売却したケースの税額をシミュレーションしてみます。

売却時の諸費用である譲渡費用は300万円、マイホームの所有期間は8年、居住用財産を譲渡した場合の3,000万円の特別控除を適用できる条件とします。

まず譲渡所得を算出します。

シミュレーション:3,500万円 - (3,000万円 + 300万円) - 3,000万円 = 0円

計算結果はマイナスであり、譲渡所得は0円になるため、所得税・住民税・復興特別所得税は課されません。

もし売却する不動産が、先祖伝来のものや購入時期が古いなどで取得費が不明な場合は、売却価格の5%にあたる額を取得費にできます。

仮に取得費不明の不動産を3,000万円で売却した際は、売却価額の5%に相当する150万円を取得費にできます。

3.減価償却の計算方法

売却した不動産が建物の場合は、取得費から減価償却費を差し引き、課税の対象になる譲渡所得を計算します。これは、建物は所有している間に劣化し、購入時より価値が減少していると考えるためです。

譲渡所得を計算する際の減価償却費は、売却する建物が事業用か事業用以外かで計算方法が変わります。

3-1.事業用建物の場合

事業用建物の減価償却費は、建物を取得してから売却までに毎年計上していた減価償却費の合計になります。

3-2.事業用以外の建物の場合

マイホームなど事業用以外の建物では、以下の計算方法で減価償却費を求めます。ただし建物の取得価額の95%を限度とします。

| 建物区分 | 償却率 |

|---|---|

| 木造 | 0.031 |

| 木骨モルタル | 0.034 |

| 鉄骨鉄筋コンクリート | 0.015 |

| 金属造1 (軽量鉄骨造のうち骨格材の肉厚が3ミリメートル以下の建物) |

0.036 |

| 金属造2 (軽量鉄骨造のうち骨格材の肉厚が3ミリメートル超4ミリメートル以下の建物) |

0.025 |

出典:“No.3261 建物の取得費の計算”. 国税庁.(参照2024-06-26)

減価償却については、以下の記事で詳しく解説しています。

不動産売却をお考えの方は、一括査定を利用してみましょう。

- 「不動産を売りたいけど、どうしたらいいか分からない方」は、まず不動産会社に相談を

- 「不動産一括査定」なら複数社に査定依頼でき”最高価格(※)”が見つかります ※依頼する6社の中での最高価格

- 「NTTデータグループ会社運営」のHOME4Uなら、売却に強い不動産会社に出会えます

4.節税につながる3つのコツ

ここでは節税につながる3つのコツについて解説します。

以下を把握しておくことで、大幅な節税につながる可能性もあるでしょう。

4-1.所有期間を意識する

不動産を売却する際、所有期間が5年以下か5年超かによって、課税される譲渡所得税率が大きく異なります。

- 短期譲渡所得(5年以下):税率39.63%(所得税30.63% + 住民税9%)

- 長期譲渡所得(5年超):税率20.315%(所得税15.315% + 住民税5%)

例えば、購入から4年11か月で売却してしまうと、短期譲渡所得の高税率が適用されてしまいます。

たった1か月待つだけで約半分の税率になるため、売却時期は慎重に検討しましょう。

また、不動産市況が好調のうちに売却することも重要です。

今後、金利が徐々に上昇していく可能性が高いため、所有期間が5年以下であっても、市況が好調のうちに売却したほうが手取りの金額が増える可能性があります。

4-2.取得費や譲渡費用を活用する

売却時の譲渡所得は、単純な「売却価格 - 購入価格」ではなく、取得費や譲渡費用を差し引いた金額で計算されます。そのため、適切に経費を計上することで節税につながります。

取得費とは不動産を購入した際にかかった費用のことで、主に以下が該当します。

- 不動産の購入価格

- 登記費用や不動産取得税

- 購入時の仲介手数料 など

一方の譲渡費用とは不動産を売却する際に発生する費用のことです。主に以下が該当します。

- 売却時の仲介手数料

- 解体費用(更地にして売る場合)

- 測量費(境界確定が必要な場合) など

購入時にかかった費用の領収書などは可能な限り探しておき、売却にかかった費用の領収書は必ず保管するようにしましょう。

また、リフォーム費用も一定の条件を満たせば控除の対象となるため、売却前に必要な修繕を行うことで、結果的に節税につながるケースもあります。

4-3.利用できる特例や控除はすべて使う

次章以降で詳しく解説しますが、売却益・売却損どちらが出た場合も、利用できる特例や控除はすべて活用することが重要です。

適用条件を満たせば活用できる特例や控除は下記になります。

- 3,000万円の特別控除

- マイホームを売ったときの軽減税率の特例

- 特定のマイホームを買い換えたときの特例

- 被相続人の居住用財産(空き家)に係る譲渡所得の特別控除制度の特例

- マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例

- 特定のマイホームの譲渡損失の損益通算及び繰越控除の特例

ただし、申請期限を過ぎると適用を受けられなくなってしまう点に注意が必要です。

例えば、「3,000万円特別控除」を適用するためには、売却した翌年の確定申告期間内(通常2月16日~3月15日)に申請を行う必要があります。

また申請する際は、適用要件を満たしていることを証明する書類も必要になるため、早めに準備しておきましょう。

5.売却益が出た場合に使える特例・控除

不動産売却による譲渡所得がプラスになり、売却益が出た場合に使える以下、5つの特例や控除を紹介します。

なお、各制度には適用されるための要件があります。特例や控除の適用を受ける際は、事前に税務署などに要件をご確認ください。

5-1. 3,000万円の特別控除

「3,000万円の特別控除」は、自ら居住していた家屋や、その家屋とともに敷地を譲渡した場合に、売却価格から最大3,000万円を差し引く制度です。

課税対象の譲渡所得を減らせるため、所得税や住民税、復興特別所得税の税額を軽減できます。

出典:“No.3302 マイホームを売ったときの特例”. 国税庁. (参照2024-06-26)

5-2.マイホームを売ったときの軽減税率の特例

「マイホームを売ったときの軽減税率の特例」では、所有期間が10年を超えるマイホームを売却した場合、その譲渡所得を長期譲渡所得として扱い、所得税と住民税の税率を軽減します。

3,000万円の特別控除の特例を適用した後の、譲渡所得の金額に応じて以下の軽減税率が適用されます。

6,000万円を超える部分:1,000万円 × 15% = 150万円

600万円 + 150万円 = 750万円

6,000万円を超える部分:1,000万円 × 5% = 50万円

240万円 + 50万円 = 290万円

出典:“No.3305 マイホームを売ったときの軽減税率の特例”. 国税庁. (参照2024-06-26)

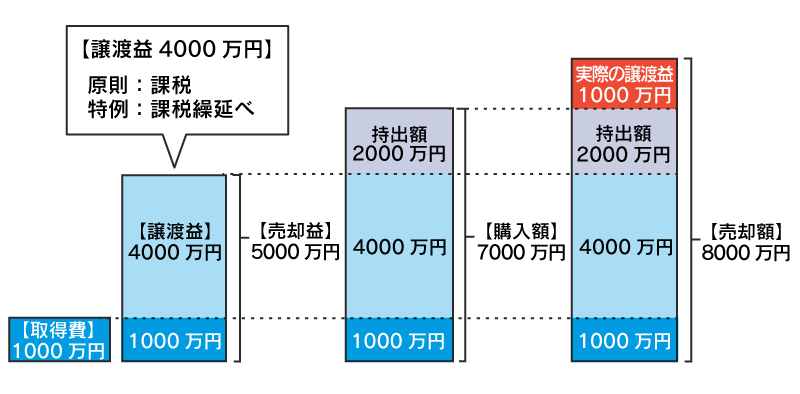

5-3.特定のマイホームを買い換えたときの特例

「特定のマイホームを買い換えたときの特例」は、所有期間10年超のマイホームを買い換えた場合に、売却で得た譲渡益への課税を将来に繰り延べできる制度です。

例えば、1,000万円で購入したマイホームを5,000万円で売却し、2,000万円を足して7,000万円の住居に買い換えたとします。この際の譲渡益4,000万円に特例を適用し、この時点で課税されないようにします。

そして将来、買い換えた7,000万円の住居を8,000万円で売却したとします。すると2回目の売却の譲渡益である1,000万円と、繰り越した1回目の譲渡益の4,000万円を合わせた5,000万円に課税が行われます。

仮に、7,000万円のマイホームを売った場合の計算方法は以下のようになります。

5-4.被相続人の居住用財産(空き家)に係る譲渡所得の特別控除制度の特例

「被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例」は、相続や遺贈で取得した居住用の建物および土地を売却した場合に、譲渡所得から最大3,000万円を控除する制度です。

2024年(令和6年)1月1日以降に行う譲渡では、被相続人の居住用の建物および土地を相続や遺贈で取得した相続人が3人以上の場合、控除額が2,000万円になります。

相続した不動産の取得費が不明な場合は、売却価格の5%を取得費にできます。しかし、売却価格の5%では実際にかかった取得費より少なくなることも考えられます。

売却価格から差し引く取得費が少なくなれば、その分だけ課税対象の譲渡所得は大きくなります。すると実際の取得費で算出するより、多くの税金が課される恐れがあります。

税金を抑えるには、できるだけ購入額がわかる書類を探すようにしましょう。

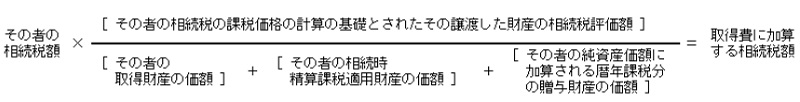

5-5.相続財産を譲渡した場合の取得費の特例

「相続財産を譲渡した場合の取得費の特例」では、相続や遺贈により取得した不動産を一定期間内に売却した場合に、相続税の一部を売却した不動産の取得費に加算できます。

特例を利用し取得費が増えると、課税対象になる譲渡所得を抑えられるため、所得税などが軽減できます。

取得費に加算できる相続税額は、以下の計算方法で算出します。

出典:“No.3267 相続財産を譲渡した場合の取得費の特例”. 国税庁. (参照2024-06-26)

この特例を受けるには、相続開始日の翌日から相続税申告期限の翌日以後3年が経過する日までに、対象の不動産を売却する必要があります。

売却の期限が決められた制度を利用する際は、早めに売却の準備を始めることが大切です。タイミングが遅れて期限内に売却できなければ、せっかくの特例も適用できません。

早めに不動産の価格査定を受け、期限内に売却できるように準備を進めましょう。

6.売却損が出た場合に使える特例

不動産を売却した後の譲渡所得がマイナスになり、売却損が出た場合に使える特例を2つ紹介します。

6-1.マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例

「マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例」は、新たに購入した住居の価格が売却した住居の価格より高く、譲渡損失が発生した際に利用できる制度です。

買い換えによる譲渡損失を、給与所得や事業所得などから差し引き(損益通算)することで、所得の合計額を抑え課される税金を軽減します。

その年に控除しきれなかった譲渡損失は、譲渡した年の翌年以降から3年間にわたり繰り越して控除できます。

6-2.特定のマイホームの譲渡損失の損益通算及び繰越控除の特例

「特定のマイホームの譲渡損失の損益通算及び繰越控除の特例」は、住宅ローンの返済が残るマイホームを売却した際、売却価格がローン残高を下回り譲渡損失が発生したときに利用できます。

ローン残高からマイホームの売却価格を引いた差額を、給与所得や事業所得などから差し引く損益通算を行い、所得の合計額を抑えることで節税します。

その年に損益通算で控除しきれなかった損失分は、譲渡した年の翌年以後3年間繰り越して控除できます。

なお、不動産売却によって譲渡所得が発生した際は、確定申告を行い納税する必要があります。また譲渡所得がマイナスでも、特定の条件の売却なら確定申告をすることで、所得を抑え節税できる可能性があります。

不動産売却における確定申告について詳しくは以下の記事をご確認ください。

不動産売却をお考えなら、NTTデータグループ会社が運営する一括査定サービス「不動産売却 HOME4U」の利用をおすすめします。

「不動産売却 HOME4U」の一括査定サービスでは、所有する不動産のあるエリアや建物の間取りなど簡単な情報を入力するだけで自動的に不動産会社が抽出されます。そのため、初めて不動産売却を行う方でも、最適な不動産会社に売却を依頼できます。

不動産売却時は特例や控除を賢く利用して税金を軽減しよう!

不動産売却では、譲渡所得に対する各種税金・契約書の印紙税・抵当権抹消の登録免許税・仲介手数料の消費税が課されます。

ただし、譲渡所得で売却益が発生しても、さまざまな特例・控除を利用すれば、課される税金を軽減することも可能です。

また譲渡所得がマイナスでも、所得全体への課税を軽減する特例が設けられています。

お伝えした税金をしっかり把握し、特例・控除を利用しながら税金の負担を抑えて、不動産売却を行いましょう。

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_pc_banner.png&nocache=1)

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_sp_banner.png&nocache=1)