ここ数年の不動産の価格高騰により、少々無理な住宅ローンを組まないと家を購入できないケースが増えています。加えて、2020年の世界的な新型コロナウイルスの感染拡大、それによる社会情勢の変化により、家計状況が悪化し、住宅ローンの返済が生活を圧迫しているという方もおられるのではないでしょうか。

住宅ローンが払えないと感じている方が取るべき最善策は「不動産の売却」です。住宅ローンは、滞納してから3カ月目に入ると信用情報機関の事故情報(通称、「ブラックリスト」)に名前が記載されてしまいます。売却はブラックリストに掲載される前までに行うことがベストです。

この記事では「住宅ローンが払えなくなった状況」をテーマに、払えないとどうなるのか、払えない場合の5つの対処法、任意売却について、それぞれ詳しく、わかりやすく解説いたします。

もしあなたが、今現在「住宅ローンが払えない」と感じているのであれば、この記事を参考に、ぜひ早めに最善の行動を起こしてください。

- 「不動産を売りたいけど、どうしたらいいか分からない方」は、まず不動産会社に相談を

- 「不動産一括査定」なら複数社に査定依頼でき”最高価格(※)”が見つかります ※依頼する6社の中での最高価格

- 「NTTデータグループ会社運営」のHOME4Uなら、売却に強い不動産会社に出会えます

Contents

1.住宅ローンが払えなくなる原因

住宅ローンが払えなくなってしまう原因は、大きく分けて3つあります。

- 返済可能額を超える住宅ローンを組んでいる

- 会社のリストラや倒産で収入が減少してしまった

- 病気や怪我、入院で働けなくなってしまった

以下、詳しく見ていきましょう。

1-1.返済可能額を超える住宅ローンを組んでいる

住宅ローンの適正な借入額は、年収の5倍と言われています。しかし、適正借入額を超えて「ゆとり」のない状態で住宅ローンを組んでしまうと、予定外の支出があった場合に家計を圧迫し住宅ローンが払えなくなってしまうケースがあります。

銀行などの金融機関が設定しているとされる「住宅ローンの目安」は下記の通りです。

| 適正借入額 | 借入可能額 | |

|---|---|---|

| 年収倍率 | 約5倍 | 約8倍 |

| 返済比率 | 20%~25% | 30% |

| 完済年齢 | 65歳未満 | 80歳未満 |

年収倍率は「年収の何倍までローンを組めるか」、返済比率は「年収の何%を返済に充てるべきか」、完済年齢は「何歳までにローンを完済すべきか」の目安をそれぞれ表しています。

一般的に、住宅ローンの返済比率は20%~25%とされていますが、これは年収によって変動します。また、年収が少ないほど返済比率を下げたほうが安全といえます。

なぜなら、住宅ローンのほかにも固定資産税が必要となり、マンションであれば管理費や修繕積立金などの維持費も発生するからです。住宅ローン以外の費用も合わせた比率が30%近くになってしまうと家計が苦しくなる可能性が高くなります。

1-2.リストラや倒産で収入が減少

住宅ローンを組む時には、安定的な収入があることを前提としています。

そのため、業績悪化による減収やリストラ等で収入が減少してしまった場合は、住宅ローンが支払えなくなります。

また、雇用は確保されていてもボーナスカットでボーナス払いの返済分が払えなくなってしまうといったケースもあります。

収入が減少して住宅ローンが払えなくなってしまった時は、まずは家計を見直しつつ、早めに銀行に相談することをおすすめします。

1-3.病気やけがなどで働けなくなる

予期せぬ突然の病気や怪我を負ってしまった場合も、住宅ローンが払えなくなってしまうことがあります。

特に、後遺障害が残ってしまった場合は、その後の職場復帰のめどがたたず返済が滞ってしまうこともあるでしょう。

このような場合は、団体信用生命保険(団信)など加入している保険の保障範囲を調べてみましょう。保険といっても補償範囲はさまざまで複雑な条件になっていることもあります。まずは窓口などに直接問い合わせてみましょう。

2.住宅ローンが払えないとどうなる?│滞納~強制退去までの流れ

ここでは、以下について説明します。

- 住宅ローンを滞納すると、具体的に何が起こるのか

- それに対して競売までに自分で対処できること(任意売却まで)

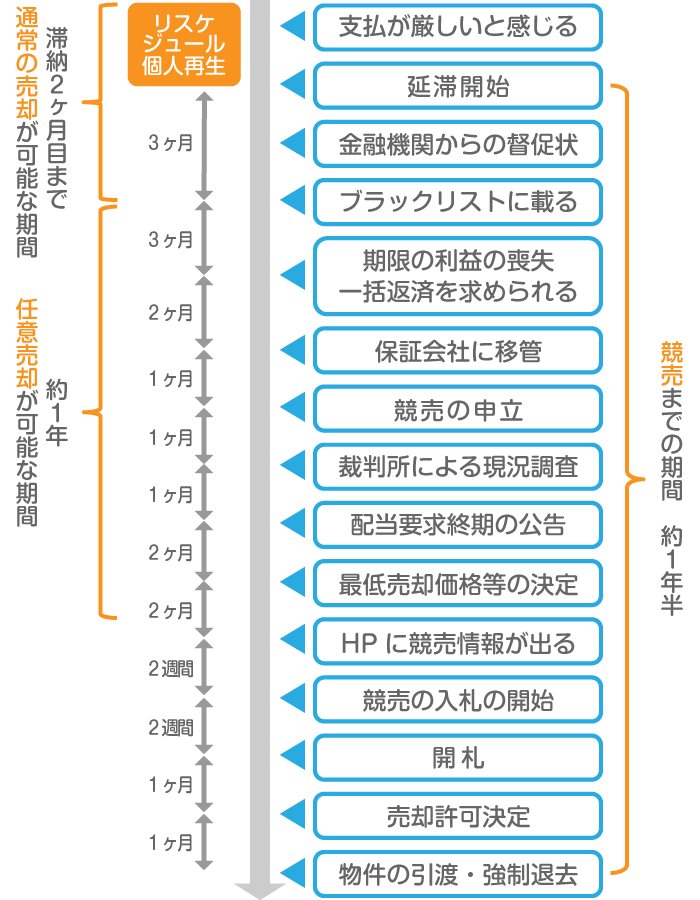

住宅ローンが払えないと感じたとき、競売に至るまでの道のりは以下のようになります。

2-1.督促状が届く(滞納~3カ月)

融資先の金融機関から「督促状」が届きます。この期間は、競売や差し押さえ、強制退去の話はまだ関係ありません。支払いができれば、通常の売却も可能です。

- 通常の売却の期限

-

住宅ローンは滞納してから3ヶ月目に入ると信用情報機関の事故情報(通称、「ブラックリスト」)に名前が記載されてしまいます。そのため、通常の売却をするのであれば、ブラックリストに載る前に売却するのが鉄則です。

2-2.期限の利益の喪失(滞納3カ月~6カ月)

住宅ローンの滞納が4~6カ月続くと、「期限の利益の喪失」により住宅ローン残額の一括請求を受けることになります。

「期限の利益」とは、「一定の期限までは弁済(支払い)をしなくてもよい」という債務当事者の受ける利益を指します。住宅ローンでいえば、分割して支払う権利です。しかし、債権者(住宅ローンを融資している銀行など)の信用を失うような事実(滞納など)が発生すると、債権者は直ちに「残りの住宅ローンを一括で支払うこと」(債務の履行)を請求できます。これを「期限の利益の喪失」といい、長期に少しずつ返せば良いという利益を失うこと=一括で返済しなければならないことを意味します。

なお、銀行は競売にこだわっているわけではなく一括返済を希望しているだけですので、例えば任意売却で返済してもらっても構わないと考えています。任意売却については4-4、5章で詳しく説明しています。

2-3. 保証会社の移管~競売の申立~(滞納6カ月~約8カ月)

- 保証会社に移管

-

期限の利益を喪失すると、債権者が銀行から保証会社に変わります。

住宅ローン滞納者は、これ以降、保証会社に対して残債を一括返済していくことになります。 - 競売の申立

-

保証会社に移管後、放っておくと保証会社が競売の申立を開始します。

競売の申立がなされると、その後、裁判所から執行官と鑑定人と呼ばれる人たちが別々に来て、物件の調査が行われます。 - 配当要求終期の公告

-

配当要求終期の公告とは、競売を申し立てた債権者以外の債権者に対して、債権の届出を催告する裁判所のアナウンスです。家庭裁判所において「この物件がこれから競売になります」という情報公開がなされ、その情報は誰でも閲覧することが可能です。

家庭裁判所には任意売却専門の不動産会社が出入りしていますので、配当要求終期の公告がなされると、任意売却専門の不動産会社からDMが届いたり、悪質なしつこい訪問営業が行われたりするようになります。 - 最低売却価格の決定

-

競売は入札形式による売却ですが、最低売却価格というものが存在します。最低売却価格は、裁判所から派遣された鑑定人によって価格が決定されています。最低売却価格は、市場価格の70%程度ですので、競売ではそれ以上の価格で応札されないと売却できません。

債権者の中には、最低売却価格を見て競売を取り下げる方もいます。任意売却を了承するか、競売を続行するかの決定権は債権者にありますので、最低売却価格があまりにも低いケースでは、このタイミングで競売を取り下げて任意売却を認めるケースもあるのです。

任意売却ができる期限としては、競売の最低売却価格の決定がなされた直後あたりまでがリミットです。(場合によっては、次項の期間入札決定通知後でも切り替えられる場合もありますが、金融機関によります)。そのため、裁判所の現況調査(次項)が始まるまでには、金融機関に任意売却を相談する必要があります。

2-4.競売情報の開示~立ち退き(滞納8カ月~12カ月)

- 【競売開始決定通知】の送付

-

裁判所から「競売開始決定通知」が届きます。競売にかけられた不動産に対して、入札が始まります。

- ホームページ(BIT)に競売情報が出る

-

裁判所が運営する不動産競売物件情報サイト(通称「BIT」)に情報が出ると、ここから一気にスピードアップします。2週間後には入札が行われ、その2週間後には開札されます。

競売は買主に検討する時間がほとんど与えられず、個人の買主は参加しにくいのが実態です。よって、競売の参加者は基本的には転売を目的としたプロの不動産会社が多くなり、売却価格は市場価格よりも安くなります。 - 物件の引渡・強制退去

-

裁判所によって売却の許可決定がなされた後は、物件の引渡・強制退去となります。すでに元の不動産の所有者としての権利はありませんので、そのまま立ち退きせず占拠を続けると、最終的に「強制退去」となります。

なお、競売では、競売後に残った住宅ローンは返済する必要があります。また、引越代等も自分で工面することが必要です。

ここまで見てきたとおり、最初の滞納から競売が終わるまで、約1年半程度の長い時間がかかります。また、競売は、裁判所が厳格なルールに基づいて行うため、交渉の余地がありません。

任意売却であれば、交渉次第で売却後に残った残債を圧縮してもらうことや、売却代金の中から引越代を確保する等の対応もできます。競売と任意売却のどちらを選ぶかは、それぞれのメリットとデメリットを踏まえて選択することが必要です。

重要:任意売却の期限

住宅ローンが3カ月以上払えなくなった段階で、任意売却によって解決する方法があります。

任意売却とは、競売によらない方法で債権者ために行う売却です。競売は申立てが行われても、債権者が任意売却に同意すれば途中で取下げることもできます。

任意売却については4-4および5章で詳しく説明します。また、以下の記事も参考にしてください。

3.住宅ローンが払えない場合は売却を検討する

上記のとおり、住宅ローンの滞納が始まってから一定の期日を過ぎると、所有者の意志で物件を自由に売却することはできなくなります。住宅ローンを滞納している際の売却については4章で詳しく説明しますが、まず何より、住宅ローンの支払いが厳しいと感じたら放置せず、できるだけ早く売却に向けて行動を開始しましょう。

しかし、「不動産会社にいきなり行くのも気が引ける」「事情が事情だから、できれば速やかに、あまり人に知られず動きたい」「忙しいから不動産会社を探して連絡する時間もない」とお悩みかもしれませんね。そのときは、「不動産売却 HOME4U(ホームフォーユー)」の一括査定サービスがおススメです。

「不動産売却 HOME4U」は、土地の所在地やおおよその広さなど簡単な項目を入力するだけで最大6社の不動産会社に無料で査定を依頼できます。時間を一刻も無駄にせず、まずは査定を依頼してください。パソコンやスマートフォンから簡単に依頼できます。

“ブラックリストとは”

ブラックリストとは、いわゆる信用情報機関の「事故情報」名簿のことです。信用情報機関には、銀行系の「全国個人信用情報センター」と信販・クレジットカード系の「株式会社シー・アイ・シー」、消費者金融系の「株式会社日本信用情報機構」の3つがあります。

信用情報機関は、ネットワークで情報共有がなされています。例えば住宅ローンの滞納もクレジットカード会社が調べることが可能です。ブラックリストは、一度記載されてしまうと5~7年間は名前が残ります。

ブラックリストに登録されると、以下のようなデメリットがあります。

ブラックリストに載ってしまえば、住み替えで新たな住宅ローンを組めないことになります。住み替え先は購入ではなく、必然的に賃貸になるということです。しかし賃貸でも、保証人となる家賃保証会社の中には、入居審査時にブラックリストを照会する会社も存在します。このような家賃保証会社に出くわしてしまうと、賃貸すら入居できなくなることもありますので、ブラックリストには極力載らない方が良いのです。

4.住宅ローンが払えない場合の5つの対処法

ここでは、住宅ローンが支払えないとき、所有者が考えるべきこと、行動すべきことを説明します。

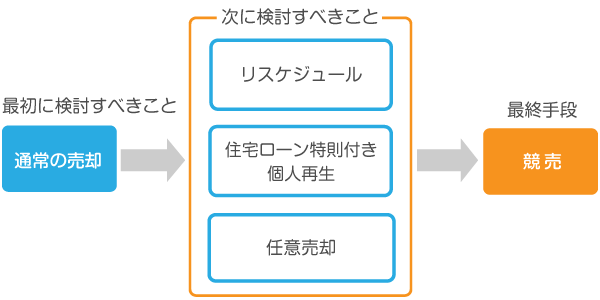

最初に検討すべきことは、通常の売却です。住宅ローンを払えなくなると、最終的には「競売」(債権者(お金を貸している人)のために、裁判所が行う強制的な売却)となることはすでに見たとおりです。競売になる前に、任意売却等の手段で早めに対応をすると、傷の浅いうちに苦境を乗り切ることができます。

この章では住宅ローンが払えない場合の5つの対処法について、それぞれのメリット・デメリット・向いている人について、解説していきます。

4-1. 通常の売却を行う

通常の売却とは、不動産会社に依頼して行う仲介による売却のことを指します。

家の売却には様々な理由がありますが、「住宅ローンが払えない」というのも良くある売却理由の一つです。「通常の売却」ですので、自分の都合の良いタイミングで自由に売却することができます。特に銀行にも合意を得る必要もなく、自分の自由意思のみで売ることが可能です。

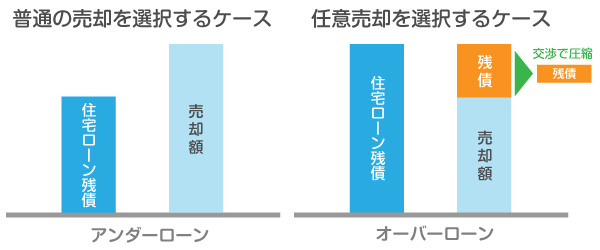

通常の売却では、引渡と同時に住宅ローン残債を一括返済し、抵当権を抹消します。抵当権とは、銀行が住宅ローンを貸した際、家を担保に取っている権利のことです。仮に売却額がローン残債に届かなくても、貯金等を合算して返済できれば、抵当権を外してくれます。

4-1-1.メリット

通常の売却には以下のようなメリットがあります。

- ブラックリストに載らない

- 最も高く売れる

通常の売却であれば当然にブラックリストには載りません。無傷で難局を乗り切ることができますので、一番おススメの方法です。

また、通常の売却は、最も高く売れる手法です。住宅ローン残債を最も一括返済しやすい手法ともいえます。

通常の売却で最大限の効果を上げるには、不動産会社選びが重要です。不動産会社は「不動産売却 HOME4U(ホームフォーユー)」で探すことをおススメします。

HOME4Uは、マンションや戸建てといった住宅の売却を得意とする不動産会社も多く登録されており、日本で一番歴史の長い不動産一括査定サービスです。サービスを利用すると、そのエリアの住宅売却で最適な不動産会社に無料で査定依頼することができます。大手から地元の有力な中小の不動産会社まで最大6社に査定依頼することができ、スピーディーに高く売却してくれる不動産会社を見つけることが可能です。

住宅ローンが払えないときの売却はスピード感が特に大切です。「不動産売却 HOME4U」の登録企業は、実績豊富で力のある不動産会社ばかりですので、不動産会社探しに最適のサービスとなっています。

4-1-2.デメリット

通常の売却には以下のようなデメリットがあります。

- 売却まで時間がかかる

- 住宅ローン残債が売却額を上回ることがある

通常の売却は、売れるまでに時間がかかるという点がデメリットです。

査定から最終的な引渡までは、最低でも5ヶ月程度見込んでおく必要があります。支払いが苦しいと感じたら、少しでも早く売却をスタートさせることが必要です。

また、通常の売却でも住宅ローン残債が売却額を上回ることがあります。この状態をオーバーローンと呼びます。オーバーローンとなった場合は、親族にお金を借りる等、なんとかして一括返済することが必要です。

4-1-3.向いている人

安定した収入のある方は通常の売却が向いています。無理のないローンを組みなおせば十分にやっていけるわけですから、安い物件に買い替えることをおススメします。

まだ子供が小さい段階で「少しきついかも」と感じている方は、要注意です。子供が高校生以上になると教育費が上がるため、支払いはもっと厳しくなります。住宅ローンが払えないと感じたら、無理せず早めに売却するようにしましょう。

“オーバーローン残債が返せない場合は任意売却”

通常の売却では、貯金や親からの借入等を利用できず、オーバーローン残債が返済できないことがあります。このようなケースで売却するには、任意売却を選択することになります。

任意売却では、売却後に残る残債について債権者と交渉して圧縮することができます。残債の返済方法も、従来通りの金額ではなく、緩い条件に下げて返済するような交渉も可能です。

ただし、任意売却になりますので、ブラックリストには名前が載ります。そのため、安易に任意売却をするのではなく、当面は節約してもう少し保有するか、親戚等からお金を借りて返済できないかといった検討を再度行い、任意売却は極力避けるようにすることが必要です。

4-2. リスケジュールを申し出る

リスケジュールとは、返済期限を一時的に伸ばし、毎月の返済額を減額する手法です。別名として、「条件変更」や「リスケ」とも呼ばれています。

例えば、1,000万円の借金を10年間かけて返済すると毎年100万円の返済が必要です。一方で、1,000万円の借金を20年間かけて返済するように変更すると毎年の返済額は50万円で済みます。この仕組みを利用し、毎月の返済額を減らすのがリスケジュールです。

リスケジュールは住宅ローンの支払いが厳しいと感じた段階で、銀行に相談しに行くと認めてくれることがあります。ただし、リスケジュールが可能なのは一定期間だけであり、その期間を過ぎると元の返済額に戻ります。

4-2-1.メリット

リスケジュールには以下のようなメリットがあります。

- 一時的に毎月の返済額が減る

- ブラックリストに載らなくて済む

リスケジュールは毎月の返済額が減るという点がメリットです。減額幅にもよりますが、半年から3年程度の期間は返済額を減らすことができます。

また、リスケジュールは延滞とは異なるため、ブラックリストには載りません。リスケジュールは、金融機関との約束を破る行為ではなく、新たな約束を取り付けて一時的に返済額を減らす行為だからです。

4-2-2.デメリット

リスケジュールには以下のようなデメリットがあります。

- リスケ期間が終わると毎月の返済額が元に戻る

- 元本は減らずに支払総額は増える

リスケジュールは、リスケ期間が終わると毎月の返済額が元に戻ります。銀行が認めてくれるリスケ期間には限度があり、リスケ期間終了後は今までの返済額を払うことが必要です。

また、リスケジュールは返済期間を一時的に伸ばしているだけなので、元本そのものは減りません。一方で、利息が発生する時間が延びるため、利息を含めた支払総額は増えてしまいます。

リスケジュールは根本的な解決策ではなく、あくまでも一次しのぎの対策であることを理解しておきましょう。

4-2-3.向いている人

リスケジュールは、病気やケガ等の理由により、一時的に収入が減ってしまう方に向いています。復帰したら元の収入に戻る見込みがあれば、療養期間中のリスケジュールを積極的に利用すべきです。合理的な理由があれば銀行もリスケに応じてくれますので、まずは銀行に相談してみてください。

4-3. 住宅ローン特則付き個人再生を利用する

住宅ローン特則付き個人再生とは、住宅ローン以外の債務を大幅に圧縮することができる債務整理です。再生のための計画を裁判所に提出し、その再生計画が認可されるとカードローンなどの住宅ローン以外の債務を圧縮することができます。他のローンが原因で住宅ローンの支払いがきつくなっており、かつ、今の家を手放したくない人にとっては有効な手段です。

住宅ローン特則付き個人再生とは、住宅ローン以外の債務を大幅に圧縮することができる債務整理です。再生のための計画を裁判所に提出し、その再生計画が認可されるとカードローンなどの住宅ローン以外の債務を圧縮することができます。他のローンが原因で住宅ローンの支払いがきつくなっており、かつ、今の家を手放したくない人にとっては有効な手段です。

4-3-1.メリット

住宅ローン特則付き個人再生には以下のようなメリットがあります。

- 住宅ローン以外のローンを大幅に減額できる

- マイホームを手放さなくて済む

住宅ローン特則付き個人再生では、カードローンや消費者金融等、住宅ローン以外のローンを大幅に減額できます。金利の高い住宅ローン以外のローンを大幅に減額できるのは大きなメリットです。

また、自己破産とは異なるため、マイホームは手放さなくて済みます。今の家にそのまま住み続けたい方にはメリットがある対処法です。

4-3-2.デメリット

住宅ローン特則付き個人再生には以下のようなデメリットがあります。

- 住宅ローンは払い続ける必要がある

- ブラックリストに載ってしまう

住宅ローン特則付き個人再生では、住宅ローンの残りを払い続ける必要があります。特にカードローン等がなく、純粋に住宅ローンの支払いだけが厳しい方にとってはメリットがありません。

また、個人再生を行うとブラックリストに掲載されてしまいます。個人再生は、自己破産や任意整理等の債務整理の手段の一つであり、制度の利用は事故情報の一つに該当します。

4-3-3.向いている人

住宅ローン特則付き個人再生は、住宅ローン以外のローンを抱えており、住宅ローンだけなら支払っていける方におススメです。また、今の家を手放したくない方にとっても効果のある方法となります。安定した収入があり、住宅ローンだけならなんとかやっていける方は、住宅ローン特則付き個人再生を検討してみるのが良いでしょう。

4-4. 任意売却

任意売却とは、競売以外の手段による債権者のために行う売却方法です。住宅ローンを滞納したときは、原則、競売ですので任意売却を行うには債権者の同意が必要となります。

任意売却は、金融機関との交渉も必要となるため、任意売却専門の不動産会社に依頼して行うことが通常です。

4-4-1.メリット

任意売却には以下のようなメリットがあります。

- 全てを話し合いで決めることができる

- 買受人を指定できる

任意売却は全てを話し合いで決めることができる点がメリットです。

例えば、任意売却後に残った残債についても、返済方法を緩和することや、元本そのものを交渉して圧縮することもできます。売却代金の一部を引越代として手元に残すといった交渉も可能です。

任意売却では買主のことを買受人と呼びます。任意売却では買受人を指定することができるため、例えば、親族に買受人になってもらいそのまま家に住むことも可能です。このように誰かに購入してもらい、そのまま借りて住むことをリースバックと呼びます。

4-4-2.デメリット

任意売却には以下のようなデメリットがあります。

- ブラックリストに載る

- 債権者との交渉が必要となる

住宅ローンの滞納が3ヶ月以上続くとブラックリストに載りますので、任意売却を行う時点では既にブラックリストに載っています。また、任意売却では債権者との交渉も必要となってきます。特に、消費者金融やカードローン等、債権者が複数存在する場合には、全ての債権者との利害を調整しなければなりません。

他の債権者に対しては、いわゆる※ハンコ代と呼ばれる費用を売却額の中から捻出しなければならず、調整が難航することも多いです。

※ハンコ代とは別名で担保解除料と呼ばれ、債権者が複数いる時に発生する配分のこと

“任意売却と通常の売却の違い”

任意売却は通常の売却とほぼ同じと説明されることがありますが、以下の3点が通常の売却とは異なります。

1.手付金の授受がない

2.白紙解除の特約がある

3.売主は瑕疵担保責任を負わない

1つ目として、任意売却では通常の売却で見られる手付金の授受がありません。引渡の前に買主から売主へ手付金を渡してしまうと、売主がそのまま夜逃げしてしまうケースがあるためです。そのため、金銭の授受は引渡の1日で全て完結させるのが特徴です。

2つ目に、任意売却では白紙解除の特約があります。債権者が土壇場になって抵当権抹消に同意しないケースもありますので、それに備えて白紙解除ができるようになっています。

3つ目として、任意売却では売り主は瑕疵(かし)担保責任を負いません。瑕疵担保責任とは、引渡後、物件に雨漏り等の瑕疵が発見された場合、売主が負う損害賠償や契約解除の責任のことです。瑕疵担保責任を負わない理由としては、売主はほとんど資金力がないため、後から損害賠償を請求されても対応できないためです。

このように任意売却は、白紙解除の特約による不安定な部分や、瑕疵担保責任免責による買主に不利な部分があり、一般個人の方には買いにくい物件となっています。必然的に不動産会社が転売目的で購入することが多くなるため、任意売却では普通の売却よりも売却価格が安くなってしまうのです。

4-5. 競売

競売とは、抵当権の実行に基づき、裁判所が行う不動産の強制的な売却です。

競売とは、抵当権の実行に基づき、裁判所が行う不動産の強制的な売却です。

競売は、住宅ローンの滞納から最終的な引渡まで1.5年程度の時間がかかります。また、ルールが厳格であり、債権者との交渉等のできる余地がなく、売却代金の中から引越代を捻出するような話し合いができません。入札であるため、最終的に誰が買受人になるのか分からず、親に買ってもらってそのまま住むといったことも難しくなります。

4-5-1.メリット

競売には以下のようなメリットがあります。

- ルールが厳格である

- 引渡までの時間が長い

競売はルールが厳格である点がメリットでもあります。

例えば、消費者金融やカードローン等で複数の債権者がいる場合でも、全員が強制的にルールに従わざるをえないため、揉めようがありません。任意売却で話がつかない場合には、競売にメリットが出てきます。

また、自己破産を選択する人は、引渡までの時間が長いことがメリットになります。自己破産とは、返済が不可能な債務に苦しむ人を救済し、経済的再生の機会を与える法的な制度です。自己破産であれば、競売後に残った残債もすべて免責されますので、競売後に残る残債は問題になりません。少しでも長く住める競売の方が生活の再建がしやすくなるため、自己破産をする人にとってはメリットとなるのです。

4-5-2.デメリット

競売には以下のようなデメリットがあります。

- ブラックリストに載る

- 競売後に残った残債が圧縮できない

- 買受人を指定できない

競売はもちろんブラックリストに載ります。また、売却後に残った残債も債権者と協議して圧縮できない点も任意売却と比較して劣る点です。

買受人も指定できず、誰が落札するかが分からないため、リースバックがしにくいという点もデメリットとなります。

4-5-3.向いている人

競売に向いている人は、自己破産を予定している方です。自己破産する人であれば、競売後に残る債務も免責されますので、少しでも長く住める競売の方が有利といえます。

5. 万が一任意売却となってしまったときの対処法

この章では万が一任意売却となってしまったときの対処法について解説します。

5-1. 任意売却の流れ

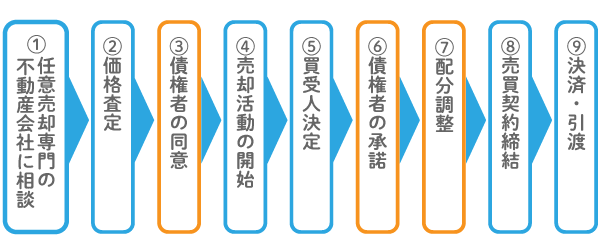

任意売却の流れを以下に示します。

下図の中で、赤で囲った部分のステップが、通常の売却にはないステップです。

任意売却は、債権者との交渉も必要となるため、任意売却専門の不動産会社に相談するのが基本です。

任意売却専門の不動産会社の中には、着手金のような前金を要求してくる不動産会社もいます。

任意売却であっても不動産会社は前金を取ることはできませんので、そのような不動産会社は信用できないと思ってください。

任意売却を行うには、債権者の同意が必要です。同意を得るには、任意売却による売却額を査定し、その査定額を根拠に銀行と交渉します。債権者への打診は、競売が申立てられる前に行うのが適切です。

競売を申立てられた後に債権者と交渉し始めると、競売の手続きも並行して走らされてしまうことがあります。債権者の中には、万が一任意売却が上手くいかない場合に備えて、競売を並行させながら任意売却が終わった段階で競売を取り下げるケースもあります。

競売と並行するケースでは、任意売却のスタートが遅れると、競売の手続きが進んでしまい時間が無くなります。タイムリミットは、最低競売価格が決定した後くらいですので、任意売却は早めに着手するようにしてください。

買受人が決まったら、債権者に承諾を得ます。売却価格が査定価格よりも大幅に下回ってしまえば、承諾を得ることができません。債権者が納得できる価格で売れないと、売却が終わらないというのが任意売却の特徴です。

債権者が複数いる場合には、各債権者へいくら渡すかの配分調整を行います。配分調整も終わったら、売買契約をして、決済・引渡で完了です。並行して競売が走っている場合には、この時点で競売を取り下げることになります。

5-2. リースバックの検討ポイント

リースバックとは、家に住んだまま買受人に家を売却する方法です。買受人に売却後は、買受人と賃貸借契約を締結し、家賃を払って家を借ります。買受人の指定は任意売却ならではのメリットですので、今の家に住み続けたい方はぜひリースバックを検討してみてください。債権者は、納得できる売却価格であれば、リースバックであろうがなかろうが、その売却を承諾してくれます。

リースバックを成功させるには、売却価格がポイントです。親族が買受人とならない場合、買受人としてリースバックを行っている不動産会社を探します。不動産会社は投資物件としてリースバック物件を購入しますので、家賃が低ければ提示できる価格も低くなってしまいます。そのため、債権者の承諾を得るためには、「相応の家賃を払うこと」と「高く購入してくれる不動産会社を探すこと」の2つが必要です。

リースバックでは、債権者の承諾を得られる買受人を探すのに時間がかかることがあります。任意売却専門の不動産会社には早めに相談し、適切な買受人を見つけてもらうようにしてください。

リースバックについては、こちらの記事もご覧ください。

まとめ

いかがでしたか。この記事では、住宅ローンが払えない場合の対処法について解説しました。

- 住宅ローンが払えないときの対処法としては、「通常の売却」、「リスケジュール」、「住宅ローン特則付き個人再生」、「任意売却」、「競売」の5つがある

- ブラックリストへの記載を避けるには、通常の売却によって住宅ローンを一括返済することがベスト

- 通常の売却をするなら、「不動産売却 HOME4U」の利用がおススメ

- 任意売却を選択するような場合には、競売のタイムリミットも意識して動くことがポイント

いずれにしても、住宅ローンが払えないと感じたら、通常の売却を第一の選択として早めに行動するようにしましょう。

- 「不動産を売りたいけど、どうしたらいいか分からない方」は、まず不動産会社に相談を

- 「不動産一括査定」なら複数社に査定依頼でき”最高価格(※)”が見つかります ※依頼する6社の中での最高価格

- 「NTTデータグループ会社運営」のHOME4Uなら、売却に強い不動産会社に出会えます

この記事のポイント まとめ

住宅ローンが払えない原因は以下の通りです。

- 返済可能額を超える住宅ローンを組んでいる

- 会社のリストラや倒産で収入が減少してしまった

- 病気や怪我、入院で働けなくなってしまった

詳しくは「1.住宅ローンが払えなくなる原因」をご覧ください。

住宅ローンが払えなくなったあとの流れは以下通りです。

- 金融機関から督促状が届く(滞納~3カ月)

- 期限の利益の喪失により一括返済を求められる(滞納3カ月~6カ月)

- 保管会社への移管~競売の申立~配当要求終期の公告~最低売却価格の決定(滞納6カ月~約8カ月)

- 競売情報の開示~競売の入札の開始~立ち退き(滞納8カ月~12カ月)

詳しくは「2.住宅ローンが払えないとどうなる?│滞納~強制退去まで」をご覧ください。

住宅ローンが払えない場合の対処法は以下の通りです。

- 通常の売却を行う

- リスケジュールを申し出る

- 住宅ローン特則付き個人再生を利用する

- 任意売却

- 競売

詳しくは「4.住宅ローンが払えない場合の5つの対処法」をご覧ください。

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_pc_banner.png&nocache=1)

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_sp_banner.png&nocache=1)