マンション買い替えにあたって、「マンションの売却と購入のタイミングはどう決めればいいの?」と疑問をお持ちの方も多いのではないでしょうか。

この記事では、マンションの買い替えを判断するタイミング、買い替え時のポイントを基本からわかりやすく解説します。

- マンション買い替え(住み替え)に最適なタイミング

- マンション買い替え時に住宅ローンがあるときの対策

- マンション買い替え時の税金の負担を抑える方法

- 「マンションを売りたいけど、どうしたらいいか分からない方」は、まず不動産会社に相談を

- 「不動産一括査定」なら複数社に査定依頼でき”最高価格(※)”が見つかります ※依頼する6社の中での最高価格

- 「NTTデータグループ会社運営」のHOME4Uなら、売却に強い不動産会社に出会えます

Contents

1.マンション買い替えに適切なタイミング

マンションの買い替えを考える際に、適切といえるタイミングはあるのでしょうか?

一般的に、マンション買い替えを判断する適切なタイミングは以下3つだと考えられます。

詳しく見ていきましょう。

1-1.生活環境の変化

買い替えを考えるきっかけの多くは、生活環境の変化によるものです。

実際に、マンションの買い替えを行った方々は、以下のような理由で住んでいたマンションを売却しています。

出産・子どもの成長

マンションの買い替えのもっとも多い理由は、出産や子供の成長です。

家族が増えたり子供が大きくなったりすれば、住まいに手狭さを感じやすくなります。

一方、子供の独立後には持て余すスペースが生まれます。このタイミングでも買い替えが検討されます。

住宅ローンを払い終えたマンションでも、管理費等や固定資産税を含めた固定費の支出は続くため、現状の家族数に合ったコンパクトな物件への買い替えを望む方が多いのです。

転勤や転職

転勤や転職といった仕事の事情が、買い替えのきっかけとなることもあります。

予期せぬタイミングでも起こりうる転勤の場合は、十分な資金準備が間に合わない可能性もあるため、賃貸も検討するなど、慎重に考えていく必要があります。

親との同居

高齢になった親を支えるため、あるいは親から子育てのサポートを受けるために、マンションの買い替えを考えられる方も多くいます。

家族数が増えるのなら、買い替えは当然の選択肢ですし、大切な家族のサポートですから何より優先するべきでしょう。

こうした親も関係する状況では、買い替えでなく実家への住み替え、実家のリフォームなども選択肢に入ってくるのではないでしょうか。

定年退職

定年退職を機にマンションの買い替えを検討するケースも多くなっています。

より暮らしやすい住環境を求める方や、バリアフリー対応のマンションを求める方が、このタイミングで買い替えを検討します。

1-2.築年数の経過

築年数から買い替え時を考える際は、以下の3つを基準にしてみましょう。

それぞれ詳しく解説します。

「築浅」として価値が高い築5年までのタイミング

マンション需要の高い地域では、築5年以内の築浅物件でも、状態によっては購入時と近い価格で売れる可能性があります。

以下の図は、首都圏の築0~5年の中古マンションの平均価格「7,616万円」を100%として、築年数が経過するにつれて資産価値がどのくらい下がるのかをグラフにしたものです。

出典:「首都圏中古マンション・中古戸建住宅 地域別・築年帯別成約状況【2024年01~03月】|東日本不動産流通機構. 2024-4-18(参照2024-9-4)」をもとにお家のいろは編集部が独自作成

築5年までのマンションは、新築時の資産価値が維持されていることがわかります。

つまり、築浅物件といえる築5年までに買い替えれば、立地や状態によっては購入時に近い価格で売れる可能性があるのです。

住宅ローン控除が終了する10年のタイミング

住宅ローン控除の期限はマンションの購入から10年間です。

そのため、控除が終了する10年の節目も買い替えに適しています。

また、住宅ローン控除は買い替え先の新居でも利用可能です。

現在の住まいで10年が経過するタイミングで買い替えれば、最大限の節税効果が見込めます。

ただし、2024年以降に住宅ローン控除を受けるには、省エネ基準に適合した住宅であることを証明する書類の提出が必要です。

大規模修繕後の築10~15年のタイミング

第一回目の大規模修繕が行われるタイミングは、築10年~15年が一般的です。

大規模修繕の実施直後であることは、売り出し時のアピールポイントになります。

個人では手の施しようがない共用部まで修繕されるため、大規模修繕後のタイミングは高く売れやすい のです。

1-3.マンション売却価格の上昇

最後にマンション全体の価格動向から、買い替えのタイミングを考えていきましょう。

以下のグラフは、国土交通省が発表する『不動産価格指数』です。

このグラフでは、2010年の各種不動産の価格を100とした場合の、相対的な価格推移を表しています。

出典:![]() 不動産価格指数(令和6年4月・第1四半期分)|国土交通省. 2024-7-31.(参照2024-9-5)

不動産価格指数(令和6年4月・第1四半期分)|国土交通省. 2024-7-31.(参照2024-9-5)

グラフが示す通り、2013年からマンションの価格は高騰しています。

2013年は日銀の量的質的金融緩和が始動した年。住宅ローンが低金利となり、マンションの需要を増加させたのです。

金利が低いと住宅ローンが借りやすいことで、不動産の購入需要が増え続けていました。

そのため、現時点でマンションは高く売れる可能性が高い といえます。

ただし、買い替え先のマンションの購入価格も高くなる点には注意が必要です。

とはいえ、このままマンション価格が上がり続けるとは限りません。

2024年3月19日、日銀はマイナス金利政策の解除を決定しました。

その影響で、一部の金融機関ではわずかながら住宅ローン金利を引き上げています。

こうした状況では、次第にマンションの価格は下落に転じるかもしれません。

マンションの買い替えを検討しているなら、高く売れる今のうちに売却活動を開始することをおすすめします。

2.売却と購入のどちらが先?『売り先行』『買い先行』の違い

マンションの買い替えで、『売却』と『購入』のどちらを先にすべきかで迷っている方も多いのではないでしょうか。

結論からお伝えすると、売却と購入をどちらを先にするかは、査定を受けてから決めるのが得策です。

マンションの売却と購入の手続きを同時に済ませられれば理想的です。スムーズで、無駄な費用もかかりません。

ただ、マンションの売却は購入希望者が見つかるかどうかで期間が変わるため、同じタイミングに調整するのは非常に難しいのです。

そこで、『売却を先に済ます(売り先行)』か、『購入を先に済ます(買い先行)』か優先度をつけて計画していく必要があります。こうした計画は、査定を受けて早期売却が目指せるかどうか不動産会社の意見を聞いたうえで立てると、失敗のリスクが減らせます。

ここでは、『売り先行』と『買い先行』それぞれの買い替え手順とそのメリット・デメリットを詳しく紹介します。

2-1.売り先行とは?

売り先行は、現在の住まいを売却してから、新居の購入を行う買い替え方法です。

売り先行のメリットとデメリットを確認していきましょう。

売り先行のメリット

- 売却に十分な時間をかけられる

- 売却金額を購入資金に当てられる

売り先行のデメリット

- 買いたい物件が先に買われてしまう可能性がある

- 仮住まいが必要になる

マンションの売却に費やせる時間が少ないと、売り急ぎやすくなり、本来の価値よりも安く売却してしまう可能性が高まります。

そのため売却に十分な時間をかけられるのは最大のメリットです。

また、売却資金を購入資金に当てられるため、資金面ではより安全に買い替えできると言えます。

一方、今「買いたい!」と思っている物件が、売却後まで売れ残っているとは限りません。

また、購入先が見つかるまで仮住まいが必要になるため、費用もかさんでしまいます。

マンションの売却が決まっている場合は、「いくらで売れるのか」を知るために売却額の査定をする必要があります。

その際、査定依頼先は、複数の不動産会社に同時に査定を申し込み、内容を比較してから決めることをおすすめします。

複数社に査定を依頼する際に便利なのが、NTTデータグループが運営する一括査定サイト「不動産売却 HOME4U(ホームフォーユー)」です。

「不動産売却 HOME4U(ホームフォーユー)」はカンタンな情報を入力するだけで、全国の優良な不動産会社2,500社のなかから、最大6社を選んでまとめて査定依頼ができます。

信頼できる優良な不動産会社を探すなら、「不動産売却 HOME4U」をぜひご活用ください。

2-2.買い先行とは?

買い先行は、新居の購入を済ませてから、現在の住まいを売却する買い替え方法です。

買い先行のメリットとデメリットを確認していきましょう。

買い先行のメリット

- 買いたい不動産を逃さない

- 仮住まいが必要ない

買い先行のデメリット

- 住宅ローンが一時的に二重になる可能性がある

- 売り急いでしまう可能性がある

買いを先行させると、欲しい物件を逃さずに購入できます。

また、仮住まいが不要になるため、その分を買い替え資金に当てることができます。

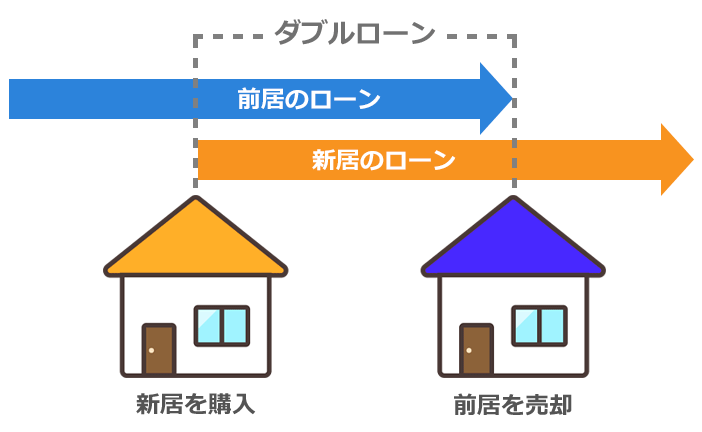

一方、現在の住まいで住宅ローンが残っている場合、売れるまでの間、住宅ローンが二重になるおそれがあります。

この住宅ローンを二重に支払う状態を「ダブルローン」と呼びます。

ダブルローンの負担が重いと、売却を急いでしまい、本来の価値よりも安く売ってしまいやすくなります。

現在住宅ローンが残っている方が買い先行考える際は、ダブルローンの期間を半年以上耐えられるだけの資金があると安心です。

ダブルローンについては、以下の記事で詳しく解説しています。

ダブルローンを回避する対策方法は、「3.マンション買い替えで住宅ローンがあるときの対策」で詳しくお伝えします。

2-3.査定してからどちらが先行か決める

売り先行か買い先行を決める際は、まず不動産会社の売却査定を受けることをおすすめします。

現在の住まいにどれだけの価値があるかを知っておけば、資金計画を立てやすくなりますし、購入にまわす予算も考えられます。

また、不動産会社に査定を受ける際は、複数社を比較するようにしましょう。

査定額は会社や担当者ごとに異なるため、査定額を比較することで、より精度の高い査定額を知ることができます。

複数社へ査定を依頼する際は、NTTデータグループが運営する「不動産売却 HOME4U(ホームフォーユー)」を利用するのがおすすめです。

HOME4Uなら、全国から厳選された2,500を超える不動産会社の中から、最大6社にまとめて査定依頼ができます。

以下のボタンより、無料で査定依頼をしてみましょう。

3.マンション買い替えで住宅ローンがあるときの対策

マンションの買い替え時に住宅ローンが残っていると、資金計画が立てにくいと感じてしまう方も多いのではないでしょうか。

ここでは、買い替えで住宅ローン残債があるときに利用できる2つの住宅ローン制度をご紹介します。

3-1.買い替えローン

では、買い替えローンとはどのようなものなのか詳しく解説します。

買い替えローンとは?

「買い替えローン」は「住み替えローン」とも呼ばれています。「売り先行」の方が利用します。

マンションを売却するには、今の住宅ローンを、売却代金を使って一括で返済するのが基本です。ローンの残債が全て支払える高い売却額になれば問題ないのですが、残債が残ってしまう場合は、貯蓄などの自己資金を用意する必要があります。このとき 自己資金を用意することなく、残債と新居の購入資金を合わせて借り入れできるのが、買い替えローン です。

例えば、住宅ローン残債が2,500万円の家が2,200万円で売れたとします。一括返済するには300万円足りません。

この際に新居の価格が3,000万円だとすると、残債の300万円も加算した合計3,300万円の住宅ローンを借り入れできるのです。

買い替えローンにより、今のローンの残債は一括返済されるため、二重のローンを防ぐことができます。 また、現在は住宅ローンがかなり低金利になっているため、今までよりも低い金利で利用できる可能性が高いでしょう。

買い替えローンの注意点

良いことづくしにみえる買い替えローンですが、利用する際には注意が必要です。

- 「売る」と「買う」を同時に決済する必要がある

- 審査が比較的厳しくなる

- 総返済額が多くなるおそれがある

買い替えローンは、今の住宅ローンの一括返済と新居の融資実行を同じ日に行わなければいけません。 「売る」と「買う」を計画的に進め、金融機関や不動産会社、家を買ってくれる人とのスケジュールをぴったり合わせる必要があるのです。

残債も上乗せして借り入れするため、借入金が多くなります。 その分、金融機関の審査は厳しくなります。

買い替えローンにすることで、総返済額が多くなるおそれがあります。

収入が増えていないのに総返済額を増やしたり、70歳まで続くようなローンを組んでしまったりすると、近い将来、あるいは老後にしわ寄せがきてしまいます。

買い替えローンを使う場合は、あとのことも見据えて、返済期間と借入額を慎重に計画しましょう。

買い替えローンについては「住み替えローンって何?~メリット・制約・落とし穴~」で詳しく紹介しています。参考にしてください。

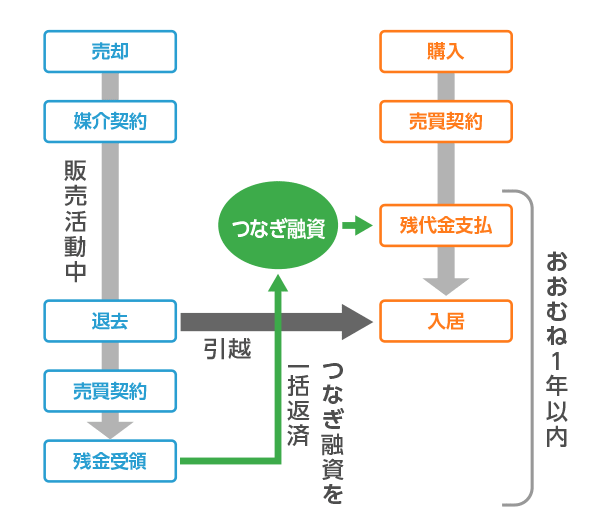

3-2.つなぎ融資

つなぎ融資とはどのようなものなのか詳しく解説します。

つなぎ融資とは?

買い替えのタイミングで一時的な融資を受けるのが、「つなぎ融資」です。 「買い先行」の方が利用します。

つなぎ融資では、今の家を売却したお金で完済することを条件に、購入資金の融資を受けます。例えば、新居が見つかり契約を進めたいが、購入資金は今の家の売却資金を充てる予定の場合、家が売れるまで新居の契約を進めることができません。そんな時に、つなぎ融資を利用します。

今の家が売れるまで融資を受け、一旦購入資金に充てます。 家が売れたら、その融資を返済するという流れです。新居を先に購入するため引っ越しが一回ですみ、買い先行のメリットを生かすことができます。

つなぎ融資の注意点

つなぎ融資は、買い先行のメリットを享受できるものの、やはり注意が必要です。

- つなぎ融資は住宅ローンより金利が高い

- つなぎ融資にも、手数料や保証料がかかる

- 借り入れできる期間は通常6ヶ月~1年

- 家が売れるまで、つなぎ融資の利子は発生しつづける

諸費用や利子を考えると、なるべくつなぎ融資は使いたくないものです。

買い替えローンもつなぎ融資も、使う場合は銀行などの金融機関に相談してみましょう。

マンション売買を相談している不動産会社が紹介からも説明をしっかり聞いて、メリット・デメリットを理解した上で利用することをおすすめします。

つなぎ融資については以下の記事で詳しく紹介しています。あわせて参考にしてください。

4.マンション買い替えでかかる税金・費用と負担を抑える方法

ここでは、マンション買い替えの際に必要な税金と諸費用について説明します。

4-1.買い替え時の税金と諸費用

買い替えの場合、「買う」諸費用、「売る」諸費用の両方がかかります。

| 費用の項目 | 費用の目安 |

|---|---|

| 仲介手数料 |

|

| 登録免許税 (抵当権抹消の費用) |

1,000円×件数 ※マンションの場合は一般的に「土地」と「建物」で別々に1,000円ずつかかります |

| 司法書士依頼料 (抵当権抹消の費用) |

1~2万円 |

| 譲渡所得税 |

|

| 印紙税 |

※軽減後税額を記載しています。 |

| 住宅ローン一括返済の手数料 | 1~6万円 |

| ハウスクリーニング費用 | 5~8万(3LDK~4LDKの場合) |

| 引っ越し費用 | シーズンや移動距離、業者によって異なる |

| 登記事項証明書の発行手数料 |

|

| 印鑑証明書の発行手数料 |

|

| 住民票の発行手数料 | 約300円 |

| 固定資産税評価証明書の発行手数料 | 1件200円~400円程度(自治体により異なる) |

| 新居の購入費 | 引き渡し時点で購入費を支払う |

| 住宅ローン融資の手数料 | 金融機関によって金額が異なる |

| 固定資産税 | 1月1日時点で所有しているマンションの固定資産税を納税する。 買い替えでは売主・買主で折半することも |

買い替えの資金計画を立てる場合は、こうした税金と諸費用がかかることも視野に入れることが大切です。

4-2.買い替え時の税金の負担を抑える方法

買い替え時の「売却」「購入」、それぞれの税額を抑える方法をご紹介します。

売却の税金を抑える方法

家を購入した時の代金よりも高く売れた場合、その差額の利益を「売却益」といいます。売却益が出ると「譲渡所得」が発生し、所得税と住民税がかかります。

| 所有年数 | 税率 | ||

|---|---|---|---|

| 所得税 | 住民税 | 合計 | |

| 長期譲渡所得(所有期間5年超) | 15% | 5% | 20% |

| 短期譲渡所得(所有期間5年以下) | 30% | 9% | 39% |

なお、不動産会社に払う仲介手数料などの諸費用は差し引いて、利益があったかどうかを計算します。 また、売却益が出た場合でも、特例の適用により、税金を払わなくてもよかったり、安くなったりすることがあります。

【3,000万円特別控除の特例】

一定の要件に当てはまるマイホームの売却は、譲渡所得が3,000万円まで税金がかかりません。

【軽減税率の特例】

所有期間が、売った年の1月1日の時点で10年を超えるマイホームを売却する場合は、一定の要件に当てはまれば、税率が軽減されます。

特例を受けるには、確定申告が必要です。 また、譲渡損失があった場合は、確定申告することで、給与所得などの他の所得から損失分を控除できる場合があります。税理士や税務署に相談してみると良いでしょう。

さらにもっと詳しく売却時の税金や特例について知りたい方は、「家を売りたい方必見!不動産売却時にかかる税金は特例で安くなる」の記事をご覧ください。

また、確定申告に必要な書類などは国税庁のWEBサイト「土地や建物を売ったとき」に詳しく掲載されています。 参考にしてください。

購入の税金を抑える方法

不動産を購入したときにかかる取得税を節税する特例も用意されています。

【宅地の課税標準の特例】

2021年(令和3年)3月31日までは、不動産取得税を計算する際の課税標準(固定資産税評価額)が2分の1になります。

【住宅とその敷地の税額の軽減】

住宅とその土地が一定要件を満たす場合は、不動産取得税が軽減されます。

これらの特例を利用する場合も、確定申告が必要です。 また、不動産取得税のほかに、消費税、登録免許税、印紙税などがかかります。

詳しくは不動産会社や税理士に聞いてみるほか、国税庁のWEBサイト「マイホームを持ったとき 1」にも、住宅購入時の確定申告について詳しく掲載されています。 適用条件や必要書類について、参考にしてください。

5.マンション買い替えで損しないための3つのコツ

マンションの買い替えを成功させるために、必ず意識してほしい3つのコツをお伝えします。

5-1.資金計画をしっかり立てる

買い替えをする際は、以下の3つにおける資金の流れを把握しておくことが重要です。

- 仮住まいへ入居

- 新居の購入

- 売却時の譲渡所得税

「買い先行」で購入をしてから売却するのであれば、仮住まいへ入居する必要がありません。

新居の購入費用や引っ越し費用がどれくらいかを見積もっておけば、資金計画が大きく狂うことはないでしょう。

しかし「売り先行」で買い替えをする場合は、住宅ローンの返済や、仮住まいの家賃も視野に入れて資金計画を練る必要があります。

また、マンションを売って売却益が出れば、譲渡所得税もかかります。

あらかじめ綿密に資金計画を立てておくことが、マンションの買い替え成功の最重要ポイントです。

5-2.売れない場合は買い取りを検討する

なるべく高く売りたいものですが、「金額」に固執しすぎるのはいけません。タイミングを逃してしまうと、二重ローンを払う期間が長引いたり、ともすれば、買い替えそのものができなくなるかもしれません。

ある程度の期間売れなかった場合は、不動産会社に買い取ってもらうことを検討しましょう。

「売却」は、家を買ってくれる人を不動産会社に探してもらう「仲介」が一般的な取引ですが、「買取」は不動産会社が家を直接買ってくれるというものです。

市場価格より安くなってしまうものの確実に売れるため、それ以降の資金計画が立てやすくなります。

買取保証制度を設けている不動産会社は多くありますので、事前に聞いておくと安心です。

買取については、「不動産の「買取」とは?「仲介」との違いやメリット・デメリットを比較」の記事で詳しく紹介しています。ぜひ参考にしてください。

5-3.売却は複数の不動産会社に査定依頼する

買い替えでは、「買う」ことはさほど大変ではありません。「売る」ことの方が大変なのです。

売れるまで時間がかかってしまったり、予定よりも安く売れてしまったりしたら、買い替え計画が大きく狂ってしまいます。売却を成功させるには、不動産会社の腕にかかっています。

そこで重要なのが、売却する家の地域情報に精通している不動産会社を選ぶことです。なるべく複数の不動産会社を比較してから決めましょう。

家の売却を依頼する不動産会社探しなら、24時間いつでもインターネットで申し込める一括査定サイト「不動産売却 HOME4U(ホームフォーユー)」がおすすめです。

一度で複数の不動産会社に査定を依頼できるので、価格や対応を比較して、最適な不動産会社を手間なく探すことができます。

不動産会社を比較しないで1社だけですぐ決めてしまうと、相場より低い金額で売ってしまい、損することもあります。

不動産会社選びで失敗しないためにも、「不動産売却 HOME4U」を利用してみましょう。

まとめ

いかがでしたか? マンションの買い替えに関して手順をはじめ、成功のためのコツをお伝えしました。

- 買い替えを安全・確実にするには「売り先行」が断然おすすめ

- 将来を見据えた資金計画がとても重要

タイミングを逃さず、かつ、しっかりと計画して、マンション買い替えを成功させてください。

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_pc_banner.png&nocache=1)

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_sp_banner.png&nocache=1)