家の売買は、多くの人にとって「一生に一度あるかどうか」のイベントです。

はじめて家を売る人は、何から手を付けていいかわからないと思います。

家の売却を進めるには、「流れなどの全体像を知ること」と「必要最小限の費用や税金の知識を押さえること」がとても有効です。

そこでこの記事では、家の売買を予定している方に向けて、

- 売却の流れや必要書類

- 仲介手数料とその他の費用

- 売却に関する税金、特例、確定申告

などに関する基礎知識を、わかりやすくぎゅっとまとめてご紹介します。

ぜひ最後までおつきあいいただき、スムーズに家の売買ができるようお役立てください!

※この記事は一戸建てをメインにお話ししますので、マンションに特化した情報をお探しの方は、「中古マンション売却を成功させるには?基本知識や高く売るコツを伝授」を参考にしていただければと思います。

また、住み替えを検討している方は「住み替えに成功するためのコツ」「家の住み替え・買い替えの流れとは?」もあわせてご覧ください。

Contents

1.家の売却の流れ

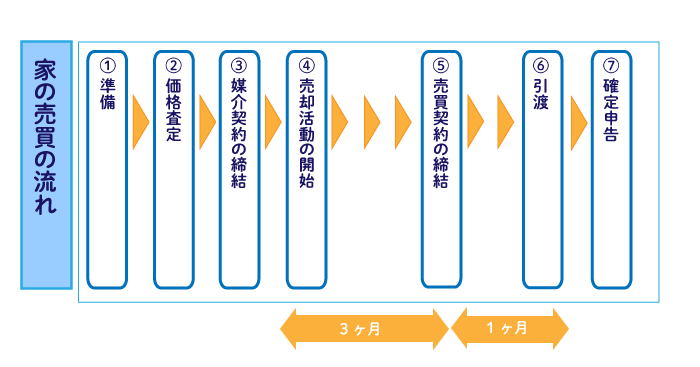

家売買の流れを示すと下図のようになります。

それぞれのステージについて、順番に解説していきます。

1-1.必要書類の確認

家の売買では、まずは必要書類の確認を行います。

必要書類は、「買主へ引き渡す書類」、「登記に必要な書類」、「確定申告で必要な書類」の3つに分かれます。

「買主へ引き渡す書類」と「登記に必要な書類」は、引渡の時点で必要です。

「確定申告で必要な書類」は、売却との確定申告で必要となります。

| 必要とする場面 | 書類名 |

|---|---|

| 買主へ引き渡す書類 | (戸建て)

(マンション)

|

| 登記に必要な書類 |

|

| 確定申告で必要な書類 |

|

戸建てでは、測量図等の土地関係の書類も必要となりますが、マンションでは測量図等は不要です。

また、書類ではありませんが引渡時は書類とともに「鍵」も買主へ引き渡します。

鍵は、複製も含め、現存する全てのものを渡すことが必要です。

登記済証(権利証)または登記識別情報通知書は、売主しか持っていない最も重要な書類です。

引渡時の所有権移転で必要な書類となりますので、引渡まで紛失しないように大切に保管するようにしてください。

確定申告では、売却した物件の「買ったときの売買契約書の写し」も必要となってきます。

確定申告は売却後の翌年の2月16日から3月15日までの間に行いますので、「買ったときの売買契約書の写し」は売却後もしばらく保管しておくことが必要です。

1-2.価格査定

家の売買では価格査定を行います。

中古の家は値段が決まっているわけではないので、いくらで売りに出すかを決めるために最初に査定が必要となってきます。

価格査定は、不動産会社が行います。

工事の見積もりを取るようなものなので、価格査定は必ず無料で対応してくれます。

もちろん、査定価格に納得がいかなければ、売却の依頼を断っても大丈夫です。

価格査定で出てくる価格は、売却が確約されている価格ではなく、3ヶ月程度で売れると想定される「売却予想価格」になります。

その地域の不動産市場に精通し、売却実績が豊富な不動産は自信をもって高い査定価格を提示してくることが多いです。

査定価格はどの不動産会社に依頼しても同じというものではなく、実績や販売ノウハウ等の不動産会社の実力によっても異なってくるのです。

よって、家を高く売るには、まずは高く売ってくれる不動産会社を探すことがポイントとなり、高く売ってくれる不動産会社を探すには、複数の不動産会社に査定を依頼し、査定額を比べてみることが重要になります。

しかしながら、その地域の不動産市場に精通している不動産会社を一般消費者が見極めるのは、かなり困難ですよね?

そこで、おススメなのが「不動産売却HOME4U(ホームフォーユー)」です。

無料で最大6社の不動産会社に査定を依頼することができるサービスとなっていますが、運営元のNTTデータグループの審査により、各地域の不動産市場に精通し売却実績が豊富な不動産会社が選ばれて登録されているので、不動産会社選びでの失敗を防ぐことができます。

初めて不動産売買をする方でも安心して利用できますので、査定を依頼する際にはお使いになってみてください。

1-3.媒介契約の締結

売却を依頼する不動産会社が決まったら、媒介契約の締結を行います。

媒介契約とは、不動産会社に依頼する仲介の契約のことです。

媒介契約には、「一般媒介契約」、「専任媒介契約」、「専属専任媒介契約」の3種類があります。

それぞれの特徴を示すと下表の通りです。

| 特徴 | 一般媒介契約 | 専任媒介契約 | 専属専任媒介契約 |

|---|---|---|---|

| 他業者への依頼 | 重ねて依頼ができる | 重ねての依頼ができない | 重ねての依頼ができない |

| 自己発見取引 | 認められる | 認められる | 認められない |

| 不動産会社の業務処理状況の報告義務 | 特になし | 2週間に1回以上の報告 文書または電子メールのいずれかで報告 |

1週間に1回以上の報告 文書または電子メールのいずれかで報告 |

| レインズへの登録 | 特になし | 契約締結日の翌日から7日以内に登録 | 契約締結日の翌日から5日以内に登録 |

| 有効期間 | 法的な規定なし | 3ヶ月 | 3ヶ月 |

一般媒介契約は、複数の不動産会社に同時に売却を依頼できますが、専任媒介契約または専属専任媒介契約は1社の不動産会社にしか売却を依頼できないことが特徴です。

専任媒介契約は自己発見取引もできますが、専属専任媒介契約は自己発見取引も禁止されています。

自己発見取引とは、売主が自ら買主を見つけてくることです。

専任媒介契約と専属専任媒介契約には、売主に対し販売状況の報告義務が課せられています。

一般媒介では、不動産会社に報告義務はありません。

また、専任媒介契約と専属専任媒介契約では、不動産会社にレインズへの物件登録義務が課されています。

レインズとは全国の不動産会社のみが利用できる物件情報共有サイトのことです。

レインズに物件が登録されると、売主側の不動産会社に全国の不動産会社が買主を紹介できるようになります。

不動産の仲介は、売主が売却を依頼した不動産会社が買主を見つけてくる「両手仲介」と、売主が売却を依頼した会社とは別の不動産会社が買主を見つけてくる「片手仲介」の2種類があります。

両手仲介は不動産会社の得られる仲介手数料が2倍になるため、不動産会社は両手仲介をしたがります。

しかしながら、不動産会社に両手仲介にこだわられてしまうと、安い価格でしか購入しない買主と無理矢理に売買契約を締結されるリスクが生じてしまいます。

そこで、専任媒介契約と専属専任媒介契約ではレインズに強制的に物件情報を登録させることで、片手仲介が促進されるような仕組みになっているのです。

どの媒介契約を選択するかは一概に正解はありません。

例えば、都市部のマンションのように仲介手数料も高く、すぐに売れる物件であれば、多くの不動産会社がやりたがるため一般媒介を選択すると短期間で高く売却することができます。

一方で、地方のなかなか売れない物件では仲介手数料も低いため、確実に仲介手数料を得られる専任媒介契約の方が不動産会社のやる気も出て売却できるようになります。

1-4.販売活動の開始

不動産会社と媒介契約を締結したら、いよいよ販売活動の開始です。

家の売却では、販売活動の開始から売買契約の締結まで3ヶ月程度の時間がかかります。

家は、売りに出してもすぐに興味を持ってくれる買主の目に留まることは希です。

一定数の買主の目に留まるには、ある程度、市場に売りに出されている期間が必要であり、その期間が経験則上、3ヶ月程度となっています。

家の売買のパターンは、大きく分けて「空き家にしてから売る場合」と「住みながら売る場合」の2つです。

空き家にしてから売る場合は、購入希望者に対する家の中の案内は不動産会社に全て任せることができます。

購入希望者に実際に家の中を見てもらう行為を「内覧」と呼びます。

一方で、住みながら売る場合は、売主も内覧対応が必要となってきます。

内覧は主に土日に集中するため、家が売却できるまでは、売主は土日に内覧対応をできるようにスケジュールを空けておく必要があります。

内覧の希望は、例えば金曜の夜に突然「明日、見に来たいという人がいます」と不動産会社から連絡が入ることもあるため、いつでも内覧できるように家の中はきちんと整理整頓しておくことが必要です。

住みながら家を売る場合には、販売活動の開始時に、一度、大掃除をしておくことをおススメします。

人によっては、ハウスクリーニングを実施する人もいます。

特に古い物件では、キッチンやバス、トイレ等の水回りが汚い印象を与えてしまうため、水回りだけでもハウスクリーニングをしておくことが効果的です。

また、家の売却ではインターネットの不動産広告に物件写真を載せます。

住みながら家を売る場合には、写真を撮られてもいいように家の中を片付けておくことも必要です。

モノが多過ぎると雑多な生活感がでてしまうため、売却前にモノを実家やトランクルームに預けたりすることも家を綺麗に見せるコツとなります。

住みながら家を売る場合には、売却前に家の中を綺麗にしておくようにしましょう。

1-5.売買契約の締結

販売活動を経て買主が決まったら、売買契約を締結します。

販売活動を経て買主が決まったら、売買契約を締結します。

家の売買では、売買契約から引渡まで1ヶ月程度の時間を空けることが通常です。

買主は、通常、住宅ローンを組んで家を購入しますが、住宅ローンの本審査には購入する不動産の売買契約書が必要となってきます。

住宅ローンの本審査よりも先に売買契約を行う必要があるため、売買契約と引渡までは1ヶ月程度の時間を空ける必要があるのです。

売買契約では、売主は買主から手付金を受領します。

手付金は売買代金の1割程度が相場です。

不動産の売買は、売買契約から引渡までの間に時間が空いてしまうため、契約を証拠立てるために買主は手付金を支払うことが商習慣となっています。

また、売買契約から引渡までの間に時間があるため、その間に手付金によって双方、契約を解除することも可能です。

手付金によって契約を解除することを「手付解除」と呼びます。

買主から手付解除をする場合は、売主に支払った手付金をそのまま放棄します。

それに対して、売主から手付解除をする場合には、買主に手付金の倍額を返金します。

売主の手付解除は2倍の額を支払うということになっていますが、売主は既に手付金を受領しているため、実質的な負担額は手付金の1倍です。

つまり、双方、手付金の1倍の額を負担することで契約解除をできることになっています。

また、不動産の売買では、売主は契約不適合責任という売主責任を負います。

契約不適合責任とは、「契約の内容に適合しない場合の売主の責任」のことです。

契約不適合責任は、契約内容とは異なるものを売ったとき、売主は売却後に買主から追完請求または契約解除および損害賠償のいずれかを追及されるという責任になります。

追完請求とは、主に「直してください」という請求のことです。

売主は、契約内容とは異なるものを売ると契約不適合責任を問われます。

例えば、雨漏りしている事実を契約書に記載せずに売れば、契約不適合責任を問われることになります。

契約不適合責任を問われないようにするには、物件の問題点を契約書に記載し、買主の了承を得た上で売却することが必要です。

売買契約を締結する際は、売買契約書に不動産会社に伝えた物件の問題点がきちんと記載されているかを確認することがポイントとなります。

1-6.引渡

特に何も問題が発生しなければ、売買契約から1ヵ月後くらいに無事に引渡となります。

引渡では、以下の人たちが一同に会します。

売主

買主

不動産会社

司法書士(不動産会社が手配します)

売主側の銀行担当者

買主側の銀行担当者

買主の住宅ローンが実行されるのは、引渡日です。

引渡日に買主から手付金を除く残金が振り込まれます。

その後、売主が借りている銀行に対し、住宅ローン残債を一括返済します。

住宅ローン残債が一括返済されたことを確認すると、同席している売主側の銀行担当者が抵当権の抹消に必要な書類を司法書士へ手渡します。

また、売主も所有権移転登記に必要な書類を司法書士へ渡します。

司法書士はその足ですぐに法務局に向かい、抵当権抹消登記と所有権移転登記の手続きを行います。

売主は買主に「鍵」と「買主に引渡す書類」を渡して、引渡は終了です。

1-7.確定申告

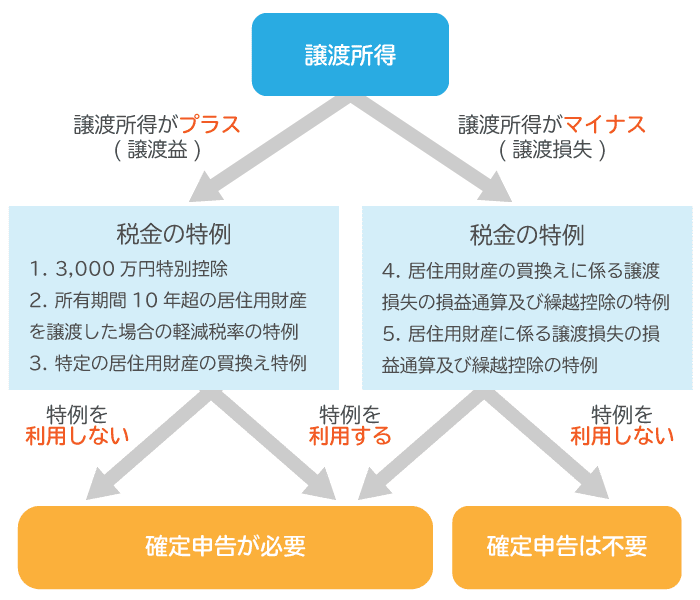

家の売却では、売却した翌年の2月16日から3月15日までの間に確定申告を行うことが多いです。

確定申告は必要なケースと不要なケースがあります。

(確定申告が必要なケース)

- 譲渡益が生じている場合

- 特例を利用する場合

(確定申告が不要なケース)

- 譲渡損失が生じており、かつ、特例を利用しない場合

譲渡所得と特例については、「第3章 家の売却で生じる税金」にて詳しく解説します。

2.仲介手数料とその他の費用

仲介手数料とその他の費用をまとめると、下表の通りです。

| 費用項目 | 手数料の相場 | 説明 |

|---|---|---|

| 仲介手数料 | 400万円超なら「売買金額の3%+6万円」 200万円超400万円以下なら「売買金額の4%+2万円」 200万円以下なら「売買金額の5%」 |

不動産会社へ支払う費用 |

| 印紙税 | 売買金額が1,000万円超5,000万円以下なら1万円 5,000万円超1億円以下なら3万円 |

売買契約書に貼る印紙代 |

| 登録免許税 | 抵当権抹消の登録免許税は、不動産1個につき1千円 | 司法書士が代行して法務局へ支払う税金 |

| 司法書士費用 | 抵当権抹消登記:1.5万円前後 | 司法書士費用はエリアや物件の状況によって変わる |

| 繰上返済手数料 | 都市銀行なら1万円程度 | 住宅ローンが残っている家を売却するときに生じる費用 |

| 引っ越し代 | 3人家族で500km未満の引っ越しであれば15万円、2月~4月の繁忙期は20万円程度 | 引っ越し会社に支払う費用 |

売却活動を始める前に、心づもりをしておくことをおススメします。

家の売却では「知人に買ってもらう」などの個人売買も考えられますが、2020年4月以降は売主に契約不適合責任が貸させることになったため、おススメできない売却方法となってしまいました。

というのも、契約不適合責任は不動産会社が仲介に入ってしっかり対応しないと、買主から責任追及を受けやすい制度なのです。

個人売買は、仲介手数料が無料になるメリットはあるものの、売却後に多額の費用がかかる追完請求等を要求されるリスクを踏まえると、安易に選択すべきではない売却方法といえます。

これから家を売却するのであれば、不動産会社を通す「仲介」の方が安心・安全といえるでしょう。

3.家の売却で生じる税金

家の売却で生じる税金について、「知っておくべき最小限の知識」として、以下の3点を解説します。

家の売却で生じる税金について、「知っておくべき最小限の知識」として、以下の3点を解説します。

- 譲渡所得と税率

- 売買契約書を紛失した場合の対応方法

- 家の売買で利用できる特例

それではひとつずつ見ていきましょう。

3-1.譲渡所得と税率

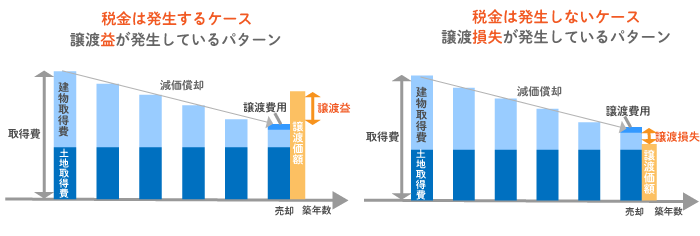

家を売却した場合、譲渡所得が発生すると税金が生じます。

譲渡所得とは、以下の計算式で求められる売却益のことです。

※1譲渡価額とは売却価額です。

※2取得費とは、土地については購入額、建物については購入額から減価償却費を控除した価額になります。

※3譲渡費用は、仲介手数料や印紙税など、売却に要した費用のことを指します。

税金は、譲渡所得がプラス(譲渡益)となれば発生し、譲渡所得がマイナス(譲渡損失)となれば発生しないのがルールです。

譲渡所得が発生した場合、税金は譲渡所得に税率を乗じて求められます。

税率は、所有期間によって異なります。

売却する年の1月1日時点において所有期間が5年超のときは「長期譲渡所得」、1月1日時点において所有期間が5年以下のときは「短期譲渡所得」と呼ばれます。

長期譲渡所得と短期譲渡所得の税率は以下の通りです。

| 所得の種類 | 所有期間 | 所得税率 | 住民税率 |

|---|---|---|---|

| 短期譲渡所得 | 5年以下 | 30% | 9% |

| 長期譲渡所得 | 5年超 | 15% | 5% |

復興特別所得税の税率は、所得税に対して2.1%を乗じます。

3-2.売買契約書を紛失した場合の対応方法

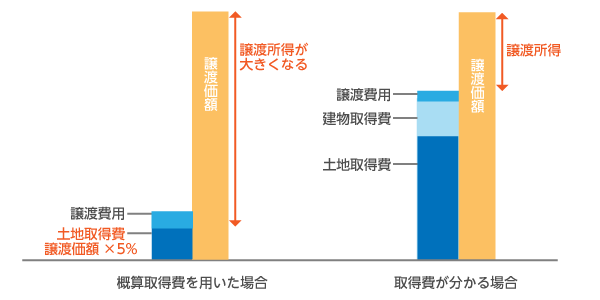

売買契約書を紛失した場合は、取得費が不明の状態となってしまいます。

取得費が不明の場合には、概算取得費を用いるのが一般的です。

概算取得費とは「譲渡価額の5%」となります。

ただし、概算取得費を用いてしまうと、譲渡所得が大きくなってしまうため、税金も増えてしまいます。

そこで、売買契約書を紛失した場合は、以下のような資料をもって取得費に変えることができます。

【取得費の代替になる資料】

- 新築物件の場合、当時の販売ディベロッパーから購入当時の売買契約書の写しをもらう

- 当時仲介してくれた不動産会社や売主から購入当時の売買契約書の写しをもらう

- 通帳の出金履歴から購入額を推測する

- 住宅ローンの金銭消費貸借契約書から購入額を推測する

- 抵当権設定額から購入額を推測する

- 一般財団法人日本不動産研究所が公表している市街地価格指数から土地の取得費を算定する

- 一般財団法人建設物価調査会が公表している着工建築物構造別単価から建物の取得費を算定する

上記のような資料を使って取得費を求める場合には、必ず事前に税務署に相談するようにしてください。

3-3.家の売買で利用できる特例

家(マイホーム)の売買で利用できる特例としては、大きく分けて「譲渡益が生じたときの節税特例」と「譲渡損失が生じたときの税金還付を受けられる特例」の2種類があります。

マイホームの売却で利用できる可能性のある特例は以下の5つです。

| 特例の性質 | 特例名称 | 国税庁HP |

|---|---|---|

| 譲渡益が生じたときの節税特例 | 3,000万円特別控除 | No.3302 マイホームを売ったときの特例 |

| 所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例 | No.3305 マイホームを売ったときの軽減税率の特例 | |

| 特定の居住用財産の買換え特例 | No.3355 特定のマイホームを買い換えたときの特例 | |

| 譲渡損失が生じたときの税金還付を受けられる特例 | 居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例 | No.3370 マイホームを買換えた場合に譲渡損失が生じたとき(マイホームを買換えた場合の譲渡損失の損益通算及び繰越控除の特例) |

| 居住用財産に係る譲渡損失の損益通算及び繰越控除の特例 | No.3390 住宅ローンが残っているマイホームを売却して譲渡損失が生じたとき(特定のマイホームの譲渡損失の損益通算及び繰越控除の特例) |

確定申告では、特例ごとに必要となる提出書類があります。

各特例における必要書類は下表の通りです。

| 必要書類 | 3,000万円の特別控除 | 所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例 | 特定の居住用財産の買換え特例 | 居住用財産の買換えに係る譲渡損失及び繰越控除の特例 | 居住用財産に係る譲渡損失の曽根季通算及び繰越控除の特例 |

|---|---|---|---|---|---|

| 譲渡資産の登記事項証明書 | ― | 〇 | 〇 | 〇 | 〇 |

| 買換え資産の登記事項証明書 | ― | ― | 〇 | 〇 | ― |

| 新しい住民票 | ― | ― | 〇 | 〇 | ― |

| その他 | 買換え資産で築後年数要件に該当しない場合は耐震基準適合証明書等 | 買換え資産の住宅借入金の残高証明 | 住宅借入金の残高証明書 |

まとめ

いかがでしたか。

家の売買について、基礎知識を紹介してきました。

家の売買の流れでは、必要書類の確認ができたら査定を依頼しますが、少しでも高く売りたい場合は、必ず複数の不動産会社の査定を受けることがポイントです。

実績豊富な不動産会社が厳選されている「不動産売却 HOME4U」で、複数社の見積りを取ることから始めてみてください。

税金や使える特例に関しては、媒介契約を結ぶ不動産会社でも指南してくれますので、ぜひ丁寧な接客をしてくれる優良な不動産会社を見つけ、家の売買を成功させてください!

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_pc_banner.png&nocache=1)

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_sp_banner.png&nocache=1)