住宅の買い替えは、売却と購入を同時に行うことから、多くの手続きを並行して行っていかなければなりません。

また住宅の買い替えでは、「つなぎ融資」や「住み替えローン」「買い替え特約」「買い替えの税金特例」といった聞きなれない言葉も登場します。住宅の買い替えに失敗しないようにするためには、事前にある程度の知識を知っておくことが重要です。

「住宅の買い替え、面倒で難しそうだけど、生活スタイルの変化に合わせて住み替えたい」

「住宅の買い替えについて、初心者だからわかりやすい言葉で知りたい」

そんなふうにお悩みの方に、この記事では住宅の買い替えの流れ、税金、ローン、タイミング、お金まわりの正しい知識など、住宅の買い替えに関する重要な情報をおさえてわかりやすく説明しています。この記事をうまく活用して、住み替えを無理なく無駄なく成功させてくださいね。

- 「家を売りたいけど、どうしたらいいか分からない方」は、まず不動産会社に相談を

- 「不動産一括査定」なら複数社に査定依頼でき”最高価格(※)”が見つかります ※依頼する6社の中での最高価格

- 「NTTデータグループ会社運営」のHOME4Uなら、売却に強い不動産会社に出会えます

1.住宅買い替えの流れ

最初に住宅を買い替える時の流れについて解説します。

1-1.売ってから買うか、買ってから売るか?

住宅の買い替えには、売却を先に行う売り先行と、購入を先に行う買い先行の2種類があります。

売り先行と買い先行のメリットとデメリットをまとめると、以下の通りです。それぞれ順に詳しく説明していきます。

| メリット | デメリット | 特徴 | |

|---|---|---|---|

| 売り先行 | ・二重ローンの発生を防ぐことができる。 ・売却で得た資金を購入に充てることができるため資金繰りが楽になる。 ・引っ越しが1回で済む |

・引っ越しを1回で終わらせるためのスケジュール調整が難しい。 ・住みながらの売却のため、売りにくい。 |

経済的なメリットが大きい(経済的メリット以外のメリットがほとんどない) | 買い先行 | ・購入と売却を分けて行うことができるため、手続きが簡単である。 じっくり焦らずに購入物件を探すことができる。 |

・売却物件にローンが残っていると購入物件との二重ローンが発生する。 ・売却の価格と時期が未定なため、資金計画が狂う可能性がある。 |

経済的なデメリットがある(経済的な余力がある方に特におススメ) |

1-2.「売り先行」「買い先行」それぞれの流れ

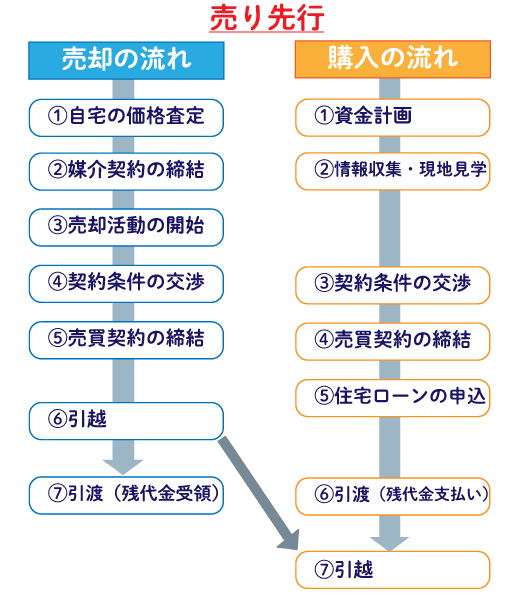

1-2-1.売り先行の場合の流れ

売り先行で行う場合の流れは、以下の通りです。

売り先行は、二重ローンが発生しない、資金繰りが楽になる等の経済的なメリットが大きいというのが特徴です。

一方で、売り先行には、引っ越しを1回で終わらせるためには、売却と購入をほぼ同タイミングで行う必要があり、スケジュール調整が非常に難しいというデメリットがあります。進め方に関しては買い先行の方が圧倒的に簡単です。

また、売り先行は「住みながらの売却」になります。住みながら売るため、売主には内覧(購入希望者の家の中を見せること)の対応が必要です。

内覧は土日に集中し、2~3ヶ月の間休日を内覧に割かなければならないので、売却期間中にストレスを抱えてしまう方もいます。

インターネットに掲載する物件写真も、家具が残ったままの状態で撮ります。プライバシーをさらけ出すような写真となるため、抵抗感を示す方は多いです。

さらに、売却と購入のタイミングが合わなければ、仮住まい期間が生じ、引っ越しも2回行わなければなりません。

売り先行は経済的メリット以外のメリットがほとんどない買い替え方法ですので、まずは買い先行を優先的に検討し、どうしても無理であれば売り先行を選択するのをおすすめします。

1-2-2.買い先行の場合の流れ

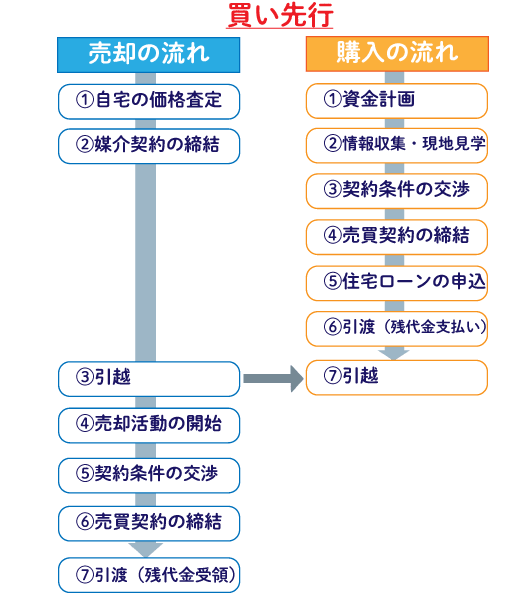

買い先行の場合の流れは以下のようになります。

買い先行は、購入と売却を同時に並行して行う部分がほとんどなく、それぞれ独立して手順を進めることができます。

売却活動の時は住居がカラの状態になっており、内覧を不動産会社に任せてしまうことができますので、非常に楽です。内覧の度に家を大掃除する必要もなく、休日もしっかり取れるためストレスがかかりません。

写真も、引っ越し後の空き家の状態を撮影することができますので、安心して写真を載せることができます。

また、買い先行では引っ越しが1回で済み、仮住まいは発生しません。

ただし、買い先行は、購入物件と売却物件との二重ローンが発生する等、経済的なデメリットが多い買い替え方法です。

売却物件の住宅ローンが完済している、二重ローンに耐えられる等、経済的な余力がある方であれば、買い先行がおススメです。

住宅の買い替え手順を考える際は、住宅ローン残債や貯蓄、査定額を把握しておきましょう。

NTTデータグループが運営する不動産売却 HOME4U(ホームフォーユー)なら、最大6社の不動産会社にまとめて査定依頼ができるので、簡単に複数社の査定を比較できます。

2.売却で得られる手残りの計算方法

買い替えでは、売却で得た資金を次の購入物件に充てる予定の方も多いです。

そこでこの章では、売却で得られる手残りの計算方法について解説します。

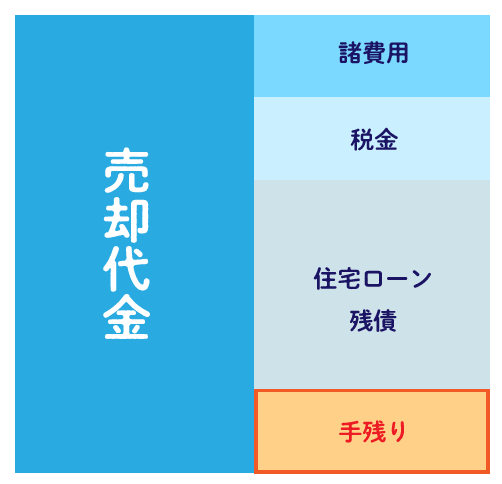

住宅の売却では、売却価格を全て次の物件に充当できるわけではなく、「売却代金」から「諸費用」「税金」「住宅ローン残債」を控除したものが手残りとなります。

よって、次の購入物件に充てることができる資金は、以下の式で計算されます。

手残り = 売却代金 - (1)諸費用 - (2)税金 - (3)住宅ローン残債

2-1.(1)諸費用

住宅の売却では、以下のような諸費用が発生します。

| 発生するケース | 費用項目 | 目安 |

|---|---|---|

| 通常発生する費用 | 仲介手数料 | 物件価格×3%+6万円 |

| 印紙税 | 1万円~3万円 | |

| 抵当権抹消登録免許税 | 不動産1個あたり1,000円 | |

| 抵当権抹消司法書士手数料 | 1.5万円程度 | |

| 任意で発生する費用 | ハウスクリーニング | 5万円~10万円程度 |

| インスペクション | 5万円程度 | |

| 瑕疵担保保険 | 5万円程度 | |

| 必要な場合のみ発生する費用 | 測量費 | 50万円~100万円 |

| 取壊し費用 | 坪単価:4万円~5万円 |

上表のうち、通常発生する費用は、仲介手数料と印紙税、抵当権抹消関連費用です。

通常発生する費用に関しては、物件価格の3.5%程度が目安となります。

2-2.(2)税金

税金に関しては、第5章「5.住宅を買い替えたときの税金」で詳しく解説しますが、住宅の売却では税金は発生しないことも多いです。

大雑把な表現をすると、住宅が購入時の価格よりも値下がりしているケースでは、売却時の税金はほとんど発生しません。

2-3.手残りのシミュレーション

ここで、以下のケースで手残りを実際にシミュレーションしてみます。

【物件概要】

物件の種類:マンション

売却代金:4,000万円

売却時点:2020年4月

売却時点の住宅ローン残債:3,000万円

売却した物件の購入当時の価格:5,000万円(土地価格3,000万円、建物価格2,000万円)

売却した物件の購入時点:2010年4月

【手取りシミュレーション】

譲渡費用

仲介手数料:126万円 (=4,000万円×3%+6万円)

印紙税:1万円 (売買代金が1,000万円超5,000万円以下のときの印紙税) ※軽減

抵当権抹消関連費用:1.7万円 (登記費用0.2万円、司法書士手数料1.5万円)

諸費用合計:128.7万円

譲渡所得税

税金:0円(本件のケースでは発生しません)

手残り

手残り = 売買代金 - 諸費用 - 税金 - 住宅ローン残債

= 4,000万円 - 128.7万円 - 0円 - 3,000万円

= 871.3万円

本件のケースでは、次の購入物件の資金として充てられる金額が、手残りの871.3万円となります。

「思ったより少ない…本当に買い替えできるの?」と、不安になってしまった方もいらっしゃるかもしれませんね。次の章では、具体的な資金繰りの方法を説明します。

3.買い替えで役立つ資金繰り方法

この章では、買い替えで役立つ「つなぎ融資」と「住み替えローン」の2つの資金繰り方法について解説します。

3-1.つなぎ融資

3-1-1.つなぎ融資とは

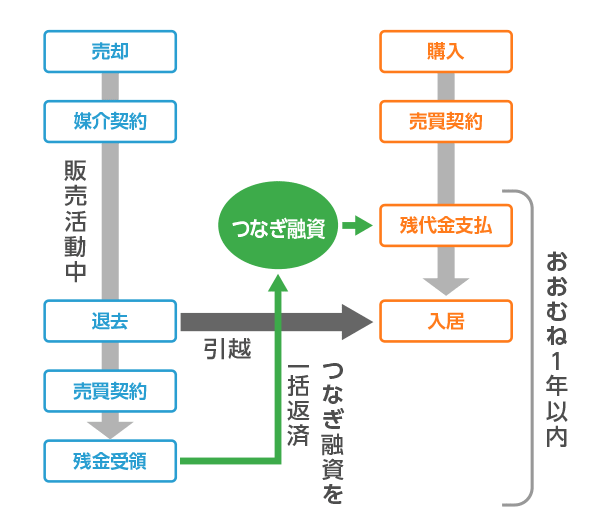

つなぎ融資とは、買い替えにおいて購入物件の代金支払いが売却物件の代金入金よりも先になってしまった場合など、一時的な資金不足を解消するためのローンです。

つなぎ融資は、主に売り先行を選択した人が、購入のタイミングが先に来てしまった場合に利用します。

本来は売却完了後に手に入る予定の資金を、先につなぎ融資で立て替えることができるため、売却が終わる前に購入を進めることができるのがメリットです。

つなぎ融資は、住宅ローンのように毎月返済が発生するローンではなく、売却が決まった段階で一括返済を行うローンです。

例えば、新築マンションに買い替える場合や転勤等では、次の物件の購入時期が決まっているため、その時期までに売却が間に合わないことがあります。

このようなケースでは、つなぎ融資を利用することで、先に物件を購入し、後で焦らずじっくり売却することができます。

さらに、売り先行ではありますが、疑似的な買い先行となるため、買い替え手順も進めやすくなるというメリットも生じます。

3-1-2.つなぎ融資の注意点:つなぎ融資サービスを提供している不動産会社を選ぶ

つなぎ融資を利用する場合には、つなぎ融資サービスを提供している不動産会社を選ぶことが必要です。

つなぎ融資は、不動産会社が行っている「買取保証」と呼ばれるサービスが担保になって銀行が融資しています。

万が一、売却が上手く行かなくなった場合、不動産会社が買い取ってつなぎ融資を返済する仕組みとなっているため、つなぎ融資は不動産会社経由で申し込むのが通常です。つなぎ融資をサービス提供していない不動産会社に売却を依頼してしまうと、後でタイミングがずれたときにつなぎ融資を利用することはできませんので注意してください。

つなぎ融資は、不動産会社の査定額によって借りることのできる金額も異なってきます。

不動産会社を変えるとつなぎ融資のローン条件も異なってくるため、つなぎ融資の条件もしっかり比較した上で不動産会社を選ぶようにしましょう。

なお、売主が直接金融機関につなぎ融資の相談をすることは不可能ではありません。

一部の限られた金融機関では、買取保証を前提とせずに「買い替え用のつなぎ融資」を提供している銀行も存在します。

しかしつなぎ融資の場合、「注文住宅用のつなぎ融資(土地を先行して購入するときに利用できる融資)」を提供する銀行はたくさんありますが、「買い替え用のつなぎ融資」を提供している銀行は、そもそも少数派です。「注文住宅用のつなぎ融資」とは、土地を先行して購入するときに利用できる融資を指します。

売主が不動産会社を介さずに直接銀行につなぎ融資を申し込みたい場合には、まずは「買い替え用のつなぎ融資」を提供している金融機関を探してから問い合わせするようにしましょう。

- 「家を売りたいけど、どうしたらいいか分からない方」は、まず不動産会社に相談を

- 「不動産一括査定」なら複数社に査定依頼でき”最高価格(※)”が見つかります ※依頼する6社の中での最高価格

- 「NTTデータグループ会社運営」のHOME4Uなら、売却に強い不動産会社に出会えます

3-2.住み替えローン

3-2-1.住み替えローンとは

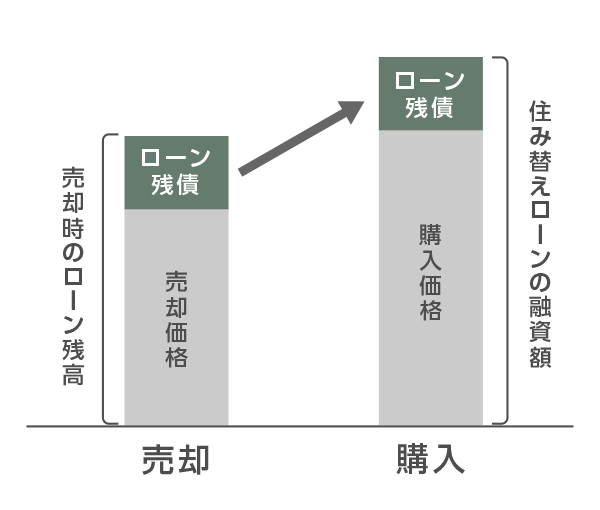

住み替えローンとは、買い替えを行う場合、次に購入する物件の住宅ローンに返済しきれなかったローン残債を上乗せして借りることができるローンです。

住み替えローンは、オーバーローンのときに利用します。オーバーローンとは、「住宅ローン残債が売却額を上回る状態」を指します。

売却では売却代金によって残っている住宅ローン残債を一括返済することが必要です。

オーバーローンの場合は、売却代金だけでは住宅ローン残債を返済しきれないため、貯金を切り崩すか、もしくは住み替えローンを利用することになります。

3-2-2.住み替えローンの注意点:融資審査が厳しい

住み替えローンを使えば、貯金がなくてもオーバーローンの物件を売却することができる点がメリットです。

ただし、住み替えローンは購入物件で過剰なローンを組むことになるため、融資審査が厳しいのが特徴です。

金融機関が提案する厳しい条件をクリアしないと利用することができないローンとなっています。

住み替えローンが利用できない場合の対応はいくつかあります。

- ・親族からお金を借りる等、別の手段でローン残債を支払う

- ・買い替えを延期することも検討する

買い替えを延期すれば、その間、住宅ローンの返済も進んでいきますので、売却しやすくなっていきます。住宅ローンの返済を進め、さらに可能な限り高く売ることで、オーバーローンでの買い替えも見えてきます。

オーバーローンの懸念のある方は、早めに査定を依頼して、どのような資金手当てをすべきか検討しましょう。

4.買い替えを成功させる3つのポイント

これまで買い替えには「売り先行」と「買い先行」があることとその流れ、買い替えの際の資金繰りについて説明しました。この章では買い替えを成功させる3つのポイントについて解説します。

4-1.購入物件をしっかり調査する

買い替えは、購入物件をしっかり調査することが最大の成功要因です。

買い替えでは、たとえ売却が上手く行ったとしても、購入した住宅に納得がいかなかったら後悔がずっと続きます。

住宅の買い替えはあくまでも「購入」がメインですので、売却に気を取られることなく、しっかりと納得のいく物件を探すようにしてください。

不動産には100%完璧なものは存在しませんので、以下の3点を心がけて物件を探すと納得感が得られるでしょう。

(1)希望する条件を明確にしておく(通勤・通学のしやすさ、予算、学区等)

(2)条件に優先順位をつけておく

(3)リフォーム等によって後で解決できる問題は、購入の際にはこだわらない

希望条件は、あらかじめ譲れない条件と妥協できる条件を分けておくと物件を探しやすいです。

また、不動産の購入は「環境の購入」ともいわれます。

周辺環境が気に入って購入した物件は、物件に多少の難があったとしても満足度が得られる確率が高くなります。

先に住みたい街を歩いて調査し、街を気に入ったらその中で条件に合う物件を探すようにしましょう。

4-2.適切な売り出し価格を設定する

2つ目に、買い替えでは、適切な売り出し価格を設定することがポイントです。

納得のいく購入物件を見つけることができたとしても、物件がなかなか売却できなければ買い替えを終わらせることができません。

買い替えは、売却をさらっと行い、購入に専念できるようにすることが成功するコツです。

売却をスムーズに終わらせるには、適切な売り出し価格の設定が鍵を握ります。

高過ぎる売り出し価格を付けてしまうと、なかなか売ることができませんので、しっかり3ヶ月程度で売れる金額を設定することが重要です。

かといって、早く売りたいからと安過ぎる価格を設定すると、損をしてしまうことになります。

確実に売却でき、なおかつ、十分に高い価格で売ることがベストな売却です。

適切な売り出し価格を設定するには、複数の信頼できる不動産会社に査定を依頼することがポイントとなります。

査定価格は、1社だけの結果だとその金額が高いのか安いのか判断がつきません。

複数の不動産会社に査定を依頼し、比較することで自ずと適正な価格が見えてきます。

複数の不動産会社に査定依頼するなら、「不動産売却 HOME4U(ホームフォーユー)」の一括査定がおススメです。

「不動産売却 HOME4U」は、NTTデータグループが運営しており、住宅売却で実績豊富な不動産会社が厳選されています。

「不動産売却 HOME4U」を使うと、物件の情報などを入力するだけで、最大6社の信頼できる不動産会社にまとめて査定依頼ができます。

買い替えを成功に導く適正な価格を得ることができるので、スムーズに売却を運ぶことが可能です。

また、査定に参加している不動産会社は、住宅買い替えの経験が豊富な不動産会社ばかりです。

買い替えの手続き自体も滞りなく進めてくれますので、安心して売却を依頼できる不動産会社を探すことができます。

頼れる不動産会社を見つけることができる「不動産売却 HOME4U」をぜひご利用ください。

4-3.買い替え特約を利用する

買い替えを成功させる3つ目のポイントは、買い替え特約を利用することです。

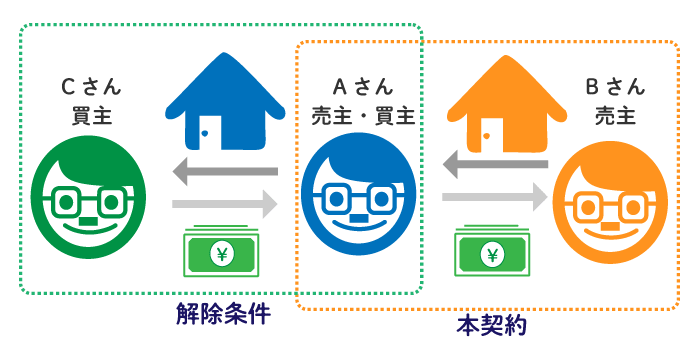

買い替え特約とは、住み替えをする買主が、自分の家が期限までに売却できなかった場合に、購入の売買契約を解除できるという特約です。

買い替え特約を図式化すると以下のようになります。

Aさんが買い替えを行う人です。

買い替え特約では、住宅を売る前にBさんと先に購入物件の売買契約を締結します。

購入物件のBさんとの売買契約では、「Aさんの家が○○年〇月〇日まで売れなかったら契約を解除する」という条件を付けます。

Bさんと買い替え特約を締結し、Aさんの売却物件が契約の期限内にCさんに売れれば、Bさんから購入物件を買うことができます。

売却と購入のタイミングを確実に合わせることができますので、買い替えが格段に楽になるのです。

ただし、買い替え特約が締結できるのは、基本的に売主が不動産会社の物件になります。

その理由として、例えば売主のBさんが、自分も買い替えを予定している個人の場合、Bさんの物件が買い替え特約を付けてしまうとBさんの物件がいつ売れるか分からなくなってしまいます。

Bさん自身の買い替えが進めづらくなってしまうので、単純売却以外の個人売主では、買い替え特約が応諾されないことが多いです。

建売分譲や、中古でも不動産会社が売主の物件なら、売主が買い替え特約を応諾してくれる可能性がありますので、買い替え特約を打診してみることを忘れないでください。

5.住宅を買い替えたときに発生する税金

この章では、住宅の買い替えで生じる税金について解説します。

5-1.「譲渡所得」で決まる!「利用できる特例」

5-1-1.譲渡所得の計算方法

住宅は、居住用財産(マイホームのこと)の要件を満たしていると、税金の特例を利用することが可能です。

どの税金の特例を利用できるかは、物件を売却して得た「譲渡所得」で決まります。

買い替えで特例が利用できるのは、以下の2つのケースです。

- 売却で譲渡所得がプラスのとき=「節税できる特例」

- 譲渡所得がマイナスのとき=「税金還付を受けることができる特例」

【譲渡所得の計算式と税金の発生条件】

譲渡所得とは、個人が不動産を売却したときに計算される所得です。

譲渡所得は売却額のことではなく、以下の計算式で求められるものになります。

譲渡所得 = 譲渡価額※1 - 取得費※2 - 譲渡費用※3

※1譲渡価額とは売却価額です。

※2取得費とは、土地については購入額、建物については購入額から減価償却費を控除した価額です。

※3譲渡費用は、仲介手数料や印紙税、測量費など、売却に要した費用のことを指します。

計算の結果、譲渡所得がプラスのときは税金が生じるため、節税の特例を使います。

一方で、譲渡所得がマイナスのときは税金が生じませんが、税金還付を受けることができる特例を利用すれば税金を取り戻すことができます。

5-1-2.住宅の買い替えで利用できる4つの特例

住宅の買い替えで利用できる特例は、以下の4つです。

節税の特例

- 3,000万円特別控除

- 所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例

- 特定の居住用財産の買換え特例

税金還付を受けることができる特例

- 居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例

ただし、特例を使うには住宅が居住用財産であることが必要です。

居住用財産は、簡単にいうとマイホームです。

例えば、自分は住んでおらず、親が住んでいた相続物件はマイホームではないため、居住用財産ではないということになります。

【居住用財産の定義と特例が適用される譲渡の要件】

- 現に居住している家屋やその家屋と共に譲渡する敷地の譲渡の場合

- 転居してから3年後の12月31日までに、居住していた家屋やその家屋と共に譲渡するする敷地の譲渡の場合(この間に貸付や事業用に供していても適用となる)

- 災害などにより居住していた家屋が滅失した時は、災害のあった日から3年を経過する日の属する年の12月31日までに、その敷地だけ譲渡する場合

- 転居後に家屋を取り壊した場合には、転居してから3年後の12月31日までか、取り壊し後1年以内か、いずれか早い日までに譲渡する場合(取り壊し後にその敷地を貸し付けたり、事業の用に供したりすると適用外となる)

参考:国税庁「No.3302 マイホームを売ったときの特例」

5-2.住宅ローン控除との併用の可否

買い替えでは、購入物件で住宅ローン控除を利用するケースがあります。

住宅ローン控除とは返済期間が10年以上のローンを組んで住宅を購入した際、自分が住むことになった年から一定の期間に渡り、所定の額が所得税から控除される制度です。

ここでの注意点は、前節で紹介した3つの節税の特例は、住宅ローン控除とは同時に利用することができないという点です。

【住宅ローン控除と併用することができない特例】

節税の特例

- 3,000万円特別控除

- 所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例

- 特定の居住用財産の買換え特例

住宅ローン控除は、いわゆる購入物件の節税の特例に該当します。

国税庁としては、売却と購入でのダブル節税は認めないというのが基本的な考えになります。

よって、売却物件で譲渡所得がプラスとなった場合には、売却で節税するか、購入で節税するかを二者択一することが必要です。

一方で、税金還付を受けることのできる特例は、節税とは意味合いが異なるため、住宅ローンと併用できることになっています。

買い替えで譲渡所得がプラスとなった場合には、売却と購入のどちらで節税した方が有利かを検討することが必要です。

5-3.譲渡所得が発生する場合の特例

譲渡所得が発生する場合には、まず購入物件で利用する住宅ローン控除とどちらの節税効果が高いか比較します。

5-3-1.住宅ローン控除金額を求める

住宅ローン控除で各年の所得税から控除できる金額は以下の通りです。

住宅ローン控除額 = 住宅借入金等の年末残高 × 控除率(1%)

| 売主 | 控除対象借入限度額 | 控除率 | 控除期間 | 所得税の最大控除額 |

|---|---|---|---|---|

| 不動産会社等の消費税課税事業者 | 4,000万円(5,000.万円※) | 1% | 10年間 | 400万円(500万円※) |

| 個人 | 2,000万円(3,000万円※) | 1% | 10年間 | 200万円(300万円※) |

※カッコの金額は、認定住宅(長期優良住宅、低炭素住宅)を購入した場合の金額

住宅ローン控除では、売主が「不動産会社の新築または中古の物件」なら最大で500万円、売主が「個人の中古物件」なら最大で300万円まで節税することが可能です。

住宅ローン控除は、借入金額や売主で控除できる金額が決まりますので、購入条件から住宅ローン控除額を計算してみてください。

5-3-2.売却時の税金を求める

一方で、売却時の税金は以下の式で求めます。

税金 = 譲渡所得 × 税率

税率は、所有期間によって異なります。

1月1日時点において所有期間が5年超の場合は長期譲渡所得、1月1日時点において所有期間が5年以下の場合は短期譲渡所得と分類されます。それぞれの税率は以下の通りです。

| 所得の種類 | 所有期間 | 所得税率 | 住民税率 |

|---|---|---|---|

| 短期譲渡所得 | 5年以下 | 30% | 9% |

| 長期譲渡所得 | 5年超 | 15% | 5% |

例えば、売却で発生する税金が100万円で、購入で節税できる税金が300万円の場合、売却では節税の特例を使わずに購入で住宅ローン控除を使った方が有利となります。

また、買い替えでは購入物件で住宅ローン控除を使わないケースも存在します。

このようなケースでは、売却物件で以下に示す節税の特例のいずれかを利用します。

5-3-3.節税の特例

- 3,000万円特別控除

- 所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例

- 特定の居住用財産の買換え特例

節税の特例は、「3,000万円特別控除」を利用するのが最もおススメです。

「特定の居住用財産の買換え特例」は、納税を先送りする「課税の繰り延べ特例」ですので、完全に税金を節税している特例ではありません。

「特定の居住用財産の買換え特例」は、適用要件が厳しいわりに使い勝手が悪く、滅多に利用されない特例です。

それに対して「3,000万円特別控除」は居住用財産であれば適用でき、なおかつ、節税効果も高いので、使いやすい特例となっています。

よって、節税の特例を使うなら、まずは3,000万円特別控除の利用検討が第一優先です。

3,000万円特別控除を適用した場合の譲渡所得は以下の通りです。

譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用 - 3,000万円

3,000万円特別控除の結果、譲渡所得がマイナスになれば、所得税等は発生しないことになります。

仮に、3,000万円特別控除の特例を適用しても、譲渡所得がプラスとなる場合は、「所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例(以下、「軽減税率の特例」と略)」が利用できます。

5-3-4.軽減税率の特例

売却する物件の所有期間が10年超の場合、軽減税率の特例が適用可能です。

軽減税率の特例を適用した場合の、税率は以下のようになります。

| 譲渡所得金額※ | 所得税 | 住民税 |

|---|---|---|

| 6,000万円以下の部分 | 10% | 4% |

| 6,000万円超の部分 | 15% | 5% |

※譲渡所得は、3,000万円の特別控除の適用後の譲渡所得が対象

購入物件で住宅ローン控除を利用しない場合には、3,000万円特別控除を中心に節税することを考えるのが良いでしょう。

参考:

・国税庁HP「No.1213 住宅を新築又は新築住宅を取得した場合(住宅借入金等特別控除)」

・国税庁HP「No.3302 マイホームを売ったときの特例」

・国税庁HP「No.3305 マイホームを売ったときの軽減税率の特例」

5-4.譲渡損失が発生する場合の特例

売却物件で譲渡損失が発生する場合には、居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例(以下、「譲渡損失の買換え特例」と略)を利用できる可能性があります。

譲渡損失の買換え特例は、譲渡した年に発生した譲渡損失を翌年以後3年間にわたり、他の給与所得等と「損益通算」することができる特例です。

損益通算とはプラスの給与所得等にマイナスの譲渡所得を合算し、全体の所得を引き下げる手続きのことをいいます。

譲渡損失の買換え特例は、購入物件の住宅ローン控除と併用が可能です。

譲渡損失の買換え特例では、売却資産と購入資産(買換え資産)に以下の要件を満たすことが必要です。

【売却する資産の要件】

2021年12月31日までの間に譲渡される自己の居住の用に供する家屋またはその敷地で、その譲渡した年の1月1日において所有期間が5年を超えるもののうち、次の「1」から「4」のいずれかに該当するものであること

- 現に自分が住んでいる住宅

- 以前に自分が住んでいた住宅で、自分が住まなくなった日から3年後の12月31日までの間に譲渡されるもの

- 「1」や「2」の住宅及びその敷地

- 災害によって滅失した「1」の住宅の敷地で、その住宅が滅失しなかったならば、その年の1月1日における所有期間が5年を超えている住宅の敷地

ただし、その災害があった日以後3年を経過する日の属する年の12月31日までに譲渡されるものに限る。

【購入する資産の要件】

- 譲渡資産の譲渡した年の前年の1月1日から翌年12月31日までの間に取得される自己の居住用に供する家屋またはその敷地

- その家屋の居住部分の床面積が50平米以上であること

- その取得の日から取得した年の翌年の12月31日までの間に自己の居住の用に供すること、または供する見込みであること

- 繰越控除を受けようとする年の12月31日において、買換え資産に係る住宅借入金等(返済期間10年以上のローン契約等によるもの)の金額を有していること

要件でポイントとなるのが、購入物件の「返済期間10年以上のローン契約」です。

購入物件で10年以上の住宅ローンを利用しないと譲渡損失の買換え特例が使えないことになります。

なお、購入物件で利用する住宅ローン控除でも10年以上の住宅ローンを組むことが要件となっていますので、2つの特例を併用する場合には、購入物件で10年以上のローンを組むことが必要です。

参考:国税庁HP「No.3370 マイホームを買換えた場合に譲渡損失が生じたとき(マイホームを買換えた場合の譲渡損失の損益通算及び繰越控除の特例)

5-5.確定申告に必要な書類

不動産を売却した際、確定申告が必要になる場合があります。確定申告には以下の書類が必要です。

- 譲渡所得計算証明書

- 除票住民票

- 売却物件の売買契約書の写し

- 売却物件の購入時の売買契約書の写し

- 注文住宅の場合は建築当時の請負契約書

- 媒介報酬や印紙代などの金額が分かる書類

- 特例に必要な書類

「譲渡所得計算証明書」:「譲渡所得の内訳書」と書かれた確定申告で提出する申告書類のことです。

「除票住民票」:他の市町村へ引越したときに抹消された住民票になります。

「売却物件の売買契約書の写し」:譲渡価額を証明するための資料です。

「売却物件の購入時の売買契約書の写し」:取得費を証明するための資料になります。

「注文住宅の場合は建築当時の請負契約書」:注文住宅を売ったときの取得費を証明する資料です。

「媒介報酬や印紙代などの金額が分かる書類」:譲渡費用を証明するための資料です。

譲渡費用を証明する資料としては、具体的には以下の費用の領収書等が該当します。

・売却の際の仲介手数料

・売却のために要した測量費

・売却に伴う広告費

・売却時の売買契約書に貼付けした印紙税

・売却に伴い支払った立退料

・売却時の建物の取壊し費用

「特例に必要な書類」:購入物件で住宅ローン控除を利用する場合に購入物件で住宅ローン控除を利用する場合に必要な資料(以下のとおり)

| 必要資料 | 3,000万円特別控除 | 軽減税率の特例 | 特定の居住用財産の買換え特例 | 譲渡損失の買換え特例 | 住宅ローン控除 |

|---|---|---|---|---|---|

| 売却した物件の登記事項証明書 | - | 〇 | 〇 | 〇 | - |

| 購入した物件の登記事項証明書 | - | - | 〇 | 〇 | 〇 |

| 新しい住民票 | - | - | 〇 | 〇 | 〇 |

| 銀行が発行する残高証明書 | - | - | ー | 〇 | 〇 |

| 購入物件の売買契約書 | - | - | 〇 | ー | 〇 |

| 源泉徴収票 | - | - | - | - | 〇 |

なお、物件によっては税務署から別途資料を求められることがありますので、必要資料については事前に税務署に確認するようにしてください。

まとめ

いかがでしたか。

いかがでしたか。

この記事では、住宅の買い替えの手順やローン、税金などについて解説してきました。

- 買い替えには売り先行と買い先行の2種類があり、売却物件に住宅ローンが残っているときは、売り先行を選択することが多い

- 買い替えで役立つ資金繰り方法には、「つなぎ融資」と「住み替えローン」の2つがある。必要に応じて、資金繰りに役立てるようにする

- 住宅の買い替えで成功するには、以下の3つがポイント

(1)購入物件をしっかり調査する

(2)適切な売り出し価格を設定する

(3)買い替え特約を利用する

- 税金については、売却物件の譲渡所得によって利用できる特例が決まる。節税できる特例と税金還付を受けることのできる特例を使い分ける

特に売り出し価格については、「不動産売却 HOME4U」を活用して、高く早く売れる適切な価格を設定するようにしてください。

あなたの住宅の買い替えに、この記事がお役にたてれば幸いです。

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_pc_banner.png&nocache=1)

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_sp_banner.png&nocache=1)