不動産売却をすると、譲渡所得税や印紙税といったさまざまな税金が発生します。しかし、譲渡所得税は、取得費や譲渡費用を計上したり、控除制度を活用したりすることで税金対策が可能です。

本記事では、不動産売却でかかる税金の種類や支払いのタイミング、利益が発生した場合に活用できる控除制度などについて解説します。

- 不動産売却にかかる税金の種類と支払いタイミング

- 不動産売却で利益が発生する場合の税金対策

- 不動産売却で譲渡損失が出た場合の控除特例

Contents

- 1.不動産売却でかかる税金の種類と支払いのタイミング

- 2.不動産売却で利益が発生する場合の税金対策

- 【税金対策1】取得費が確認できる資料を見つける

- 【税金対策2】取得費として加算できる項目を確認する

- 【税金対策3】リフォーム費用も取得費に計上できる

- 【税金対策4】譲渡費用を計算し計上する

- 【税金対策5】マイホームを売った場合は「3,000万円特別控除」を適用する

- 【税金対策6】譲渡所得が3,000万円を超えるなら「買換え特例」を適用する

- 【税金対策7】譲渡所得税の税率が下がったタイミングで売却する

- 【税金対策8】住宅ローン控除の利用も検討する

- 【税金対策9】2009・2010年中に取得した土地なら「1,000万円特別控除」を適用する

- 【税金対策10】「低未利用土地等の100万円特別控除」の適用対象か確認する

- 【税金対策11】農地を売却するなら「農地の譲渡所得の特例」を適用する

- 【税金対策12】ふるさと納税を活用して節税する

- 【税金対策13】共有名義の場合は名義人全員が「3,000万円控除」を適用する

- 【税金対策14】相続した空き家の売却は「3,000万円特別控除」を適用する

- 【税金対策15】相続空き家には「取得費加算の特例」を適用する

- 3.不動産売却で譲渡損失が出た場合の控除特例

- まとめ

1.不動産売却でかかる税金の種類と支払いのタイミング

不動産売却時は、印紙税、登録免許税、譲渡所得税の3つの税金が発生します。

各税金によって、発生するタイミングや計算方法が異なりますので、正しく把握しましょう。

1-1.売買契約時に支払う「印紙税」

印紙税とは、売買契約書などの「課税文書」に対して課される税金です。不動産売却の際は、売買契約書に収入印紙を貼付し納税します。

印紙税の金額は、売買契約書に記載された契約金額に応じて決まります。

| 契約金額 | 印紙税 | 軽減税率適用後の金額 |

|---|---|---|

| 10万円以上50万円以下 | 400円 | 200円 |

| 50万円以上100万円以下 | 1,000円 | 500円 |

| 100万円以上500万円以下 | 2,000円 | 1,000円 |

| 500万円以上1,000万円以下 | 1万円 | 5,000円 |

| 1,000万円以上5,000万円以下 | 2万円 | 1万円 |

| 5,000万円以上1億円以下 | 6万円 | 3万円 |

| 1億円以上5億円以下 | 10万円 | 6万円 |

| 5億円以上10億円以下 | 20万円 | 16万円 |

| 10億円以上50億円以下 | 40万円 | 32万円 |

| 50億円以上 | 60万円 | 48万円 |

参考:“不動産売買契約書の印紙税の軽減措置”. 国税庁.(参照2024-04-03)をもとに、HOME4Uが独自に作成

2014年(平成26年)4月1日から2027年(令和9年)3月31日までの間に作成された不動産売買契約書のうち、金額が10万円を超える場合は、軽減税率の対象になります。

1-2.抵当権抹消登記で発生する「登録免許税」

不動産を売却する際の抵当権抹消登記は、登録免許税が発生します。

登録免許税とは、登録免許税法に基づいて登記などを行う際にかかる税金のことです。売却する不動産を住宅ローンによる借入で購入した場合は、抵当権が設定されるため、売却時に住宅ローンを完済して抵当権を抹消しなければなりません。

抵当権抹消登記にかかる登録免許税は、不動産1件につき1,000円です。建物と土地は分けて考えますので、一戸建て住宅など土地と建物それぞれに抵当権が設定されている場合は、「1,000円×2件=2,000円」です。

抵当権抹消登記の手続きを司法書士へ依頼する場合は、登録免許税のほかに依頼報酬もかかります。

また、売却する不動産の登記簿に記載された売主の住所が現住所と異なる場合は、住所変更登記が必要となり、登録免許税が発生します。

住所変更登記にかかる費用も、抵当権抹消登記と同じく、不動産1件につき1,000円です。

1-3.売却益に対して発生する「譲渡所得税」

不動産を売却して得た利益(譲渡所得)に対して譲渡所得税が発生します。譲渡所得税は、所得税、復興特別所得税、住民税の総称です。

譲渡所得税の金額を調べるためには、まず譲渡所得を把握する必要があります。譲渡所得は以下の計算式で算出します。

取得費、譲渡費用に該当する項目については、「【税金対策2】取得費として加算できる項目を確認する」「【税金対策4】譲渡費用を計算し計上する」をご確認ください。

譲渡所得を計算し、プラスになれば譲渡所得税が発生します。一方、マイナスであれば譲渡所得税は発生しません。

また、後述する特別控除などを適用する場合は、譲渡所得から特別控除の金額を差し引いて課税譲渡所得を計算します。

譲渡所得税の金額は、以下の計算式で算出できます。

譲渡所得税の税率は、不動産の所有期間に応じて以下の通り設定されています。

| 所有期間 | 税率 |

|---|---|

| 短期譲渡所得 (所有期間5年以下) |

39.63% |

| 長期譲渡所得 (所有期間5年超) |

20.315% |

売却するタイミングで譲渡所得に対して課税される税率も大きく変わりますので、「【税金対策7】譲渡所得税の税率が下がったタイミングで売却する」を参考に税金負担が大きくならないタイミングでの売却を目指すと良いでしょう。

不動産を売却したい方は、不動産会社に査定を依頼して売却方法や価格について相談しましょう。

不動産会社に査定を依頼するなら、一括査定サイト「不動産売却 HOME4U(ホームフォーユー)」 がおすすめです。

「不動産売却 HOME4U」はインターネットを介した一括査定サービスで、一度の入力で複数の不動産会社に査定を依頼することができます。 全国2,500社以上の全国の不動産会社と提携しており、エリアや物件の情報から、適切な不動産会社を複数ピックアップします。

また、業界最大手のNTTデータグループが運営しているため、情報のセキュリティ面も安心です。 一括査定サイトを利用するなら、ぜひ「不動産売却 HOME4U」をご活用してみてください。

2.不動産売却で利益が発生する場合の税金対策

不動産売却で利益が発生する場合の税金対策は、以下のとおりです。

- 取得費が確認できる資料を見つける

- 取得費として加算できる項目を確認する

- リフォーム費用も取得費に計上できる

- 譲渡費用を計算し計上する

- マイホームを売った場合は「3,000万円特別控除」を適用する

- 譲渡所得が3,000万円を超えるなら「買換え特例」を適用する

- 譲渡所得税の税率が下がったタイミングで売却する

- 住宅ローン控除の利用も検討する

- 2009年(平成21年)もしくは2010年(平成22年)中に取得した土地なら「1,000万円特別控除」を適用する

- 「低未利用土地等の100万円特別控除」の適用対象か確認する

- 農地を売却するなら「農地の譲渡所得の特例」を適用する

- ふるさと納税を活用して節税する

- 共有名義の場合は名義人全員が「3,000万円控除」を適用する

- 相続した空き家の売却は「3,000万円特別控除」を適用する

- 相続空き家には「取得費加算の特例」を適用する

なお、1章で解説した税金のうち、節税できるのは「譲渡所得税」です。

3つの税金の中でも最も高額になりやすい傾向があるため、譲渡所得税の支払いを抑えられれば、大きな節税効果が期待できます。

【税金対策1】取得費が確認できる資料を見つける

不動産売却する際は、取得費が確認できる資料を見つけましょう。

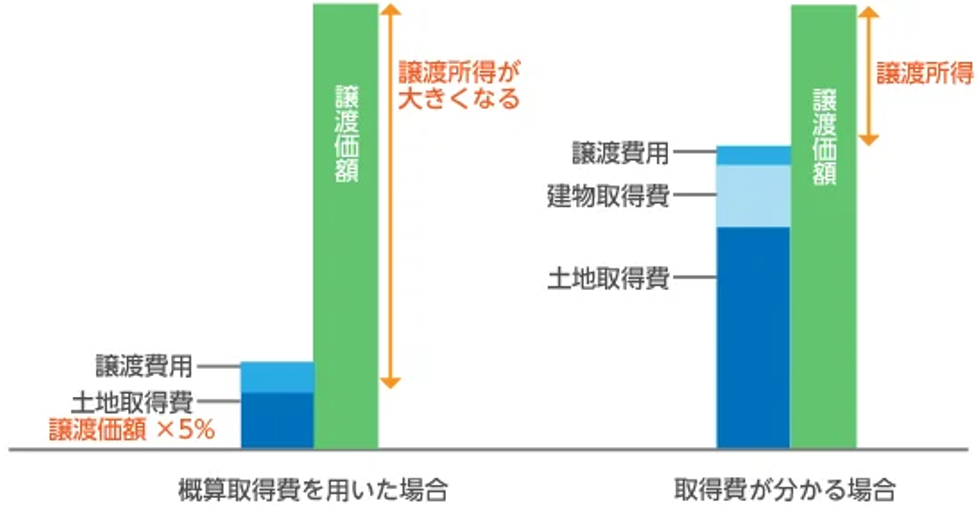

取得費とは、不動産を購入するにあたって支払った費用のことです。不動産購入時の売買契約書や領収書など、取得費として証明できる資料がない場合、「概算取得費」として不動産売却価格の5%を適用します。

ただし概算取得費を用いる場合、実際にかかった取得費よりも低くなるケースが多いため、税金負担が大きくなってしまう点に注意しましょう。

不動産購入時の売買契約書や領収書が見つからない場合は、以下の資料を取得費の参考にしましょう。

- 購入当初の売買契約書の写し(ディベロッパーや不動産会社へ依頼)

- 住宅ローン融資の際の金銭消費貸借契約書に記載された購入価格

- 通帳の出金履歴に記載された購入価格

- 登記簿謄本の抵当権設定額から購入価格を算出

上記の資料から取得費を計算する場合は、事前に税務署へ相談してください。

【税金対策2】取得費として加算できる項目を確認する

取得費として加算できる項目を確認することで、節税対策につながります。取得費として計上できる項目が多いほど譲渡所得が減るため、税金負担を抑えられるのです。

取得費として加算できる項目は、主に以下の費用です。

- 不動産の購入代金

- 不動産の建築代金

- 不動産取得時の仲介手数料

- 不動産取得時の売買契約書作成時にかかる印紙代

- 不動産取得時にかかった登録免許税

- 不動産取得時の不動産取得税

- 不動産取得時に司法書士へ依頼した場合の手数料

- 不動産取得時に支払った立退料や移転料

- 不動産取得のための測量費用

- 不動産取得のための解体費用

- 不動産購入時の整地や埋立て、下水道などの設備費用

- リフォームにかかった費用

取得費に計上するにあたり資料の提出が必要となりますので、売却を検討されている方は保管されているかを確認しましょう。

取得費に含められるか分からない費用がある場合は、不動産会社や税理士に相談しましょう。

【税金対策3】リフォーム費用も取得費に計上できる

入居前、あるいは入居後にリフォームした費用も 取得費に計上できる 可能性があります。

取得費に該当するかの判断基準は、「不動産の資産価値向上を目的としたリフォームか」です。

例えば「コンロが壊れたので交換した」「壁紙を張り替えた」など、設備故障や趣味嗜好によるリフォームは修繕費に該当するため、取得費として計上することはできません。

対して、資産価値を高めるために「トイレをバリアフリー化する」「床暖房を付ける」などを行った場合は、改良費として取得費に計上できる可能性があります。

上述したように、リフォームの目的によって取得費として計上できるか判断が分かれますので、計上する前に税理士や税務署へ確認してください。

【税金対策4】譲渡費用を計算し計上する

譲渡費用を計算して計上することで、支払う税金を抑えられる可能性があります。

譲渡費用として該当する項目は、以下のとおりです。

- 不動産売却時に支払った仲介手数料

- 不動産売却時の売買契約書作成時にかかる印紙代

- 不動産売却時の測量費用

- 土地売却の際に建物を取り壊した際にかかった解体費用

- 不動産取得時にかかった登録免許税

- 不動産売却時に買主を探すために支払った広告料

- 不動産の適正価格を判断するために支払った鑑定料

- 不動産売却時に売主が負担した登記費用

- 売買契約後に契約解除する場合に旧買主に支払う違約金

- 不動産売却時に不動産価値を向上させるために行ったリフォーム費用

- 買主との交渉のためにかかった交通費や旅費

- 借地権(建物を建てるために土地を借りる権利)を売る際に地主の承諾をもらうために支払った名義書換料

- 土地売却のために建物を解体した場合の建物の取得費と解体費用

一方、譲渡費用として認められない項目は、以下のとおりです。

- 住宅ローンの抵当権抹消費用

- 新居の購入費や修繕費、移転費用

- 引っ越し費用

- 売却する不動産の維持管理費用

- 遺産分割に関する費用

- 売却に関係のない交通費や旅費

あくまで譲渡費用として計上できるのは、直接売却にかかった費用のため、修繕費や固定資産税などの不動産維持に必要な費用は該当しません。

また、売却のために支払った測量費用は譲渡所得として認められる可能性がありますが、測量した時期から年数が経過している場合は、売買と関係ないと判断されて譲渡費用として認められない可能性があります。

そのため、測量を依頼する際は、売却が決定してから行うことをおすすめします。

【税金対策5】マイホームを売った場合は「3,000万円特別控除」を適用する

マイホームを売った場合は、一定条件を満たせば「3,000万円特別控除」の適用対象となり、売却時の譲渡所得から3,000万円までを控除できます。

3,000万円特別控除を適用するには、以下の要件を満たす必要があります。

- 自分が住んでいる土地や建物を売却すること

- 住まなくなってから3年を経過する日の属する年の12月31日までに売ること

- 売却した年の前年と前々年に3,000万円特別控除を受けていないこと

- 売却した年の前年と前々年にマイホームの買換えやマイホームの交換の特例を受けていないこと

- 売却した年の前年と前々年にマイホームの譲渡損失についての損益通算及び繰越控除の特例を受けていないこと

- 売った家屋や敷地等について、収用等の場合の特別控除など他の特例を受けていないこと

- 売主と買主が親子や夫婦など特別な関係でないこと

参考:“No.3302 マイホームを売ったときの特例”. 国税庁

3,000万円特別控除を適用する場合は、売却した年の翌年に確定申告が必要です。仮に、特例を適用して譲渡所得税の支払いがなくなったとしても申告しなければなりません。

また、3,000万円特別控除を適用すると、その前後2年間は住宅ローン控除が利用できないため注意しましょう。

【税金対策6】譲渡所得が3,000万円を超えるなら「買換え特例」を適用する

譲渡所得が3,000万円を超えるなら「買い換え特例」を適用しましょう。

買い換え特例とは、住んでいたマイホームを売却して新たに家を購入した際に、譲渡所得税の支払いを先送りできる特例のことです。新たに購入した家を売却するまで税金の支払いが発生しません。

ただし、あくまで譲渡所得税の支払いが将来に繰り延べされる制度ですので、税金の支払いが免除されるわけではありません。次に新居を売る際に、以前売却した不動産の税金もまとめて課税されます。

そのため、譲渡所得が3,000万円を超えており、出費が多く資金に余裕がなく支払いを後回しにしたい場合などに、買い換え特例の適用を検討するのがおすすめです。

参考:No.3302 国税庁「No.3355 特定のマイホームを買い換えたときの特例」

【税金対策7】譲渡所得税の税率が下がったタイミングで売却する

譲渡所得税の税率が下がったタイミングで売却すると、税負担を抑えられます。

譲渡所得税の税率は、不動産の所有期間に応じて異なり、所有期間が5年以下の「短期譲渡所得」であれば39.63%、所有期間が5年超の「長期譲渡所得」であれば20.315%です。

| 所有期間 | 所得税 | 住民税 | 特別復興所得税 | 合計 |

|---|---|---|---|---|

| 短期譲渡所得(所有期間が5年以下) | 30% | 9% | 0.63% | 39.63% |

| 長期譲渡所得(所有期間が5年超) | 15% | 5% | 0.315% | 20.315% |

参考:

“No.3211 短期譲渡所得の税額の計算”. 国税庁.

“No.3208 長期譲渡所得の税額の計算”. 国税庁.(参照2024-04-03)をもとに、HOME4Uが独自に作成

所有期間によって税率は約2倍の差が出てくるため、所有期間が5年を超えたタイミングで売却するのがおすすめです。

なお、所有期間は売却した年の1月1日時点を基準に判断します。計算間違いのないよう、売却前に必ず所有期間を確認してください。

【税金対策8】住宅ローン控除の利用も検討する

新居を購入して住み替えを行う場合、住宅ローン控除の利用も検討しましょう。

住宅ローン控除とは、住宅ローンを借りてマイホームを購入した場合に年末時点での住宅ローン残高の0.7%の金額を所得税から控除できる制度のことです。

対象となる不動産にもよりますが最大で13年間、所得税の支払い負担を軽減できます。

| 新築/既存等 | 住宅の環境性能等 | 借入限度額 | 控除期間 | |

|---|---|---|---|---|

| 新築住宅 買取再販(※1 |

長期優良住宅・低炭素住宅 | 5,000万円 | 4,500万円 | 13年間(※2) |

| ZEH水準省エネ住宅 | 4,500万円 | 3,500万円 | ||

| 省エネ基準適合住宅 | 4,000万円 | 3,000万円 | ||

| その他の住宅(※2) | 3,000万円 | 0円(※2) | ||

| 既存住宅 | 長期優良住宅・低炭素住宅 ZEH水準省エネ住宅 省エネ基準適合住宅 |

3,000万円 | 10年間 | |

| その他の住宅 | 2,000万円 | |||

(※1)宅地建物取引業者により一定の増改築等が行われた一定の居住用家屋。

(※2)省エネ基準を満たさない住宅。2024年(令和6年)以降に新築の建築確認を受けた場合、住宅ローン減税の対象外。2023年(令和5年)末までに新築の建築確認を受けた住宅に2024・2025年(令和6・7年)に入居する場合は、借入限度額2,000万円・控除期間10年間。

参考:“住宅ローン減税の借入限度額及び床面積要件の維持(所得税・個人住民税)”. 国土交通省.(参照2024-04-03)をもとに、HOME4Uが独自に作成

なお、住宅ローン控除を利用する場合は、以下の特例は併用できません。

- 3 ,000万円特別控除

- 買換え特例

- 所有期間10年超えのマイホームを売った場合の軽減税率の特例

特例を適用するか、住宅ローン控除を受けるかは、譲渡所得の金額によって異なるため、シミュレーションした上で比較しながら有利な方法を選択してください。

【税金対策9】2009・2010年中に取得した土地なら「1,000万円特別控除」を適用する

2009・2010年(平成21・22年)中に取得した土地であれば、「1,000万円特別控除」が適用できます。

2009年(平成21年)に取得した土地なら、2015年(平成27年)1月1日以降の売却、2010年(平成22年)に取得した土地なら、2016年(平成28年)1月1日以降の売却によって適用できる特例で、譲渡所得が1,000万円を満たない場合は非課税にできる可能性があります。

なお、2009年(平成21年)と2010年(平成22年)中に取得した土地の1,000万円特別控除は、マイホームを売った場合の3,000万円特別控除と税金の支払いを先送りできる買い換え特例とは併用できません。

複数の特例が適用できる状態であれば、比較して最も節税効果が期待できる特例を選択するようにしましょう。

参考:“No.3225 平成21年及び平成22年に取得した土地等を譲渡したときの1,000万円の特別控除”. 国税庁

【税金対策10】「低未利用土地等の100万円特別控除」の適用対象か確認する

都市計画区域内の不動産を売却した場合は、売却価格が500万円以下であれば「低未利用土地等の100万円特別控除」の適用対象か確認しましょう。

要件を満たし特例を適用できれば、譲渡所得から最大100万円を控除できます。

特例を適用するための要件は、以下のとおりです。

- 売った土地などが、都市計画区域内にある低未利用土地等(※1)であること

- 売った年の1月1日において、所有期間が5年を超えること

- 売り手と買い手が、親子や夫婦など特別な関係でないこと(特別な関係には、生計を共にする親族、内縁関係にある人、特殊な関係のある法人なども含まれます)

- 売った金額が、低未利用土地等の上にある建物などの対価を含めて500万円以下であること(※2)

- 売った後に、その低未利用土地等の利用がされること

- この特例の適用を受けようとする低未利用土地等と一筆であった土地から前年または前々年に分筆された土地またはその土地の上に存する権利について、前年または前々年にこの特例の適用を受けていないこと

- 売った土地等について、収用等の場合の特別控除や事業用資産を買い換えた場合の課税の繰延べなど、他の譲渡所得の課税の特例の適用を受けないこと

(※1)低未利用土地等とは、空き地(駐車場や資材置場等の利用が著しく劣っている土地のこと。

(※2)2023年(令和5年)1月1日からは、市街化区域・非線引き都市計画区域内の用途地域設定区域・所有者不明土地対策計画を策定した自治体の都市計画区域内にある土地については、800万円に上限が引き上げられています。

参考:“No.3226 低未利用土地等を譲渡した場合の長期譲渡所得の特別控除”. 国税庁

比較的適用しやすい特例となっているため、売却価格が少額の場合は利用を検討しましょう。

【税金対策11】農地を売却するなら「農地の譲渡所得の特例」を適用する

農地を売却するなら「農地の譲渡所得の特例」を適用することで、税金の支払いを大きく抑えられます。

農地を売却して譲渡所得が発生した場合に、譲渡の内容によって 800万円~1,500万円 までを控除できるのです。

譲渡条件の内容の違いは、以下のとおりです。

| 控除額 | 譲渡条件 |

|---|---|

| 800万円 |

|

| 1,500万円 |

|

参考:“農地を売った場合の税金”. 農林水産省.(参照2024-04-03)をもとに、HOME4Uが独自に作成

なお、農地を売却する際は、「農地法第3条」によって農業委員会の許可を得る必要があるため注意しましょう。

【税金対策12】ふるさと納税を活用して節税する

ふるさと納税を活用して節税するのもひとつの方法です。

ふるさと納税で寄付できる上限額以内であれば、寄付した合計金額から自己負担金2,000円を差し引いた金額を、住民税と所得税から控除できます。

不動産の売却価格が高額であるほど、所得が増えてふるさと納税の上限額が引き上がるため、より多くの節税効果を期待できます。

また、ふるさと納税は住宅ローン控除との併用が可能です。

そのため、住み替えで譲渡益が発生し、新居を購入する際に住宅ローン控除を利用する場合などは、増加した所得を利用してふるさと納税をすることで税負担を減らすことができるでしょう。

ただし、ふるさと納税も住宅ローン控除も納税額が控除対象になるため、納税額以上の控除は期待できません。

【税金対策13】共有名義の場合は名義人全員が「3,000万円控除」を適用する

不動産が共有名義の場合は、名義人全員が「3,000万円控除」を適用することで節税効果を高められます。

先述した「マイホームを売った場合の3,000万円特別控除」は、要件に当てはまっていれば名義人全員が利用できます。

仮に要件を満たしていない方が1人いても、その1人の方が特例を適用できないだけで、他の方に影響を及ぼすことはありません。

【税金対策14】相続した空き家の売却は「3,000万円特別控除」を適用する

相続した空き家の売却は、「3,000万円特別控除」を適用することがおすすめです。マイホームを売った場合の3,000万円特別控除と同じく、譲渡所得から3,000万円まで控除できます。

相続した空き家売却の3,000万円特別控除の適用要件は、以下のとおりです。

- 1981年(昭和56年)5月31日以前の建物である

- 区分所有建物登記がされていない

- 相続開始の直前まで被相続人以外に居住していなかった

- 相続または遺贈により不動産を取得している

- 相続開始から売却するまで空き家であった

- 不動産を売却する際、相続開始から譲渡までに事業や貸付け、居住など利用しておらず、空き家が一定の耐震基準を満たしている

- 相続開始から3年を経過した年の12月31日までに売却している

- 売却代金が1億円以下である

- 売却した空き家について、相続財産を譲渡した場合の取得費の特例や、収用等の場合の特別控除や他の特例の適用を受けていない

- 不動産を購入したのが親子や夫婦などの特別な関係でない人である

参考:“No.3306 被相続人の居住用財産(空き家)を売ったときの特例”. 国税庁

注意点として、相続した空き家であってもマンションには適用されません。適用要件は細かく設定されているため、事前に自身の状況や不動産と比較して確認しておきましょう。

【税金対策15】相続空き家には「取得費加算の特例」を適用する

相続空き家には「取得費加算の特例」を適用することで、支払う税金を抑えられます。

取得費加算の特例を利用すると、不動産を相続した際の相続税の一部を取得費に加算することが可能になり、譲渡所得を軽減できます。

譲渡所得が減らせれば譲渡所得税の支払いも抑えられるため、節税につながるのです。

取得費加算の特例を適用するには、以下の要件を満たす必要があります。

- 相続や遺贈により不動産を取得した方であること

- 不動産を取得した方に相続税が課税されていること

- 相続開始のあった日の翌日から、相続税の申告期限の翌日以後3年を経過する日までに譲渡していること

参考:“No.3267 相続財産を譲渡した場合の取得費の特例”. 国税庁

取得費加算の特例は、相続税が課された方にしか適用できない点に注意しましょう。相続や遺贈によって取得した不動産を売却しても、相続税が課税されていないのであれば、取得費加算の特例は適用できません。

3.不動産売却で譲渡損失が出た場合の控除特例

不動産売却で譲渡損失が出た場合の控除特例は、以下のとおりです。

- オーバーローンの場合の「居住用財産の譲渡損失の損益通算および繰越控除の特例」

- マイホーム買換えにかかる「譲渡損失の損益通算および繰越控除の特例」

譲渡損失とは、不動産を売却して得た金額よりも、新居購入の際に支払った金額のほうが多く、赤字が出てしまったことを指します。

売却して得た金額では住宅ローンを完済できない場合や、赤字は出たが新たに住宅ローンを借りて新居を購入したい場合などに、上記の特例の利用が可能です。自身の状況に合わせて選択しましょう。

3-1.オーバーローンの場合の「居住用財産の譲渡損失の損益通算および繰越控除の特例」

オーバーローンの場合は、「居住用財産の譲渡損失の損益通算および繰越控除の特例」を利用することで、節税効果を期待できます。

オーバーローンとは、不動産の売却価格よりも住宅ローン残債が上回り、ローンを完済できない状態のことです。

特例を利用すると、マイホームを売却しても住宅ローン残債を返済できない場合、売却損失額から売却金額を差し引いたローン残債を控除することが可能です。

また、特例を適用した年で赤字をすべて控除(損益通算)できなかった場合は、翌年以後3年間は繰り越して控除できます。

ただし、居住用財産の譲渡損失の損益通算および繰越控除の特例では、オーバーローンが発生した部分のみが控除の対象です。

一部の金額にしか適用されないため、オーバーローンかつ新たにマイホームを購入しない場合に活用すると良いでしょう。

3-2.マイホーム買換えにかかる「譲渡損失の損益通算および繰越控除の特例」

マイホーム買換えにかかる「譲渡損失の損益通算および繰越控除の特例」を適用することで、税金を還付してもらえます。

給与所得などから控除(損益通算)できるため、確定申告をすることで払い過ぎていた税金分を返してもらえるのです。

たとえば、年間給与所得が500万円の方が、不動産売却によって譲渡損失が800万円を発生させた場合、損益通算によりその年の所得を-300万円(500万円−800万円)と設定できます。

給与所得500万円に対して源泉徴収されているのに対して、損益通算で所得がマイナスになるため、支払い過ぎた税金が返ってくる仕組みです。

なお、こちらの特例も適用年だけで赤字をすべて控除(損益通算)できなかった場合は、翌年以後3年間は繰り越して控除することが可能です。

まとめ

不動産売却時に使える税金対策15選を紹介しました。

不動産売却には、印紙税、登録免許税、譲渡所得税の3つの税金が発生しますが、その中で節税できるのが「譲渡所得税」です。

取得費として加算できる項目を確認したり、マイホームを売った場合には「3,000万円特別控除」を適用したりすることで税金負担を減らせます。

また、譲渡損失(赤字)が発生した場合も、一定の要件を満たせば税金の還付を受けられる特例があります。

不動産売却における税金対策はさまざまです。

自身の状況や不動産に合わせて適用できるものは積極的に活用して、支払う税金を軽減しましょう。

- 「不動産を売りたいけど、どうしたらいいか分からない方」は、まず不動産会社に相談を

- 「不動産一括査定」なら複数社に査定依頼でき”最高価格(※)”が見つかります ※依頼する6社の中での最高価格

- 「NTTデータグループ会社運営」のHOME4Uなら、売却に強い不動産会社に出会えます

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_pc_banner.png&nocache=1)

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_sp_banner.png&nocache=1)