マンションの売買では、土地と建物の価格が一体となった総額で取引されることが多く、 土地と建物の割合が分からなくて困るというのはマンションならではの問題です。

取引上は総額でも構いませんが、マンション売買時に発生する、個人の確定申告や課税事業者の消費税計算など、税金の計算では、土地と建物の割合が必要となってきます。

マンションの土地建物割合の求め方は、基本的には合理的な方法であれば良いので、状況に応じて最も簡単な方法を採用するという考え方で構いません。

そこで、この記事では「マンションの土地建物割合」について、税務署が認めている合理的な3つの求め方をご紹介します。

- 「マンションを売りたいけど、どうしたらいいか分からない方」は、まず不動産会社に相談を

- 「不動産一括査定」なら複数社に査定依頼でき”最高価格(※)”が見つかります ※依頼する6社の中での最高価格

- 「NTTデータグループ会社運営」のHOME4Uなら、売却に強い不動産会社に出会えます

Contents

1.土地建物割合が必要なケースと活用方法

マンションの土地建物割合が必要になるケースは、主に3つあります。

マンションの土地建物割合が必要になるケースは、主に3つあります。

- マンション売却時に確定申告を行う場合

- 土地の1,000万円特別控除を利用する場合

- 課税事業者が消費税計算を行う場合

それぞれのケースで、どういうときに必要なのか。土地建物割合をどう使うのかをご紹介します。

1-1.マンション売却時に確定申告を行う場合

個人がマンションを売却した際、確定申告で譲渡所得を計算するときに土地と建物の価格が必要です。

譲渡所得は以下の計算式で求めます。

譲渡所得 = 譲渡価額※1-取得費※2-譲渡費用※3

※1 譲渡価額とは売却価額です。

※2 取得費とは、土地については購入額、建物については購入額から減価償却費を控除した価額になります。

※3 譲渡費用は、仲介手数料や印紙税、測量費など、売却に要した費用のことを指します。

ここで、取得費計算をする際、建物だけ減価償却という計算を行います。

そのため、購入時の土地と建物の価格の内訳が必要となります。

取得費の求め方は以下の通りです。

取得費 = 土地取得費+建物取得費

建物取得費 = 建物購入価額-減価償却費

減価償却費 = 建物購入価額×0.9×償却率×経過年数

土地取得費は、土地の購入価額です。

建物取得費は、建物購入価額から減価償却費を控除した金額となります。

減価償却計算で用いる「経過年数」は、所有してからの年数であるため、築年数ではなく、購入してから売却するまでの年数を指します。

償却率は、マンションの場合「0.015」となる場合がほとんどです。

理由は、建物構造によって償却率が決まるのですが、マンションの建物構造は、「鉄筋コンクリート造」または「鉄骨鉄筋コンクリート造」が多いためです。

| 建物構造 | 耐用年数 | 償却率 |

|---|---|---|

| 鉄筋コンクリート造 | 70年 | 0.015 |

| 鉄骨鉄筋コンクリート造 | 70年 | 0.015 |

確定申告においては、土地と建物の価格は、「購入時」のものが必要ということになります。

1-2.平成21年及び平成22年に取得した土地等を譲渡したときの1,000万円特別控除を利用する場合

平成21年及び平成22年に取得した土地等を所有期間が5年を超える時点に売却した場合、土地の譲渡所得については、1,000万円特別控除を利用できるという特例があります。

1,000万円特別控除はマンションの敷地部分に対しても適用が可能です。

ただし、マンションが居住用財産と呼ばれるマイホームの場合には、3,000万円特別控除というさらに節税効果の高い特例が利用できます。

3,000万円特別控除を利用する場合には、1,000万円特別控除を利用することはできません。

3,000万円特別控除を利用せず、かつ、平成21年及び平成22年に取得したマンションであれば、土地価格の譲渡所得の部分のみ1,000万円特別控除が適用できます。

売却時の土地価格は、売却時の土地と建物の固定資産税評価額割合から求めるのが一般的です。

1-3.課税事業者が消費税計算を行う場合

課税事業者がマンションを売却する場合、消費税計算のために「売却時」の土地と建物の価格の内訳が必要となります。

課税事業者とは、消費税を国へ納税する義務のある事業者のことです。

会社員等の個人は、課税事業者ではありませんので、この節は読み飛ばして頂いて構いません。

不動産は、課税事業者が売却すると、建物のみに消費税が発生します。

課税事業者が税込み価格でマンションを売却した場合には、消費税を計算するために土地と建物の価格に分ける必要があります。

売却時に土地と建物の価格に分ける方法は、売却時の固定資産税評価額割合を用いることが一般的です。

税込み価格で取引した場合、消費税は以下のように計算します。

(前提条件)

税込取引総額:41,280,000円

売却時の土地固定資産税評価額:15,000,000円

売却時の建物固定資産税評価額:10,000,000円

消費税率:10%(2019年10月現在)

| 土地割合 | = | 土地固定資産税評価額 |

| 土地固定資産税評価額+建物固定資産税評価額 | ||

| = | 15,000,000円 | |

| 15,000,000円+10,000,000円 | ||

| = | 60% |

| 建物割合 | = | 建物固定資産税評価額 |

| 土地固定資産税評価額+建物固定資産税評価額 | ||

| = | 10,000,000円 | |

| 15,000,000円+10,000,000円 | ||

| = | 40% |

消費税は建物のみに発生するため、建物価格割合に消費税率を乗じて、建物に係る消費税割合を求めます。

建物に係る消費税割合 = 建物割合×消費税率

= 40%×10%

= 4%

税込取引の場合、税込み価格は「土地割合」と「建物割合」、「建物に係る消費税割合」の3つで構成されています。

税込価格の割合

= 土地割合+建物割合+建物に係る消費税割合

= 60%+40%+4%

= 104%

よって、消費税額は以下の通りです。

消費税額

= 税込取引総額×(建物に係る消費税割合÷税込価格の割合)

= 41,280,000円×4%÷104%

= 1,587,692円

2.土地建物価格の簡単な確認方法

マンション売却時の土地建物価格は、売却時の固定資産税評価額割合から求めることができます。

マンション売却時の土地建物価格は、売却時の固定資産税評価額割合から求めることができます。

一方で問題となるのは、取得費を計算するための「購入当時の土地と建物の割合」です。

この章では、購入当時の土地建物価格の原則的な求め方について確認します。

2-1.購入当時の売買契約書を確認する

マンション購入当時の売買契約書が残っており、なおかつ、そこに土地価格と建物価格の内訳が記載されている場合には、売買契約書に記載された土地と建物の価格を用います。

新築マンションを購入した場合には、土地と建物の価格内訳が記載されているケースが多いです。

また、中古マンションでも課税事業者である不動産会社から購入したケースでは、土地と建物の価格内訳が記載されていることがあります。

売買契約書に内訳価格が記載されている場合には、内訳価格をそのまま利用することが最も合理的な方法です。

2-2.住宅ローン控除の確定申告書類を確認する

売買契約書を無くしてしまった方でも、住宅ローン控除を利用していた方であれば、確定申告時の申告書から土地と建物の内訳価格が分かります。

確定申告の申告書には、「家屋又は土地等の取得対価の額」の記載欄がありますので、その額を利用すれば、大丈夫です。

住宅ローン控除を利用していた方が売買契約書を紛失してしまった場合には、税務署に一言断って、住宅ローン控除の申告書に記載していた家屋又は土地等の取得対価の額を使うのが良いでしょう。

3.土地建物価格の3つの計算方法

この章では購入時の土地と建物の価格について、以下に示す3つの求め方を解説します。

この章では購入時の土地と建物の価格について、以下に示す3つの求め方を解説します。

- 消費税から計算する方法

- 購入時の固定資産税評価額割合から求める方法

- 建物の標準的な建築価額表から求める方法

これから紹介する、上記3つのいずれかの方法で、マンション購入時の土地と建物の価格を求めたら、先述「1-1. 売却時に確定申告を行う場合」に示した方法で、譲渡所得を求めることになります。

3-1.消費税から計算する方法

1つ目は、売買契約書に記載されている消費税から逆算する方法です。

売買契約書には、土地と建物の内訳価格がなくても、消費税だけ記載されていることがあります。

消費税は建物価格にしか発生しませんので、消費税が分かれば内訳価格を求めることが可能です。

消費税から土地と建物の価格を逆算する計算式は以下の通りとなります。

建物価格 = 消費税÷購入当時の消費税率

土地価格 = 税抜総額-建物価格

ここで、消費税率は購入当時のものを用いることがポイントです。

消費税率は以下のように変遷しています。(2019年10月現在)

| 適用期間 | 消費税率 |

|---|---|

| 1989年(平成元年)4月1日~1997年(平成9年)3月31日 | 3% |

| 1997年(平成9年)4月1日~2014年(平成26年)3月31日 | 5% |

| 2014年(平成26年)4月1日~2019年(令和元年)9月30日 | 8% |

| 2019年(令和元年)10月1日~ | 10% |

例えば、以下のようなケースで土地と建物の価格を計算してみます。

(前提条件)

購入時期:2000年5月1日

マンション総額:4.500万円(税抜)

消費税:125万円

購入時期は2000年5月1日のため、消費税率は5%になります。

建物価格 = 消費税÷購入当時の消費税率

= 125万円÷5%

= 2,500万円

土地価格 = 税抜総額-建物価格

= 4.500万円-2,500万円

= 2,000万円

よって、購入当時の土地価格は2,000万円、建物価格は2,500万円です。

消費税から計算する方法は、1989年(平成元年)4月1日以降に消費税の課税事業者から購入している場合のみ、有効です。

1989年(平成元年)3月31日以前に購入している場合や、個人から中古マンションを購入している場合には、利用できない方法となります。

3-2.購入時の固定資産税評価額割合から求める方法

2つ目は、購入時の固定資産税評価額割合から求める方法です。

個人から中古マンションを購入している場合など、総額しか分からないケースでは、比較的簡易に求められる方法となります。

具体的な求め方は以下の通りとなります。

(前提条件)

マンション総額:5,000万円

購入当時の土地固定資産税評価額:2,000万円

購入当時の建物固定資産税評価額:1,200万円

| 土地割合 | = | 土地固定資産税評価額 |

| 土地固定資産税評価額+建物固定資産税評価額 | ||

| = | 2,000万円 | |

| 2,000万円+1,200万円 | ||

| = | 62.5% |

| 建物割合 | = | 建物固定資産税評価額 |

| 土地固定資産税評価額+建物固定資産税評価額 | ||

| = | 1,200万円 | |

| 2,000万円+1,200万円 | ||

| = | 37.5% |

土地価格 = マンション総額×土地割合

= 5,000万円×62.5%

= 3,125万円

建物価格 = マンション総額×建物割合

= 5,000万円×37.5%

= 1,875万円

固定資産税評価額から求める方法は、比較的、簡便に計算することができます。

ただし、問題となるのは、購入当時の固定資産税評価額をどのようにして集めるかという点になります。

購入当時の固定資産税評価額は、不動産取得税を管轄している都道府県税事務所に行くと分かることがあります。

ただし、築年数があまりにも古いマンションでは残っていないことが多いです。

固定資産税評価額から求める方法を利用する場合には、都道府県税事務所に出向いて、購入当時の固定資産税評価額が残っているかどうかを確認してみましょう。

3-3.建物の標準的な建築価額表から求める方法

3つ目の方法として、建物の標準的な建築価額表から求める方法があります。

この方法も、個人から中古マンションを購入している場合など、総額しか分からないケースで用います。

建物の標準的な建築価額表から求める方法は、計算が煩雑ですが、購入当時の固定資産税評価額で求める方法よりも建物価格が小さくなることが多いです。

建物価格が少ないと、減価償却によって取得費が小さくなる度合いも抑えられるため、節税効果も高くなります。

また、わざわざ都道府県税事務所に固定資産税評価額を入手しに行かなくても良いため、おススメの方法です。

計算は若干複雑ですが、ぜひマスターしてください。

建物の標準的な建築価額表から求める方法では、最初に新築当初の建物の建築費を求め、次にその建物価格を購入時点まで減価償却することで購入時の建物価格を算出します。

さらに、購入時のマンション総額から、求めた購入時の建物価格を引くことで、購入時の土地価格を求めるという方法です。

【求め方の手順】

- 新築時の建物価格を求める。

- 新築時の建物価格を購入時まで減価償却を行い、購入時の建物価格を求める。

- 購入時のマンション総額から購入時の建物価格を控除し、購入時の土地価格を求める。

新築時の建物価格は、「建物の標準的な建築価額表」より新築当時の建築費単価を取り出し、建物面積を乗じて求めます。

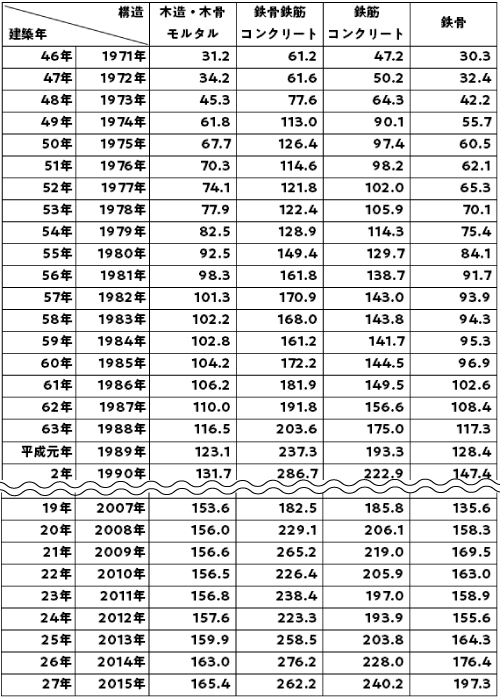

国税庁が示している「![]() 建物の標準的な建築価額表」は、下表の通りです。

建物の標準的な建築価額表」は、下表の通りです。

例えば、1985年(昭和60年)に新築された鉄筋コンクリート造のマンションであれば、建築費単価は144.5千円/平米です。

ここで、マンションの部屋の広さが75平米の場合、1985年における新築時の建物価格は以下のように計算されます。

新築時の建物価格

= 建物の標準的な建築価額による建築単価×建物面積

= 144.5千円/平米×75平米

= 10,837,500円

次にこのマンションを、2005年(平成17年)に中古マンションとして2,000万円で購入したとします。

2005年の購入ですので、この時点では既に築20年が経過しています。

そのため、購入時の建物価格を求めるために、新築時から購入時までの減価償却を行い、建物価格を求めます。

購入時の建物価格の求め方は以下の通りです。

減価償却費

= 新築時の建物価格×0.9×償却率×経過年数

= 10,837,500円×0.9×0.015×20年

= 2,926,125円

購入時の建物価格

= 新築時の建物価格-減価償却費

= 10,837,500円-2,926,125円

= 7,911,375円

このマンションは、2005年(平成17年)に2,000万円で購入しました。

よって、購入時の土地価格は以下のように計算されます。

購入時の土地価格 = 購入総額-購入時の建物価格

= 20,000,000円-7,911,375円

= 12,088,625円

以上より、購入時の土地価格は12,088,625円、購入時の建物価格は7,911,375円と計算されます。

マンション売却のご予定がある方は、下記の記事もぜひ参考にしてください。

まとめ

いかがでしたか。

マンションの土地建物価格割合の求め方について解説してきました。

売却時の土地建物価格割合は、売却時の固定資産税評価額割合から求めることが一般的です。

土地建物価格割合で問題となるのは、購入当時の土地建物価格です。

購入当時の土地建物価格は、売買契約書の内訳金額を用いることが原則となります。

原則的な方法が利用できない場合には、土地建物価格の求め方には、「消費税から計算する方法」と「購入時の固定資産税評価額割合から求める方法」、「建物の標準的な建築価額表から求める方法」の3つがありました。

マンションの土地建物割合の求め方は、合理的な方法であれば良いので、状況に応じて最も簡単に計算できる方法を採用するようにしてください。

- 「マンションを売りたいけど、どうしたらいいか分からない方」は、まず不動産会社に相談を

- 「不動産一括査定」なら複数社に査定依頼でき”最高価格(※)”が見つかります ※依頼する6社の中での最高価格

- 「NTTデータグループ会社運営」のHOME4Uなら、売却に強い不動産会社に出会えます

この記事のポイント まとめ

この記事は、マンションの土地建物割合について分かりやすく解説しています。

土地建物割合により土地と建物の価格を出す必要があるケースは以下の3つが考えられます。

- マンション売却時に確定申告を行う場合

- 土地の1,000万円特別控除を利用する場合

- 課税事業者が消費税計算を行う場合

それぞれのケースで土地建物割合をどう使えばいいのかについて「1.土地建物価格が必要なケースと活用方法」で分かりやすく説明していますので、参考にしてください。

マンション売却時に必要なマンションの「取得費」を計算するためには購入当時の土地と建物の割合を知る必要があります。

確認方法は、以下の2つです。

- 購入当時の売買契約書を確認する

- 住宅ローン控除の確定申告書類を確認する

それぞれについて詳しくは「2.土地建物価格の簡単な確認方法」をご覧ください。

マンションを購入したときの土地と建物の価格を出すには、3つの方法があります。

- 消費税から計算する方法

- 購入時の固定資産税評価額割合から求める方法

- 建物の標準的な建築価額表から求める方法

それぞれに計算式は「3.土地建物価格の3つの計算方法」で詳しく解説しています。

マンションでは、土地建物割合が必要になることがあります。マンション売買時の確定申告や課税事業者の消費税計算などに、ぜひこの記事を活用してくださいね。

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_pc_banner.png&nocache=1)

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_sp_banner.png&nocache=1)