大きな金額が動くマンションの売却では、一定のリスクが存在します。

売却スケジュールが遅れたり、価格が下がったり、契約が解除されたり、売主の責任が問われたり、税金の要件を間違えたり…といったリスクです。

ただし、マンション売却のリスクはある程度予見できることが多いので、しっかり対策すれば回避することが可能です。

そこでこの記事では、マンション売却のリスクとその対処法について紹介します。

この記事をお読みいただければ、どのような場面でリスクがあり、どのような対処法があるのかが分かるようになります。

ぜひ最後までおつきあいいただき、マンション売却の際のリスク回避にお役立てください。

Contents

1.スケジュール遅延リスク

マンション売却における1つ目のリスクは、スケジュール遅延リスクです。

売却のスケジュールが遅れると、例えば「買い替えで次の物件をなかなか購入することができない」といった問題を引き起こします。

スケジュール遅延の問題を引き起こさないために、販売期間を意識的にコントロールしていくことが必要です。

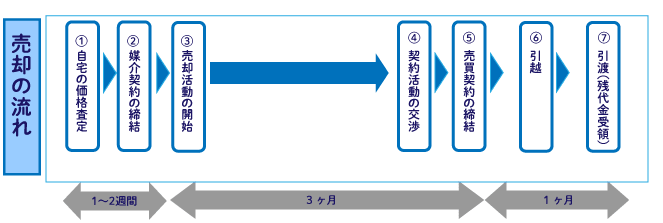

一般的なマンション売却の全体の流れは、下図のようになります。

全体の流れの中で、期間が不確実な部分は「販売開始~売買契約の締結」の期間です。

そのため、「販売開始~売買契約の締結」の期間を調整できると、全体のスケジュールをコントロールすることができます。

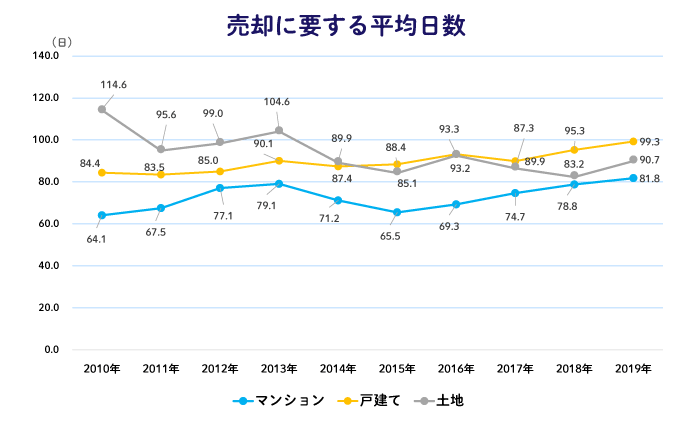

ここで公益財団法人東日本不動産流通機構の「![]() 首都圏不動産流通市場の動向(2019年)」より、実際の不動産の「販売開始~売買契約の締結」の期間を見てみます。

首都圏不動産流通市場の動向(2019年)」より、実際の不動産の「販売開始~売買契約の締結」の期間を見てみます。

販売期間の10年間の平均日数は、マンションは「72.9日」、戸建ては「89.7日」、土地は「94.3日」です。

統計上、マンションの販売期間は2.5ヶ月程度ですが、必ずしも全てのマンション売却が2.5ヶ月程度で売れるわけではありません。

実際にはもっと短くなることや長引くこともあります。

マンションの販売期間をコントロールする対策としては、以下の2点です。

- 全体のスケジュールに余裕を持つこと

- 高過ぎる売り出し価格の設定をしないこと

1つ目の対策は、全体の全体のスケジュールに余裕を持つことになります。

少なくとも着手から引渡までのトータル期間は6ヶ月程度を見込んでおくのが無難です。

最初から余裕を持ったスケジュールを組んでおけば、多少の遅れが生じても全体の中で吸収や調整をすることができます。

2つ目の対策は、高過ぎる売り出し価格の設定をしないことです。

高過ぎる価格設定をすると、なかなか売却ができず、販売期間が長引く原因となります。

売り出し価格は欲をかかず、適正な価格で設定するようにしてください。

売却を決めている方は、さっそく不動産会社へ査定を依頼して売却準備を始めていきましょう。

NTTデータグループが運営する不動産売却 HOME4U(ホームフォーユー)なら、最大6社の不動産会社にまとめて査定を依頼できるため、不動産会社選びにかかる時間を大幅に短縮できます。

2.価格下落リスク

マンション売却の2つ目のリスクは、売りに出したら想定した価格で売れなかったという価格下落リスクです。

想定した価格で売れないと、例えば「返済できると思っていた住宅ローンが返済できなかった」という問題が生じます。

下落リスクを引き起こさないための対策も、適正な金額で売ることがポイントです。

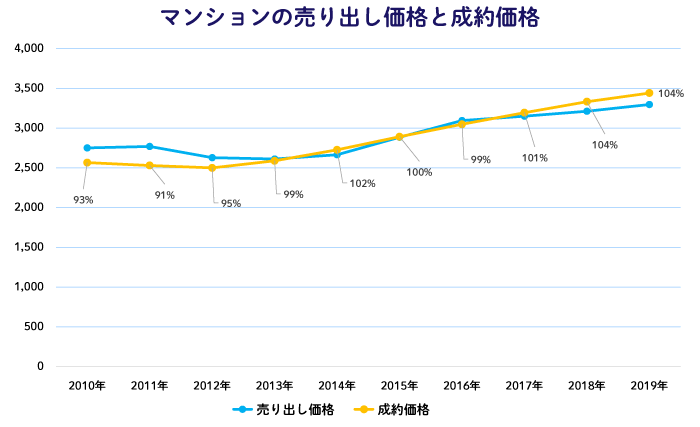

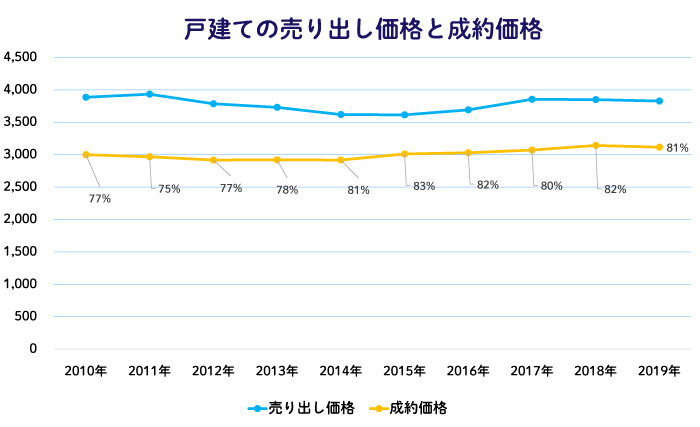

公益財団法人東日本不動産流通機構の「![]() 首都圏不動産流通市場の動向(2019年)」より、売り出し価格と成約価格の差を見てみます。

首都圏不動産流通市場の動向(2019年)」より、売り出し価格と成約価格の差を見てみます。

成約価格とは、実際に売却が決まった金額のことです。

戸建てでは売り出し価格と成約価格の間に2割程度の差がありますが、マンションではほとんど差がないことがわかります。

よって、マンションでは適正な価格で売りに出せば、ほとんどそのままの金額で売れるということです。

ただし、適正な価格というのは1社の不動産会社に査定を依頼しただけではわかりません。

1社の不動産会社の査定価格だけだと、その価格が高いのか安いのか比較できないからです。

そのため、マンションの売却では必ず複数の不動産会社に査定を依頼し、査定価格の比較検討をすることが重要になってきます。

複数の査定価格を横並びにすれば、高過ぎる価格を排除することが可能です。

高過ぎる価格を排除して、適正な価格で売りに出せば「価格下落リスク」に加え、1つ目のリスクとして紹介した「スケジュール遅延リスク」も抑えることができます。

とはいえ、自分で不動産会社を一社一社探し回るのは大変なことです。

そこで、複数の不動産会社に査定を依頼するなら、「不動産売却 HOME4U(ホームフォーユー)」を使うことをおススメします。

「不動産売却 HOME4U」は全国約2,500社の不動産会社と提携しており、マンションの所在地や間取りなどの簡単な情報を一度入力すれば、お持ちの物件の売却に対応できる不動産会社を複数見つけることができます。

見つかった不動産会社の中から、最大6社に査定ができますが、売却するマンションがある地域でマンション売却が得意な不動産会社が査定する仕組になっているため、どの会社もきちんとした査定価格を出してくれます。

「価格下落リスク」と「スケジュール遅延リスク」の対策に効果的ですので、査定を依頼する際には、ぜひ「不動産売却 HOME4U」をご利用ください。

3.囲い込みリスク

マンション売却の3つ目のリスクは、不動産会社による囲い込みリスクです。

囲い込みとは、依頼を受けた不動産会社が情報を隠し、物件を独り占めしようとすることです。

囲い込みを受けると、販売期間が長期化し、おまけに安く売却されてしまうという問題が出てきます。

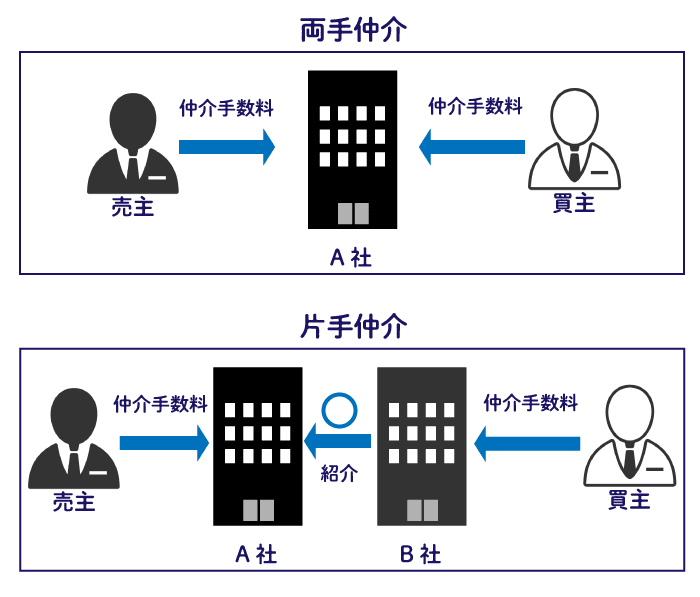

不動産会社の行う仲介には、両手仲介と片手仲介の2種類があります。

両手仲介とは、売主から依頼された不動産会社が買主も見つけ、売主からも買主からも仲介手数料を受領する仲介です。

それに対して、片手仲介とは、売主から依頼された不動産会社と買主を見つけてくる不動産会社が別であり、それぞれの不動産会社が売主または買主だけから仲介手数料を受領する仲介になります。

売主から依頼された不動産会社は、両手仲介になったら手数料が2倍になりますので、両手仲介をしたがります。

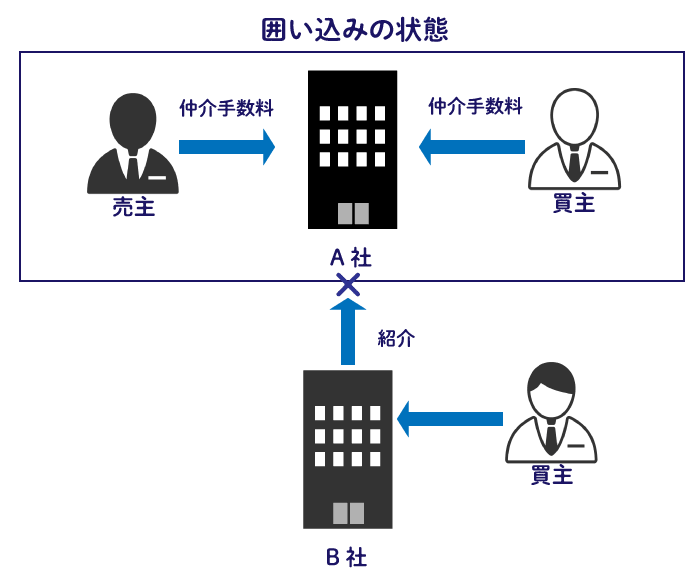

囲い込みが発生すると、例えばB社が4,500万円で買う買主を見つけてきても、A社がその話を断ります。

その後、例えばA社が自分で見つけてきた4,300万円の買主で成約させようとするのです。

つまり、囲い込みがなければ売主は4,500万円で売れたのに、A社が両手仲介を狙ったがために価格が4,300万円になってしまうようなリスクが囲い込みリスクになります。

このような囲い込みリスクを回避するためには、以下のいずれかの対策を取ることが必要です。

- 一般媒介で複数の不動産会社に売却を依頼する

- レインズで取引状況を確認する

不動産会社に依頼する仲介の契約には、「専属専任媒介契約」、「専任媒介契約」、「一般媒介契約」の3種類があります。

専属専任媒介契約と専任媒介契約は、1社の不動産会社にしか仲介を依頼できない契約です。

それに対して、一般媒介契約は複数の不動産会社に同時に仲介を依頼できる契約となります。

専属専任媒介契約と専任媒介契約では、専属専任媒介契約は自己発見取引も禁止されており、専任媒介契約では自己発見取引はできるという違いがあります。

自己発見取引とは自分で買主を見つけてくることです。

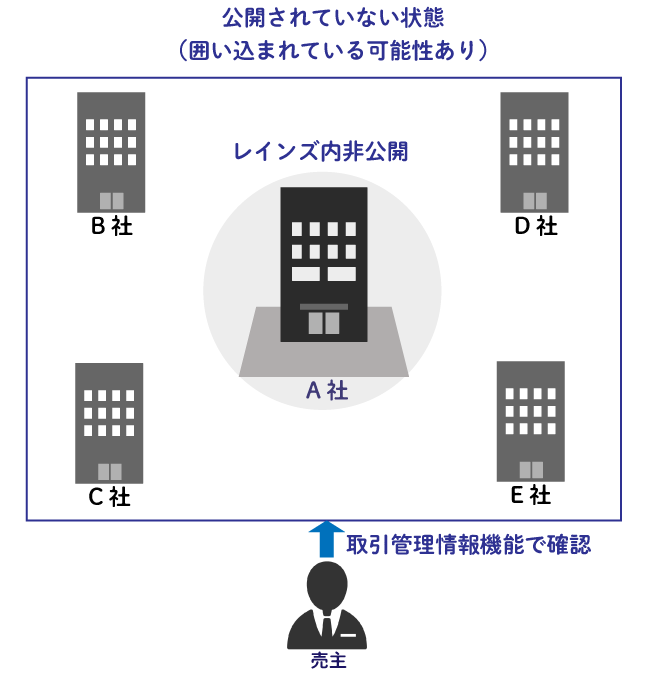

ちなみに、専属専任媒介契約や専任媒介契約で依頼すると、不動産会社はレインズと呼ばれるシステムへ物件を登録します。

レインズは不動産会社だけが見ることのできるシステムです。

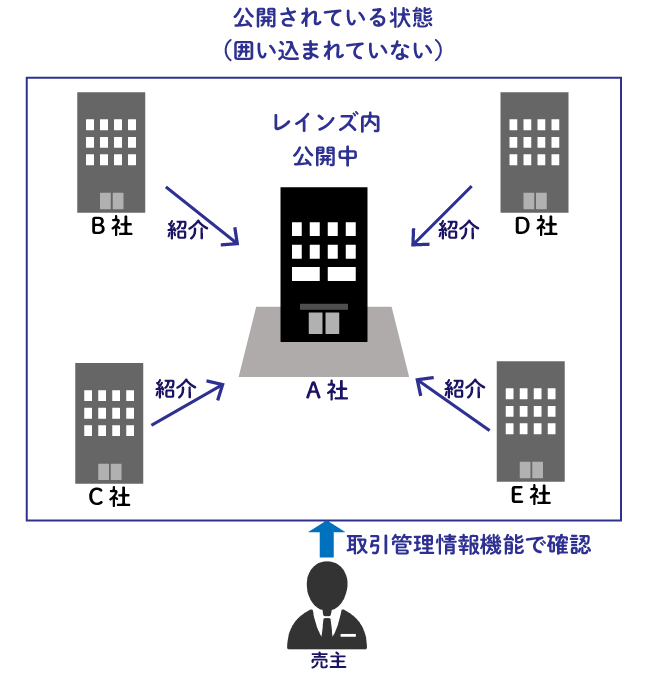

レインズ内で物件が他社に公開されていれば、他社が高く買ってくれる買主を見つけてあげることができます。

ただし、レインズ内ではきちんと物件が他社に公開されているとは限らないため、囲い込みを防止するには売主が自ら取引状況を確認することが必要です。

売主は、レインズの取引状況管理機能というものを使うことができ、依頼した物件がきちんと公開されているかどうかを確認することができます。

取引状況が「公開中」となっていれば、囲い込みはされていないことがわかります。

「囲い込みリスク」を回避するには、まずは「一般媒介で複数の不動産会社に売却を依頼すること」がベターです。

複数の不動産会社に依頼する時点で、そもそも情報が1社に囲い込まれないため、透明性のある売却活動をすることができます。

4.ローン特約による解除リスク

マンション売却の4つ目のリスクは、ローン特約による解除リスクです。

ローン特約とは、買主が融資を利用して不動産を購入する場合において、買主の融資申込手続義務と、融資が承認されなかったときの契約の解除を定めた条項です。

住宅ローンの本審査には売買契約書が必要ですので、買主は売買契約と引渡までの間にローンの本審査を行います。

買主が本審査に通らなかった場合、ローン特約によって売買契約から引渡までの間に契約が解除されます。

売買契約が解除されてしまうと、せっかく売却が決まったと思ったにも関わらず、再び売却活動をしなければなりません。

また、ローン特約による解除では、売主は預かっていた手付金を返還しなければならないため、先に手付金を使い込んでしまうと手付金が返せなくなるという問題も生じます。

従って、しばらく手付金は返せるように保全しておいた方が良いでしょう。

ローン特約による解除リスクを回避するには、仮審査を通った買主のみに売買契約する対策が有効となります。

仮審査とは、売買契約書がない時点で銀行が行う簡易的な審査です。

仮審査に通っている買主なら、ほとんど本審査に通ります。

不動産会社には、「仮審査を通っている買主のみと契約したい」という希望をしっかり伝えるようにしてください。

きちんと希望を伝えれば、不動産会社も買主へ仮審査を事前に通すよう働きかけてくれます。

5.契約不適合責任リスク

マンション売却の5つ目のリスクは、売主の契約不適合責任リスクです。

契約不適合責任とは、「契約の内容に適合しない場合の売主の責任」の略です。

契約内容と異なるものを売却したときは、売主が債務不履行の責任を負います。

契約不適合責任リスクを回避するには、契約書に売却物の内容をしっかり書くことが最大の対策となります。

例えば、窓のサッシュから雨水が浸入するマンションがあったとします。

雨水の浸入について買主が了承しており、契約内容に「このマンションはサッシュから雨水が浸入します」と書いていれば、契約不適合責任は負わなくて済みます。

一方で、雨水の浸入について契約書に書かれていなかった場合、契約内容とは異なるものを売却したということになり、売主は契約不適合責任を負います。

契約不適合責任では、売主は追完請求や契約解除、損害賠償請求といった責任を負う可能性があります。

追完請求とは、目的物の補修(修繕)や、代替物の引渡しなどを買主が売主に対して請求することを指します。

雨水が浸入するマンションを黙って売ったとき、売却後、例えば売主は買主から「雨水が浸入する部分を直して欲しい」という請求を受けることになります。

契約書に売却物の内容をしっかり書くには、売却するマンションがどのような状態にあるのかしっかり調べることが必要です。

マンションの状態を調べるには、インスペクション(建物状況調査)を行う対策が効果的になります。

インスペクションとは、主に柱や基礎、壁、屋根などの構造耐力上主要な部分や、外壁や開口部などの雨水の浸入を防止する部分について、専門家が行う目視や計測等の調査のことです。

売却を依頼する不動産会社に相談すれば、手配をしてくれます。

専門家に一度調べてもらい、マンションの状態が分かれば、契約書に売却物の内容をしっかりと書き込むことができます。

尚、契約不適合責任では、心理的瑕疵(かし)や環境的瑕疵についても契約書に書き込んでおくことが必要です。

瑕疵とはキズという意味になります。

心理的瑕疵とは、取引物件で過去に自殺や殺人事件、火災、忌まわしい事件、事故などがあり、心理的な面において住み心地の良さを欠く不具合のことです。

環境的瑕疵とは、近隣からの騒音、振動、異臭、日照障害、近くに反社会的組織事務所があり安全で快適な生活が害される恐れが高いような不具合を指します。

心理的瑕疵や環境的瑕疵は、売主が知りながら黙って売っていた場合は契約不適合責任を負うことになります。

契約不適合責任リスクを回避するには、心理的瑕疵や環境的瑕疵についてもきちんと告知するようにしてください。

6.設備の告知不十分リスク

マンション売却の6つ目のリスクは、設備の告知不十分リスクです。

設備とは、インターフォンや浴室乾燥機、ビルトイン食洗器等のことです。

通常、マンションの売却では、付帯設備表と呼ばれる書面に設備の不具合情報を記載します。

不具合をきちんと伝えていない場合、売却後、買主からクレームが入りトラブルになることがあります。

そのため、設備の告知不十分リスクを回避するには、付帯設備表に不具合事項をしっかりと書く対策が必要です。

中古マンションでは住宅設備に何らかの故障や不具合があることが一般的ですので、設備に関しては契約不適合責任を免責する契約書となることが一般的になります。

ただし、設備の契約不適合責任の免責を有効とするためには、売主が知っている設備の不具合は、買主に全て告知することが必要です。

付帯設備表には不具合の内容を隠さずしっかり書くようにしましょう。

7.税金の特例要件見落としリスク

マンション売却の7つ目のリスクは、税金の特例要件を見落としてしまい、特例が使えなかったという失敗です。

この章では、よく使われる「3,000万円特別控除」と「居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例」(以下、「譲渡損失の買換え特例」と略)の2つに絞って見落としがちなポイントを解説します。

7-1.「3,000万円特別控除」の注意点

3,000万円特別控除とは、マイホームを売却したときに節税ができる特例です。

不動産を売却したときは、売却して儲かった方にだけ税金が生じます。

儲かったかどうかは譲渡所得と呼ばれる売却益を計算して判断します。

譲渡所得がプラスなら税金が発生し、譲渡所得がマイナスなら税金は生じないというのが原則です。

3,000万円特別控除を利用した場合の譲渡所得は、以下のようになります。

譲渡所得 = 譲渡価額※1 - 取得費※2 - 譲渡費用※3 - 3,000万円

※1譲渡価額とは売却価額です。

※2取得費とは、土地については購入額、建物については購入額から減価償却費を控除した価額になります。

※3譲渡費用は、仲介手数料や印紙税、測量費など、売却に要した費用のことを指します。

3,000万円特別控除は非常に節税効果の高い特例ですが、買い替えの場合、購入物件の「住宅ローン控除」とは同時に併用できないというルールがあります。

住宅ローン控除とは返済期間が10年以上のローンを組んで住宅を購入した際、自分が住むことになった年から一定の期間に渡り、所定の額が所得税から控除される制度です。

買い替えでは、新たに購入する住宅で住宅ローン控除を利用するケースも多いと思われます。

購入物件で住宅ローン控除を選択する場合には、売却物件で3,000万円特別控除が使えませんのでご注意ください。

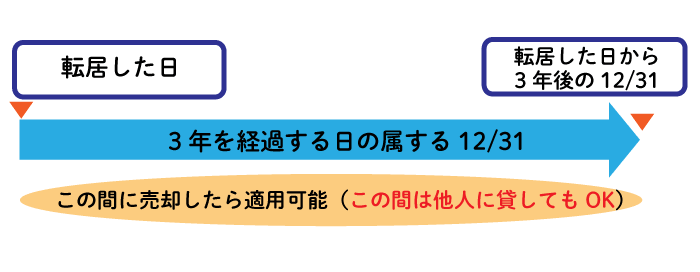

また、転居してからマンションを売却する場合、3,000万円特別控除を利用するには売却の期限があります。

具体的には、以下の要件を満たすことが必要です。

【転居してから3,000万円特別控除を使う場合の要件】

転居してから3年後の12月31日を過ぎてから売却すると、マイホームでも3,000万円特別控除を利用できませんので、ご注意ください。

参考:国税庁HP「No.3302 マイホームを売ったときの特例」

7-2.「譲渡損失の買換え特例」の注意点

譲渡損失の買換え特例とは、売却物件で譲渡損失(マイナスの譲渡所得)が発生し、かつ、買い替えを行うときに利用する特例です。

具体的には、譲渡した年に発生した譲渡損失を翌年以後3年間にわたり、他の給与所得等と「損益通算」を行って税金還付を受けることができる特例になります。

損益通算とはプラスの給与所得等にマイナスの譲渡所得を合算し、全体の所得を引き下げる手続きのことです。

例えば、譲渡損失が▲800万円で給与所得が600万円であれば、その年の所得は▲200万円になります。

会社は600万円の所得を前提に源泉徴収をしていましたので、払い過ぎていた税金の還付を受けることが可能です。

譲渡損失の買換え特例を利用するには、売却物件と購入物件が以下の要件を満たす必要があります。

【売却する資産の要件】

2021年12月31日までの間に譲渡される自己の居住の用に供する家屋またはその敷地で、その譲渡した年の1月1日において所有期間が5年を超えるもののうち、次の「1」から「4」のいずれかに該当するものであること

- 現に自分が住んでいる住宅

- 以前に自分が住んでいた住宅で、自分が住まなくなった日から3年後の12月31日までの間に譲渡されるもの

- 「1」や「2」の住宅及びその敷地

- 災害によって滅失した「1」の住宅の敷地で、その住宅が滅失しなかったならば、その年の1月1日における所有期間が5年を超えている住宅の敷地

ただし、その災害があった日以後3年を経過する日の属する年の12月31日までに譲渡されるものに限る。

【購入する資産の要件】

- 譲渡資産の譲渡した年の前年の1月1日から翌年12月31日までの間に取得される自己の居住用に供する家屋またはその敷地

- その家屋の居住部分の床面積が50平米以上であること

- その取得の日から取得した年の翌年の12月31日までの間に自己の居住の用に供すること、または供する見込みであること

- 繰越控除を受けようとする年の12月31日において、買換え資産に係る住宅借入金等(返済期間10年以上のローン契約等によるもの)の金額を有していること

購入物件には「返済期間10年以上のローン契約等によるもの」という要件があります。

買い替えでは、購入物件で住宅ローンを組まない方もいますが、10年以上の住宅ローンを組まないと譲渡損失の買換え特例は利用できません。

譲渡損失の買換え特例の存在を知っていても、10年以上の住宅ローンを組まなかったばかりに特例を利用できなかったという失敗は良くあります。

譲渡損失の買換え特例はお得な特例ですので、購入物件の要件をしっかり確認した上で利用するようにしてください。

参考:国税庁HP「No.3370 マイホームを買換えた場合に譲渡損失が生じたとき(マイホームを買換えた場合の譲渡損失の損益通算及び繰越控除の特例」

まとめ

いかがでしたか。

マンション売却のリスクについて解説してきました。

スケジュールの遅延リスクについては、高過ぎない価格で売りに出すことが重要です。

価格下落リスクについては、「不動産売却 HOME4U」を使って複数の不動産会社に査定を依頼し、価格を比較検証することが回避のコツになります。

囲い込みリスクに関しては、一般媒介で複数の不動産会社と契約すると回避しやすくなります。

ローン特約による解除リスクは、買主を仮審査に通っている方のみに限定することが回避方法です。

契約不適合責任に対しては、インスペクションが有効です。

設備に関しては、不具合の告知をしっかり行うようにしてください。

税金については、特例の要件が細かくなっていますので、利用する可能性のある特例は、あらかじめしっかりと要件を確認しておきましょう。

この記事の情報をお役立ていただき、ぜひ上手にリスク回避し、マンション売却を成功させてください。

- 「マンションを売りたいけど、どうしたらいいか分からない方」は、まず不動産会社に相談を

- 「不動産一括査定」なら複数社に査定依頼でき”最高価格(※)”が見つかります ※依頼する6社の中での最高価格

- 「NTTデータグループ会社運営」のHOME4Uなら、売却に強い不動産会社に出会えます

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_pc_banner.png&nocache=1)

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_sp_banner.png&nocache=1)