中古マンションは新築マンションと比べて価格の面や、物件の豊富さ、そして立地の面でも、新築より先に建てられていることもあり良い場所を抑えているマンションが多く、さらにリフォームして手を加えれば新築同様に住むことができるなどメリットもたくさんあります。

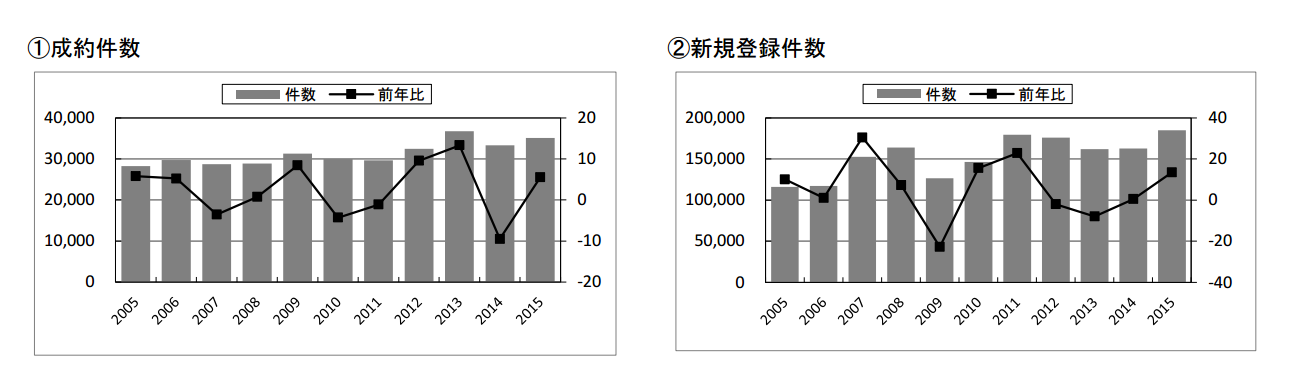

下の図は、レインズが発表した2015年度の首都圏の中古マンションの成約件数と、新規に売り出された中古マンションの比率です。

これを見ると2015年の成約件数も、新規登録の件数も上り基調あることが見て取れます。

先年で一度落ち込みを見せた成約件数が伸び背景には、2016年2月実施のマイナス金利政策下で、住宅ローンの金利も引き下げられローンが組みやすくなったことが背景にあり、購入の後押しとなっています。

今まさに買い時の中古マンションの購入をお考えのあなたに、購入の注意点、損をしないためのポイントをご紹介します。

Contents

1.これから買うなら中古マンション!中古マンションが新築マンションよりお得な理由

マンションを買うならきれいな新築!恐らく大多数の人がそう思うのではないのでしょうか?

こちらの写真は新築の物件と、リフォーム後の中古マンションの写真です。

どちらが中古マンションで、どちらが新築マンションの写真でしょうか?

答えは、左が中古、右が新築です。

こうして比べるとどちらも変わりがないように見えますが、はたして本当に中古マンションは、新築マンションと比べて劣るのでしょうか。

そんなことはありません。

写真でも見て取れたように、リフォーム次第では新築同様になるのです。

他にも中古ならではの良い点を見てみましょう。

新築マンションの半分以下の値段で買える!

以下のグラフは、首都圏の新築マンションと中古マンションの2015年度の価格を比べたものです。

参考:不動産経済研究所「首都圏マンション市場動向2015年(年間のまとめ)」

参考:東日本不動産流通機構(レインズ)「首都圏不動産流通市場の動向(2015年度)」

もちろん立地、築年数にもよりますが、同じ地域の平均で見た場合、中古マンションは新築マンションの4〜5割の値段になります。その分リフォームの資金などに回すことも可能になります。

新築マンションより多いから色々選べる!

新築も時間が経てばいずれは中古になります。

以下のグラフは、2015年度の首都圏新築マンションと中古マンションの新規に登録された戸数を比べたものです。

参考:不動産経済研究所「首都圏マンション市場動向2015年(年間のまとめ)」

参考:東日本不動産流通機構(レインズ)「首都圏不動産流通市場の動向(2015年度)」

新たに中古マンションとして売り出されたものと、新築マンションの戸数はこれだけ差があります。中古マンションは取り壊されない限りどんどん増えていくため、それだけ物件が増え、選択肢が広がります。

更に、中古マンションは新築マンションよりも先に建てられているため、駅近だったり商業施設の近くだったりと立地の良いものもたくさんあります。

ちなみに、年収が510万円以下(※1)の方を対象に最大30万円(※2)の補助が出る、「すまい給付金」という制度があります。(※3)この制度も新築より、中古の方が条件設定が低めになっています。

※1)消費税率10%の場合は、775万円以下になります。あくまで目安のため、条件によっては目安以下の年収でも対象外になることもあります。

※3)消費税率10%の場合の満額は、50万円です。

※2)住宅の引き渡し後1年以内に申請が必要(2019年6月現在では暫定対応として1年3か月以内)、2021年12月までに入居が完了していること

詳細はこちらの記事を参考にしてください。

「家を買う人も買った人も知らないなんて本当に損!今すぐ申請したい【すまい給付金】

このように中古マンションの利点は思った以上にあります。

次の項目では、実際に中古マンションを購入する流れに沿って、後悔しないための注意すべきチェックポイントを見ていきましょう。

2.中古マンション購入の流れに沿って確認!購入のまでのチェックポイント75【PDFリスト付】

いざ探すぞとなった時に、押さえておきたいチェックポイントを購入の流れに沿って確認してみましょう。事前にやることをしっかり確認することで、中古マンションの購入をスムーズに進めることが出来ます。

チェックリストも用意しました!ダウンロードして併せてご覧下さい。

中古マンションの購入の流れは、以下のようになります。

各項目ごとで、順を追ってチェックポイントの詳細を説明します。

2-1.情報の収集

どういったところに住みたいかという希望を固めるのも大事ですが、先立つものがなければ何もできません。住宅ローン(リフォームローン)を利用するにしても、まず家計状況から価格を逆算することで、無理のない資金計画を考えることから始めましょう。

<チェックポイント>

□ 資金の算出

□ 住宅ローンを探す

<リフォームを考えているなら・・・>

□ リフォーム業者を探して、あたりを付けておく

キャッシュフロー表を作成してみる

キャッシュフロー表は、現在の家計の収支状況をもとに、これからの家計収支予測するものです。お金を軸にした人生設計のようなものですが、重く考えずに大体このくらいかなという気持ちで作成してみると良いでしょう。

実際のキャッシュフロー表は「日本FP協会」が提供している「家計のキャッシュフロー表」が使いやすいです。

この表でみると「住居関連費」が年間の家賃や管理費などにあたる部分になります。

住宅ローンを利用する場合は、「住居関連費」を12で割ることで大体これくらいなら月に返済できるという額が算出できます。

ちなみに、上の表で記入されている例で見ると月間で住宅にかけられる金額は、

住居関連費175万円/年÷12ヶ月=約14万5千円/月

ということになります。ただし実際は管理費や修繕積立金も考えなくてはならないので、その分を引いた分が住宅ローンに充てられる金額になります。

下の図は平成25年におこなわれた国土交通省の「平成25年度マンション総合調査」での管理費、修繕積立金それぞれの全国平均を元した一覧です。

平均の金額を見ると、管理費が1万661円、修繕積立金が1万783円となっています。

計算の際は余裕をもって、合計で2万円〜3万円程と仮定した方が良いでしょう。

ここまでくれば住宅ローンを何年支払うかを決定した時点で、逆算しておおよその購入金額が出せます。

実際に数字を当てはめてみましょう。

例)

住宅ローンの支払年数:25年

年間の住居関連費:175万円

年間の管理費、修繕積立金:2万円/月×12=24万円

25年×(175万円ー24万円)=3,775万円

というわけで、3,775万円が購入の目安となることが分かりました。

それでは次に、住宅ローンの選び方のポイントを見てみましょう。

住宅ローンを選ぶポイントは「金利」を知ること

金利とは、現在借りている額の利息の割合のことを指します。

借入額が100万円で、金利が0.1%/月の場合、利息額は

100万円×金利0.1%=利息1,000円/月

となります。

住宅ローンの場合、金利は年間比率になるので、上記の場合だと金利0.1%×12ヶ月で「金利1.2%」と表記されます。

金利は一般的に景気に左右され、デフレ基調の状態では低く、インフレ基調で景気が良い状態では高くなるという傾向にあると言われています。

つまり、その時の景気によって変動するものなのです。

しかし、その時点の景気状況は分かっていても、今後の景気の動向は中々つかめるものではありません。

そのため、住宅ローンの金利には3タイプあり、以下の表のようにそれぞれが金利の変動に合わせたものになっています。

| 金利の種類 | 変動金利 | 当初固定金利 | (全期間)固定金利 |

|---|---|---|---|

| 説明 | 景気の変化に合わせて金利は半年に一回、返済額は5年ごとに見直される。 | 始めの何年か(選べる)は金利も返済額も変わらないが、その後は変動金利になる。 | 借入れのから金利は変わらず、返済額も一定。 |

| メリット | 当初の金利は低め、景気が悪い状態が続けば他のタイプより返済額が安くなる。 | 始め〜設定期間内は金利が低く、返済額が安い。 | 景気が良くても、悪くても、金利が左右されないため、計算がしやすい。 |

| デメリット | 景気が良くなると金利が上がる。未来予測でもできない限り、計画が立てずらい。 | 設定期間後は金利が高く設定されるため、景気が良くなると更に上昇するリスクがある。 | 始めに設定されている金利が最も高いため、景気が悪いままでも、3タイプの中では一番高い返済額となる。 |

| どんな方に合っているか |

|

|

|

基本的にこの大きな3タイプから、自分にあったタイプを選択することになります。

それでは実際に返済のシミュレーションをしてみましょう。

最近ではネット上で簡単に計算できるサービスが増えましたが、その中で非常に簡単にシミュレーションでき、金融機関も比較できる「価格.com 住宅ローン比較」を利用してみましょう。

ちなみに変動金利の住宅ローンを選ぶなら、今後の景気による金利の変動予測(金利シナリオ)を考える必要があります。しかし、実際はそんな何十年も先のことはわからないので、シミュレーションをする際は取りあえずざっくりと10年ごとに1%上がると設定しましょう。

リフォームを考えている場合はリフォームローンも選ぶ必要がありますが、基本的に金利は住宅ローンより高くなります。

しかし現在では住宅ローンとリフォームローンを一本化し、金利は住宅ローンに準じている以下のようなローンも増えてきています。

こちらも比較して検討しましょう。

リフォーム会社探しは物件探しと並行しておこなおう

リフォームを希望する際は、この時点で会社を探し始めた方が良いです。理由は2点あります。

- 住宅ローン+リフォームローンの事前審査の際(2-5.住宅ローンの事前審査)に、リフォームの見積もりが必要になるため。

- リフォームの工事は、最後に物件を引き渡された後からでないと開始できないため、すぐにでも工事に入れるようにしておく必要がある。

引き渡し後からリフォームの会社を探すこともできますが、リフォーム工事の間は別に住むところを確保しなくてはならないため、引き渡し直後に工事に入ってもらった方が余計な支出を抑えられます。

実際のリフォーム会社選びについては、都道府県や口コミからでも探せる「リフォーム評価ナビ」が便利です。

2-2.物件を探す

2-1で計算した予算を目安に自分の希望に沿った物件を探します。

リフォームを考えている場合は、工事の音や構造上の問題などでリフォームNGの物件もあったりするため、リフォーム可の物件を探しましょう。

<チェックポイント>

□ 勤務地、学校へのアクセスのしやすさはどうか

□ スーパー、商店街、病院、駅などは近いか

□ 臭いや騒音などを出す施設がないか

□ ペットがいる場合はペット可かどうか

□ 都市計画道路が近くないか、商業、工業地域などの用途地域は確認したか

□ 治安の良さ(検索サイトネットの口コミなど)

<リフォームを考えているなら・・・>

□ リフォーム可の物件を探す

□ リフォーム会社の絞り込み、実際に相談

ペットの問題

意外に多いのがペットの問題です。

ペットを飼っている場合は、鳴き声、臭いなどが後々問題になったりするため、仲介の不動産会社にどんな動物で何匹まで大丈夫か、周りの住人がどんなペットを飼っているのか(どんな前例があるか)をしっかり確認しましょう。

マンションを買ったは良いが、ペットを手放すはめになったなんてことがないようにしましょう。

都市計画道路と用途地域

「都市計画道路」とは、国、都道府県の都市計画によって新設、もしくは整備の対象にされる道路です。つまりはその地域をつなぐための大きな主幹となる道路のことです。

コンクリート製の建物は、計画道路上には新たに建てられないため、立ち退きなどの心配はありませんが、近所に計画道路が通れば周辺環境が大きく変わる可能性があります。

調べ方ですが、これまでは各地域の役所の都市計画担当窓口で「都市計画図」を閲覧する必要がありましたが、ネットで閲覧できる自治体も増えているので、まずは「自治体名(東京など) 都市計画道路」でネット検索をしてみましょう。

同じく周辺環境が変わる可能性を持つのが「用途地域」です。

用途地域は都市計画法で定められた、住居、商業、工業など、市街地の大枠としての土地利用を定めるもので、大体5年ごとに全国一斉に見直されます。

大きく区分を見ると、商業地域は住居も建てられますが、遊戯施設や繁華街、風俗関係の施設も建てることができ、工業地域だと住居、店舗のほかに大小に関係なく工場を建てることができるといった具合です。実際はもっと細かい分類にわかれています。ウィキペディアの用途地域の項目に区分詳細が載っています。

物件が、実際にどの用途地域に該当しているかを調べるにはMapExpert「用途地域マップ」を利用するのが分かりやすいです。

下のグラフは、REINSが発表した「築年数から見た首都圏の不動産流通市場(2015年)」から抜粋した、中古マンションの築年数よる1m²あたりの平均単価です。

築年数からこのグラフを見ると、築20年以降は大体横ばいであることがわかります。

つまり、あらためて売ることになったとしても購入時の価格とそこまで変化しないということを表しています。

ただし、周辺環境の変化による値段の差異については予測が付かないため、その点においては注意が必要です。

中古マンションは新築と比べて固定資産税も安くすむなんて話を耳にします。はたして本当なのでしょうか。

この毎年かかる固定資産税ですが、建物、土地それぞれで

「固定資産税評価額」×「標準税率」1.4%

で計算されます。

「固定資産税評価額」は、国土交通省が年に1回その土地の売買取引において適正とされる価格を定めた「地価公示価格」の70%を目処に計算されます。

加えて、建物部分については経年劣化のために年々下がっていきます。そのため各市区町村で劣化率が定められています。

東京都の場合、「東京法務局管内新築建物課税標準価格認定基準表」に基づく「経年減価補正率表」で劣化率が定められています。

以下の例で築年に応じて計算してみると、

- 専有面積60m²

- 土地の固定資産税評価額2,400万円

- 新築時の建物の固定資産税評価額1,000万円

| 土地 | 建物 | 固定資産税合計 | |

|---|---|---|---|

| 新築 | 2,400万円×1.4%×1/6=56,000円 | 1,000万円×1.4%×1/2(※1)=70,000円 | 126,000円 |

| 築6年 | 2,400万円×1.4%×1/6=56,000円 | 1,000万円×0.8302(※2)×1.4%=116,228円 | 172,228円 |

| 築20年 | 2,400万円×1.4%×1/6=56,000円 | 1,000万円×0.3959(※2)×1.4%=55,426円 | 125,426円 |

※1建物部分には新築~5年間は半額になる軽減措置が、土地部分には200平方メートル以下の「小規模住宅用地」で課税標準額が1/6に軽減される適用措置があります。

※2建物部分の軽減特例期間が終了し、経年劣化として劣化率が適応されます。東京都の定める「経年減価補正率表」では、築6年の経年減価補正率は「0.8302」、20年では「0.5013」となっています。

このように、固定資産税で見ると築25年以上で新築より安くなるということになります。劣化は毎年続き、劣化率も下がっていくため固定資産税は年々安くなっていくのです。この点に注目して、築25年前後の物件も視野に入れて物件を探すのもおすすめです。

中古マンションのデメリットとして、劣化の問題がよく言われます。昨今の地震災害で、よりその点を気にする方も多いかと思います。

マンションの耐震基準は1981年(昭和56年)6月の建築基準法改正を境に2つに別れます。

改正以前が旧耐震基準(旧耐震)、改正後が新耐震基準(新耐震)となり、新耐震基準として設けられているのは「震度5ではほとんど損傷のない状態で、震度6強〜7で倒壊、崩壊しない」という基準です。

阪神・淡路大震災時では、新・旧耐震基準の建物の被害で以下のように結果に明らかな差が出ています。

- 旧耐震基準の元で建築された建築物

大破以上…30%弱、中・小破…40%弱、軽微または被害なし…30%弱- 新耐震基準の元で建築された建築物

大破以上…10%弱、中・小破…20%弱、軽微または被害なし…70%強出典:新日本技術株式会社

ただ、旧耐震のマンションも新耐震以降には補強工事をして、新耐震同等の耐震性を持つマンションに生まれ変わったものもあります。

加えて、1981年(昭和56年)6月以降に建てられたマンションの場合でも、1981年(昭和56年)6月までに建築確認(行政への建築許可申請)が通ったものであれば、旧耐震の基準でたてられている可能性が高いので、その点は不動産会社にしっかりと確認を取るようにしましょう。

中古マンションはここで探せ!国内最大級の物件数「中古住宅HOME4U」

国内最大を誇る豊富な物件数で、エリア、沿線x面積、間取りで中古マンションの相場価格から物件を探すことができるページもありますので、ぜひのぞいてみてください。

希望の物件が見つかったら、その物件を扱っている仲介会社にアポイントをとり、実際に物件を見に行きましょう。

2-3.現地見学(内覧)

さあ、内覧です。これから長く住む家になるかもしれないので、細かい部分もしっかり確認しましょう。

<チェックポイント>

共用部分・外観

□ 外壁や廊下の壁や天井に、ひび割れやコンクリートの欠け、さびや コンクリートが白く流れ出たような跡、またはその補修跡が多く見られないか

□ 廊下や階段の電気など、壊れたままのものがないか

□ エントランス、階段、廊下、駐車場、駐輪場、ゴミ置き場の清掃がされているか

□ 屋上の防水加工に破れやふくらみ、コンクリートの劣化などが見られないか

□ その他の共用部分(集会場や掲示板、メールボックスなど)は

キレイに使用されているか

□ 消化器や警報機、非常口などの状態に問題はないか

□ 管理人は在中しているのか、もしくは何曜日、何時までいるのか

□ 監視カメラの設置箇所は何箇所か

(エントランス、エレベータ、エレベータホール、非常口)

(できれば確認したいところ)

□ 夜間の様子はどうか

□ 雨の日など壁などから水が流れ出てないか

物件内部

□ 床は傾いていないか、きしみはないか

□ 水回りは問題ないか(赤水は出ないか、排水されにくくないか、カビ臭くないか)

□ ガス給湯器、電気の容量(アンペア数:部屋内にあるブレーカーにかいてある)

に問題はないか

□ キッチン、風呂場、トイレの換気能力は十分か

□ 壁の厚さや音など、プライバシーが保てそうか

(隣や上の部屋の生活音が聞こえてこないか)

□ 鍵の交換はなされているか

□ ドアチェーンは問題ないか

□ インターフォン(もしくはドアスコープ)に問題ないか

□ 窓やドアはスムーズに開閉できるか、しっかり固定されているか

<リフォームを考えているなら・・・>

□ リフォーム会社の決定

共用部分も所有の一部。補修費用の負担も発生するのでしっかり確認しよう!

マンションを購入すると共用部分にも所有権が発生するため、補修費用も負担することになります。基本的には月々支払う管理費や修繕積立金から費用から充てられます。

とはいえ、積立てとして実際毎月支払うものなので、補修が増えれば費用もかさむことになります。頻繁に補修があるような建物だと困りものです。物件内部だけでなく共用部分の確認も大切になってきます。

電気の容量について

電気の容量(アンペア数)については、ブレーカーに「60A」などの記載がされています。現在の家のブレーカーを見て基準とするのも良いでしょう。ただし、仕様アンペア数によって基本料金が違ってくるので、なるべく抑えめにすることで節約にも結びつきます。以下のサイトなどが参考になります。

リフォーム会社の決定

リフォーム可の物件であることが確認でき、リフォーム会社も1社に決まっているなら、可能なかぎり現地見学の時点でリフォーム会社にも内覧に来てもらう方が確実です。

しかしまだ何社かで迷っている場合は、図面を不動産会社から取り寄せて、リフォーム会社に見てもらったうえ、こちらの要望を伝え、プランと簡単な見積もりを出してもらいましょう。それをもって会社を比較、決定しましょう。

住宅ローンとリフォームローンを一本化したローンを利用する場合には、ローンの申し込み時点で、リフォームの見積り書が必要なため、早めの決定が大事です。

2-4.購入の申込み

「購入申込書」(買付証明書、買付申込書)に希望価格、契約・引渡し希望日、ローンの有無、残代金の決済方法などを記入し、売主と最終的な契約に向けて交渉をします。

契約・引渡し希望日についてはこれからの流れを考えて決める必要が出てきます。事前に流れをしっかり把握し、余裕をもった日程を設定しましょう。

この際に値引きの交渉なども行います。売主にとっては、しっかりと買ってくれるかの見極めにもなるので誠実な対応と、資金の裏付けになるように、次項目で説明するローンの事前審査を先におこなっておくこともひとつの方法です。

<チェックポイント>

□ 購入申込書の記入

<リフォームを考えているなら・・・>

□ リフォーム会社と詳細な打ち合わせのうえ、正式な見積もりをもらう

中古マンションの価格は、売主の意向を踏まえた上で、仲介に入っている不動産会社が周辺相場、市場価格を元に相談で決めるのが基本です。

売主の気持ちを考えると、なるべく高く売りたいというのが実情でしょう。そのため、不動産会社も始めは気持ち高めの価格で設定して進めることも少なくありません。

実際の値引き価格で多いのが、価格の端数10万円台の切り捨てです。

3,190万円が販売価格の場合、端数の90万円を抜いた「3,100万円」でといった具合です。

その他では、5%~10%の値引きというのも多いです。

交渉を上手く進める大きなポイントは、

- 1.売主の意向を知ることで値下げに応じてくれそうか見極める

- 2.物件相場を知ることで値段が妥当か見極める

です。一つずつ見て行きましょう。

1.売主の意向を知ることで値下げに応じてくれそうか見極める

といっても、売主自身にじかに話を聞くより、間に立つ不動産会社に聞くのが良いでしょう。

売主の意向と一言で言っても、次の家の資金に充てたいと考えていたり、時間的に余裕があるからなるべく高く売りたいと思っていたりでさまざまだからです。

すぐに売れなくとも良い場合は強気の値段で出し続ける場合もありますし、早く売りたい場合は値段を下げてでも売ろうとするわけです。特に売り出してから時間が経っている物件の場合、早く売るためにも値引き交渉に応じてくれるケースが多いです。

この点を不動産会社の営業に確認して、売主が値下げ交渉に応じてくれそうか相談しましょう。

2.物件相場を知ることで値段が妥当か見極める

物件の価格が妥当な値段かを知っておくことで、交渉の材料のひとつになります。

物件の相場の調べ方に付いては、REINS Market Informationや国土交通省 土地総合情報システム 不動産取引価格情報検索で調べることが出来ます。

こちらの記事もぜひ参考にしてください。

「中古マンションの相場を知ろう!相場が分かる優良サイト7選」

物件の価格が妥当だとしても、物件の気になるところ、たとえば室内で修繕が必要になりそうだとか、近所の騒音などの住環境も交渉の材料の一つとなります。

さらに、次項目の「住宅ローンの事前審査」を先に済ませておくと、支払いの保証となり交渉の後ろ盾になります。

とはいえ、あまり値引きに躍起になっても売主はもちろんのこと、間に立つ不動産会社の心象も悪くなります。その点を踏まえて交渉するようにしましょう。

2-5.住宅ローンの事前審査

住宅ローンの事前審査は、ローンを申し込んだ金融機関が、あなたにローンの返済能力があるか、また購入を考えている物件を担保にできるかを確認するものです。

リフォームをする場合は、リフォームも一緒に含めるローンを選択した方がお得です。

<チェックポイント>

事前審査時に必要なもの

□ 印鑑 □ 本人確認書類(運転免許証、パスポート、健康保険非保険者証など) □ 給与確認書類(源泉徴収票、自営業の場合は確定申告書) □ 事前審査申込書 □ 購入物件の情報が分かるもの(住所、建築年月、専有面積など)

他にローンがある場合

□ 償還予定表、残高証明書

<リフォームを考えているなら・・・>

□ 概算見積り

住宅ローンの事前審査ではここが見られる! 6つのポイント

事前審査で金融機関が、どういった所に着目して審査するのかを、以下に表にしてまとめました。

| ポイント | 説明 |

|---|---|

| 返済負担率 | 年収から見た返済額の比率(25%が目安と言われるが、借入時の年齢、定年や年収から総合的に見られる)。 |

| 借入、完済時の年齢 | 基本的に完済時の年齢は80歳が上限(ただし定年後の返済年数が長くなる場合は注意)。 |

| 勤続年数 | 長ければ長い方が有利だが、定年までの年数や年収にもよる。 |

| 雇用形態 | 正社員が対象というのがほとんど(一定の収入があると保証されている場合は契約、派遣社員でも通る可能性がある。フラット35なら項目自体不問)。 |

| 他のローンの状況 | 他に現状で平行して支払うことになるローンがないか(あるとしたらそれが住宅ローンの支払いを圧迫しないか)。 |

| 返済の履歴 | クレジットカードの返済が遅れたり、税金などの滞納はないか。 |

※外国の方の場合

日本国籍があるか、永住権を持っているかがポイントになります。また、頭金の用意や、本国の支店が日本にもある場合は審査対象になる場合もあるので、審査先に確認しましょう。

これらをもとに審査されます。ちなみに事前審査に通ったからといって、住宅ローンの本審査に通るとは限りません。

そもそも審査を受け持つ機関が違うため、審査の基準も変わってきます。特に本審査までに他のローンやクレジットカードの返済、税金の滞納などをおこしてしまうと、事前審査自体やり直しになりかねないので注意が必要です。この点については住宅ローンの本審査の項目で、もう少し触れます。

返済負担率は、年収のうちどのくらいの金額を住宅ローン返済に充てることができるのか、割合でだしたもので、現在支払い中の他のローンなども含めて考えられます。計算方法は、

(年間のローンにかかる金額の総合計)÷年収×100=返済負担率(%)

となります。

たとえば、年収400万の方で住宅ローンが月々7万円、車のローンが月々3万円あったとします。この場合の返済負担率は

(7万円×12ヶ月+3万円×12ヶ月)÷400万円×100=30%

となり、返済負担率30%となります。

現在はネットで事前審査ができる金融機関も増えています。事前にホームページでしっかり確認し、ローン内容も含めて理解するようにしましょう。

事前審査が終われば物件の契約、住宅ローンの本審査、そして物件の引き渡しとなります。

無料ウェブ診断でチェック!

モゲチェックの「オンライン型住宅ローンサービス」では、ランキングサイトに出てこない最も金利の低いローンをご紹介しています。

検討中の住宅ローンと比べて総返済額がいくらお得になるか、無料でできる簡単ウェブ診断でスグに確認できます。

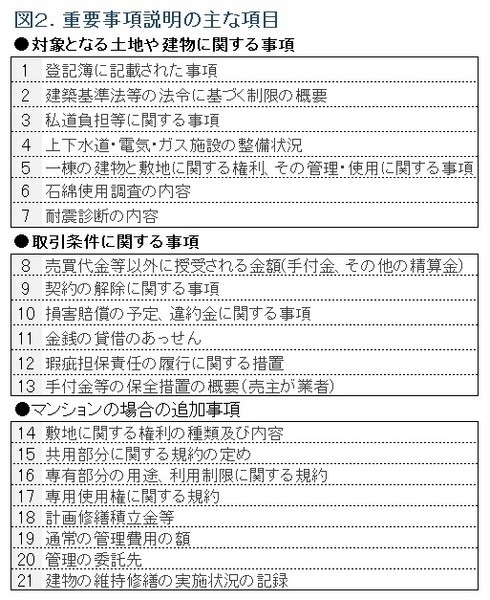

2-6.重要事項説明

契約日当日、契約文書の取り交わしの前に宅地建物取引士から買主(あなた)へ、契約の重要なポイントを説明して「契約して問題ないですか?」と確認するための「重要事項説明」がおこなわれます。

略称で重説(じゅうせつ)ともいわれ、A4にして数十枚という量があり、説明にも1〜2時間かかるため1週間程前にでも不動産会社より写しを取り寄せて理解を深めておきましょう。

<チェックポイント>

□ 事前に重要事項説明書に目を通したか

契約書の内容、物件詳細などについて、宅地建物取引士から買主へ以下のような内容で説明があります。

内容については、不動産適正取引推進機構の「これでわかる!『重要事項説明書』」に非常に分かりやすく、要点や説明がまとめられているので、参考にしながら確認をしてみてください。

2-7.売買契約

重要事項説明の後はとうとう本契約となります。

<チェックポイント>

□ 売買契約書に貼る収入印紙は用意したか

□ 手付金(売主と相談)は用意したか

□ 不動産会社への仲介手数料(全額か半額)は用意したか

□ 印鑑(実印)は用意したか

□ 本人確認書類(運転免許証、パスポート、健康保険非保険者証など)

手付金

契約締結時に支払います。基本物件価格の10%といわれますが、売主と相談して決めることもできます。支払い方法は、現金か預金小切手(銀行振出し小切手、自己宛小切手ともいう)が一般的です。

基本、契約後に自己都合でキャンセルした場合は返ってこないので注意が必要です。

ただし、契約内容に「住宅ローンの本審査に落ちた場合は返金される」という旨がある場合はその限りではないので、契約時に確認しておきましょう。

収入印紙

売買契約書など経済取引をおこなう際に納める税金で、収入印紙を貼ることで納められます。 額は以下の表のように契約金額によって異なります。

| 契約金額 | 本則税額(住宅ローンの契約) | 軽減後の税額(不動産売買契約、建設請負契約) |

|---|---|---|

| 500万円超1000万円以下 | 1万円 | 5000円 |

| 1000万円超5000万円以下 | 2万円 | 1万円 |

| 5000万円超1億円以下 | 6万円 | 3万円 |

収入印紙の購入は郵便局や法務局(登記所)が確実です。コンビニエンスストアや郵便マーク「〒」の下に「切手 はがき」「収入印紙」と書かれた看板を掲示した指定の店でも扱っていますが、金額が大きいものについては扱ってないことがほとんどなので注意が必要です。

仲介手数料(の半金)

ほとんどの場合、売買契約時のタイミングで「仲介手数料」の半額を不動産会社に支払います。

会社によって全額であったりするので事前に確認を取りましょう。

仲介手数料は売買代金の3.24%+6.48万円(税込)を上限とされていて、以下の表のように売買の金額により変わります。(売主が不動産会社で直接買う場合、仲介手数料はかかりません)。

| 売買価格 | 仲介手数料 |

|---|---|

| 200万円以下 | 5(5.4)% |

| 200万円超400万円以下 | 4(4.32)%+2万円 |

| 400万円超 | 3(3.24)%+6万円 |

半額を支払った場合、残りは最後の決済時に払うことになります。

また、住宅ローンの本審査に通らなかった場合、支払った半金は戻ってきます。

契約が済んだら住宅ローンの本審査です。本審査が終われば物件の引き渡しまでもうすぐです。

2-8.住宅ローンの本審査と契約

事前審査は金融機関でしたが、本審査は金融機関指定の保証会社(信用会社)がおこないます。

保証会社は、購入者(あなた)が住宅ローンの返済ができなくなった場合に、立替えて金融機関へ返済をおこないます。

保証会社が立替えた返済金は、購入者が購入した物件を担保とすることで回収されることになります。

つまり、金融機関に取ってはローンが回収できなくなった場合の保険であり、住宅ローンを借りようとしている人に取っては保証人の代わりとなります。

必要書類も事前審査の時と比べ、売買契約書や、重要事項説明書などの契約書類に加えて、大きな違いとして土地、建物登記事項証明、団体信用生命保険申込書兼告知書などが必要になります。

そして本審査に通れば「金銭消費貸借契約(金消契約)」、つまりローン契約となります。契約を結んで実際の融資までには3、4日かかるので注意が必要です。

<チェックポイント>

住宅ローン本審査に必要なもの

□ 住宅ローン申込書(保証委託申込書)

□ 団体信用生命保険申込書兼告知書

□ 他、金融機関から送られてきた書類

□ 売買契約書

□ 重要事項説明書

□ 購入物件の情報が分かるもの(住所、建築年月、専有面積、図面など)

□ 土地登記事項証明書

□ 建物登記事項証明書

金銭消費貸借契約に必要なもの

□ 本人確認書類(運転免許証、パスポート、健康保険非保険者証など)

□ 給与確認書類(源泉徴収票、自営業の場合は確定申告書)

□ 住民票

□ 印鑑証明(通数は金融機関に確認、大体2通以上)

□ 実印

□ 銀行印

□ 引き落し口座の通帳

<リフォームを考えているなら・・・>

□ 工事請負契約書

土地、建物登記事項証明とは

土地、建物登記事項証明は、不動産登記法に乗っ取った建築面積が記載されているものです。そのほかにも過去から現在の所有者や所有者以外の権利、抵当権、どの不動産を担保にして借入れをしているかなどが記載されています。

住宅ローンの本審査では、購入の物件を担保とするために不動産登記法による正確な物件情報から、独自に物件の価値を評価します。そのために提出を求められます。

取り寄せ方は、物件のある場所の各法務局(支局・出張所)で直接手に入れる方法と、現在ではネットで申請し、郵送か各法務局(支局・出張所)で受け取る方法があります。

発行にはお金がかかりますが(600円)、ネット申請(事前に登録が必要)+各法務局(支局・出張所)で受け取る方が若干安くなります(480円)。ネットト申請+郵送という方法もあります(500円)。

詳細は、「法務局 登記事項証明書等の請求にはオンラインでの手続が便利です」のページをご参照下さい。

団体信用生命保険申込書兼告知書とは

団体信用生命保険は、住宅ローンを借りた人が高度障害や亡くなった場合に、金融機関が保険金の受取人になって住宅ローンに充てるという生命保険です。

保険料は住宅ローンの金利に含まれているため、別途請求されることはありません。

最近3ヶ月以内に医師の治療、指導、投薬を受けたか、過去3年以内に告知書に記載の病気にかかって手術や入院をしてないか、現在病気にかかっていないかなど、通常の生命保険と変わらない審査を書面によって受けます。

ちなみに既に加入している生命保険が、住宅資金の保証も含んでいるものである場合、重複で保険料を支払うことになるため一度見直しをおすすめします。

本審査中に信用会社に提出した内容に変更が出てしまった場合、再審査となってしまいます。

よくあるのが以下の4点です。

- クレジットカードの支払いや税金、他のローンを滞納する

- 新たに別のローンを組む(リボ払いで大きな買い物をする)

- 転職や退職

- 離婚

再審査になれば時間がその分遅れ、そして再審査で通らなかった場合は、購入の申込み時に払った手付金は自己都合によるキャンセルとみなされ返ってこなくなります。

特に上記で挙げた4点については、再審査でもマイナスポイントとなってしまうため、注意してください。

もし本審査に通らなかったら・・・

住宅ローンの本審査に落ちても理由は伝えられません。しかし、再審査以外で通らない理由として考えられる主な原因は、

1.事前審査時より信用状態が悪化した 2.事前審査の申告内容に間違いがあった 3.健康状態により団体信用生命保険に加入できなかった

などが挙げられます。

1.事前審査時より信用状態が悪化した 2.事前審査の申告内容に間違いがあった

この2つで考えられるのは、過去にクレジットカードの支払い未納などで「個人信用情報」に問題がある場合です。

個人信用情報は、金融機関からの借入れや支払い状況を確認できるもので、以下の3つの法人が各金融機関、カード会社などの情報を扱っています。

それぞれ個人信用情報の請求や閲覧が利用できます。手数料が1,000円かかりますが、CICはネットで、JICCはスマートフォンでも利用、閲覧ができ便利です。(KSCは郵送のみ)

3.健康状態により団体信用生命保険に加入できなかった

この場合、金利は0.2〜0.3%上がりますが、保険の引き受け範囲を広げた「ワイド団信」を扱っている住宅ローンを利用するか、団体信用生命保険加入を必須条件としない住宅ローン(フラット35など)を検討する必要があります。

本審査を通って「金銭消費貸借契約」をおこなったら、残金決済、物件引き渡しとなります。

2-9.残金決済、物件引渡し

残金決済時に、売買契約時に払った手付け金以外の残りのお金を清算し、司法書士に物件の登記申請を依頼することで晴れて物件の引き渡しとなります。

物件の購入代金は、住宅ローンによる融資により支払われるので、一般的に住宅ローンを借りる金融機関の営業所などで、物件の売主と、物件の購入者(あなた)、不動産仲介会社の担当者、金融機関の担当者、司法書士が一緒に手続きをおこないます。

<チェックポイント>

□ 住民票(同居人全員分)

□ ローン保証料

□ ローン事務手数料

□ 本人確認書類(運転免許証、パスポート、健康保険非保険者証など)

□ 印鑑証明書

□ 物件代金の残金(手付金を差し引いた売買代金))

□ 固定資産税・都市計画税の精算金

□ 公共料金などの精算金

□ 管理費などの精算金

□ 登記費用(登録免許税、司法書士への報酬など)

□ 不動産会社への仲介手数料の残金

□ 火災保険が必要な場合は火災保険料

<リフォームを考えているなら・・・>

□ リフォーム工事開始の前に、管理会社や周辺の住人へ連絡、挨拶をする

購入の費用のうち、ローンで充てない自己資金分もこの際に支払うため、用意をしておきましょう。

その他にも、年4回支払う固定資産税と都市計画税や公共料金、管理費などを日割りで按分清算したり、不動産会社の仲介手数料、物件の所有権を異動させるための不動産登記申請費用、そしてそれをおこなう司法書士への費用など清算が多いので、事前に不動産仲介会社と相談の上、整理しておきましょう。

固定資産税は1月1日時点にその物件を所有していることがポイントとなります。

1月2日に引き渡しの場合でも、1月1日時点の所有者に1年分の固定資産税が(都市計画税も)請求されます。

中古マンションを購入した場合は、はじめに売主がまとめて固定資産税(都市計画税)を支払い、売却後の日数を日割り計算してを買主が売主に払うというのが一般的になります。

残金決済が終われば、売主、買主立会いのもと、契約時と物件の状態が変わっていないか、引渡し可能な状態かを確認の上、物件の引渡しとなります。

リフォームをおこなう場合は、ここから工事となります。近隣の方への挨拶、マンションの管理組合への届け出などが済んだらリフォームに入りましょう。

以上が、購入までの流れ、注意点になります。

3.中古マンション購入にかかわる税金と得する控除

中古マンションの購入にかかる税金とその控除についてみてみましょう。

控除の条件は色々ありますが、クリアすれば大きな得となるのでここまで含めて頑張りましょう。

3-1.不動産取得税

不動産を取得したことで発生する税金です。引き渡しの半年~1年半後に、都道府県から納税通知書が送られてきます。

控除を受けるためには、不動産を取得してから通常60日以内に各都道府県税事務所などで、不動産取得税減額申告手続きを行う必要があります。

東京都の場合、都税事務所へ以下の書類を提出します。

- 売買契約書

- 最終代金領収書

- 登記事項証明書(土地・建物)

- 住民票など自己の居住の用に供することを証するもの

- 各部屋の床面積が分かる平面図

不動産取得税の計算方法は、土地と建物(住宅用)でそれぞれ

課税標準額×税率=不動産取得税額

となります。

課税標準額とは、総務大臣が定めた「固定資産評価基準」によって決定された価格のことで、原則「固定資産課税台帳登録価格」というものになります。

住宅用の土地と家屋にかかる税率は3% (2021年(令和3年)3月31日までに取得した場合)で、それぞれに軽減があります。軽減の内容は県によって若干異なります。(各都道府県のホームページなどで調べることもできるので、まずは「県名+不動産取得税」でネット検索してみてください。)

中古マンション(建物のみ)の軽減に関しては以下の3つの条件を満たす必要があります。

- 床面積50~240m²以下であること

- 自分が住む住宅であること

- 「1982年1月1日以降に新築された住宅」もしくは「新耐震基準に適合していることが証明されているもの」もしくは「購入後に耐震改修工事を行い、一定の耐震基準に適合すると証明された住宅」

1~3の条件が満たされた場合、課税標準から建物が建てられた時期によって決められた額が控除されます。

| 新築された日 | 控除額 |

|---|---|

| 1954年7月1日~1963年12月31日 | 100万円 |

| 1964年1月1日~1972年12月31日 | 150万円 |

| 1973年1月1日~1975年12月31日 | 230万円 |

| 1976年1月1日~1981年6月30日 | 350万円 |

| 1981年7月1日~1985年6月30日 | 420万円 |

| 1985年7月1日~1989年3月31日 | 450万円 |

| 1989年4月1日~1997年3月31日 | 1,000万円 |

| 1997年4月1日以後 | 1,200万円 |

土地の軽減に関しては、土地取得後の1年以内にその土地に立つ住居を取得(新築するも含む)することなので、中古マンションな場合はすでに満たしていることになります。

ただし控除内容については以下のいずれかの高いほうが適用されます。

- 45,000円(税額が45,000円未満である場合はその税額)

- 土地1m²当たりの課税標準額÷2×住宅の床面積の2倍(上限200m²まで)×3%

実際に、土地面積80m²、住宅の床面積を70m²、土地の課税標準額を2,000万円の条件で計算すると、

(2,000万円÷80×1/2)×(70×2)×3%=52万5,000円

となり、45,000円より高いのでこの額が控除対象となります。

3-2.所得税から引かれる住宅ローン減税

住宅ローンを利用して、住宅を購入した際に10年間に渡り、毎年末の住宅ローン残高の1%が所得税より控除されるというものです。

物件を購入したあと、下図のような流れで翌年の確定申告時に必要書類を提出して申請します。

ただし、控除には以下の条件があります。

- 床面積が50m²以上であること

- 借入金の償還期間が10年以上であること

- 1981年(昭和56年)6月以降にの新耐震基準を満たしていること

- 年収が3000万円以下であること(3000万円を超える年は住宅ローン控除が利用できない)

- 増改築(リフォーム)等の場合、工事費が100万円以上であること

詳細は「国土交通省 すまい給付金 住宅ローン減税制度の概要」をご覧ください。

4.まとめ

おつかれさまでした。中古マンションといえどもリフォームをすれば長年の住処となり得ます。確かに購入までの道のりは準備も過程も多く、なにかと大変ですが、苦労すれば愛着も湧くものです。

是非ともチェックポイント表を活用し、不動産会社ともリフォーム会社とも連携して後々で焦らない、そして後悔しない中古マンション購入を実現してください!

(2019/08/16追記:不動産取得税税率の軽減措置の適用期限の延長に伴い、一部表記を修正しております。)

(2019/09/5追記:すまい給付金の消費税増税にあわせた適用内容改正に伴い、一部表記を修正しております。)

「住宅ローンはできるだけ金利の低いところで借りたい!」

そんなあなたにぴったりなのが、

モゲチェックの「オンライン型住宅ローンサービス」

多数の金融機関が提供する住宅ローンの中からあなたが借りられる最も低い金利※のローンをご紹介。

検討中の住宅ローンよりもお得に借り入れできるかも!?

*付帯する団体信用生命保険を加味して最も低いと当社が判断する金利。