セカンドハウスローンとは、普段生活している住宅とは別の住まいの取得に利用できるローンです。一般的な住宅ローンに比べ、審査が厳しいなどの特徴があります。

本記事ではセカンドハウスローンの概要や、一般的な住宅ローンとの違い、主な金融機関のセカンドハウスローンの融資条件を解説します。

住み替えをお考えの方は「住み替えに成功するためのコツ」もご覧ください。

- 「家を売りたいけど、どうしたらいいか分からない方」は、まず不動産会社に相談を

- 「不動産一括査定」なら複数社に査定依頼でき”最高価格(※)”が見つかります ※依頼する6社の中での最高価格

- 「NTTデータグループ会社運営」のHOME4Uなら、売却に強い不動産会社に出会えます

Contents

1.そもそもセカンドハウスとは?

セカンドハウスとは、「第二の家」という直訳からもわかるとおり、主に生活している住まいとは別に所有する、居住用建物のことです。

自宅と職場の距離が遠い場合に、職場近くのセカンドハウスから通勤することで負担を軽減したり、気に入った環境で週末を過ごしてリフレッシュしたりといった目的で所有します。

最近は、テレワークの拠点としてや、将来移住して老後を過ごす住まいとしてセカンドハウスを持つ方も増えています。

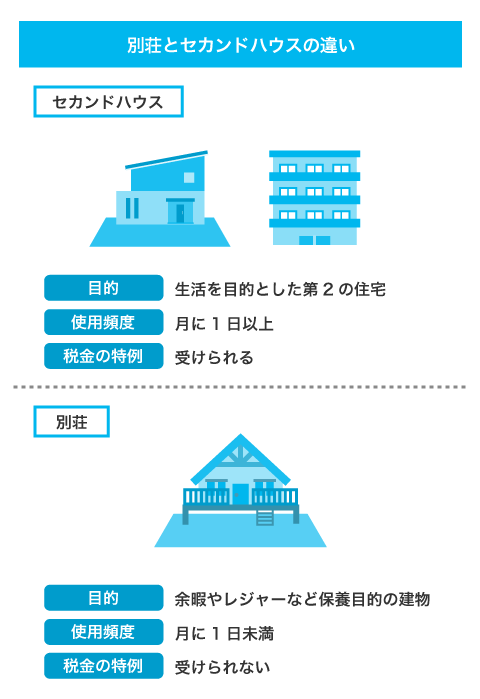

セカンドハウスと似た目的の建物に別荘がありますが、税制上この2つの建物は区別されています。

税制上のセカンドハウスは、あくまで生活することを目的とした「住宅」です。特定の人物が年間を通じて毎月1日以上、宿泊を伴う居住をするなど、自治体が定める条件を満たすことで、不動産取得税や固定資産税の軽減措置の適用を受けられます。

これに対して、夏休みや年末年始などの長期休暇の際に余暇やレジャーを楽しむための別荘は、保養目的の建物と見なされます。生活を目的とした住宅とは区別され、税制優遇の対象外となります。

2.セカンドハウスローンの特徴

セカンドハウスローンは、自宅以外の住宅購入に利用できるローンです。本人や家族が利用する目的であれば、セカンドハウスだけでなく、別荘などの限られた時期のみ使う住宅の購入にも利用できます。

ただし、セカンドハウスローンを利用して購入した住宅を貸し出したり、事業目的で利用したりすることはできません。また、借地上の建物にはセカンドハウスローンは利用できないとする金融機関もあります。

現在、自宅の住宅ローンを返済中でも、追加でセカンドハウスローンを利用することは可能です。ただし、収入の安定性やローン返済の負担率、健康状態などについての金融機関の審査に通過する必要があります。

3.セカンドハウスローンと一般的な住宅ローンの違い

セカンドハウスローンは、生活の拠点とは別の住宅を取得することが目的の融資です。そのため、生活の拠点とする住宅の取得が目的である一般的な住宅ローンとは、異なる点がいくつかあります。

ここでは、セカンドハウスローンと一般的な住宅ローンの主な違いである、次の3点について解説します。

3-1.一般的な住宅ローンと比べて審査が厳しい

セカンドハウスローンは、一般的な住宅ローンに比べて審査が厳しい傾向にあります。これは、複数の住宅を所有すると維持費などの経済的な負担が増すため、十分な返済能力があるかを金融機関が慎重に審査するためです。

また、自宅の住宅ローンの借り入れがすでにある場合、二重の支払いになるため、審査がさらに厳しくなることも考えられます。

セカンドハウスローンを借りることで、収入に対するローンの返済負担率が金融機関の定めた割合を超える場合には、借り入れはかなり難しいと言えるでしょう。

こうしたことから、セカンドハウスローンを検討する際は、早めに金融機関の審査を受け、借り入れが可能か確かめておくことをおすすめします。

3-2.一般的な住宅ローンと比べて金利が高い

セカンドハウスローンの金利は、一般的な住宅ローンに比べて高い傾向があります。参考に、2024年8月26日時点の、主要な銀行のセカンドハウスローンの金利と一般的な住宅ローンの金利を比べると以下のようになっています。

| 金融機関名 | セカンドハウスローン (変動金利型) |

住宅ローン (変動金利型) |

|---|---|---|

| イオン銀行 | 0.72%~(※) | 0.38%~(※) |

| 三菱UFJ銀行 | 住宅ローンのコース別金利に0.8%上乗せ | 0.345%~(※) |

| SMBC信託銀行 | 1.17%(※) | 0.48%(※) |

※金利は2024年8月26日時点のものであり、毎月見直されます。借り入れの際は、各金融機関の公式サイトなどで最新の金利をご確認ください。

金利が高ければ、同じ額を一般的な住宅ローンで借りるよりも返済総額が増えることになります。実際にセカンドハウスローンを借りる際は、その時点での金利を確認し、返済額を試算したうえで借り入れを申し込むようにしましょう。

3-3.住宅ローン控除が受けられない

セカンドハウスローンは、一般的な住宅ローンで受けられる「住宅ローン控除」の対象にはなりません。住宅ローン控除とは、年末時点での住宅ローン残高の0.7%が、所得税や住民税から最長13年間控除される制度です。

この住宅ローン控除の対象は、「主として」居住する住宅です。そのため、限られた期間しか使わないセカンドハウスは主として居住する住宅ではないと見なされ、控除の対象外となるのです。

ただし、現在主な生活拠点としている住宅を売却し、セカンドハウスに住み替える場合には、住宅ローン控除の適用を受けられます。

セカンドハウスを購入、あるいは新築してから6か月以内に居住し始め、さらに住宅の引き渡しを受けた年の12月31日までその住宅で継続して生活することが適用を受ける条件です。

4.セカンドハウスローンを取り扱う金融機関

ここからは、セカンドハウスローンを取り扱う代表的な金融機関と、主な融資条件を紹介します。

記載の情報は2024年8月28日時点のものであり、実際の借入時の条件とは異なる場合があります。また、金利は毎月見直しが行われるため、各金融機関の公式サイトなどで最新の情報をご確認ください。

| 金融機関名 | 借入可能額 | 借入可能期間 | 借入可能年齢 | 必要年収・所得 | 金利タイプ | 取扱手数料 |

|---|---|---|---|---|---|---|

| イオン銀行 | 200万円以上2億円以内 | 3年以上35年以内 | 満18歳以上満71歳未満、かつ完済時年齢満80歳未満 | 500万円以上 | ・変動金利 ・固定金利 (2年、3年、5年、7年、10年) |

1.定額型 110,000円(税込) 2.定率型 借入金額の2.2%(税込) |

| 三菱UFJ銀行 | 500万円以上1億円以内 | 2年以上35年以内 | 18歳以上70歳の誕生日まで、かつ完済時80歳の誕生日まで | − | ・変動金利 ・固定金利型 (1年・2年・3年・5年・7年・10年・15年・20年) |

借入金額の2.2% |

| SMBC信託銀行 | 1,000万円以上2億円まで | 1年以上35年以内 | 満18歳以上、かつ完済時満80歳の誕生日まで | 500万円以上 | ・変動金利 ・固定金利(10年型) |

1.金利重視プラン 借入金額の2.2%(税込) 2.初期費用重視プラン 22,000円(税込) |

| ARUHIフラット35(※) | 100万円以上8,000万円以下 | 15年以上50年以内 | 満70歳未満(ARUHIフラット50の場合は満44歳未満) | 年収に占める年間合計返済額の割合による ・年収400万円未満の場合30%以下 ・400万円以上の場合35%以下 |

全期間固定金利 | 要問い合わせ |

| 楽天銀行(フラット35) | 100万円以上8,000万円以下 | 15年以上35年以内 | 満70歳未満、かつ完済時年齢満80歳未満 | 年収に占める年間合計返済額の割合による ・年収400万円未満の場合30%以下 ・400万円以上の場合35%以下 |

全期間固定金利 | 借入金額 × 1.43%(税込) |

| 千葉銀行 | 1億円以内 | 1年以上35年以内 | 満18歳以上満70歳未満、かつ完済時年齢満80歳未満 | − | ・変動金利型 ・固定金利型 |

・銀行事務取扱手数料44,000円(税込) ・保証会社事務取扱手数料11,000円(税込) |

※ARUHIフラット35は、フラット20・フラット35・フラット50の総称です。

まとめ

セカンドハウスローンは、生活の拠点とは別の住まいであるセカンドハウスや別荘の購入に利用できるローンです。一般的な住宅ローンとの主な違いとしては、審査が厳しく金利も高いこと、住宅ローン控除の適用を受けられないことが挙げられます。

各金融機関のセカンドハウスローンには、借入額や取扱手数料などにおいて違いがあります。借入先を検討する際は、融資条件の違いをしっかりと確認することが大切です。

今の家を売却してセカンドハウスに住み替えることをご検討中の方は、一括査定サービス「不動産売却 HOME4U(ホームフォーユー)」のご利用をおすすめします。

最大6社の不動産会社にまとめて査定依頼ができます。ぜひご活用ください。

- 「家を売りたいけど、どうしたらいいか分からない方」は、まず不動産会社に相談を

- 「不動産一括査定」なら複数社に査定依頼でき”最高価格(※)”が見つかります ※依頼する6社の中での最高価格

- 「NTTデータグループ会社運営」のHOME4Uなら、売却に強い不動産会社に出会えます

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_pc_banner.png&nocache=1)

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_sp_banner.png&nocache=1)