相続した不動産を売りたい場合は、相続発生から遺産分割、登記、売却、納税まで一連の流れを理解する必要があります。

不動産売却の手続きに加え、相続手続きも複雑なことから、全体の把握を難しく感じる人も多いでしょう。本記事で不動産の売却について理解を深めましょう。

- 相続手続きから不動産を売却するまでの流れ

- 相続不動産の分割方法

- 相続した家の売却に伴いかかる税金と特例

Contents

1.相続した不動産を売る流れ

これから相続する不動産を売却するには、まず相続を完了させて、その後に売却を行います。

以下では、『不動産を相続する流れ』と『不動産売却する流れ』をそれぞれ解説していきます。

売却完了までの全体像を把握できる様になりましょう。

1-1.不動産を相続する流れ

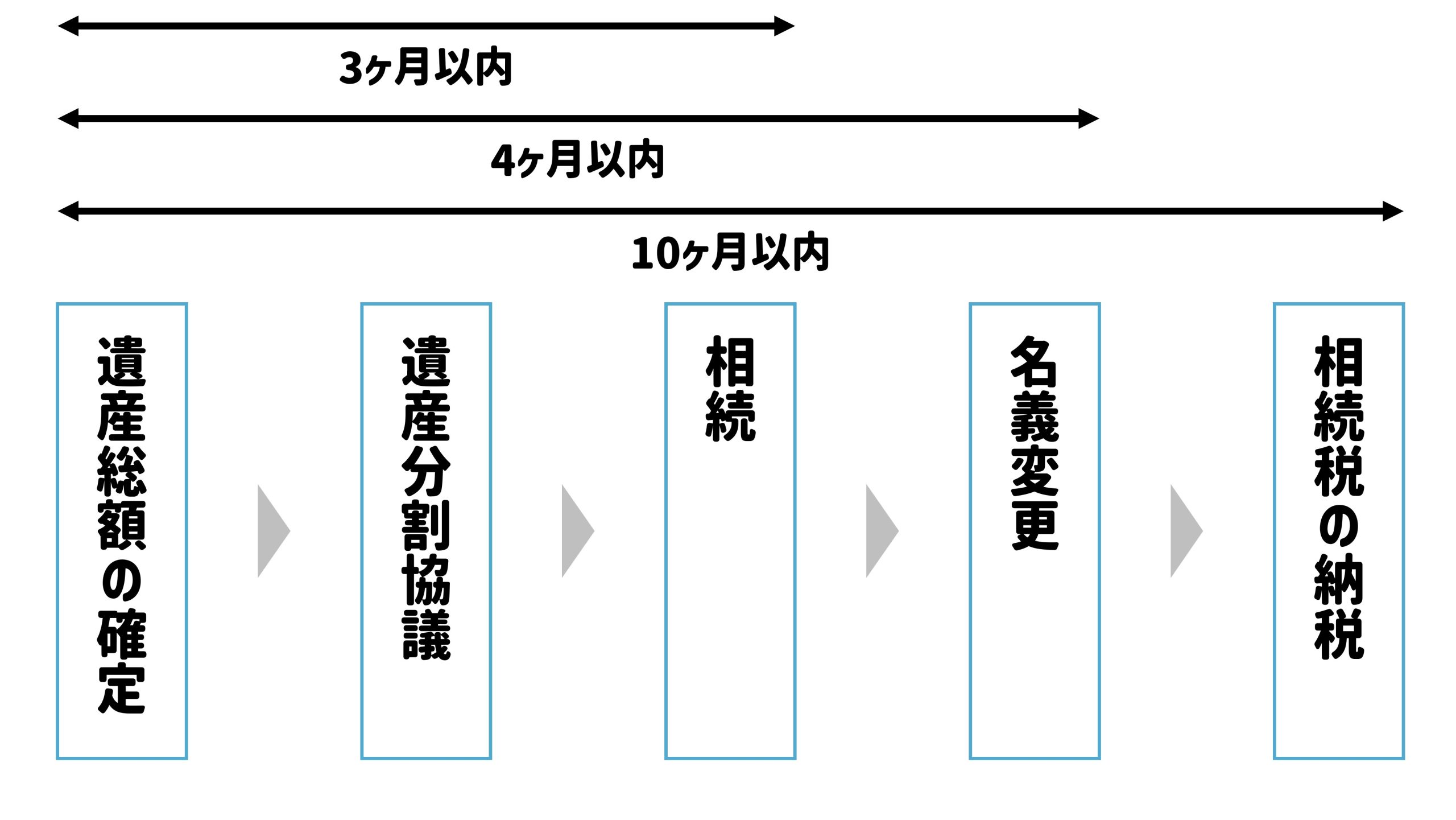

相続が発生し、相続財産に不動産がある場合には「遺産総額の確定」「遺産分割協議」「相続」「名義変更」「相続税の納税」の手順を踏む必要があります。

相続税には、相続発生から10ヶ月以内という納付期限があるため、もし不動産を売却し、売却して得た資金で相続税を納税しようと検討している場合には、手早く手続きを済ませる必要があります。

遺言書があるか調べて相続の仕方を決める

まずは、被相続人(故人)の遺言書があるかを調べましょう。

遺言書がある場合は、その内容に則って相続します。

遺言書がない場合、または遺言書が合っても相続人全員が同意がある場合は、遺産分割協議によって誰が何を相続するかを決めます。

万が一遺産分割協議でまとまらない場合は、離婚調停や裁判をへて、法定相続分に基づいた相続をします。

相続財産と相続人の確定

不動産や現金のようなプラスの資産だけでなく、借金のようなマイナスの資産も相続の対象になります。

まずは、相続する物が何で、どれだけあるのかを確定させましょう。

相続を進めるために、相続人が誰であるかを確定させましょう。

相続人の中で、「相続したくない」と考える人は、『相続放棄』や『限定承認』を検討できます。

| 概要 | 期限 | |

|---|---|---|

| 相続放棄 | プラスの財産とマイナスの負債全てを放棄する | 相続を知った日から3カ月以内 |

| 限定承認 | 相続するプラスの財産を限度にマイナスの財産も相続 (マイナスの財産が多い場合に有効な手段) |

相続を知った日から3カ月以内 |

遺産分割協議して相続内容を確定

遺産総額の確認ができたら、誰がどの遺産を相続するか決定する「遺産分割協議」をします。

もし、有効な遺言書が残されていて、遺言内容が相続人の権利を侵害していない、相続人全員が納得している場合には、遺言書の内容どおりで相続をすすめます。

しかし、遺言書が残されていない場合や、内容に不備がある場合、相続人が遺言内容に納得していない場合には「遺産分割協議」が必要です。

「遺産分割協議」は誰がどの財産を相続するか決定する相続人同士の話し合いですが、協議がもつれると相続税の納税期限を超えることがあるでしょう。

その場合、遺産分割協議自体には期限がないため、遺産総額から算出した相続税を一旦代表者が納税し、遺産分割協議を継続する方法があります。

不動産の名義変更をする

不動産を相続する場合は、その後に名義変更をする必要があります。

不動産の名義変更には、所有権移転登記という手続きが必要で、相続登記とも呼ばれます。

不動産の相続登記は2024年4月1日から義務化され、登記しなければペナルティが発生するので、確実に手続きを済ませておきましょう。

司法書士へ登記を依頼すれば、面倒な手続きや、書類の準備が楽になります。

相続税を納税する

最後に、相続した遺産の割合に応じた相続税額を税務署に申告し、納税します。

相続税は税務署の窓口で納付する他に、金融機関窓口やコンビニエンスストアでの納付、クレジットカード決済により納付する方法があります。

相続税の納付期限は「相続が発生したことを知った日の翌日から10か月以内」です。

申告期限が過ぎると延滞税が発生するので、間違いなく手続きを進めておきましょう。

1-2.不動産を売却する流れ

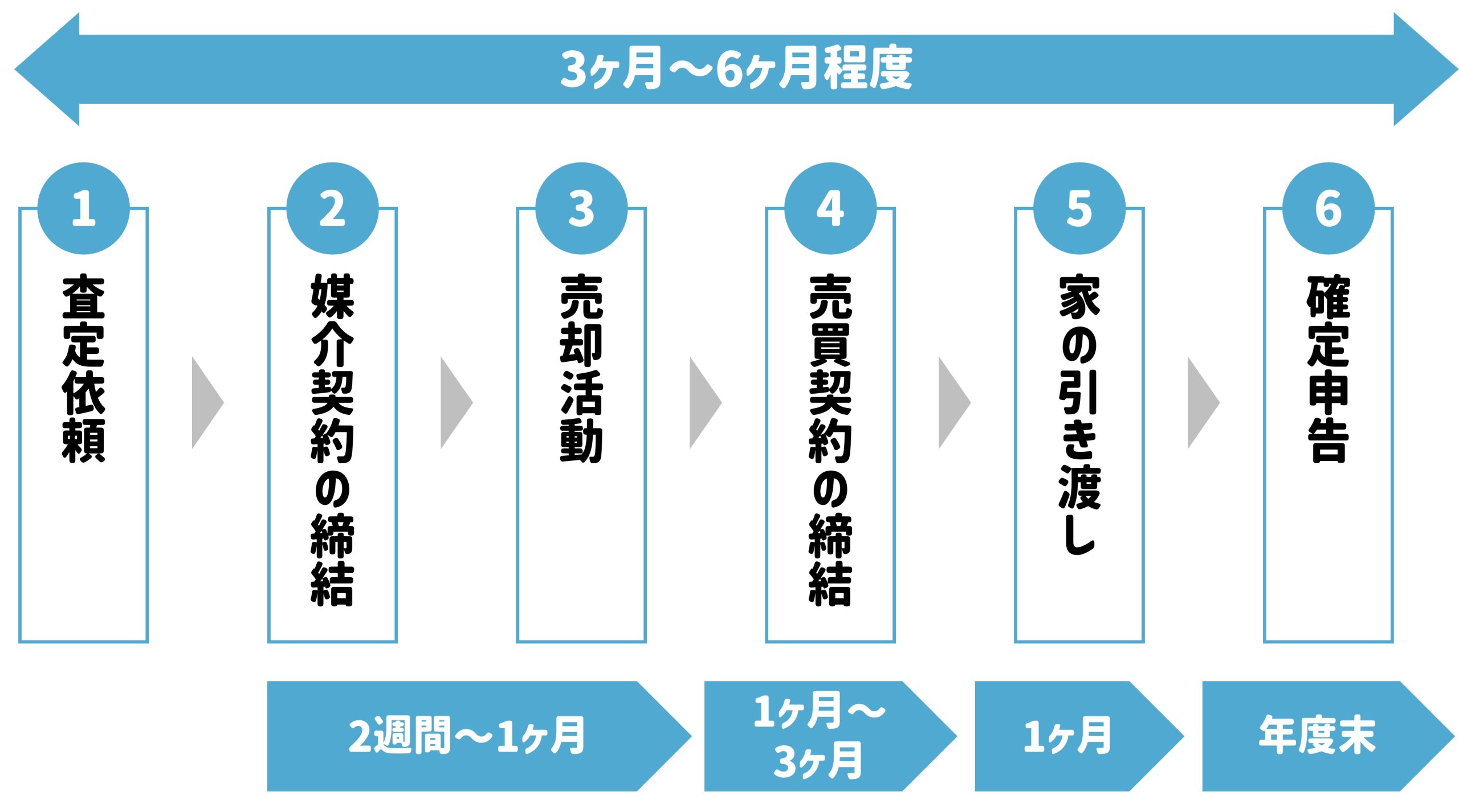

不動産を相続し売却するためには、査定、媒介契約の締結、売却活動、売買契約、家の引渡し、確定申告の順番で手続きを進める必要があります。

前提として、不動産の名義変更(相続登記)を済ませておく必要があります。

査定依頼

最初にすることは売却する不動産の査定です。

査定を不動産会社に依頼し、売却できる金額、査定の根拠、近隣の取引事例、市場の状況、競合物件、売却の方針などを知ることができます。

可能ならば査定依頼する前にある程度自分自身でも相場の確認をおすすめします。

それにより、査定金額が相場と離れていないか、離れている場合はその根拠は明確か、説明が分かりやすいかどうかを確認できます。

査定結果や不動産会社の説明を判断し、不動産会社を選定しましょう。

査定依頼は、最大6社にまとめて依頼ができる不動産売却 HOME4U(ホームフォーユー)をご活用ください。

簡単に複数社を比較し、信頼できる不動産会社を見つけやすくなります。

- 「不動産を売りたいけど、どうしたらいいか分からない方」は、まず不動産会社に相談を

- 「不動産一括査定」なら複数社に査定依頼でき”最高価格(※)”が見つかります ※依頼する6社の中での最高価格

- 「NTTデータグループ会社運営」のHOME4Uなら、売却に強い不動産会社に出会えます

媒介契約の締結

不動産会社を選定したら販売委託でもある媒介契約を締結します。

媒介契約は3種類「一般媒介契約」「専任媒介契約」「専属専任媒介契約」があり、それぞれ内容が異なります。

不動産会社を1社に絞り込めない場合には一般媒介契約をしましょう。

1社に絞り込んだうえで自分自身でも買い手を探す場合には専任媒介契約を、絞り込んだ会社に販売を全任する場合には専属専任媒介契約を選択しましょう。

販売活動・契約・引渡し

媒介契約後には販売活動、買い手が見つかれは売買契約、引渡しと流れていきます。

契約から引渡しまでは最短でも3か月程度、販売活動の期間を考えると販売から引渡しまで最低6か月以上の期間がかかります。また、相続した家の築年数や立地条件などによっては長期になる可能性もあります。

査定や媒介契約の期間も考えると半年程度の期間がかかることが一般的です。

もし、売却を急いでいる場合には、素早く不動産売却できる業者買取などを検討すると良いでしょう。

確定申告

最後に不動産売却して引渡した翌年に確定申告しましょう。

確定申告は売却によりいくらの利益が発生し、いくら納税しなければならないのかを自ら計算して申告、納税する制度です。

不動産の取得費や、建物があれば経年劣化による資産価値の減少を示した減価償却などを計算しなければなりません。

確定申告は期限が決められています。不動産を売却した翌年の2月16日から3月15日の間が申告可能な期間ですので、忘れずに手続きを行いましょう。

確定申告は複雑な計算や書類作成なども多いため、自信がなければ税理士や不動産会社など専門家に依頼することをおすすめします。

2.相続した不動産の相続登記(名義変更)の方法

ここでは相続した不動産の相続登記(名義変更)について解説します。

相続登記の義務化に伴いより重要度が高まった相続登記ですが、名義人の確認と必要書類を間違いなく準備することが重要です。

2-1.登記事項証明書を取得し名義人を確認

相続内容が決定し不動産を相続することになったら、名義人を確認するために登記事項証明書を取得しましょう。

登記事項証明書とは登記簿謄本とも呼ばれ、最寄りの法務局で取得、またはインターネットで取得できます。

登記事項証明書には不動産名義人の住所氏名、所在や大きさ、構造や地目などが記されていますが、特に重要なのは所有者の項目です。

相続する不動産が亡くなった被相続人だけの名義ならば複雑な手続きは不要ですが、代々受け継がれてきた不動産で、他の親族の名義もあればその名義人の合意も必要です。

その親族が亡くなっていて相続登記されていなければ、親族の相続人を確認し遺産分割協議書を作成しなければなりません。

また、相続した不動産がそもそも相続登記されておらず、何代か前の直系親族の名義になっていることもあるでしょう。

その場合、相続登記には相続人全員の合意が必要になるため、相続人全員と連絡を取るだけでも膨大な労力がかかります。

相続した不動産の名義によっては相続登記の難易度が変わるので、必ず登記事項証明書を取得し相続人を確認しましょう。

2-2.必要書類を準備する

相続登記のために必要になる書類は以下のとおりです。

- 被相続人死亡後の戸籍謄本(戸籍全部事項証明書)

- 被相続人の除住民票

- 相続人全員の戸籍謄本と住民票

- 固定資産税の評価証明書

- 遺言書(有効な遺言書がある場合)

- 遺産分割協議書(遺産分割協議を行った場合)

必要書類を揃えたら司法書士に依頼します。

このとき司法書士への報酬と、登録免許税を司法書士に預け、登記申請時に代わりに納税してもらいます。

2-3.不動産を管轄する法務局に書類を提出

必要書類を揃えたら、不動産を管轄する法務局に作成した登記申請書と併せて提出します。

このときに登録免許税を納税しましょう。

登録免許税は登記申請書に収入印紙を貼り付け、消印することで納税されます。

司法書士に依頼した場合でも同様です。申請後1週間程度で登記が完了します。

2-4.「登記識別情報通知書」を受け取る

登記が完了すると「登記識別情報通知」という書類が発行されます。

登記識別情報通知とは、不動産の権利証のことです。登記識別情報通知には所在・地番・家屋番号など不動産の情報や、不動産番号、受付年月日などの登記情報と併せて、登記識別情報という12桁の符号が記載されています。

12桁の番号自体に効力があるため、通常、剥がしたら貼り直せないシールが貼られています。

この番号を他人に控えられると権利証が盗まれるのと同義なので、利用目的がなければシールを剥がさずに保管しておきましょう。

3.相続する不動産を分ける4つの方法

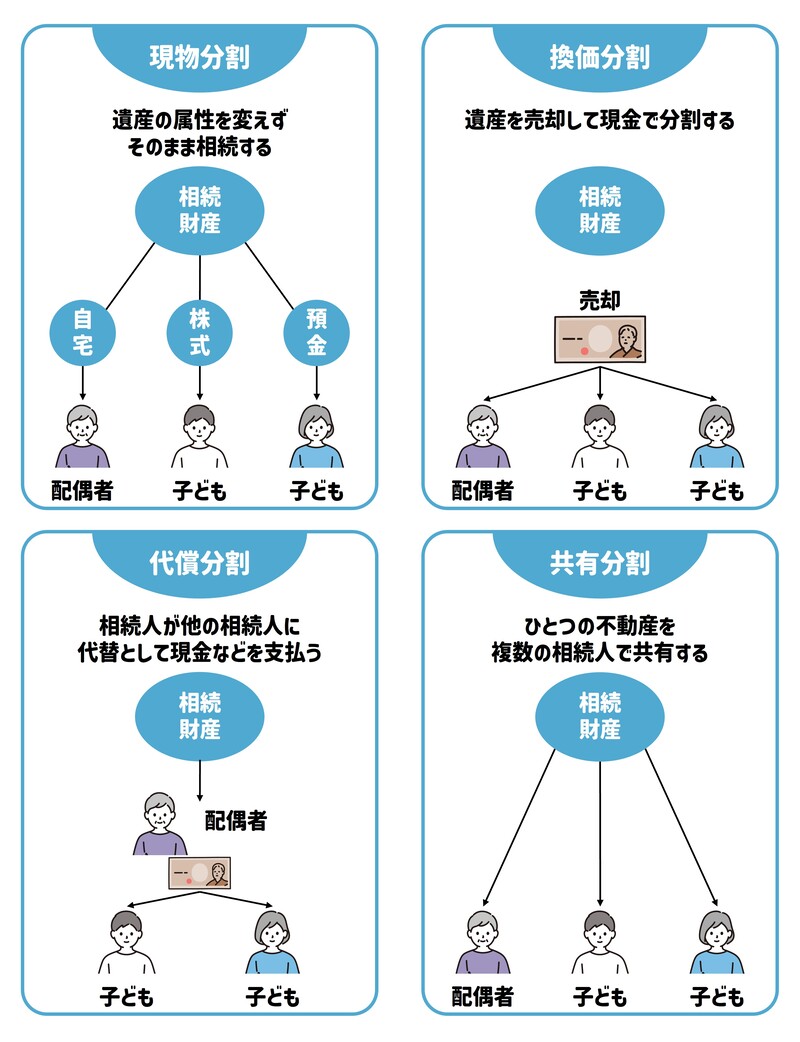

相続時の不動産の取り扱いは以下の4種類で、遺産分割協議によってその方法が定められます。

- 遺産の属性を変えずそのまま相続する現物分割

- 遺産を売却して現金で分割する換価分割

- 相続人が他の相続人に代替として現金などを支払う代償分割

- ひとつの不動産を複数の相続人で所有する共有分割

それぞれどのような内容なのか確認しましょう。

3-1.現物分割

現物分割とは、財産の属性を変えることなくそのまま相続することです。

例えば不動産ならば不動産のまま、株式ならば株式をそのまま相続します。相続財産が土地だけならば、相続人数で土地を単純に分割して相続することも現物分割です。

売却するなどの手間がかからないのでスムーズに名義変更できますが、財産の価値が異なるので、相続人で平等に分割することが難しい分割方法です。

3-2.換価分割

換価分割は、財産を売却し現金に変えて相続することです。

不動産ならば売却して現金にするので、平等に財産を分割できることがメリットです。

デメリットとしては売却に時間がかかることと、売却を依頼する不動産会社や、売却価格に対して相続人全員の合意が必要なことです。

3-3.代償分割

代償分割とは他の財産より高額な資産価値を有する財産を相続した相続人が、他の相続人に対して資産を渡し、平等に相続する方法です。

たとえば3,000万円の資産価値を有する土地を相続した人が、1,500万円の現金を相続した他の相続人に対し1,500万円の現金を支払うことで平等に相続します。

メリットとしては相続人同士で平等に資産を分け合うことになるのでトラブルになりづらいことです。

デメリットは、他の相続人に渡せる資産を有していなければ分割が成立しない点です。

3-4.共有分割

共有分割は、相続人全員で持ち分を平等に所有して相続する分割方法です。

4人の相続人で不動産を相続するならば、持ち分を25%ずつ保有し、相続登記します。

メリットとしては不動産など分けづらい財産を平等に分けられますが、将来的な売買や不動産の利用の際に名義人の許可が必要な点がデメリットです。

4.【費用一覧】相続した家を売る際いくらかかる?

相続した不動産を売却するためには諸費用がかかります。税金以外でかかる諸費用は以下のとおりです。

| 仲介手数料 | 売却金額×3%+6万円+消費税 |

|---|---|

| 測量費用 | 35万円から80万円程度 |

| 解体工事費用 | 木造:坪3万円~坪5万円 鉄骨造:坪4万円~6万円 コンクリート造:坪6万円~坪8万円 |

| クリーニング・リフォーム費用など | 内容によって異なる |

補足として、測量費用が必要なケースは売却する不動産の測量図がなく、隣地との境界などが不明瞭な場合です。

それでも売却自体は可能ですが、境界が不明瞭だと買い手が減るだけでなく、売却価格も下がってしまう可能性があります。

解体工事費やクリーニング、リフォーム費用は建物がある場合で、建物の状況により判断します。

もし建物が利用できないくらい古ければ解体工事が必要ですが、時期、残置物の有無、庭や土地の形状、近隣との位置関係により解体工事費は大きく変動するので、必ず見積りを取得しましょう。リフォーム費用やクリーニング費用も同様です。

5.【税金一覧】相続した家を売る際にかかる税金は?

相続した不動産を売却する際には複数の税金が課税されます。

詳細は以下のとおりです。

| 相続税 | (遺産総額-基礎控除3,000万円+600万円×相続人数)×税率 上記で算出した相続税額を相続人の相続割合によって分割し納税 |

|---|---|

| 印紙税 | 売買契約書に貼り付けて消印することで納税 契約金額によって印紙税は変動する |

| 譲渡所得税 | {売却金額-(取得費-減価償却費)-譲渡費用}×税率 |

| 登録免許税 | 相続登記時に発生、不動産の固定資産税評価額によって異なる |

| 消費税 | 仲介手数料や司法書士への報酬に対して消費税が課税される |

譲渡所得税は不動産の売却益に対して課税される税金で、損失が発生した場合には課税されません。ポイントは取得費で、不動産購入時の金額が分かることにより、課税対象になる売却益は大幅に削減されます。

一方で取得費が不明確な場合には、売却金額の5%を概算取得費として計算します。概算取得費は計算が非常に容易ですが、譲渡所得税が高額になりやすい計算方法です。

相続不動産の取得費を調べることは難しいですが、可能な限り調査し、当時の契約書など金額が分かるものを用意しましょう。

相続や売却。不動産を誰かに譲る場面では必ず費用や税金が伴います。

不動産の処分方法などが決まっていない方は、費用、税金なども参考に考えていきましょう。

6.相続した家の売却で使える特例

相続後に不動産を売却する場合、状況によっては節税のための特例が利用できます。

それぞれ細かな適用要件がありますが、大きく分けると「自宅として使っている家」か「相続後に誰も住まず空き家になる家」かで使える特例が異なります。

6-1.自宅として使っている家の売却に使える特例

売却する不動産が売主にとっての自宅(居住用財産)を売却する場合は、以下の特例が利用できます。

| 特例名称 | 説明 |

|---|---|

| 3,000万円特別控除の特例 | 譲渡所得から3,000万円まで控除できる No.3302 マイホームを売ったときの特例 |

| 10年超え所有軽減税率の特例 | 譲渡所得税20.315%を14.315%に軽減できる No.3305 マイホームを売ったときの軽減税率の特例 |

| 特定居住用財産の買い替え特例 | 課税対象の譲渡益を将来の売却まで繰り延べられる No.3355 特定のマイホームを買い換えたときの特例 |

| 買換えにかかる譲渡損失の損益通算・繰越控除の特例 | 譲渡損失を他の所得のと合算でき、相殺しきれない分は3年間繰越できる No.3370 マイホームを買換えた場合に譲渡損失が生じたとき(マイホームを買換えた場合の譲渡損失の損益通算及び繰越控除の特例) |

| 住宅ローンが残っている家の売却にかかる譲渡損失の損益通算・繰越控除の特例 | 譲渡損失を他の所得のと合算でき、相殺しきれない分は3年間繰越できる No.3390 住宅ローンが残っているマイホームを売却して譲渡損失が生じたとき(特定のマイホームの譲渡損失の損益通算及び繰越控除の特例) |

| 相続財産を譲渡した場合の取得費の特例 | 相続税の一部を譲渡所得を計算する際の取得費に加算できる No.3267 相続財産を譲渡した場合の取得費の特例 |

実際に適用可能かどうかは、それぞれの適用要件を満たす必要があるので、国税庁の該当ページからご確認ください。

6-2.相続後に誰も住まない空き家売却に使える特例

被相続人が生前一人で利用していた家で、相続後に空き家となる家を売却する際は以下の特例が適用できます。

| 特例名称 | 説明 |

|---|---|

| 相続空き家の3,000万円特別控除の特例 | 譲渡所得から3,000万円まで控除できる No.3306 被相続人の居住用財産(空き家)を売ったときの特例 |

| 相続財産を譲渡した場合の取得費の特例 | 相続税の一部を譲渡所得を計算する際の取得費に加算できる No.3267 相続財産を譲渡した場合の取得費の特例 |

実際に適用可能かどうかは、それぞれの適用要件を満たす必要があるので、国税庁の該当ページからご確認ください。

相続した不動産を売却するなら不動産一括査定サイト不動産売却 HOME4U(ホームフォーユー)での査定依頼がおすすめです。

国内初の不動産の一括査定サービス不動産売却 HOME4Uでは20年の実績を元にした審査基準を設けています。全国の優良企業2,100社の中からお客様の条件にあった会社を不動産売却 HOME4Uがピックアップし、その中から最大6社まで選択することができます。

査定を依頼する会社を探すなら、不動産売却 HOME4Uをぜひご活用ください。

7.相続した家を売却する時の5つの注意点

相続した家を売却する時は、以下5つに注意しましょう。

- 特例を利用するなら3年以内に売却する

- スムーズに高く売ってくれる不動産会社選びが重要

- 共有名義の場合は全員の同意が必要

- 換価分割時に贈与になる可能性

- 取得費不明の税金で損する可能性がある

7-1.特例を利用するなら3年以内に売却する

相続後の不動産売却で使える特例のうち、以下2つは、相続開始から3年を目安に売却しなければ適用できません。

- 相続空き家の3,000万円特別控除の特例

売却期限:相続開始から3年10カ月以内 - 相続財産を譲渡した場合の取得費の特例

売却期限:相続開始から3年経過した年の12月31日

不動産を売却するには、一般的に6カ月程の期間がかかります。

ただしこれは平均であって、古い家や田舎の土地など、需要が少ない不動産は1年、2年以上を費やす場合もあります。

7-2.スムーズに高く売ってくれる不動産会社選びが重要

相続する不動産の多くは、築年数が古い場合がよくあります。

極端に古い家は、非常に売れにくいため、早く売ってくれる不動産会社選びが重要になります。

前項で解説した特例の期限を鑑みても、早く売却する大切さは分かるかと思います。

不動産会社には、物件の種類による得意不得意や、売却への取り組み姿勢など、一社一社の違いがあります。

近場で似た不動産を、スムーズに売却した経験がある会社、あるいは担当者と巡り合えると、安心しやすいかと思います。

そうした信頼のおける不動産会社に出会うには、複数社の比較が必要です。

NTTデータグループが運営する不動産売却 HOME4U(ホームフォーユー)なら、全国から厳選された2,500を超える不動産会社の中から、最大6社にまとめて査定依頼ができます。

スムーズに複数社を比較できるので、是非ご活用ください。

7-3.共有名義の場合は全員の同意が必要

複数の相続人がいる不動産を売却する方法には以下の2通りがあります。

- 相続人の誰か一人に名義変更してから売却し、その後売却益を分配する

- 相続人全員で共有名義の不動産として相続し、売却する

このうち、共有名義として相続してから売却する方法では、共有者全員の売却への同意が必要である点に注意しましょう。

7-4.換価分割時に贈与になる可能性

前項でも触れた、相続不動産の売却方法の内、『相続人の誰か一人に名義変更してから売却し、その後売却益を分配する』を換価分割といいます。

換価分割は、「売却して、現金で分配する」までを相続とするため、現金を相続人に渡す行為に贈与税は発生しません。

ただし、換価分割で相続する旨を遺産分割協議書に明記していない場合は、相続の範疇として見られずに、贈与税とみなされる可能性があります。

贈与とみなされれば、当然贈与税の対象となってしまので注意しましょう。

7-5.取得費不明の税金で損する可能性がある

不動産を売却して、譲渡所得(売却益のこと)が発生すると、譲渡所得税(所得税と住民税)が課税されます。

注意すべきは、不動産の取得時の価格を証明できないと、譲渡所得が高くなり、結果的に税金も高くなるケースがあります。

譲渡所得を計算する際、売却金額から取得費(取得費は購入にかかった費用)と、譲渡費用(売却にかかった費用)を差し引いて求めます。

このため取得費が大きい方が、譲渡所得が少なくなります。

ただ、取得費を証明する書類がない場合は、売却金額の5%を取得費として計算します。

経年での価値減少を考慮する建物ならまだしも、土地の取得費計算では、大きく損をする場合がほとんどです。

例えば、3,000万円で購入した土地の取得費は、本来3,000万円ですが、それを証明する書類がなければ売却金額のたった5%になってしまいます。

当時の売買契約書など、不動産に関連する書類があるか、事前に確認しておきましょう。

まとめ

いかがでしたでしょうか。おさらいすると相続した不動産を売却する流れは以下のとおりです。

- 相続

- 名義変更

- 相続税の納税

- 査定依頼

- 媒介契約

- 契約

- 引渡し

- 確定申告

不動産売却の前に相続手続きが必要となりますが、相続税の納付は、相続が発生してから10ヶ月以内です。

相続時には不動産の名義変更をしなければなりませんが、分割協議や必要書類準備、法務局への申請など、意外に時間がとられます。

特に、不動産の遺産分割は相続人同士でもめるケースも少なくありません。現物分割、換価分割、代償分割、共有分割の4つの方法のメリット・デメリットをよく確かめ、ベストな方法を選びましょう。

売却手続きについて悩んだら、信頼できる不動産会社に相談するのもひとつの手段です。不動産会社の一括査定不動産売却 HOME4U(ホームフォーユー)」なら、信頼できる不動産会社がきっと見つかります。不動産売却時にはぜひご活用ください。

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_pc_banner.png&nocache=1)

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_sp_banner.png&nocache=1)