固定資産税評価額は、固定資産税や都市計画税などを算定する基準となる不動産価格です。

固定資産税評価額を知ることで、各種税金や、売却する際のおよその価値を計算できます。

固定資産税評価額は簡単に調べられるものなので、ぜひ確認してみましょう。

この記事では、固定資産税評価額の調べ方をはじめ、固定資産税評価額で計算できる税金等の詳細、固定資産税にかかわる軽減措置等まで解説しています。

不動産売却を基礎から詳しく知りたい方は『不動産売却の基本』も併せてご覧ください。

- 「不動産を売りたいけど、どうしたらいいか分からない方」は、まず不動産会社に相談を

- 「不動産一括査定」なら複数社に査定依頼でき”最高価格(※)”が見つかります ※依頼する6社の中での最高価格

- 「NTTデータグループ会社運営」のHOME4Uなら、売却に強い不動産会社に出会えます

Contents

1.固定資産税評価額とは

固定資産税評価額とは、固定資産税を算定する基準とするために決められる不動産の価格です。

土地と建物でそれぞれ固定資産税評価額が決められています。

固定資産税評価額は3年に1度評価替えが行われており、文筆や合筆、地目の変更で土地の区画や形質が変化した、著しい地価の下落が生じたなどの事情がない限り、見直し後の固定資産税評価額が次年度、次々年度に引き継がれるのが一般的です。

また、固定資産税評価額は、固定資産税路線価という価額をもとに計算されるのが一般的です。

2.固定資産税評価額の調べ方

固定資産税評価額は以下のいずれかの方法によって調べることが可能です。

- 課税明細書をチェックする

- 固定資産評価証明書を取得する

- 固定資産課税台帳を見る

この中で最も手軽に固定資産税評価額を調べられるのは課税明細書をチェックするという方法です。具体的にどうやって固定資産税評価額を調べるのか、書類をどこで取得できるのかについて詳しく見ていきましょう。

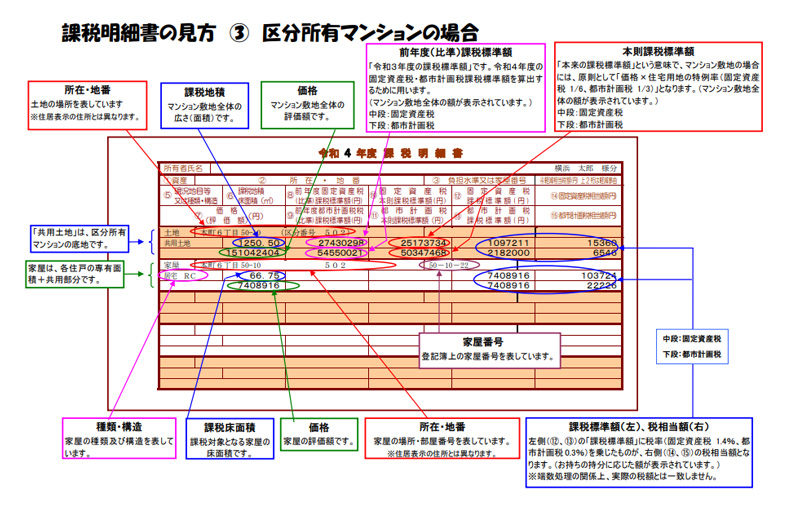

2-1.課税明細書をチェックする

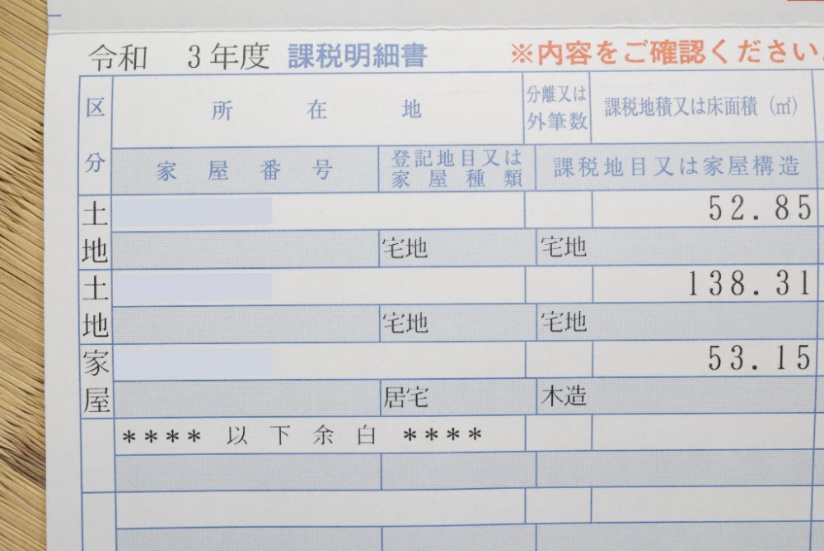

課税明細書とは、日本国内の不動産所有者に送られる、固定資産税の納税通知書に同封されている書類です。

市区町村から毎年5月頃に送られます。

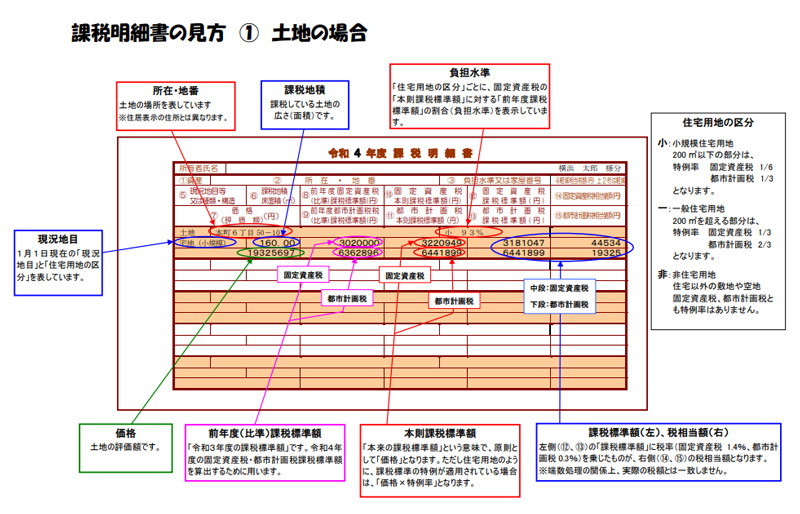

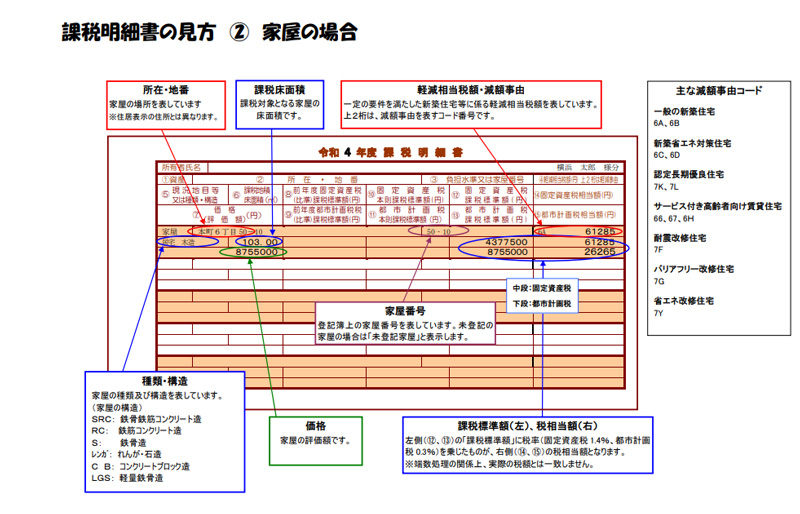

課税明細書で固定資産税評価額を確認する際は課税明細書の価格(評価額)欄を見ます。

『価格=課税対象となる不動産の評価額』を表します。

市区町村や不動産の種別ごとに書類の様式が異なる場合があります。

以下は、横浜市の課税明細書です。

(引用元:横浜市「課税明細書の見方」)

2-1-1.課税明細書は再発行できる?

課税明細書は再発行できません。

固定資産税評価額を調べたい場合は、次に紹介します他の方法でお調べください。

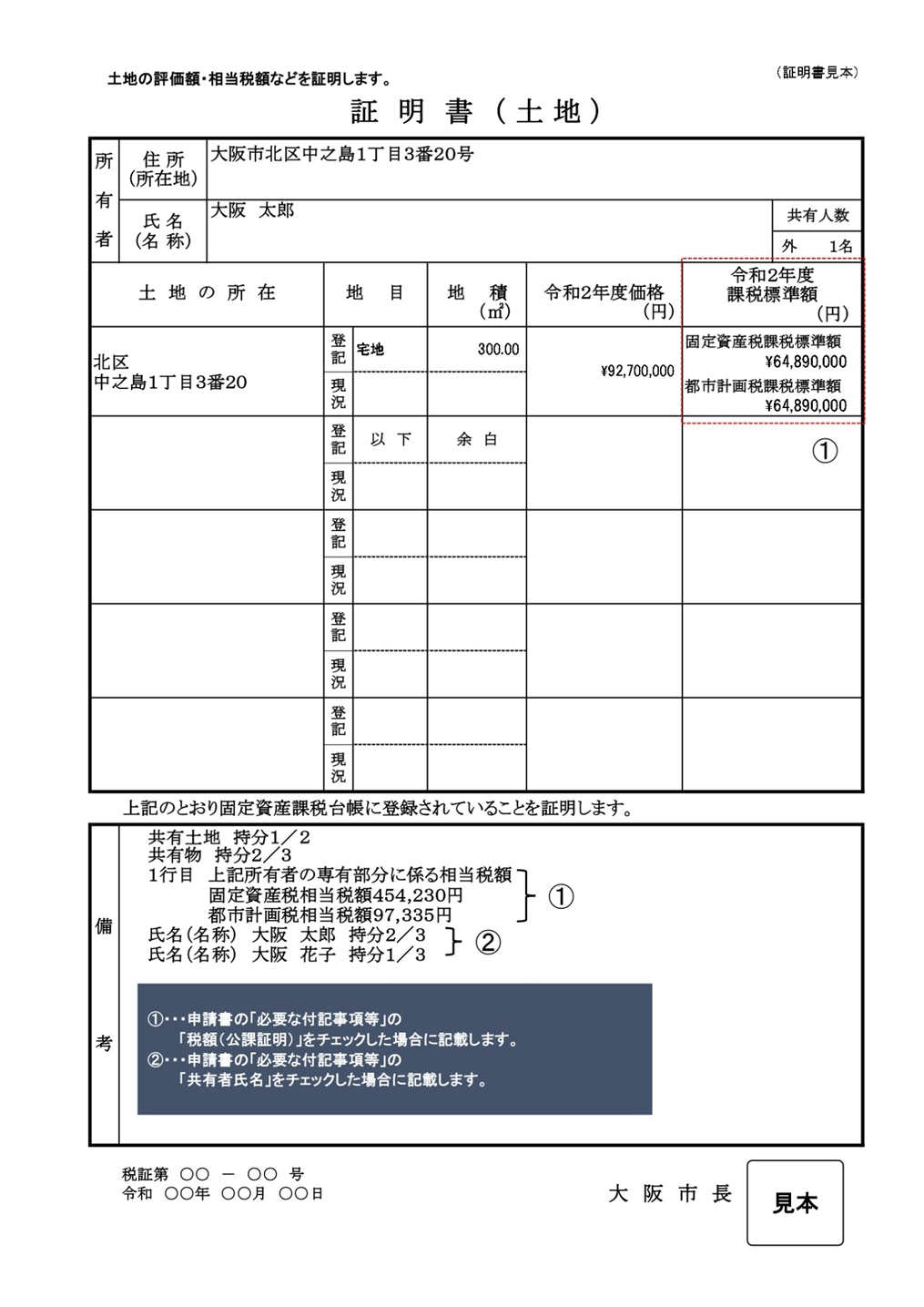

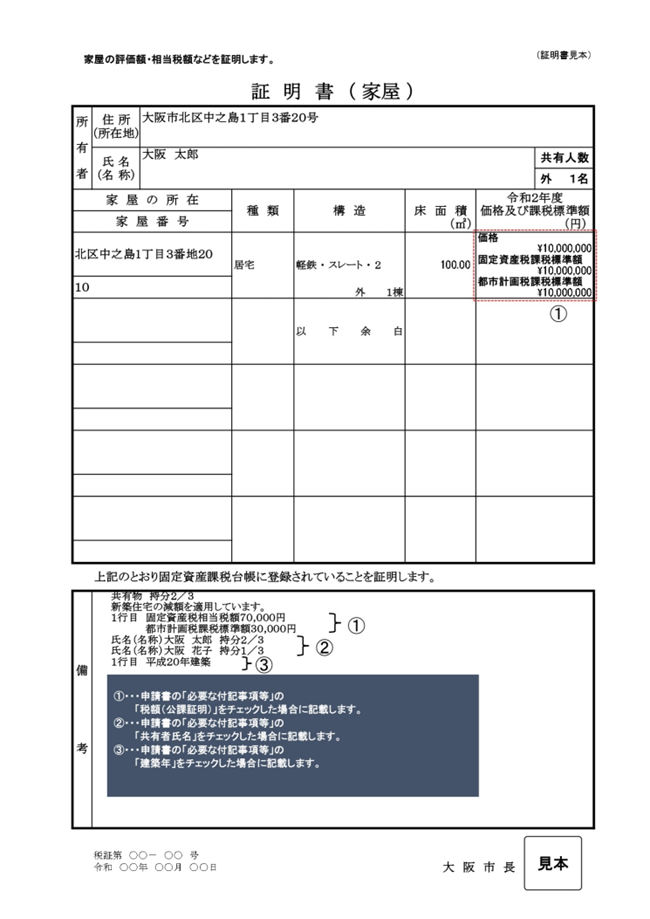

2-2.固定資産評価証明書を取得する

固定資産評価証明書とは、土地や建物などの固定資産税評価額を証明する書類で、固定資産税課税台帳に登録されています。

証明書の『価格(評価額)』の欄に記載された金額が固定資産税評価額になります。

なお、固定資産税評価証明書の様式は、市区町村や不動産の種別などで異なるので注意しましょう。

以下は、大阪際の固定資産税評価証明書です。

(引用元:大阪市「固定資産評価証明書見本」)

2-2-1.固定資産評価証明書の取得方法

固定資産評価証明書は、役所窓口での申請、または郵送の申請にて取得できます。

最近では、マイナンバーカードがある方のみ、コンビニで取得できるようにした自治体も増えています。

窓口での申請に必要な書類

- 申請書

- 本人確認書類(運転免許証やパスポート)

- 手数料

郵送での申請に必要な書類

- 役所のホームページでダウンロードした申請書

- 手数料分の定額小為替

- 返信用封筒(宛先の記入・切手の貼付)

※自治体によって、必要書類が異なる場合があります。

評価証明書を取得できる人は以下の通り限られてます。

- 所有者(相続人を含む)

- 代理人

- 賃貸借等の権利を有する方

- 納税管理人・相続財産管理人

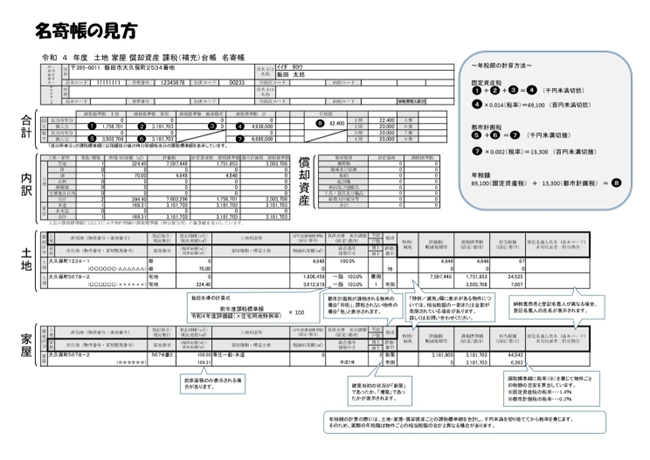

2-3.固定資産課税台帳を見る

固定資産税課税台帳とは、固定資産税の課税対象である不動産の所有者や所在、価格といった情報が記載されている帳簿です。固定資産課税台帳は名寄帳とも呼ばれています。

証明書の『評価額』の欄に記載された金額が固定資産税評価額になります。

(引用元:飯田市「名寄帳の見方」)

2-3-1.固定資産課税台帳の取得方法

固定資産課税台帳は、一般的に市区町村の役所、対象の不動産が東京23区にある場合は都税事務所にて閲覧ができます。

固定資産税評価額確認のために取得をしたい方は、前項の評価証明書を申請することとなります。

申請時には申請書の提出が求められるほか、申請者の本人確認書類や委任状などの提出が必要です。窓口申請、郵送申請、インターネット申請などで取得できますが、郵送申請やインターネット申請だと処理までに時間がかかるため、急いでいる方は窓口で申請しましょう。

3.固定資産税評価額から計算できる税金や価額

不動産の固定資産税評価額が分かれば、以下の税金や価額を知ることができます。

- 固定資産税

- 都市計画税

- 登録免許税

- 不動産取得税

- 売却相場の目安

それぞれの計算方法を詳しく説明していきます。なお、計算例については特例を加味していません。

3-1.固定資産税

固定資産税とは、1月1日時点における土地や家屋などの不動産の所有者に対して課される地方税です。

固定資産税の計算方法は以下の通りです。

例えば、土地の評価額3,000万円、家屋の評価額1,000万円の一戸建てを所有している場合には、土地の固定資産税である「3,000万円×1.4%=42万円」に建物の固定資産税「1,000万円×1.4%=14万円」を合算した56万円の固定資産税を納める必要があります。

固定資産税の標準税率は、土地・家屋ともに1.4%となっていますが、自治体によっては異なる税率が設定されている可能性があるので注意が必要です。

3-2.都市計画税

都市計画税とは、都市計画事業や土地区間整理事業の費用に充当することを目的として徴収される税金です。都市計画税は固定資産税のように全ての不動産所有者に対して課されるものではなく、1月1日時点で市街化区域内に土地や家屋を所有している場合のみ課されます。都市計画税の計算方法は以下の通りです。

例えば、土地の評価額3,000万円、家屋の評価額1,000万円の一戸建てを所有している場合には、土地の都市計画税である「3,000万円×0.3%=9万円」に建物の固定資産税「1,000万円×0.3%=3万円」を合算した12万円の都市計画税を固定資産税とともに納める必要があります。

3-3.登録免許税

登録免許税とは、土地や家屋などの登記を行う際にかかる税金(手数料)です。不動産に関する登記手続きとして、以下のような手続きが挙げられます。

- 所有権保存登記(新築時に所有権を登記するための登記)

- 所有権移転登記(売主から買主に所有権を移転するための登記)

- 抵当権設定登記(住宅ローン契約時に抵当権を設定するための登記)

各登記手続きに課される登録免許税は以下の通りです。

- 所有権保存登記:課税標準額×0.4%(本則税率)

- 所有権移転登記:課税標準額×2.0%(本則税率)

- 抵当権設定登記:課税標準額×0.4%(本則税率)

上記は本則税率です。登記の時期や条件を満たした場合には軽減税率が適用されることもあるので、事前に確認しましょう。

3-4.不動産取得税

不動産取得税とは、住宅や土地などの不動産を取得、家を新築・増築・改築した場合に課される税金です。不動産を売買、贈与、交換などで取得した場合も、不動産取得税の課税対象となります。

不動産取得税の計算方法は以下の通りです。

令和3年3月31日までの手続きに対しては軽減税率が適用されるため、税率が3.0%に引き下げられます。また、相続で不動産を取得した場合や公共の用に供する道路を取得した場合などには不動産取得税は課されません。

3-5.売却相場の目安

土地の固定資産税評価額は、実勢価格の7割程度が目安とされています。

実勢価格とは、不動産の売買において、実際に取引が成立する価格のことです

固定資産税評価額を0.7で割り戻せば、実勢価格の相当額となるため、売却相場に近しいと価格と考えられます。

しかし、この計算方法が有用なのは土地の計算に限られます。

建物の劣化具合は個々の事情によるため、土地に比べて計算の精度は低くなります。

固定資産税評価額を用いた売却相場の計算結果は、あくまで目安としてお考えください。

実際に売却を検討している方は、不動産会社に査定を依頼してみましょう。

査定では、建物の劣化状況や市況、周辺環境の変化を加味した価格を算出するため、売却においては最も信用できる価格となります。

ただし、査定額は絶対的なものではなく、査定する会社によって価格が異なります。

そのため、できる限り複数の不動産会社に査定依頼をして、複数社を比較するようにしましょう。

複数社に査定を依頼する際に便利なのが、NTTデータグループが運営する一括査定サイト不動産売却 HOME4U(ホームフォーユー)です。

「不動産売却 HOME4U(ホームフォーユー)」はカンタンな情報を入力するだけで、全国の優良な不動産会社2,100社のなかから、最大6社を選んでまとめて査定依頼ができます。

信頼できる優良な不動産会社を探すなら、「不動産売却 HOME4U」をぜひご活用ください。

固定資産税評価額は多くの税金の計算元となる価額です。

他に相続税の算出などには、相続税評価額という異なる価額を使います。このように、不動産の価額は用途によってさまざまなものがあります。

4.固定資産税の軽減特例

特例を利用することで固定資産税の負担を軽減することが可能です。利用できる主な固定資産税の軽減措置として、以下の2つが挙げられます。

- 住宅用地に適用される軽減措置

- 新築住宅に適用される軽減措置

それぞれの軽減特例について詳しく見ていきましょう。

4-1.住宅用地に適用される軽減措置

固定資産税は課税標準額に税率をかけて求めます。

課税標準額とは、固定資産税評価額から、急激な税金の上げ下げが起こらないよう調整した金額です。

住宅用地に適用される軽減措置とは、居住用の家屋の敷地(住宅用地)の課税標準額を軽減できる特例です。

軽減割合は以下の通り、一定の面積部分とそれ以上の部分で異なります。

| 住宅用地の種別 | 固定資産税特例課税標準額 | 都市計画税特例課税標準額 |

|---|---|---|

| 小規模住宅用地 ※200平方メートル以下の部分 |

課税標準額×6分の1 | 課税標準額×3分の1 |

| 一般住宅用地 200平方メートル超の部分 |

課税標準額×3分の1 | 課税標準額×3分の2 |

敷地の広さが300平方メートルの場合には、200平方メートルの部分までは小規模住宅用地、200平方メートルを超えた100平方メートルの部分は一般住宅用地の特例が適用されます。宅地以外の用途として土地を利用する際は住宅用地の特例を利用できません。

4-2.新築住宅に適用される軽減措置

新築住宅に適用される軽減措置とは、一定の要件を満たす新築された住宅の場合は、新築後の一定期間については固定資産税が減額されるという特例です。軽減措置の具体的な内容は以下の通りです。

| 住宅の仕様 | 居住部分の床面積 | 減額対象 | 減額割合 | 減額期間 |

|---|---|---|---|---|

| 一般住宅 | 50(40)平方メートル~ 120平方メートル |

居住部分全部 | 2分の1 | 3年度分 |

| 120平方メートル~ 280平方メートル |

居住部分のうち 120平方メートル相当分 |

|||

| 3階建以上の耐火構造または準耐火構造の住宅 | 50(40)平方メートル~ 120平方メートル |

居住部分全部 | 5年度分 | |

| 120平方メートル~ 280平方メートル |

居住部分のうち 120平方メートル相当分 |

全ての新築住宅が軽減措置の対象というわけではなく、居住部分の床面積が当該家屋の床面積の2分の1以上、居住部分の床面積が50平方メートル(貸家住宅は40平方メートル)以上280平方メートル以下といったような要件を満たさなくてはなりません。

また、新築住宅が認定長期優良住宅に該当する場合は、減額期間が延長される可能性があるため、制度の仕組みをしっかり理解しておきましょう。

5.この記事のポイント

固定資産税評価額とは、固定資産税を算定する基準とするために決められる不動産の価格で、土地と建物でそれぞれ固定資産税評価額が決められています。

詳しくは「1. 固定資産税評価額とは」をご覧ください。

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_pc_banner.png&nocache=1)

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_sp_banner.png&nocache=1)