ライフスタイルの多様化により、住宅ローンを組む年齢も上がってきています。

「いつ」「どんな」住宅ローンを組むか、考え方は人それぞれです。

でも住宅ローンを組む一番一般的なシーンは、「結婚して子どもができた時」「子どもが大きくなって家が手狭になった時」なのではないでしょうか。

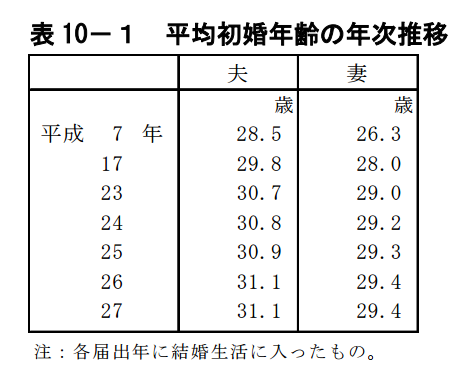

結婚の年齢に関して厚生労働省の「平均初婚年齢の年次推移」を見てみると、20年前に比べて男性がプラス3歳弱、女性もプラス3歳強、初婚年齢が上がっていることがわかります。

私は平均年齢どころか30代後半で結婚した晩婚族(現在45歳)の一人なのですが、そんな私にとって「何歳まで住宅ローンを組めるのか?」というのは大きな関心事です。

「高齢で住宅ローンを組んでしまった場合、ローンの審査や条件が厳しくなるのでは?」とか、「年齢別の借入年数や借入金額の目安ってどのくらいなのか?」といった悩みは尽きません。

結婚というステージに出遅れた私のような者に、住宅ローンの女神は微笑んでくれるのでしょうか(笑)。

ちなみに私は事情があって50代半ばで住宅ローンを組む予定です。

似たような状況の方や、私よりも年齢が上の皆さんのために、住宅ローンを組める上限年齢とともに、住宅ローンの条件や年収に応じた借入額などを調べてみました。

「住宅ローンって何歳まで組めるのだろうか?」とお悩みの方に、きっと役に立つ情報満載です!

ぜひ最後までお付き合いください。

1.上限年齢ってあるの?住宅ローンを組める年齢は何歳まで?

先に述べたように、ライフスタイルが多様化してきているわけですが、そもそも何歳まで住宅ローンを組めるのでしょうか。「いくつ」の人が「いくら」まで借りられるものなのでしょうか。

自分のことを少しお話すると、子どもが小学校に上がるのを機に住宅購入を考えたのですが、実家の母が体調を崩してしまい、妻と子供も連れ実家に同居しながら、しばらく介護をする必要が出てきました。

とはいえ、自分には兄弟がいますので、将来、実家を丸々相続できるわけでもなく、「50代半ばあるいはそれ以上で住宅ローンを組むかもしれない」ことに、不安を感じています。

同じように高齢で住宅ローンを組む方のために、まずは実際にいくつの人がいくらくらいの物件を購入しているのか、そしてローンを組む上限年齢について、調べてみました。

1-1.住宅ローンを組む年齢は上がりつつある!年収と購入資産、平均年齢

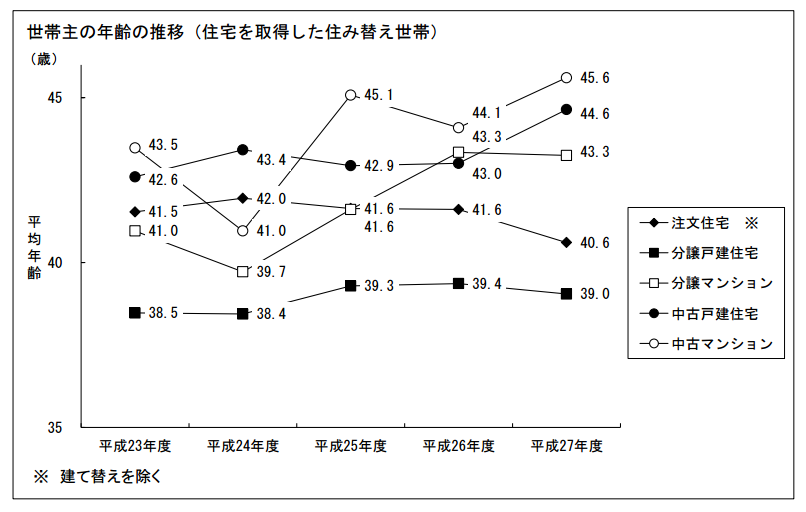

国土交通省によるデータで家を買った人の平均像をみていくと、住宅購入者の年齢が年々上がってきていることが分かります。

世帯主の年齢の推移(住宅を取得した住み替え世帯)(P18)

新築注文住宅、新築分譲住宅こそ購入年齢は40歳ジャストくらい、新築分譲マンションは43.3歳と高止まり傾向ですが、中古戸建の購入年齢は44.6歳、中古マンションにいたっては45.6歳まで年齢が上がっています。

45歳の自分にも希望が見えてきたようで嬉しいデータです。

購入年齢が上がっていることが分かったところで、次に「購入者の年収」というもっとリアルな部分に踏み込んでいきます。

皆さん意外とひとつの会社に長く勤めているのだなあ~とため息。

年収550万の私には新築戸建ての購入は厳しいかもしれません。

ちなみに私が検討している地域の物件相場も、新築戸建ての場合3000万円台後半。

妻に少し頑張ってもらうとしても、自分の場合は中古物件を検討したほうがよさそうです。

それにしても、50代・60代になっても自分の希望と折り合いのつく物件を購入することはできるのでしょうか。

その前に、そもそも住宅ローンを組めるのでしょうか。

核心に迫っていきます。

1-2.35年の住宅ローンを組むことが可能なのは何歳まで?

「住宅ローン」といえば、有名なものとして「フラット35」という長期固定金利の住宅ローンプランがあります。そのため、“住宅ローンは35年で組むもの”と思われていたかたも多いのでは?しかし実際には、フラット35でも35年借りなければならないという規定はないですし、フラット35以外にも民間の金融機関で様々なローンの組み方が可能です。

ちなみにフラット35の融資期間の条件は下記の通り。

■融資期間15年以上(※)かつ、80歳-申込年齢か35年のいずれか短い年数

※但し申込人・連帯債務者の年齢が60歳以上の場合10年以上

45歳の私が現段階でフラット35でローンを組んだ場合、80歳-35年=45歳となり、ギリギリ35年のローンが組める計算になります。

つまり理論上、「35年の住宅ローンを組める上限年齢は45歳」ということになります。

しかし私は50代半ば、あるいは、家庭の事情の変化によってはもっと後に、住宅ローンを組む可能性があります。

そこでさらに、“最高で何歳まで住宅ローンが組めるのか”を調べてみることにしました。

1-3.70歳までであれば住宅ローンを組める!

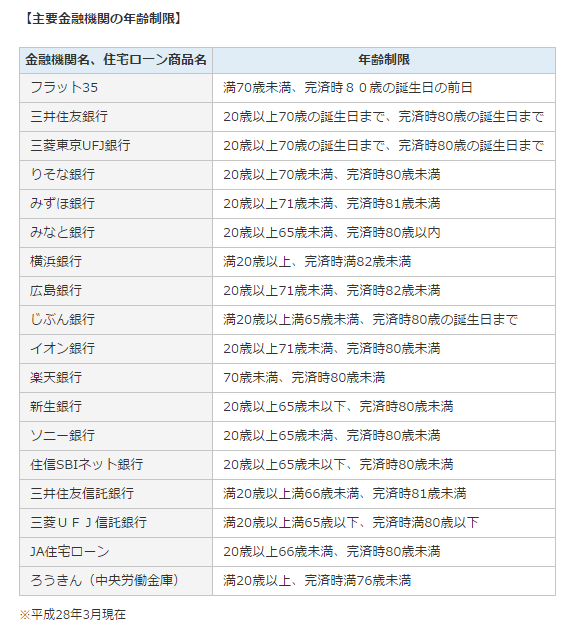

住宅ローンを組む年齢について、主要銀行の条件をみていきます。

申し込み時の年齢が71歳未満、銀行によっては最高で82歳までに完済するプランもあります。

フラット35では申込み年齢の上限は70歳未満ですが、みずほ銀行やイオン銀行では71歳未満でも申込みできますので 、70歳でも理論上は住宅ローンを組めるのです。

もっとも申込みはできても審査に通るかは別問題。年齢が上がった分、審査の基準も厳しくなるのでは?など不安要因は尽きませんが、ひとまず70歳まで組めることが分かりました。

無料ウェブ診断でチェック!

モゲチェックの「オンライン型住宅ローンサービス」では、ランキングサイトに出てこない最も金利の低いローンをご紹介しています。

検討中の住宅ローンと比べて総返済額がいくらお得になるか、無料でできる簡単ウェブ診断でスグに確認できます。

2.その年齢でも大丈夫!失敗しない住宅ローン

第一章で70歳まで住宅ローンが組めることがわかりましたが、高齢でローンを組むとなると若い世代が組むよりも絶対にリスクが高いはずです。

そこで、中高年の私たちが「どうしたら住宅ローンで失敗しないで済むか」をさらに調べてみることにしました。

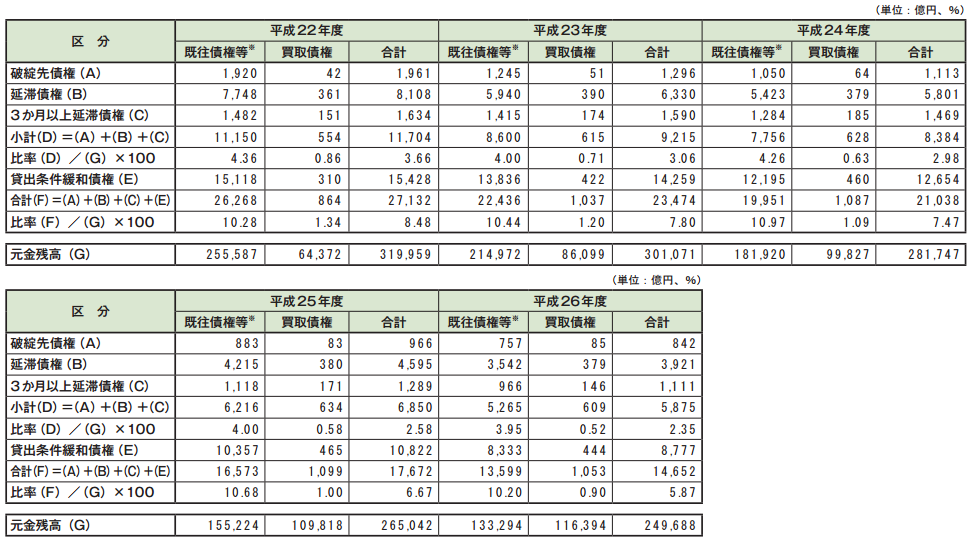

まずは住宅金融支援機構が発表したリスク管理負債額の状況をみてみましょう。リスク管理負債とは、簡単に言えばローン支払いに困っている人の負債額(率) です。

リーマンショック後に上昇した負債率も平成26年には落ち着いています。

とはいえ住宅ローンを組んだ人のうち6%弱がローンを滞納していたり破綻に陥っていたりするのをみると、他人事とは思えませんよね。

破綻に陥っている人の多くが「病気・介護などの不測の事態」が起きたケースであることもお知らせしておかねばなりません。

「不測の事態が起こりやすい」中高年の私たちがローン破綻に陥らないために、40代・50代・60代でも失敗しないローンの組み方を考えていきましょう。

2-1.頭金を多めに用意する

高齢でローンを組む私たちの強みといえば、ある程度の貯蓄があることではないでしょうか。

実際に私も少ない年収ながら貯蓄は1,000万円弱ありますし、これから親と同居し介護をするなかで、家賃が浮く分、さらなる貯蓄額アップをしたいと目論んでいます。

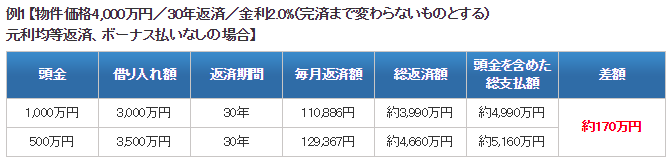

実際に頭金があるかないかでどれだけ返済額に差が出てくるか、以下の例をご覧ください。

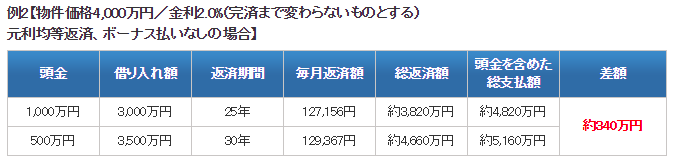

例1【物件価格4,000万円/30年返済/金利2.0%(完済まで変わらないものとする)元利均等返済、ボーナス払いなしの場合】

4,000万円の物件を頭金1,000万円用意した場合と500万円用意した場合で比べてみると、総支払額が170万円も違ってきます。

更に家計に余裕があって月に12万円の支払いが可能であれば、返済期間を25年に設定できます。この場合、頭金500万円で3,500万円を借り入れた場合と比べて340万円もお得になります。

例2【物件価格4,000万円/金利2.0%(完済まで変わらないものとする)元利均等返済、ボーナス払いなしの場合】

頭金なしで住宅ローン控除を使って支払額を節約することもできますが、やはり40代以上の私たちにはある程度の蓄えがあることがアドバンテージとなるはずです。

続いて、40代、50代、60代と世代別にわけて、失敗しないための注意点を見て行きます。

2-2.40代の借入期間と返済プラン

まだまだ35年ローンも組める年齢です。介護や病気、退職金が満額もらえるかなど不透明な部分が多い分、長く借りておいて実質的には退職金での完済を目指すのが賢い選択といえると思われます。

借入額3,000万円を35年ローンで組む場合、現在の住信SBIネット銀行の超低金利(0.497)(変動金利)で計算すると、総返済額は3,355万円となります。一方、固定金利で組むと金利は1.201%で総返済額は3,703万円です。(ソニー銀行)

<変動金利、35年ローンの場合>

<固定金利・35年ローンの場合>

ここでの諸費用には仲介手数料などは含まれていませんので、実際に不動産を取得する際にはもう少しお金が必要となってくることを考えておきましょう。

月々の支払額は7.7万円強(固定なら87,524円)で、このくらいなら無理なく返済できるかもしれませんね。

ちなみに繰り上げ返済に手数料がかかる金融機関が多いので、いくらから繰り上げ返済できるか、手数料がいくらかも事前に調べておくといいと思います。

なお、フラット35で最も金利が安いのは楽天銀行のようです。(平成28年10月現在)

2-3.50代の借入期間と返済プラン

サラリーマンであれば、10年ほど後には定年を迎えます。理想としては退職金で支払いを終わらせたいところですが、退職金を全てローンの返済にあててしまうと、老後の資産が心配です。

50代からローンを組むのであれば先述の「頭金を増やす」のはもちろんのこと、退職後もある程度の支払い能力があることを示せることが重要となってきます。

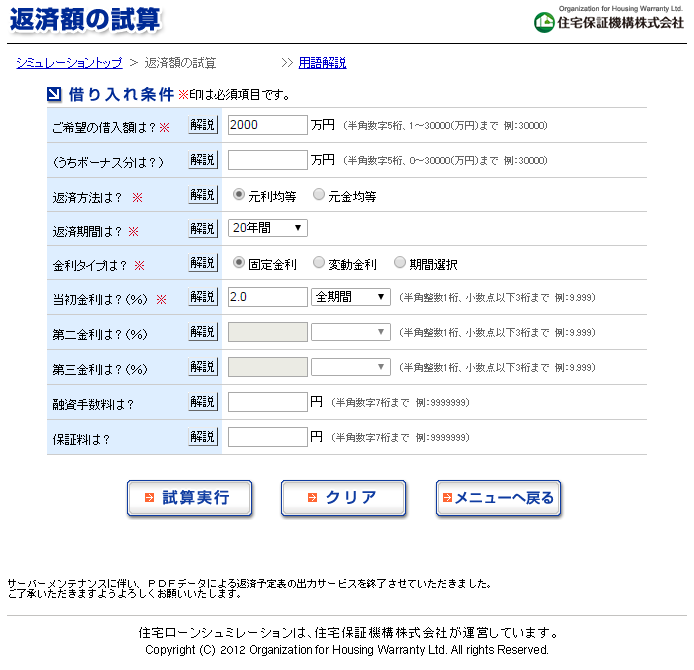

そこで、シミュレーションサイト(住宅保証機構)を活用してみてください。

私も自分の未来を予想してシミュレーションしてみました。

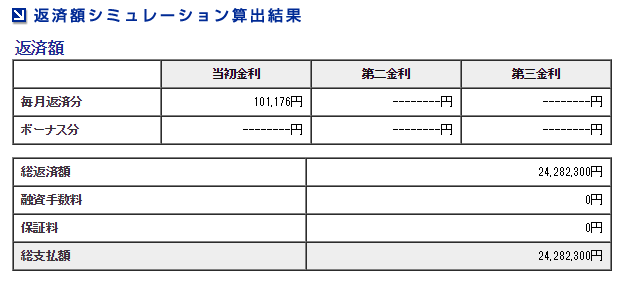

介護の期間で貯蓄額をできるだけ増やして、後に親の財産を相続することを前提に、2,000万円の住宅ローンを20年で組むと、支払額は20年固定(2%)で月々10万円ジャストくらい。

3,000万円前後の物件なら頭金を増やせばどうにか返済できそうです!

繰り上げ返済をして退職金で65歳の時点での残債を払えば、老後は公的年金と厚生年金と貯蓄で過ごせるかな、と。

あとは子どもたちが国公立の学校に行ってくれれば…どうにか支払える範囲でしょう。

物件価格をもう少し抑えれば不測の事態があっても安心ですので、できるだけリーズナブルな物件を探す気持ちも忘れないでおきたいものです。

(1)返済額の試算を選んで諸条件を入力

(2)結果が以下の通りに出てきます。総返済額も分かります!金利など自分で入力できるので、便利なツールです。

2-4.60代の借入期間と返済プラン

60代で住宅購入を検討する人の多くは、住宅ローンを最低限に抑えて自己資金で購入している傾向にあります。

毎月の返済額を低減するために、できるだけ頭金に投入するわけですが、「それでも足りない」という部分を住宅ローンで補う戦法です。

仮に60歳で1,000万円の10年ローンを変動金利で組んだものとしてみましょう。

先に挙げた住信SBIネット銀行でシミュレーションしてみます。

月々の返済額は85,438円、諸費用は321,000円となりました。(変動金利0.497で計算)

この額を高いとみるか低いとみるかは、当事者の状況によりけりですが、健康状態によっては、お金をかけてでもバリアフリー住宅に住み替えた方が、最終的には健康面・安全面・資金面でお得になる、なんていうこともありますので、諸条件との兼ね合いで着地点を見つけることになりそうですね。

第三章 これだけは知っておきたい!ローンを滞納しないための注意点5選

先述したように、中高年で住宅ローンを組んだ場合、不測の事態により滞納や返済不能に陥ってしまう人が多いのが現実です。

不測の事態は誰にでも起こりうることを肝に銘じて、無理のない返済計画を立てることはとても大事です。

そこで滞納を回避するための大切なポイントを、5つほど書き出してみました。

ぜひ参考にしてください。

3-1.住宅ローン選びは「融資可能」ではなく「返済可能」を基準に

銀行などで「融資可能」とされる金額と、実際に返済が可能な金額は異なります。

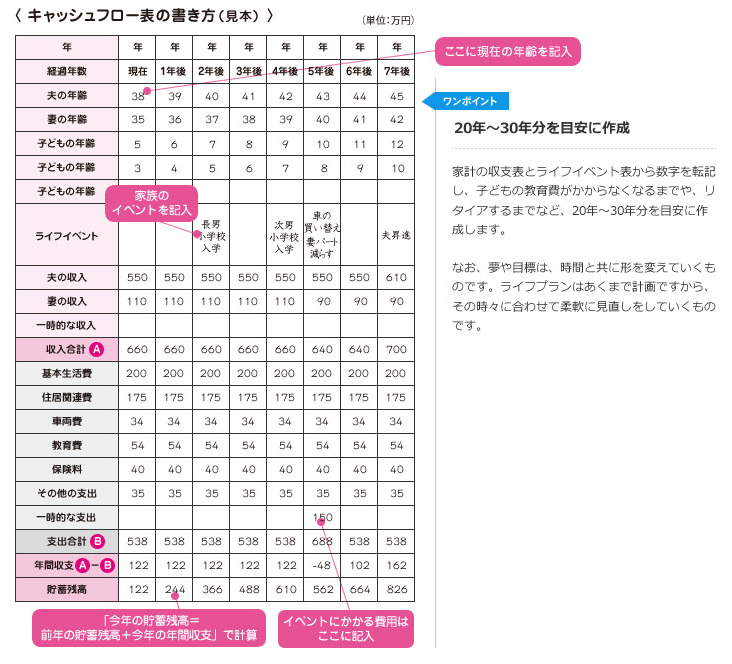

返済可能額については面倒でも毎年のキャッシュフローを書き出してみることをオススメします。

これを作れば、繰り上げ返済が可能な金額も予測がつきます。

3-2.無理のない返済を~返済可能額シミュレーション

全国銀行協会のサイトで、無理のない返済プランをシミュレーションできます。

▶ 全国銀行協会「しまった!とならないために住宅ローンの返済可能額を知ろう」

こちらのサイトでは、貯蓄額を残しながら住宅ローンを組めるように工夫してあります。

ただしローンの完済年齢を60歳としているので、60代以降の人には使えないシミュレーションですね…(汗)

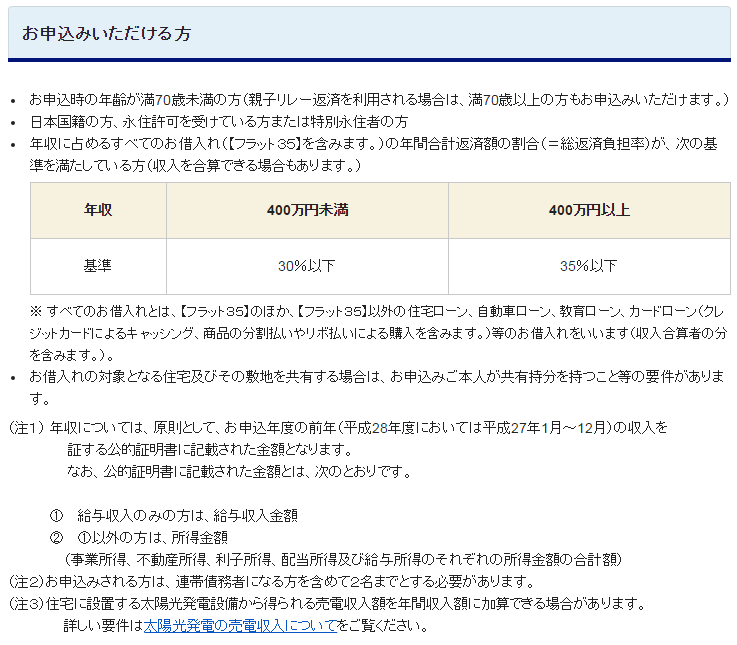

もう一つ、フラット35ではローンの年収に対する返済比率を次のように設定しています。

※年収に占めるすべての借入れ(【フラット35】を含みます。)の年間合計返済額の割合(=総返済負担率)

年収400万円未満…30%以下

年収400万円以上…35%以下

ただし、年収の30%~35%を住宅ローンに回すと、かなり厳しい返済となりますので注意が必要です。

いずれにせよ、シミュレーション通りにはいかないのが人生とも言えますので(笑)、余裕をもたせておくことはとてもとても大事です。

3-3.団体信用生命保険に入らずに保険料を節約!?

団体信用生命保険の加入を義務付けている住宅ローンは多くあります。

団体信用生命保険とは債務者が死亡した場合に、その後の住宅ローンが免除になる生命保険です。

ほとんどの住宅ローンではこの「団信」への加入が義務付けられていますが、なんと!フラット35に関しては加入が任意となっています。

高齢の場合、団信に入れない可能性は高くなります。

では団信なしでフラット35を組みましょう…というのは簡単ですが、残された家族のことをできるだけ団信は加入したいですよね。悩ましい(笑)

でも、実は別の策もあるんです!

年齢や既往歴などにもよりますが、団信に入るよりも民間の生命保険に入って収入保障保険を付ければ、団信と同じ額の月額保証を付けることができ、更に保険料が安くなる可能性があります。

団信よりも審査が緩い生命保険が探せれば、それに越したことはないですね!

ぜひとも知っておいていただきたい情報です。

団信に関するシミュレーションサイトはこちら。

3-4.ライフステージに沿った支払い計画を立てる

よく言われている人生の3大資産とは、住宅資産・教育資産・老後資産です。

特に教育資産について日本は未だに高額です。

子どもが私立高校・大学を選んだ場合、トータルで約1,000万円の教育費がかかると言われています。

私たちのように晩婚で「40代にして子育てもこれから!」という世帯は、住宅ローンが老後資産に食い込まないように、かつその中でどれだけ教育資産を貯めていくかが重要です。

自分のこれからの人生と3大資産のバランスを重ねあわせ、「当面、何が優先されるのか」を熟慮しながら、支払い計画を立てて行きましょう。

3-5.繰り上げ返済で返済額を減らす!

これもよく言われていることですが、繰り上げ返済で「返済額」を減らすこともおすすめです。

住宅ローンを選ぶ際に、繰り上げ返済がいくらから可能か、手数料はいくらかということも判断基準に入れましょう。

ネット上では「繰り上げ返済をしないほうが得」といった意見も飛び交いますが、人生の不測の事態に備えて、できるだけ早めにローンを返すことを考えたほうが私は賢明だと思います。

3-6.住宅ローン借り換えサービスで、お得なローンに変える

審査があるため、すべての人が利用できるものではありませんが、住宅ローンの借り換えサービスでは、現在の住宅ローンよりも低い金利のローンに借り換えができます。オンラインサービスだと申し込みも簡単にできますので、利用を検討することもオススメです。

無料ウェブ診断でチェック!

モゲチェックの「オンライン型住宅ローン借り換えサービス」は、ランキングサイトに出てこない最も金利の低いローンをご紹介しています。

借り換えで、現在のローンがいくらお得になるか、無料でできる簡単ウェブ診断でスグに確認できます。

4.まとめ

いかがでしたか?

なんと最高で70歳でも住宅ローンを組むことはできることが分かりました!

45歳の私が70歳になるまで、あと25年もあります。

なんだかすごく勇気がわいてきました(笑)

では、最後に、中高年が住宅ローンを組む際の注意点を、おさらいでまとめなおしますね。

- 頭金を多く準備して借入金を減らす。

- 繰り上げ返済をして返済額を減らす。

- ライフプランに合わせて無理のない完済計画を立てる。

- 不測の事態(病気・介護など)を想定しておく。

より良いシニアライフを送るためにも、シミュレーションサイトを最大限に活用しながら、余裕をもって返せる住宅ローンを選びましょう。

「住宅ローンはできるだけ金利の低いところで借りたい!」

そんなあなたにぴったりなのが、

モゲチェックの「オンライン型住宅ローンサービス」

多数の金融機関が提供する住宅ローンの中からあなたが借りられる最も低い金利※のローンをご紹介。

検討中の住宅ローンよりもお得に借り入れできるかも!?

*付帯する団体信用生命保険を加味して最も低いと当社が判断する金利。

あなたの住みたいお家が見つかる!HOME4Uで理想の住まい探し

「HOME4U(ホームフォーユー)」は、【国内最大級】全国約40万件の住宅情報を掲載しています。 そのため、沢山の物件の中から、あなたがずっと快適に暮らせる素敵なお家を選べます。

- ボタンひとつで簡単に、気になる物件情報のお取り寄せができます。

- 「相場価格検索」を使えば、街ごとの相場価格が比較検討できるので、損をせず、予算に合った物件を探せます。

- 「1,000万円以下のマンション特集」など、プロ監修のまとめ情報を発信しているので、安くて魅力的な物件に出会えるチャンスが沢山あります。

さあ、あなたに合った理想の住まいを見つけに行きましょう!

国内最大級の

物件数から

中古住宅を探す

住宅購入の記事を探す

中古住宅購入に必要な流れや費用、注意点を初心者にもわかりやすく解説。理想の住まいを見つけるための実用的な情報をお届けします。

住宅ローンの記事を探す

中古住宅に使える住宅ローンの種類や申請の流れ、審査ポイントをわかりやすく紹介。賢い借入計画をサポートします。