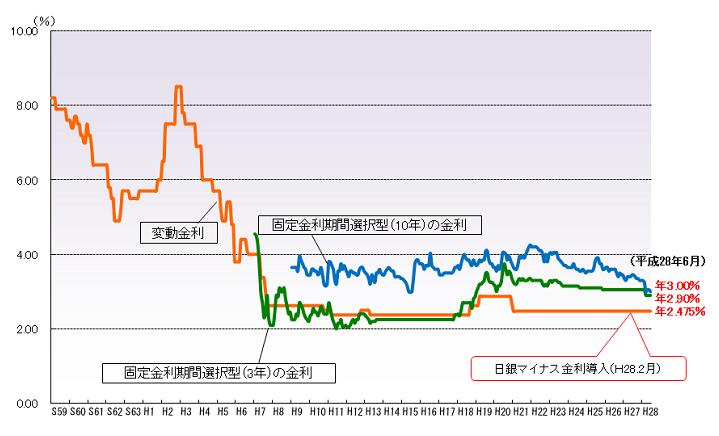

日銀が2016年2月16日から導入したマイナス金利。その影響で、金融機関は次々と住宅ローンの金利引き下げを発表しました。

金利が安いネット銀行はもちろん、めったに大幅な変更をしない大手都市銀行でも、異例とも言える引き下げが行われています。

4月に入り、大手銀行は10年以上の固定金利を中心に一部引き上げが行われましたが、長期固定金利はほぼすべての銀行で3月よりも低下。過去最低水準を記録しています。

そもそもマイナス金利とは、金融機関が日銀の当座預金に預金をした場合に、利息がつかずにむしろ金利を徴収されてしまう、というものです。

金融機関としては、日銀に預けると損失が出てしまうため、他に貸し出し先や融資先を探そうとします。そのひとつが、住宅ローンです。各社が競って金利を下げ、顧客囲い込みに躍起になっているといっても過言ではありません。

実際に、現在の各社の金利をチェックしてみましょう。

最新の金利をチェックするには、「Sumai-web.TV」のサイトが便利です。 ローンのタイプ別に、金利の安い順に並び替えて比較することができます。

今借り入れしている金利と比べて、いかがでしょうか? ほとんどの方が、「金利が安い!」と感じたはずです。

そんな低金利時代。

実際に、住宅ローン借り換え申し込みが殺到しています。朝日新聞DIGITALのニュースによると、3月には昨年同月比3.6倍の借り換え申し込みがあったようです。

盛り上がる住宅ローン借り換えですが、金利の下げ幅を見るとつい借り換えをしたくなりますね。ただ、ちょっと待ってください。金利だけで判断してはいけません。すべての人が借り換えで得するとは限らないのです。

一度ローンの借り入れを経験していて予備知識もある方だからこそ、借り換え時も失敗なく進めたいですね。どんな場合は得するのか、解説していきます。

Contents

1.借り換えで得する人、目安は「残高1,000万円以上、金利差1%以上、残期間10年以上」

一般的に、借り換えで得する人は「残高1,000万円以上、金利差1%以上、残期間10年以上」といわれています。これは、手数料などの諸費用込みで考えた場合でも、メリットがあるという目安です。

実際に例で見てみましょう。

<ケース1>残高1,000万円、残期間10年、金利3.5%

→金利2.5%に借り換えした場合(金利差1.0%)

| 利息 | 総支払い額 | 月の支払い額 | |

|---|---|---|---|

| 現在 | 1,866,304円 | 11,866,304円 | 98,886円 |

| 借り換え後 | 1,312,388円 | 11,312,388円 | 94,270円 |

| 差額 | -553,916円 | -553,916円 | -4,616円 |

目安の「「残高1,000万円以上、金利差1%以上、残期間10年以上」の場合、借り換え諸費用が40万円だとすると、ぎりぎりメリットがあるくらいですね。

ただし、残高や残期間が多い場合は、金利差が1%以下でもメリットが大きくなります。

<ケース2>残高2,500万円、残期間25年、金利3.0%

→金利2.5%に借り換えした場合(金利差0.5%)

| 利息 | 総支払い額 | 月の支払い額 | |

|---|---|---|---|

| 現在 | 10,565,849円 | 35,565,849円 | 118,553円 |

| 借り換え後 | 8,646,255円 | 33,646,255円 | 112,154円 |

| 差額 | -1,919,594円円 | -1,919,594円 | -6,399円 |

諸費用が70万円だとしても、約120万円のメリットがある計算になります。

このように、実際にシミュレーションして自分の場合はどのくらい得するのか、計算してみることが大切です。

また、借り換え後の金利タイプを何にするかが悩ましいところ。

低金利の今、低く設定された金利をなるべく長く適用を受けることができるように、長期固定金利への借り換えがおすすめです。

次の章では、具体的なシミュレーション方法をご紹介します。

2.借り換えすると、いくら安くなる?差額をシミュレーションしてみよう

2-1.シミュレーションの前に絶対に押さえておくべきこと。それは「諸費用」!

見落としてはいけないのが、諸費用です。

新規に借り入れした際にかかった諸費用を思い出してみてください。保証料などさまざまな諸費用が必要だったと思います。借り換えの場合、今借りているローンを完済し、新たに借り入れることになるため、新規借り入れに必要な諸費用にプラスして、完済や借り換えの手数料がかかります。

借り換えに必要な諸費用一覧

| 諸費用名 | 費用 |

|---|---|

| 保証料 | 借入金額や返済年数によって異なる。 ネット銀行など、保証料が0円の金融機関もある。 |

| 元の銀行に払う事務手数料 | 繰上げ返済手数料のことであり、金融機関によって異なる。 0円、16,200円、32,400円など。 |

| 新しい銀行に払う事務手数料 | 契約手数料のことであり、金融機関によって異なる。 ネット銀行は借入額の2.1%が多い。大手都市銀行は、32,400円など。 |

| 抵当権抹消費用 | 不動産1物件につき、1,000円。 |

| 抵当権設定費用(登録免許税) | 借入額の0.1%※ ※一定の要件を満たした建物の登記が対象。 |

| 印紙税 | 借入額1,000万超5,000万円以下の場合2万円。 借入額5,000万円超1億円以下の場合6万円。 |

| 登記手数料 | 抵当権抹消や設定の手続きを司法書士に依頼する場合、3~10万円程度の報酬額が必要。 |

例えば、三井住友銀行の場合、

- 2,000万円、20年の場合:約50万円

- 3,000万円、30年の場合:約80万円

の諸費用がかかります。(三井住友銀行の借り換えシミュレーション)

かなり大金ですね。

金利の差だけでなく、諸費用も踏まえた借り換えシミュレーションで、メリットがあるのか試算することが非常に大切なのです。

2-2.シミュレーションの方法

実際にシミュレーションを行うには、各金融機関のサイトに用意されている「借り換えシミュレーション」を利用するのが良い方法です。

諸費用がいくらなのか、借り換えにより総額と月々の支払い額にいくら違いがあるのかが簡単に試算できます。

おすすめの金融機関のシミュレーションサイトをご紹介します。

借り換えによるメリットがどのくらいあるのか、シミュレーションしてから借り換えを進めましょう。

おすすめ金融機関の借り換えシミュレーションページ一覧

また、住宅ローンの借り換えは、諸費用込みで考えるのが基本ではありますが、返済額の差額だけを知りたい場合は、全国銀行協会の「ローン借り換えシミュレーション」が便利です。

3.失敗しない、金融機関の選び方

3-1.主要都市銀行とネット銀行の違い

| 主要都市銀行 | ネット銀行 | |

|---|---|---|

| 金利 | ネット銀行に比べ、金利が高め。 | 主要都市銀行に比べ、金利が安い。 |

| 保証料 | 借入額と借入期間によって異なるが、金利に0.2%上乗せするパターンが多い。 | 保証料0円の銀行が多数ある。 |

| 事務手数料 | 32,400円など、定額の銀行が多い。 | 借入額の2.1%など、主要都市銀行に比べ高め。 |

| 審査基準 | 審査基準に達していない場合でも、他の要素を勘案して審査が通ることがある。 | 審査基準は厳しめで、決められた基準に達しない場合は、審査が通らない。 |

| 店舗、提案 | 店舗があり、対面で相談できる。別の金利タイプの提案をしてくれる場合も。 | 店舗がないため、規定の書類以外は受け付けられず、違う金利タイプの提案はない。 |

店舗をもたないネット銀行は、主要都市銀行に比べ経営コストが削減できるため、金利の安さがウリです。

けれども、ネット銀行は申し込み資格が厳しめに設定しており、対面で相談できないというデメリットもあります。

3-2.宅建士がおすすめする、金融機関一覧

金利と保証料安さを重視×審査に通る自信がある人はネット銀行

| おすすめ度 | ★★★★★ |

|---|---|

| 金融機関名 | 住信SBIネット銀行 住宅ローン |

| 保証料 | 無料 |

| 事務手数料 | 借入額の2.1%(税込) |

| 繰上げ返済手数料 | 無料 ※固定期間中の全額返済の場合は、30,000円(税抜) |

| 特徴 | 金利の安さは常にトップ3に入るほど。三井住友信託銀行とSBIホールディングスの共同出資で開業したネット銀行であることは、大きな安心でもある。さらに、団体信用生命保険料、8疾病保証が無料である点は、利用者の大きな支持を得ている。 |

| おすすめ度 | ★★★★ |

|---|---|

| 金融機関名 | じぶん銀行 住宅ローン |

| 保証料 | 無料 |

| 事務手数料 | 借入額の2.16%(税込) |

| 繰上げ返済手数料 | 無料 ※固定期間中の全額返済の場合は、30,000円(税抜) |

| 特徴 | 三菱東京UFJとKDDIが出資し開業したネット銀行であり、申し込みから契約までをネットで完結することを初めて実現。審査期間が最短10日間というスピード審査が、支持を得ている。1円単位で気軽に繰り上げ返済ができることも大きな魅力。 |

| おすすめ度 | ★★★ |

|---|---|

| 金融機関名 | ソニー銀行 住宅ローン |

| 保証料 | 無料 |

| 事務手数料 | 変動セレクト住宅ローン金利プランの場合、2.16%(税込) 住宅ローン金利プランの場合、43,200円(税込) |

| 繰上げ返済手数料 | 無料 |

| 特徴 | ソニー銀行が提供するネット銀行。 変動金利や10年固定金利の安さは常にトップクラス。一方、審査が比較的厳しく、揃える必要書類が多い。毎月15日頃に翌月の金利を発表するため、当月月初に発表される他行の金利と比較して借り換えを検討できることは、利用者にとって有利。 |

対面で相談したい×審査に通るか不安な人は主要都市銀行

| おすすめ度 | ★★★★ |

|---|---|

| 金融機関名 | 新生銀行 住宅ローン |

| 保証料 | 無料 |

| 事務手数料 | 54,000円(税込) |

| 繰上げ返済手数料 | 無料 |

| 特徴 | 実店舗を構える銀行としては、保証料無料は珍しい。 諸費用が低コストだけでなく、「安心Wパック」サービスという、病児保育や家事代行・ハウスクリーニングなどの生活サポートがプラスされる、利用者目線のサービスが好評価。 |

| おすすめ度 | ★★★ |

|---|---|

| 金融機関名 | りそな銀行 借りかえローン |

| 保証料 | 一括前払い型:借り入れ期間によって異なり固定金額。1,016~20,614円など 金利上乗せ型:金利+0.2% |

| 事務手数料 | 32,400円(税込) |

| 繰上げ返済手数料 | 無料 ※WEBコミュニケーションサービス「マイゲート」利用の場合 |

| 特徴 | インターネットからの申し込みだと、来店が1回のみ。対面で相談もでき、来店回数が少なくすむところが嬉しい。 「りそなクラブポイント」がたまり、T-POINT等のポイント、マイルに交換できるのが特徴的。 |

| おすすめ度 | ★★ |

|---|---|

| 金融機関名 | 三菱東京UFJ銀行 住宅ローン |

| 保証料 | 借入金額、借入期間、返済方式、年収に占める返済額の割合等により異なる。 (例)借入金額 1,000 万円、借入期間 30 年、元利均等返済方式、元金返済据え置きなしの場合:191,370 円~765,480 円 |

| 事務手数料 | 32,400円(税込) |

| 繰上げ返済手数料 | 3,000円~20,000円(税抜)など |

| 特徴 | メガバンクの中では金利が比較的安く、頭金20%以上を用意できれば、借り換え金利が0.2%優遇される。 口座がなくてもインターネットで受付可能であることは、利便性が良い。保証料が高めなのがネック。 |

※各金融機関の料金は、2016年4月24日時点のものです

4.住宅ローン、借り換えの手順

借り入れ先のローンをシミュレーションし、比較検討

↓

借り換え先を決め、借り入れ可能か審査の申し込み

↓

審査が通ったら、現在借り入れている金融機関に一括返済の申し出

↓

借り換え先の金融機関に本申し込み、契約を締結

↓

借り換え先の融資が実行されるので、現在の金融機関のローンを完済

↓

抵当権を抹消し、新しい金融機関の抵当権を設定

↓

借り換え完了

5.借り換えよりも“楽に”低金利の恩恵を受けたいなら、金利の引き下げ交渉

住宅ローンの借り換えは、同じ銀行では原則できません。

“銀行は替えたくない、ただ低金利の恩恵を受けたい!”

という方は、住宅ローンの金利の引き下げ交渉をする、という方法があります。

もし、金利の引き下げに成功すれば、

- 諸費用は必要なし!

- 借り換えより手間がかからない!

- おまけに総返済額が減る!

という大きなメリットを受けることができ、借り換えよりもずっとお得かもしれません。

金利の引き下げ交渉は、まずは「借り換えを検討している」旨を申し出ること。

その際に、他行へ事前に仮審査申し込みを行い、シミュレーションを持参することを忘れないでください。 本気であることを伝えることが重要です。

ただし、金利引き下げ交渉が失敗した場合は、本当に借り換えをする必要がでてきます。交渉が失敗した場合は、借り換えをする覚悟をはじめから持っておきましょう。

6.まとめ

いかがでしたか?

「金利底値」ともいわれている今、ぜひ低金利の恩恵を受けたいですね。

ただし、安易に申し込むのではなく、事前にしっかりシミュレーションをすることが大切であることをお伝えしました。

また、住宅ローンの借り換えは手間と時間がかかるものです。 現在の銀行への金利引き下げ交渉も1案として、検討してみてください。

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_pc_banner.png&nocache=1)

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_sp_banner.png&nocache=1)